Возможно, вы недавно слышали разговоры о так называемой «перевернутой кривой доходности», влияющей на казначейские обязательства США, и о том, что это может быть сигналом о приближении рецессии.

Если вы не знаете, что такое кривая доходности и как она может повлиять на экономику, мы объясним вам это.

Правительство США выпускает векселя и облигации, называемые казначейскими облигациями, срок погашения которых варьируется от месяцев до 30 лет.

10-летние казначейские облигации считаются эталонными облигациями, выпущенными правительством США, и их ставка, как правило, отражается в других процентных ставках. Федеральное правительство выпустило 10-летние казначейские облигации на триллионы долларов, которые оно использует для финансирования своих операций. Казначейские облигации считаются одними из самых безопасных вложений в облигации, поскольку они поддерживаются правительством США.

Но есть и другие, такие как 5-летнее казначейство и 2-летнее казначейство.

Казначейские обязательства — это облигации.

Облигации отличаются от акций. Облигации — это долговые обязательства, выпущенные компаниями или правительствами, которые по сути представляют собой долговые расписки для инвесторов. Эта долговая расписка является доходом .

Облигации состоят из трех ключевых компонентов:даты погашения. , цена и процентная ставка , иногда называемая купонной ставкой. Процентная ставка остается неизменной, а цена облигации обычно колеблется.

Вместе цена и процентная ставка дают вам доходность облигации, которая представляет собой фактические деньги, которые вы зарабатываете на инвестициях. Хотя процентная ставка по облигации является фиксированной, доходность будет колебаться в зависимости от рыночных условий.

Цена облигации движется в направлении, противоположном ее доходности. По мере роста цены облигации, возможно, из-за спроса со стороны инвесторов, ее доходность будет падать. Если его цена упадет, его доходность возрастет.

Узнайте больше об облигациях здесь.

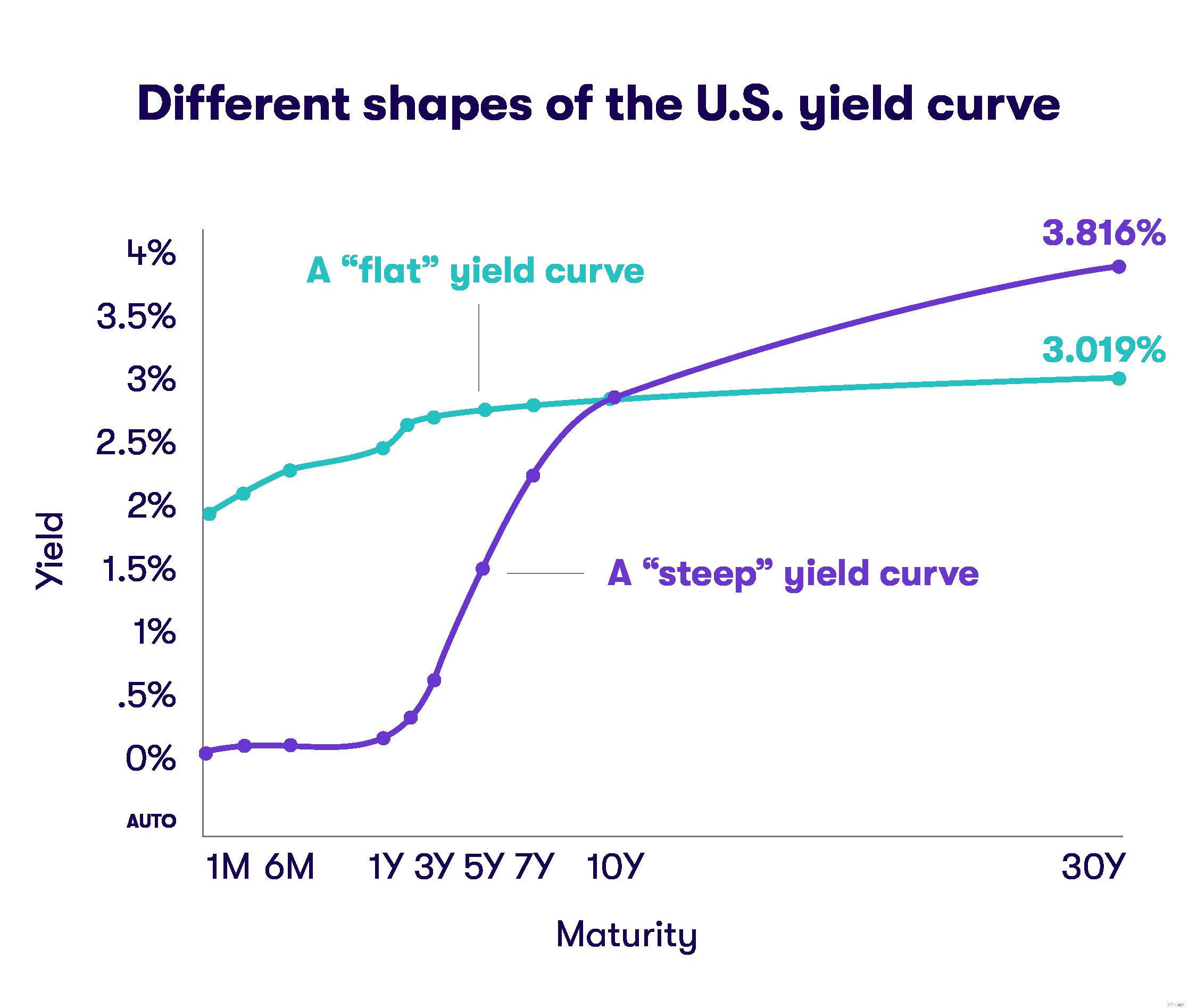

У казначейских ценных бумаг есть так называемая кривая доходности, которая по сути является графиком, отображающим доходность различных облигаций, от самых коротких сроков до 30 лет.

В нормальных экономических условиях кривая доходности облигаций направлена вверх.

Долгосрочные долговые обязательства, такие как 10-летние казначейские облигации, обычно имеют более высокую доходность, чем краткосрочные, поскольку с ними связан больший риск.

Подумайте об этом: Чем дольше вы держите связь, тем больше может произойти. Речь идет прежде всего об экономических рисках, таких как рост инфляции и возможность рецессий. Рынок облигаций, как правило, компенсирует инвесторов более высокой доходностью, если они связывают свои деньги годами.

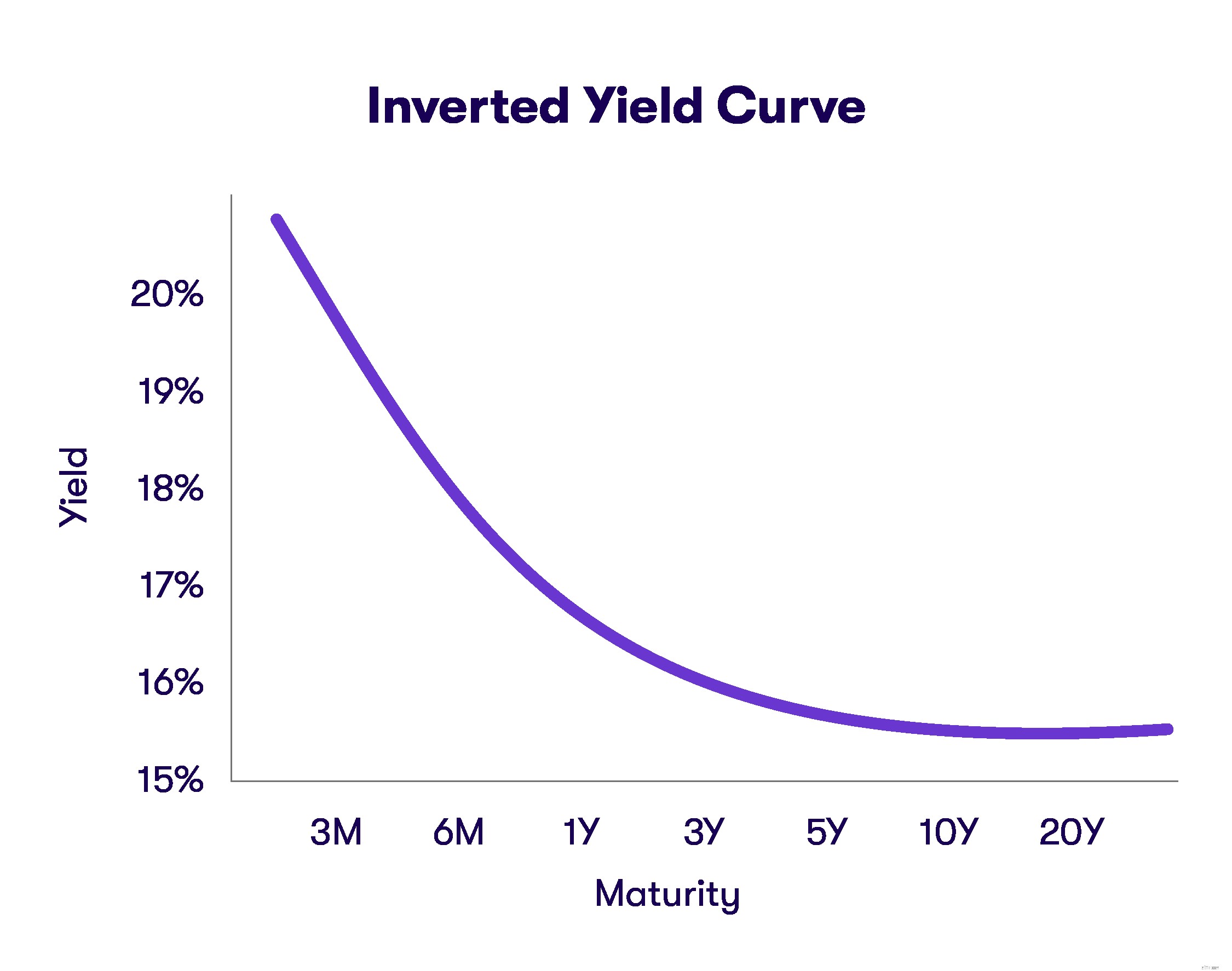

Перевернутая кривая доходности — это когда доходность долгосрочных облигаций падает ниже доходности краткосрочных долговых обязательств.

Это произошло на этой неделе впервые за десятилетие, поскольку доходность 5-летних казначейских облигаций упала ниже доходности 2-летних казначейских облигаций.

Рыночные условия могут привести к тому, что доходность некоторых облигаций время от времени будет снижаться. Это происходит с долгосрочными казначейскими облигациями. Их доходность упала, поскольку инвесторы схватили их, подняв текущую цену. Например, доходность 10-летних казначейских облигаций снизилась до 2,9 % с 3,23 % в ноябре 2018 г.

В то же время доходность краткосрочных долговых обязательств также увеличивалась, поскольку Федеральная резервная система постепенно повышала ставку по федеральным фондам с начала 2016 года. Процентные ставки и, следовательно, доходность для всех облигаций привязаны к ставке по федеральным фондам и они имеют тенденцию подниматься и опускаться вместе.

Доходность краткосрочных облигаций особенно чувствительна к действиям ФРС.

Федеральная резервная система имеет тенденцию снижать процентные ставки, когда экономика слабеет, и это снижает купонную ставку или процентную ставку новых облигаций при их выпуске.

Инвесторы в настоящее время скупают облигации с более длительным сроком погашения, такие как 10-летние казначейские облигации, по их текущим купонным ставкам, поскольку они опасаются, что экономика ослабнет, а процентные ставки упадут в будущем. Более низкие процентные ставки приведут к более низким купонным ставкам по этим облигациям в будущем.

По мнению экспертов, перевернутая кривая доходности случалась перед каждой крупной рецессией с 1960-х годов. Последний раз он переворачивался перед финансовым кризисом 2008 года. Хотя экономике предстоит рецессия, перевернутая кривая доходности не может предсказать, когда она произойдет. Это может быть год или два года, а может и не быть вовсе.

Кривые доходности изгибаются и сглаживаются, и они могут вызывать волатильность в краткосрочной перспективе, это часть того, как работает рынок. Вы не можете предсказать это, но вы можете иметь разумную стратегию, инвестируя в долгосрочной перспективе, чтобы помочь вам пережить бури.

Мыслить в долгосрочной перспективе — часть Stash Way.