Технологические компании США, такие как Apple, Alphabet, Amazon, Facebook и Microsoft, стали гигантами и предлагают продукты и услуги, которые пронизывают всю нашу жизнь.

Мы все согласны с тем, что они играют решающую роль в сегодняшнем обществе, и фондовый рынок отразил их важность - в настоящее время технологический сектор является крупнейшим сектором в S&P 500. Любой портфель без технологических гигантов значительно отстал бы от рынков США, таких как наш. (мы принципиально отказываемся от покупки дорогих акций. Помните, что цена, которую вы платите, определяет получаемую вами прибыль.)

Определенно есть чувство FOMO, а также желание вникнуть в них сейчас. Это заметил и управляющий фонда Виталий Каценельсон

Но тебе не нужно бить себя до этого. Даже Уоррен Баффет раньше не мог найти очевидных причин для покупки акций Google и Amazon, и он признал, что упустил акции технологических компаний на Berkshire Hathaway AGM,

Если вы наблюдательны, то сможете глубже изучить использование Баффетом слова «чудо». Он, похоже, предположил, что вначале инвестировать в Amazon - это большая удача, поскольку в этих акциях почти не было ничего, что могло бы понравиться инвестору.

Amazon теряла деньги и сжигала наличные в течение нескольких лет, и хотя Amazon в конечном итоге выстояла с феноменальным ростом стоимости акций, многие другие компании с аналогичными профилями потерпели крах и сгорели.

Следовательно, было бы намного проще потерять кучу денег, чем сделать ставку на правильную, если бы мы отказались от принципов стоимостного инвестирования.

Amazon является прекрасным примером предвзятого отношения к выживанию, и он стал очевидно хорошей инвестицией только после это удалось.

Но мы считаем, что уже слишком поздно, и мы не думаем, что ценники достойны того, чтобы платить за них на данный момент. Вы бы отбросили принципы ценности, если бы сейчас преследовали акции технологических компаний.

Не надо. ФОМО. Виталий Каценельсон еще раз хорошо сказал,

Другой распространенный вывод - нужно просто покупать США и забыть об остальном мире. Это утверждение основано на недавней экстраполяции истории, к которой люди склонны.

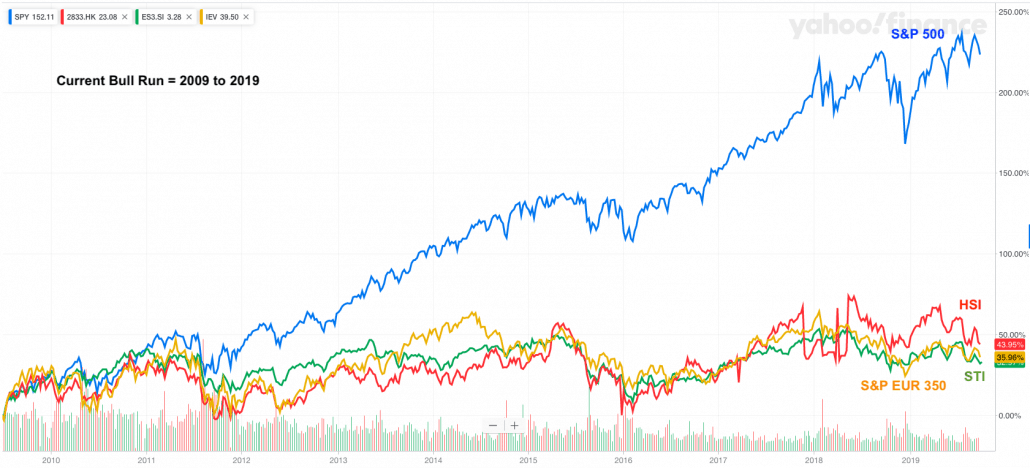

В психологии это известно как эффект новизны. США действительно преуспели на фондовом рынке, S&P 500 вырос более чем на 200% за последние 10 лет, в то время как STI управлял только 36% за тот же период.

Это привело к тому, что многие инвесторы почувствовали, что STI ETF - пустая трата времени, и им было бы лучше инвестировать в S&P 500 ETF. Некоторые, возможно, уже сделали переход.

Мы понимаем разочарование инвесторов, и каждый хочет зарабатывать деньги как можно быстрее.

Богатство относительно, набрать 36% - это нормально, если все остальные проигрывают. Но делать 36%, когда есть другой инструмент, который сделал 200%, определенно не годится.

FOMO снова вступает в игру.

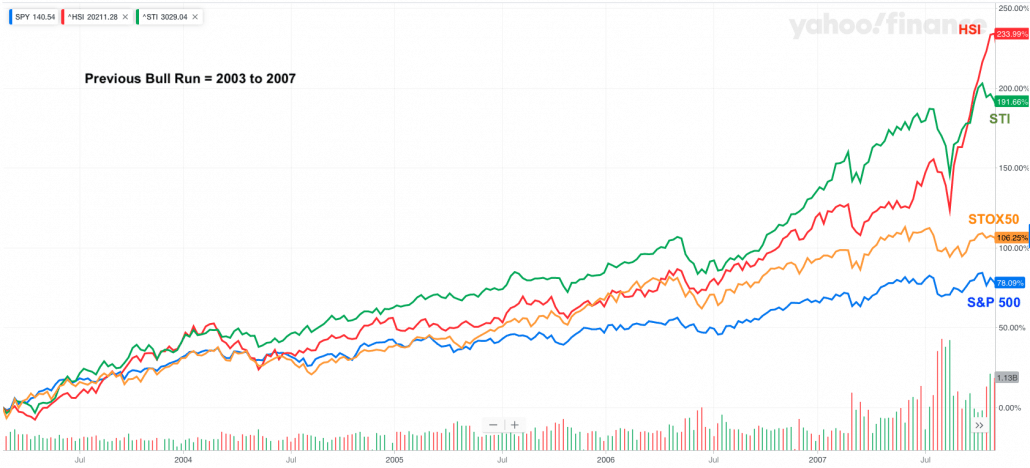

Дело в том, что если мы заглянем немного назад в историю, посмотрев на В предыдущем бычьем пробеге с 2003 по 2007 год можно было бы легко сказать, что было ошибкой не инвестировать в Гонконг или Сингапур, потому что S&P 500 прибавил только 78%, в то время как первый прибавил 234% и 191% соответственно.

Мы так плохо извлекаем уроки из истории и делаем неправильные выводы. Мы не могли подумать, что многие инвестиции станут очевидными только позже, и к которым часто бывает слишком поздно присоединиться. Многие из наших предубеждений влияют на нашу способность ясно мыслить - и это имеет прямое влияние на результаты наших инвестиций. Вот несколько примеров;

Я рекомендую вам прочитать Обманутые случайностью пользователя Nassim Taleb. Стоит перечитать, если вы это читали.

Примечания редактора :Это, безусловно, одна из основных причин того, почему люди не умеют инвестировать.

Не потому, что они недостаточно умны или дисциплинированы. Скорее их эмоционально-логический мозг неспособен к саморефлексии на уровне, достаточно глубоком, чтобы понять разницу между правильным и неправильным анализом.

Если вам интересно узнать, как мы это делаем, безоговорочно устраняя все подобные предубеждения, вы можете пройти нашу живую демонстрацию здесь.

Какие акции новых технологий в 2018 г. и в последующий период?

Умный выход на пенсию:как избежать 5 крупнейших ошибок IRA RMD

5 крупнейших ошибок при выходе на пенсию, которых следует избегать

12 лучших акций технологических компаний для покупки в 2022 году

11 лучших (и 11 худших) акций 11-летнего бычьего рынка