IRS начинает преследование лиц, которые совершали операции с биткойнами и другими криптовалютами, но не сообщали об этом по своим налогам.

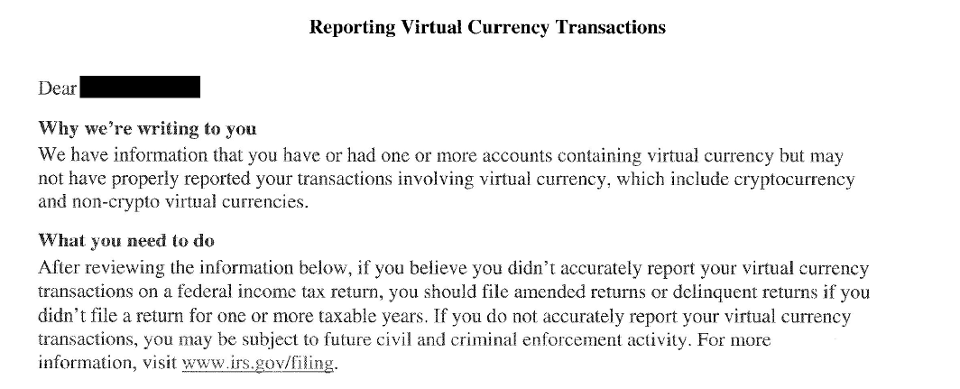

Недавно появились сообщения о том, что некоторые налогоплательщики получили письма с предупреждениями от IRS. Эти буквы бывают трех вариантов:6173, 6174 и 6174-A, и они конкретно относятся к авуарам в криптовалюте:

IRS рассматривает криптовалюту как собственность для целей налогообложения, а не как валюту. Как и в случае с другими формами собственности - акциями, облигациями, недвижимостью - вы несете обязательство по налоговой отчетности, когда продаете или обмениваете свою криптовалюту на большую или меньшую сумму, чем вы ее приобрели.

Например, если вы приобрели 0,1 биткойна за 1000 долларов в апреле 2018 года, а затем продали его через два месяца за 2000 долларов, у вас есть прирост капитала в размере 1000 долларов.

Вы указываете эту прибыль в своей налоговой декларации, и в зависимости от того, к какой налоговой категории вы подпадаете, вы будете платить определенный процент налога с этой прибыли. Ставки колеблются в зависимости от вашей налоговой категории, а также в зависимости от того, была ли это краткосрочная или долгосрочная прибыль.

Чтобы отразить эти прибыли и убытки по налогам, вам необходимо иметь записи об основе вашей стоимости и справедливой рыночной стоимости для каждой продажи или сделки с вашими криптовалютами на момент продажи. Базовая стоимость - это просто сумма денег, которую вы вложили в приобретение актива. Справедливая рыночная стоимость - это просто долларовая стоимость, которую вы получили при продаже или отчуждении актива.

Если придерживаться приведенного выше примера, ваша базовая стоимость составляет 1000 долларов, а ваша справедливая рыночная стоимость - 2000 долларов. Вы должны указать каждую из этих цифр вместе с прибылью в 1000 долларов от транзакции в своих налоговых документах. Этот процесс должен показаться знакомым, если вы инвестируете или торгуете акциями, поскольку это тот же процесс отчетности, который проходят биржевые трейдеры.

Вы можете прочитать наше Руководство по налогу на криптовалюту . для более полного и подробного обзора.

Во-первых, вы не одиноки, если получили это письмо. IRS разослало более 10 000 таких писем многим первым клиентам Coinbase - не только подозреваемым в мошенничестве с налогами. Что вам следует делать, зависит от типа полученного письма. Письма 6174 и 6174-А не являются письмами о действиях. Это означает, что вам не нужно отвечать на эти письма, если вы выполнили все обязательства по подаче налоговой декларации, изложенные в письме. В этих письмах рекомендуется подавать исправленные или просроченные декларации, если вы считаете, что не подавали надлежащим образом налоги на криптовалюту в прошлые годы.

Напротив, Letter 6173 требует вашего действия. Если вы не ответите на это письмо вовремя, ваш налоговый счет будет проверен IRS. Вам следует прочитать в письме «Что вам нужно сделать до даты« ответить до »» и предоставить необходимые документы в IRS. Квалифицированный налоговый специалист с помощью отчетов CryptoTrader.Tax может помочь вам сориентироваться в требованиях письма 6173.

Вы можете использовать форму IRS 1040X . для внесения изменений в налоговую декларацию за предыдущий год.

Вы также можете использовать популярные программы для подачи налоговой декларации, такие как TurboTax . подать поправку.

Важно отметить, что это образовательные письма, отправленные IRS, и вы можете их получить, несмотря на то, что они полностью соответствуют всей вашей крипто налоговой отчетности. Целью этих типов механизмов является повышение соответствия налоговой отчетности криптовалюте и необязательно наказание налогоплательщиков.

Вам понадобятся две формы для фактического процесса отчетности при подаче или, в данном случае, изменении ваших налогов:Приложение 1040 D и 8949 . 8949 - это важная форма, которую вам нужно будет создать, чтобы внести поправки в отчеты за предыдущий год.

Вы будете использовать номер 8949 для подробного описания каждого налогообложения биткойнов и криптовалют. которые имели место в течение года, а также прибыли и убытки, которые вы реализовали по каждой сделке. Суммируйте их в нижней части 8949, а затем перенесите общую сумму в таблицу D.

Поскольку данные о криптовалюте часто разбросаны по разным биржам, кошелькам и другим платформам, пользователям может быть сложно сообщать обо всех своих действиях в форме 8949.

Большинство сделок котируются в других криптовалютах, а не в долларах США, что усугубляет эту проблему. В довершение всего, криптовалютные биржи не могут предоставлять своим пользователям точные налоговые отчеты из-за переводного характера цифровых валют.

Вы можете узнать больше о том, почему биржи не могут предоставить пользователям точные налоговые отчеты, в нашей статье: Проблема налогообложения криптовалюты .

Многие пользователи криптовалюты обращаются к калькуляторам налогов на криптовалюту . чтобы помочь им автоматизировать весь процесс создания формы 8949 и других налоговых отчетов за свои операции с криптовалютой.

Вы можете использовать такое программное обеспечение, как CryptoTrader.Tax для автоматического создания необходимых вам форм. Затем вы можете передать эти формы своему бухгалтеру, чтобы он мог внести в них поправки в предыдущие налоговые декларации, или вы можете использовать эти формы для внесения поправок в свои налоговые декларации самостоятельно.

Ниже представлено видео, объясняющее, как работает платформа CryptoTrader.Tax.

Как всегда, будет разумно проконсультироваться с налоговым специалистом, если вы получили такое письмо от IRS.

Однако, поскольку биткойн и криптовалюта по-прежнему являются новой концепцией, многие бухгалтеры не знакомы с тем, как цифровой актив обрабатывается с налоговой точки зрения. Важно поговорить с кем-то, кто знаком с криптовалютой.

По этой причине мы составили каталог профессионалов в области налогообложения криптовалют . которые работают в пространстве для наших пользователей

Заявление об ограничении ответственности - этот пост предназначен только для информационных целей и не должен рассматриваться как совет по налогам или инвестициям. Поговорите со своим налоговым экспертом, CPA или налоговым юристом о том, как следует относиться к налогообложению цифровых валют.