Подача налогов может быть медведем. Между сроками, позициями и заполнением форм есть много информации, которую нужно знать. И независимо от того, подаете ли вы налоги для малого бизнеса впервые или являетесь опытным владельцем бизнеса, у вас могут возникнуть вопросы. Поэтому, если вы ищете ответы на вопросы о том, как подать налоговую декларацию предприятия, продолжайте читать.

Если у вас есть бизнес, вам необходимо подать налоговую декларацию компании. В налоговой декларации предприятия сообщается о доходах вашей компании, налоговых вычетах и налоговых платежах. Все предприятия должны подавать налоговые декларации. Кроме того, вы несете ответственность за ежегодную подачу декларации в IRS для расчета налоговых обязательств вашего бизнеса.

Конкретная форма, которую вы подаете, зависит от типа вашей коммерческой организации и от того, какие вычеты вы требуете при возврате. Например, вы можете потребовать налоговый вычет из домашнего офиса, приложив форму 8829 «Расходы на использование вашего дома в коммерческих целях», в зависимости от вашего бизнеса.

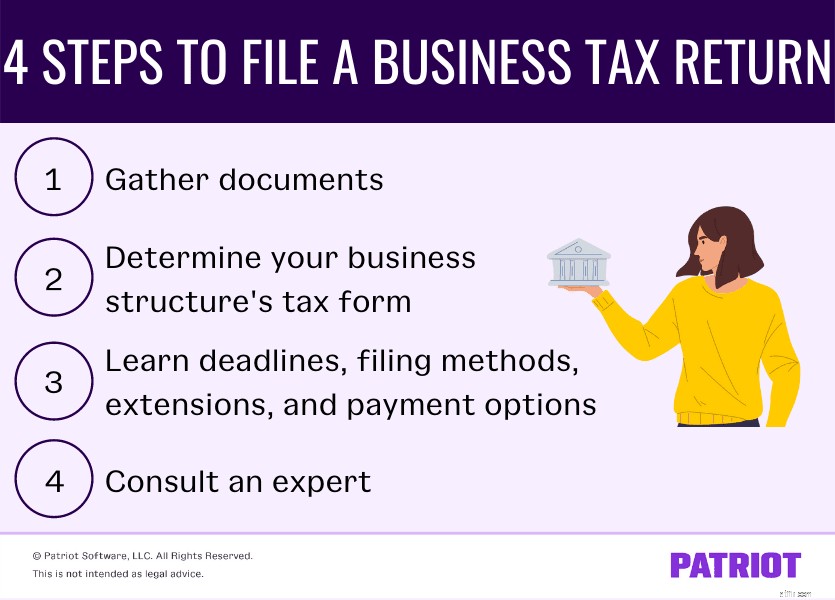

Опять же, формы налоговых деклараций различаются в зависимости от структуры бизнеса. Но общий процесс включает четыре стандартных шага:

То, как подавать бизнес-налоги, также зависит от имеющейся у вас информации, а не только от структуры вашего бизнеса. Прежде чем приступить к процессу, соберите необходимые документы, которые помогут вам заполнить форму(ы) налоговой декларации:

Отчеты легко найти, если вы используете бухгалтерское программное обеспечение для организации своей бухгалтерии в течение года. Используете другой метод (например, электронные таблицы) или бухгалтера? Найдите или запросите необходимые документы.

Не забывайте обновлять свои книги в течение года, чтобы предотвратить скремблирование в конце года.

Вы должны указать свой бизнес в налоговой декларации. При подаче декларации укажите девятизначный идентификационный номер налогоплательщика вашей компании. Существует несколько типов TIN, включая номера социального страхования и идентификационные номера работодателя (EIN).

Если у вас есть сотрудники или вы структурировали свой бизнес как корпорацию или товарищество, у вас должен быть EIN. Вы можете подать заявку на EIN через веб-сайт IRS.

Вы потеряли свой идентификационный номер налогоплательщика? Во-первых, просмотрите старые документы, которые могут содержать ваш ИНН, например прошлую налоговую декларацию или выписку. Если вы по-прежнему не можете найти свой ИНН, обратитесь в налоговую службу.

Перед подачей декларации вам необходимо предоставить полные финансовые документы, такие как финансовые отчеты и подтверждающие документы (например, квитанции).

Финансовые отчеты точно отражают доходы и расходы вашего бизнеса в вашей налоговой декларации. Некоторые из записей, которые вы должны собрать, включают отчеты о прибылях и убытках, балансовые отчеты и подтверждающие документы, такие как квитанции.

Отчет о прибылях и убытках : Показывает доходы и расходы предприятия в течение года. Используйте свой отчет о прибылях и убытках, чтобы заполнить раздел о доходах вашей налоговой декларации компании. И требуйте списаний, таких как налоговый вычет по процентам по бизнес-кредиту, используя часть расходов в отчете о прибылях и убытках.

Балансовый отчет : Показывает активы, обязательства и собственный капитал. Укажите свой годовой доход от хозяйственной деятельности, используя бухгалтерский баланс.

Подтверждающие документы: Любые документы, подтверждающие информацию в других ваших финансовых отчетах. В случае аудита подтверждающие документы подтверждают требования к вашим налоговым декларациям.

Готовы документы? Большой! Теперь вам нужно знать, какую форму подавать. Помните, что физические лица используют форму 1040, декларацию о подоходном налоге с физических лиц в США, для подачи своих личных налогов. Но какие формы должна использовать ваша компания?

Каждый тип структуры использует свою форму для отчета о прибылях и убытках:

После того, как вы заполните налоговые формы, вы должны подать формы в IRS. Как и в случае с типом формы, которую вы подаете, срок подачи налоговой декларации зависит от структуры вашего бизнеса.

В некоторые годы крайний срок выпадает на выходные или праздничные дни. Если крайний срок подачи налоговой декларации приходится на выходной или праздничный день, крайним сроком является следующий рабочий день.

15 марта:

15 апреля:

Если вы являетесь владельцем корпорации, налоговый год которой заканчивается не 31 декабря, датой платежа является 15-е число четвертого месяца. после окончания вашего налогового года. Однако, если ваш финансовый налоговый год заканчивается 30 июня, вы должны подать форму 1120 до 15 числа третьего месяца. после окончания налогового года (т. е. 15 сентября).

Вы можете подать налоговую декларацию малого бизнеса по почте или через систему электронных файлов IRS. В зависимости от вашего бизнеса вам может потребоваться электронный файл. Кроме того, вы можете осуществлять налоговые платежи через Электронную систему уплаты федеральных налогов (EFTPS) Налогового управления США.

Подумайте о том, чтобы подать заявление о продлении налога на бизнес, если вам нужно отодвинуть крайний срок подачи налоговой декларации.

Если вы подаете форму 1065, вы также можете запросить продление на шесть месяцев по Приложению K. Однако продление на шесть месяцев не меняет дату, когда вы должны разослать налоговую форму K-1 всем применимым лицам (например, 15 марта).

Если вы не в состоянии платить налоги, обратитесь в IRS, чтобы договориться об оплате.

Все еще не знаете, как подать налоговую декларацию на бизнес? Ты не одинок. Подумайте о том, чтобы нанять бухгалтера или другого специалиста по налогам, который поможет вам подготовить и подать налоговую декларацию. Профессиональные консультанты могут помочь вам правильно оформить, вычесть списания и требовать вычеты.

Эта статья была обновлена по сравнению с первоначальной датой публикации 29 ноября 2016 года.