В последнее время многие из нас, вероятно, заметили, что когда доходность 10-летних государственных облигаций США увеличивалась, индекс Nasdaq-100 имел тенденцию к падению в цене. В этом посте будут показаны другие экономические риски Nasdaq-100 с использованием запатентованной 18-факторной модели, созданной MacroRisk Analytics. ®. Финансовые консультанты и инвесторы могут использовать эту информацию, чтобы лучше понять риски и возможности, связанные с инвестициями в Nasdaq-100.

Модель MacroRisk Analytics правильно определяет взаимосвязь, которую мы недавно видели, когда Nasdaq-100 упадет в цене, когда доходность 10-летних казначейских облигаций увеличится. Используя профиль Eta®, доступный на платформе MacroRisk Analytics, мы можем быстро определить эту и другие связи Nasdaq-100 с другими экономическими факторами.

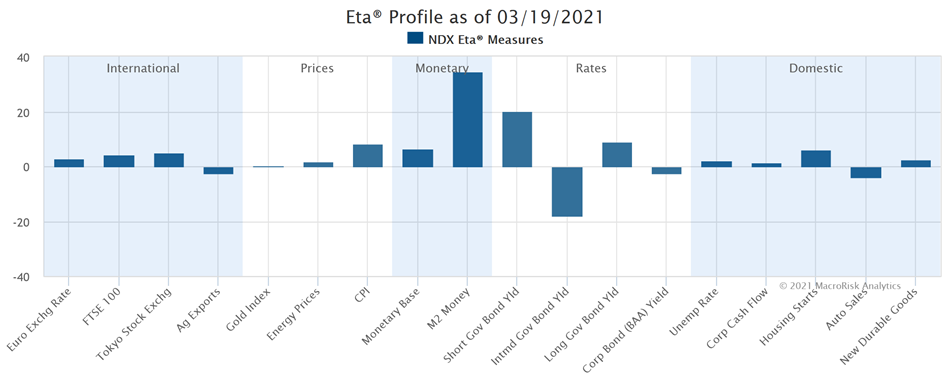

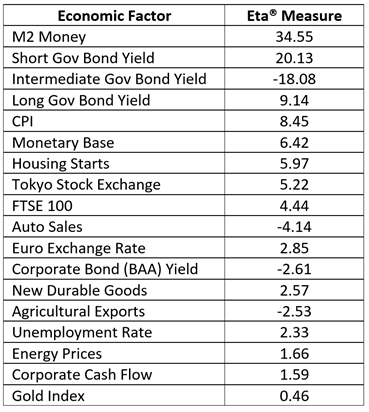

Показатель Eta® на графике ниже демонстрирует чувствительность актива к экономическому фактору. Он отражает ожидаемое изменение стоимости актива при увеличении экономического фактора на одно стандартное отклонение. Например, если фактор денег M2 увеличится на одно стандартное отклонение, ожидается, что индекс Nasdaq-100 увеличится на 34,55 % при неизменности других факторов.

Мы видим, что Nasdaq-100 имеет отрицательную зависимость от промежуточной доходности государственных облигаций (т. е. доходности 10-летних казначейских облигаций). Отрицательный риск означает, что мы можем ожидать, что актив выиграет, если экономический фактор уменьшится, и наоборот. Другими словами, если доходность 10-летних казначейских облигаций увеличится, мы можем ожидать, что Nasdaq-100 упадет в цене при неизменности других факторов. Именно эти отношения мы недавно наблюдали на рынке. Хотя на приведенном выше графике показана экономическая чувствительность по состоянию на 19 марта 2021 года, аналогичное соотношение с доходностью 10-летних казначейских облигаций существовало в начале 2021 года до скачка процентной ставки.

На диаграмме также показано, что Nasdaq-100 имеет другие риски для экономики, и в некоторых случаях профиль считает эти риски более сильными и более важными, чем риск промежуточной доходности государственных облигаций. Например, мы можем ожидать, что индекс будет иметь наибольшую зависимость от фактора денег M2. Этот фактор измеряет денежную массу, которая включает в себя наличные деньги, чековые депозиты и легко конвертируемые почти деньги. В этом случае риск является положительным, что означает, что мы можем ожидать, что Nasdaq-100 выиграет, если M2 Money увеличится.

Nasdaq-100 занимает второе место по доходности краткосрочных государственных облигаций. Это воздействие является положительным, что означает, что мы можем ожидать, что индекс увеличится в цене, если вышеупомянутый фактор увеличится, и наоборот.

В таблице ниже представлены запатентованные показатели Eta®, разработанные MacroRisk Analytics (т. е. экономические факторы) индекса Nasdaq-100 по состоянию на 19 марта 2021 года. В таблице значения чувствительности перечислены в порядке убывания их абсолютных значений.

Цель этого поста состояла в том, чтобы помочь читателю понять экономические риски индекса Nasdaq-100 помимо того, что можно было бы сделать, наблюдая недавнюю взаимосвязь между доходностью 10-летних казначейских облигаций и ее влиянием на стоимость Nasdaq-100. Понимание чувствительности Nasdaq-100 может помочь финансовым консультантам и инвесторам определить, какие экономические факторы имеют большее значение. Это позволяет специалистам по инвестициям правильно позиционировать свои портфели.

Это сообщение стало возможным благодаря MacroRisk Analytics®. Эта платформа предоставляет инвестиционные исследования для более чем 30 000 индивидуальных имен, а также портфелей инвесторов. Модель MacroRisk Analytics® использует 18 макроэкономических факторов для анализа влияния экономики на стоимость инвестиций. Используя это запатентованное исследование, наша команда дважды получала награду Уильяма Ф. Шарпа за достижения в области индексирования в номинации ETF/Indexing Paper of the Year. Нажмите здесь чтобы получить доступ к этому отмеченному наградами инвестиционному исследованию сегодня! Другие наши записи в блоге можно найти по нажмите здесь .

Под редакцией Рании Салливан.

3 вещи, которые нужно знать о крошечных домиках

Фондовый рынок сегодня:акции вялые, поскольку Уолл-стрит взвешивает угрозу дельты

Что такое молчаливый партнер?

В чем разница между максимизацией благосостояния акционеров и максимизацией прибыли?

Последний квартал 2021 года выглядит многообещающе, поскольку биткойн приносит 48 тысяч долларов