Купить акции намного проще, чем продать их. Когда вы решаете приобрести акции, вы обычно действуете с энтузиазмом.

Но продажи пропитаны двойственностью. Многие инвесторы просто не уверены, подходящее ли время. Психология может быть извращенной. Продажа акций в марте с прибылью 40%, а затем наблюдение за удвоением цены к сентябрю может быть хуже, чем продажа акций и наблюдение за банкротством компании - хотя в обоих случаях ваша прибыль одинакова.

Больше всего пострадали те, кто сбежал. Я купил Netflix (NFLX, $ 510) вскоре после первичного публичного размещения акций в 2002 году. Мне понравилась идея обхода видеомагазинов, и я верил, что когда-нибудь компания придумает, как отправлять мне фильмы в Интернете. Я продал то, что Питер Линч назвал трехпакетным упаковщиком - утроение цены. К декабрю 2020 года Netflix стал поставщиком 470 пакетов для тех, кто купил IPO.

Хотя компания мне по-прежнему нравится, я не могу заставить себя выкупить акции. (Акции и фонды, которые мне нравятся, выделены жирным шрифтом; цены указаны по состоянию на 8 января)

Многие инвесторы становятся жертвами психологии привязки . Если они покупают акцию по 50 долларов за акцию, и она резко падает, их стратегия состоит в том, чтобы дождаться, пока акция вернется к базовой цене в 50 долларов, прежде чем продавать - даже если компания им больше не нравится. Почему бы не взять оставшуюся выручку и не вложить больше денег? Этот ошибочный подход к продажам также вызван неприятием убытков: идея, подтвержденная исследователями, о том, что люди предпочли бы избежать потери в 1000 долларов, чем получить выигрыш в 1000 долларов.

Затем есть желание предотвратить сожаление. Один из самых успешных американских менеджеров по управлению частным капиталом однажды сказал мне, что, продавая акции, он брал на себя «страхование чмо». Он всегда старался поддерживать небольшой интерес к компании, которую продавал, на тот случай, если она впоследствии резко вырастет в цене, и он будет выглядеть как дурак или придурок - иными словами, тупица - из-за того, что ушел слишком рано.

Простое противоядие от извращенной психологии продаж - никогда не продавать вообще. Как писал Уоррен Баффет:«Бездействие кажется нам разумным поведением».

История показывает, что для долгосрочных инвесторов отказ от продажи является прибыльной стратегией. С 1973 по 2020 год, худший из скользящих 20-летних периодов (то есть с 1 января 1973 года по 31 декабря 1992 года; с 1 февраля 1973 года по 31 января 1992 года и т. Д.) Для S&P 500 по-прежнему производился годовой доход. средняя прибыль в 4,8% - намного больше, чем доходность долгосрочных облигаций в наши дни. Кроме того, если вы не продаете, вам нужно принять только одно решение (купить), а не три (покупать, продавать и покупать что-то еще). Кроме того, отказ от продажи позволяет отложить налоги на прирост капитала.

Я считаю, что хотя вы должны надеяться, что покупка акций - это навсегда, вы должны знать, что продажа иногда является разумным поведением. Но когда продавать? Покойный гуру инвестиций Филип А. Фишер, автор классической книги 1957 года Обычные акции и необычная прибыль сосредоточены на результатах деятельности и перспективах компании. Он написал, что вы должны продавать, если «произошло ухудшение управления или компания больше не имеет перспектив увеличения рынков сбыта своей продукции, как это было раньше».

Фишера волновало не состояние экономики или действия Федеральной резервной системы. Для него важен был сам бизнес и изменился ли он к худшему. Я добавлю, что вы не сможете определить это изменение, если не сможете четко сформулировать причину, по которой вы купили компанию. Другими словами, вы не можете знать, когда продавать, если не знаете, почему вы купили.

Например, я рекомендовал (а позже купил) Lululemon Athletica . (LULU, 365 долларов США) после того, как ее основатель Чип Уилсон, блестящий лидер, у которого было слишком ограниченное видение, ушел с поста председателя, а новый генеральный директор компании расширил привлекательность продуктовой линейки и значительно увеличил продажи через Интернет. Поскольку я лично выбрал Lululemon из 10 акций, которые рекомендовал на 2018 год, цена выросла более чем в пять раз. Зачем мне продавать? Если новое руководство решит вернуться к ориентированному на йогу подходу Уилсона, если бренд попытается стать всем для всех или возникнет новая жесткая конкуренция.

Я порекомендовал New York Times (NYT, 48 долларов) в списке 2019 года, когда выяснилось, что компания нашла способ заменить потерянные доходы от рекламы долларами за онлайн-подписку. Акции выросли почти вдвое. На данный момент у компании мало аналогов как источника сложных новостей, функций и анализа. Возможно, появится больше конкурентов или менеджмент Times займется менее достойным бизнесом, например, тематическими парками. Тогда я бы посоветовал продать.

Как и стратегия продаж Фишера, моя стратегия имеет мало общего со стратегией, которая мотивирует большинство инвесторов. Они продают из-за цены: Либо акции выросли, и они хотят зафиксировать прибыль, либо они упали, и они хотят избежать дополнительных потерь.

Это правда, что иногда есть веские причины обналичить свои фишки. Возможно, вам будет лучше использовать эти деньги - возможно, еще одно вложение или оплату образования вашего ребенка. Но установка целевой цены часто означает жертву огромной прибылью. Да, снижение цены может быть сигналом того, что с компанией что-то серьезно не так. Как советует Фишер, проверьте предприятие на предмет дефектов. Если вы все еще увлечены этим, то снижение цен - это возможность покупать больше.

Стратегии продаж, ориентированной на бизнес, нелегко придерживаться. Для исследования требуется время и темперамент. Хорошая замена - владение индексными фондами, позволяющее составителям индекса, таким как S&P, отсеивать падающие компании, а затем никогда не продавать.

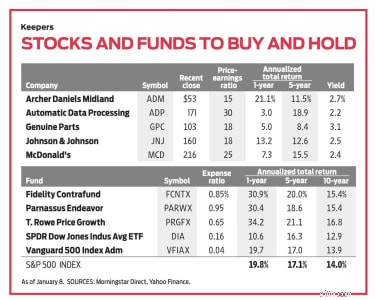

По этой причине и из-за их низкого коэффициента расходов мне всегда нравились индексные фонды, такие как Vanguard 500 Index Admiral . (VFIAX), который взимает 0,04%, и биржевые фонды, включая SPDR Dow Jones Industrial Average (DIA) или «Бриллианты» с затратами 0,16%.

Созданные управляемые паевые инвестиционные фонды, которые владеют акциями с высокой капитализацией и имеют относительно низкий оборот, представляют собой еще один отличный подход. Мои любимые: Fidelity Contrafund . (FCNTX), которая приносила в среднем 15,4% годовых за последние 10 лет; Т. Рост цен на Rowe (PRGFX), запущенный 71 год назад и приносящий 16,8% годовых за последнее десятилетие; и Parnassus Endeavour (PARWX), доходность 15,4%. (Примечание:основатель Parnassus Джером Додсон больше не управляет Endeavour, но я ожидаю, что его преемник Билли Хван продолжит успешную деятельность.)

Еще один хороший способ избежать боли при продаже - это стратегия, которую я называю инвестированием на основе веры. Создавайте долгосрочные предприятия с влиятельными торговыми марками и солидными рынками, которые хорошо справляются с трудностями. Многие такие компании постоянно повышают свои дивиденды.

Например, Johnson &Johnson . (JNJ, 160 долларов), с портфелем фармацевтических препаратов, потребительских товаров для здоровья, таких как тайленол, и медицинских устройств, увеличила квартальные выплаты в 2020 году 58-й год подряд. В настоящее время доходность по акциям составляет 2,5%. Компании, которые увеличивают дивиденды более 40 лет подряд, включают Арчер Дэниэлс Мидленд (ADM, $ 53), компания, производящая сельскохозяйственные товары и услуги, с доходностью 2,7%; Макдональдс (MCD, 216 долл. США), безусловно, самая прибыльная сеть ресторанов, 2,4%; Автоматическая обработка данных (ADP, $ 171), услуги работодателя, 2,2%; и оригинальные запчасти (GPC, 103 долл. США), автомобильные товары, 3,1%.

Покупка и удержание должны быть вашей позицией по умолчанию. Но если вы считаете, что вам нужно продавать, постарайтесь вызвать по крайней мере такую же убежденность, как при покупке.