Зайдите в автосалон в наши дни, и вы кое-что заметите:есть несколько автомобилей на выбор. Это потому, что глобальная нехватка микросхем оказывает огромное влияние на производство и создает благо для акций полупроводников.

И это не только автомобили. В наши дни все, от вашего холодильника до смартфона, зависит от микросхем. Дефицит, связанный с COVID-19, действительно рассматривает этот факт и помогает обосновать идею о том, что акции чипов входят в ваш портфель.

Реальность такова, что наш современный мир работает на микросхемах, которые составляют основу мировой экономики. Каждая технологическая тенденция - облачные вычисления, электронная коммерция, беспилотные автомобили и т. Д. - использует изрядную дозу полупроводников для реализации.

Спрос на все чипы растет не по дням, а по часам. По данным технического исследователя Gartner, мировая выручка от производства полупроводников выросла в прошлом году на 10,4% до 466,2 миллиарда долларов. Это во время пандемии и периода общего снижения производственных показателей.

Учитывая их важность для общества сейчас и в будущем, инвестирование в акции полупроводников имеет смысл. И прелесть этой индустрии в том, что она обслуживает несколько стилей инвестирования. Ищете гипер-рост? У полуфабрикатов это есть. Но если вы предпочитаете стабильный рост дивидендов? Может ценность? Запасы микросхем также подходят для этих целей.

Читайте дальше, когда мы исследуем шесть лучших акций полупроводников и биржевой фонд (ETF), ориентированный на чипы. Перечисленные здесь компании охватывают широкий спектр полупроводниковой вселенной, от дизайнеров и производителей до производителей оборудования и материалов.

Вы не можете иметь группу из лучших на рынке акций полупроводников, не включая Nvidia . (NVDA, 800,10 долл. США).

Фирма является лидером на протяжении многих лет, поскольку в ней проявились самые разные технологические тенденции. Видеокарты и процессоры NVDA идеально подходят для быстрых вычислений, необходимых в различных приложениях. Сюда входят центры обработки данных и искусственный интеллект (AI). Даже майнеры биткойнов полагаются на продукты Nvidia.

Такой бурный спрос привел к быстрому росту доходов. За полный 2021 финансовый год этого производителя микросхем продажи Nvidia вырастут на 53%. Этот рост резко увеличился только на фоне начала нового финансового года и ослабления пандемии. В первом квартале 2022 финансового года NVDA выросла на 84% по сравнению с аналогичным периодом прошлого года, а чистая прибыль увеличилась более чем вдвое.

Но что интересно в Nvidia, так это то, что она продолжает находить пути роста.

Потребности в центрах обработки данных и искусственном интеллекте находятся только на третьем этапе, и NVDA играет в долгую игру. Благодаря предстоящему выкупу Arm производитель микросхем теперь сможет полностью построить свою сквозную экосистему.

«Будущее вычислений будет двигаться дальше от облака к периферии, - говорит Дженсен Хуанг, основатель и генеральный директор Nvidia. «В этом и есть фантастика Arm. Мы фантастичны в ИИ. Итак, представьте себе возможности поставить ИИ на передний план».

Граничные вычисления - это в основном обработка, которая выполняется в источнике данных или рядом с ним. Это может быть при расчетах устройства или через различные узлы меньшего размера или частного облака. Идея состоит в том, что время ожидания сокращается, а безопасность повышается. Nvidia действительно уверенно смотрит в будущее облачных технологий и вычислений.

Акции NVDA недешевы, их соотношение форвардной цены к прибыли (P / E) составляет 46,4 при текущей оценке прибыли на 2023 финансовый год в 17,25 доллара на акцию. Но, учитывая, что Nvidia продолжает использовать передовые технологии, она может и дальше оправдывать свою высокую оценку.

Технология Micron (MU, 84,98 долл. США) - ведущий производитель микросхем памяти. Эти интегральные схемы используются для хранения данных и обработки кода, их можно найти в смартфонах, ПК и сетях облачных вычислений, и это лишь некоторые из них.

MU специализируется на двух типах технологий хранения в памяти:DRAM (динамическая память с произвольным доступом) и NAND (микросхемы флэш-памяти).

Еще в 2018 году акции MU пострадали от наводнения чипов DRAM, из-за чего во второй половине года цена акций снизилась на 50%.

Однако в наши дни нехватка микросхем и постоянный спрос по различным каналам привели к росту спотовых цен на микросхемы DRAM. И это поддержало состояние Micron. В третьем финансовом квартале выручка MU подскочила на 36,4% до 7,42 млрд долларов, а скорректированная прибыль на акцию (EPS) увеличилась более чем вдвое и составила 1,88 доллара. Производитель микросхем также прогнозирует, что спрос на DRAM вырастет на 20% в 2021 финансовом году, в то время как рост NAND ожидается в пределах 30%.

Аналитики считают, что этот сдвиг будет долгим. Аналитик BMO Амбриш Сривастава говорит, что результаты Micron будут по-прежнему "определяться сочетанием динамики предложения / (капитальных затрат) дисциплины и факторов спроса" - все это положительно для ценообразования и прибыли DRAM.

Это также позитивно для инвесторов, нацеленных на акции чипов. MU не стеснялся делиться богатством между своими акционерами. За последние два года компания потратила около 3,0 миллиарда долларов на выкуп акций. И на его балансе по-прежнему остается около 9,8 миллиарда долларов наличными.

Быстрый. Назовите любую из крупнейших тенденций в области технологий. Есть большая вероятность, что вы указали беспилотные автомобили, автоматизацию, Интернет вещей (IoT) или даже одноранговые транзакции. NXP Semiconductors (NXPI, 205,72 долл. США) участвует во многих из этих и других идей.

NXPI фокусируется на специализированных микросхемах, в частности, на тех, которые связаны с подключением. Мы говорим о микросхемах, которые подключают промышленные машины к Интернету, ваш автомобиль к другим автомобилям и коммуникационным сетям, ваш термостат к вашему блоку HVAC.

Компания NXP Semiconductors также создала микросхемы связи ближнего поля (NFC), которые используются в платежах между мобильными устройствами и позволяют «нажимать» на свой телефон на кассе.

Проблема для NXP Semiconductors заключается в том, что она пострадала от одного-двух ударов. Во-первых, продажи пострадали во время торговой войны с Китаем. Затем пандемия COVID-19 снизила спрос на многие из ее продуктов для подключения. В результате в последние годы выручка NXPI несколько снизилась (на 5,6% в 2019 году и на 3% в 2020 году).

Но, как и у многих акций полупроводников в этом списке, у сказки более счастливый конец, и доходы, наконец, начинают расти.

В первом квартале 2021 года NXPI сообщила о росте продаж на 41% по сравнению с пандемическим минимумом. Маржа по этим продажам также увеличилась. NXP теперь продает более совершенные специализированные чипы по более высоким ценам. Это тоже повлияло на прибыльность фирмы. Компания сообщила, что прибыль на акцию в первом квартале составила $ 1,25 по сравнению с убытком в размере 8 центов на акцию годом ранее.

Возможно, лучшая часть истории NXPI заключается в том, что запас микросхем остается дешевым. Учитывая его прогнозы роста на фоне отскока, прогнозный коэффициент P / E составляет всего 21,5. Это меньше, чем у более широкого S&P 500. Учитывая его ориентацию на будущее, это привлекательная оценка в долгосрочной перспективе.

Скука со стороной роста - лучший способ описать Texas Instruments (TXN, 192,30 доллара).

TXN набирает обороты на базовых аналоговых микросхемах и графических калькуляторах. Компания существует с 1950-х годов, и многие из самых ранних достижений в области транзисторов и интегральных схем были сделаны здесь. Этот бизнес по-прежнему актуален:в прошлом квартале компания Texas Instruments принесла около 3,3 млрд долларов дохода от аналоговой продукции, что составляет примерно 76% от общего объема продаж.

Настоящая победа в том, что Texas Instruments использует свои собственные литейные предприятия, а не третьи стороны. Благодаря этому он был изолирован от нынешней нехватки микросхем.

Еще лучше его история инноваций в мире полупроводников. TXN не останавливается на достигнутом. Примерно за последние пять лет компания незаметно и быстро превратилась в производителя специальных чипсов. В наши дни Texas Instruments предлагает множество высокотехнологичных решений, охватывающих Интернет вещей, автоматизацию, возобновляемые источники энергии, биосенсоры, проекционные дисплеи и многое другое.

Сочетание высокоприбыльных специализированных полупроводников в сочетании с устойчивым аналоговым бизнесом привело к созданию машины для роста денежных потоков. В прошлом году во время пандемии маржа свободного денежного потока TXN составила 38%.

Texas Instruments тоже не скупится на эти деньги. Фирме удавалось увеличивать дивиденды в течение последних 17 лет подряд, в том числе на 13% прямо в разгар пандемии. Он также является чемпионом по обратному выкупу, выкупив акций на 2,6 миллиарда долларов в 2020 году.

В целом, Texas Instruments представляет собой одну из наиболее стабильных и зрелых компаний по выпуску полупроводников, которые стремительно растут.

Скорее всего, вы никогда не слышали о ASML Holding . (ASML, 690,84 доллара). Но фирма жизненно важна для отрасли. В отличие от остальных производителей полупроводников в этом списке, ASML на самом деле не занимается производством и проектированием микросхем.

Что он делает, так это создает оборудование, необходимое для производства полупроводников. И, что более важно, современные и специальные полупроводники.

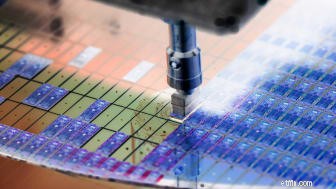

ASML - одна из немногих игр в городе, когда речь идет о литографических системах в крайнем ультрафиолете (EUV). Эти системы используют свет для печати схем на кремниевых пластинах. EUV действительно позволяет вам упаковать нанометры и расширить вычислительную мощность в ограниченном пространстве. Без него все производители специализированных полупроводников в этом списке остались бы без работы.

Этот факт сделал ASML машиной для получения прибыли и денежных потоков. За последний квартал производитель оборудования сообщил о продажах в размере 5,2 миллиарда долларов. Не так уж плохо, учитывая, что за квартал было продано всего 76 единиц литографии. Выигрыш в том, что его оборудование имеет очень высокую цену и наценку. Валовая прибыль за квартал составила 53,9%. Это помогло увеличить прибыль на акцию в первом квартале на 244% по сравнению с аналогичным периодом прошлого года.

«Создание цифровой инфраструктуры с такими факторами долгосрочного роста, как 5G, искусственный интеллект и высокопроизводительные вычислительные решения, подпитывает спрос на продвинутые и зрелые узлы в логике, а также в памяти», - сказал генеральный директор компании Питер Веннинк.

Другими словами, если вам нужны технологические тенденции и инновации, вам придется перейти на ASML, чтобы это произошло. Таким образом, теперь компания прогнозирует, что общий доход вырастет на 30% в течение всего 2021 года.

Все это ставит ASML на P / E 46. Недешево, но с учетом его важности в мире полупроводников, это оправдано.

Что касается запасов полупроводников, то Taiwan Semiconductor (TSM, 120,16 долл. США), возможно, может быть самым важным в мире. И все же TSM фактически не владеет какой-либо интеллектуальной собственностью, связанной с его дизайном.

TSM - это литейный завод, что означает, что он действует как сторонний производитель для других фирм. Производство полупроводников - сложный и дорогостоящий процесс. С этой целью подавляющее большинство компаний обращаются к литейным предприятиям для производства своих чипов.

Выигрыш для Taiwan Semiconductor заключается в том, что он создал чистую литейную модель еще в 1980-х годах и использовал этот статус первопроходца, чтобы стать крупнейшим производителем микросхем на планете. Только в прошлом году компания произвела 11 617 различных разновидностей чипов для более чем 500 различных клиентов. В целом TSM занимает 57% рынка литейного производства.

Эти различные разновидности включают логические и специальные микросхемы. За последние несколько лет компания Taiwan Semiconductor потратила значительные капитальные затраты на расширение производства специализированных микросхем. Ожидается, что этот рост и расходы продолжатся.

TSM планирует потратить более 28 миллиардов долларов только в этом году и более 100 миллиардов долларов в течение следующих трех лет. Согласно Fortune, главный финансовый директор компании Венделл Хуанг сказал, что основная часть этих расходов будет направлена на самые передовые процессы TSM, а именно на 7-нм, 5-нм и 3-нм чипсеты.

Эти расходы, вероятно, помогут TSM сохранить лидерство над более мелкими конкурентами, такими как Samsung и Intel (INTC), которые недавно объявили о значительном увеличении расходов на передовые чипы.

Учитывая, что TSM является ведущим производителем микросхем в то время, когда наблюдается нехватка полупроводников, он стал немного дороже, с коэффициентом P / E 32,5. Но тем инвесторам, которые хотят сделать решительный шаг сегодня, выплачиваются растущие дивиденды, пока они ждут.

В наши дни есть ETF для всего. Акции полупроводников ничем не отличаются. А учитывая общую отдачу и важность отрасли для современного мира, это тот случай, когда широкое мышление может быть хорошей ставкой.

iShares Semiconductor ETF (SOXX, 454,22 доллара США) - вот способ сделать эту ставку.

SOXX недавно претерпел изменение индекса на ICE Semiconductor Index от PHLX SOX Semiconductor Sector Index, но идея осталась прежней.

ETF отслеживает 30 различных наименований полупроводников, включая разработчиков микросхем, производителей оборудования и литейные предприятия, обеспечивая сбалансированный и широкий подход к владению сектором. Все акции в этом списке включены в фонд, при этом NVDA является главным держателем.

И у ETF довольно успешная история. За последние 10 лет, закончившихся в мае, SOXX удавалось приносить в среднем 23,5% годовых. Это было с его ранее отслеживаемым эталоном, но текущий индекс фонда имеет очень похожую конструкцию. Новый индекс ETF тоже показал себя хорошо. С начала года доходность iShares Semiconductor ETF составила почти 20%.

Переключение индекса было для iShares скорее способом снизить эксплуатационные расходы. Говоря об этих расходах, SOXX имеет низкий коэффициент расходов - 0,46%.

В конце концов, для инвесторов, которые хотят стать опорой технологий и добавить порцию полупроводников в свой портфель, iShares Semiconductor ETF - простой и недорогой способ сделать это.

Узнайте больше о SOXX на сайте провайдера iShares.