Принято считать, что продукты с фиксированным доходом предназначены для инвесторов, не склонных к риску. Но фондовые инвесторы также могут извлечь выгоду из наличия в своем портфеле инструментов с фиксированным доходом, поскольку такие инструменты могут смягчить падение стоимости портфеля во время обвала фондового рынка.

Нам не нужно далеко ходить, чтобы увидеть преимущества продуктов с фиксированным доходом, Covid-19 вызвал большой страх среди инвесторов, что привело к распродаже на фондовом рынке.

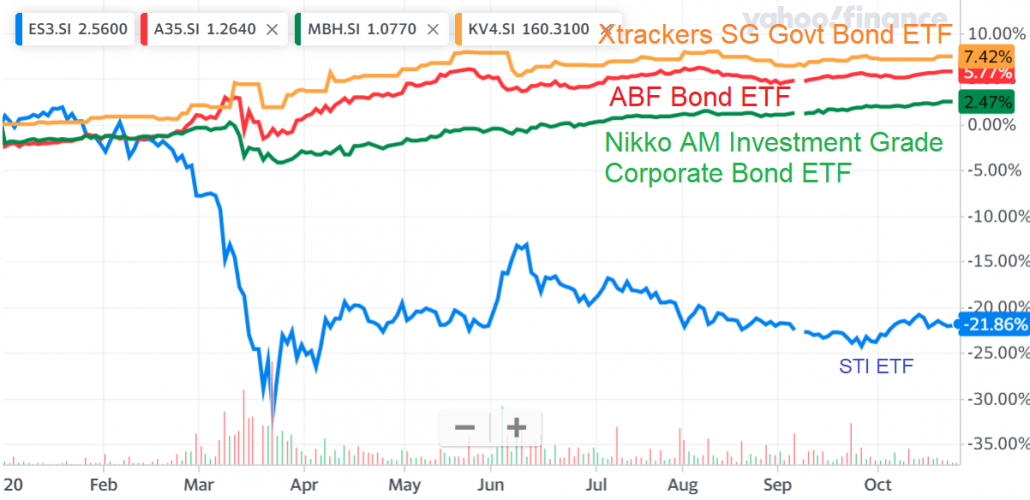

Акции Сингапура (представленные STI ETF) упали почти на 35% в марте 2020 года, в то время как три других продукта с фиксированной доходностью немного упали, прежде чем снова подняться (см. Диаграмму ниже).

В то время как STI ETF все еще упал примерно на 22% с начала года (23 октября 2020 года), три других ETF с фиксированным доходом - Nikko AM Investment Grade Corporate Bond ETF, ABF Bond Fund и Xtrackers SG Govt Bond ETF выросли на 2%, 6% и 7% соответственно.

Следовательно, для инвесторов имеет смысл включать фиксированный доход в качестве класса активов в свой инвестиционный портфель, поскольку он предлагает им диверсификацию во время обвала фондового рынка. Конечно, эта взаимосвязь может не всегда соблюдаться, и прошлые результаты не указывают на будущие результаты.

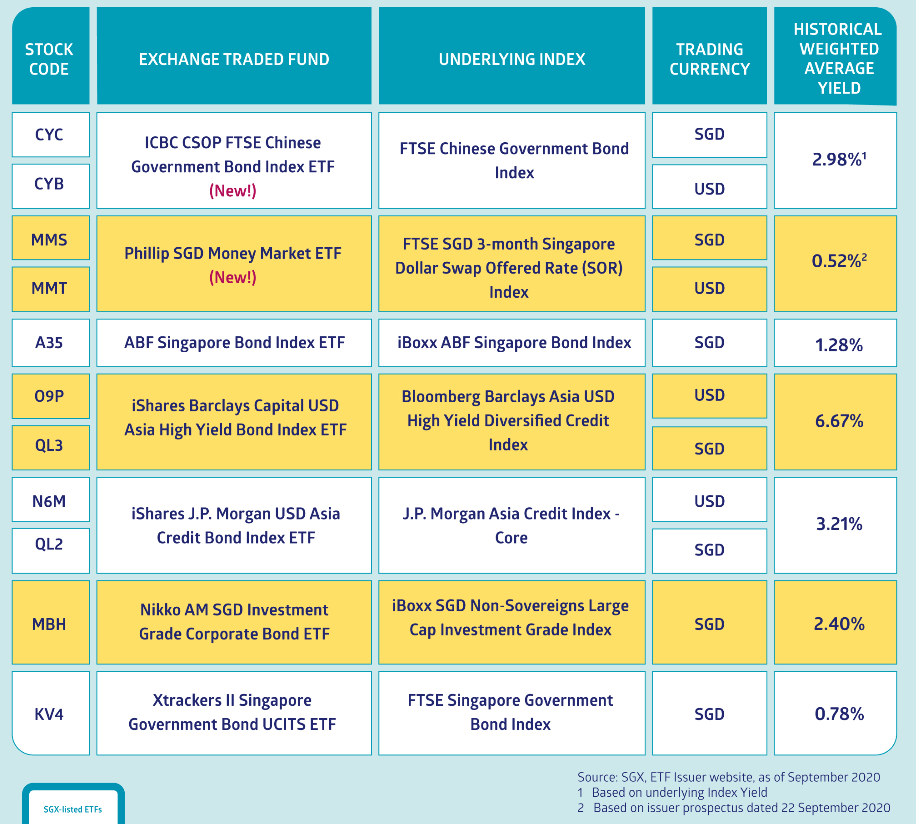

SGX предлагает множество ETF с фиксированным доходом, и вы должны найти тот, который соответствует вашим инвестиционным целям / потребностям -

Ниже приведен список ETF с фиксированным доходом, доступных на SGX, с соответствующими историческими доходностями:

И ICBC CSOP FTSE, и ETF китайских государственных облигаций, и фондовый фонд Phillip Money Market - новички.

ETF Phillip Money Market инвестирует в краткосрочные высококачественные ценные бумаги денежного рынка и депозиты авторитетных организаций, чтобы отслеживать эффективность 3-месячного индекса ставки свопа сингапурского доллара (SOR) FTSE SGD. Короче говоря, это подходящий ETF для инвесторов, которые хотят поддерживать ликвидность своих средств и в то же время генерировать проценты. Ориентировочная процентная ставка на момент запуска составляла около 0,52%.

Для инвесторов, которые хотят диверсифицировать или увеличить размещение облигаций в своем существующем портфеле, ETF государственных облигаций Китая ICBC CSOP FTSE обеспечивает легкий доступ к инвестированию в государственные облигации Китая, к которым иначе было бы трудно получить доступ. ETF - это крупнейший в мире ETF чистых государственных облигаций Китая (источник:SGX, 2020). Текущий размер фонда превышает 1 млрд сингапурских долларов, что свидетельствует о высоком рыночном спросе.

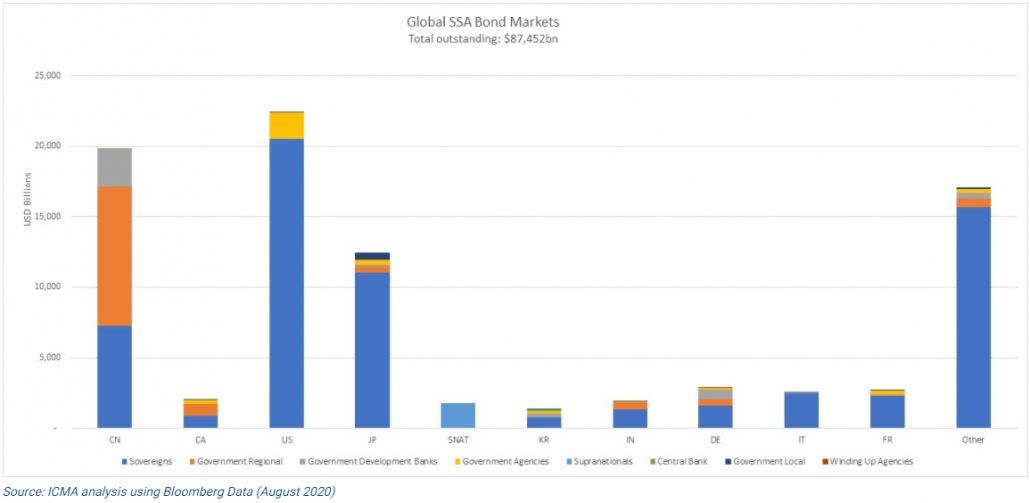

Китай является второй по величине экономикой в мире, и размер ее сверхъестественных, суверенных и агентских облигаций (SSA) также занимает второе место с почти 20 триллионами долларов США, сразу после США.

Влияние Китая с годами росло, и я считаю, что добавление Китая в наши инвестиционные портфели необходимо для участия в этой новой тенденции.

Государственные облигации Китая имеют рейтинги A1 и A + агентств Moody’s и Standard &Poor. Они по-прежнему имеют инвестиционный уровень, хотя и не имеют рейтинга AAA.

Сингапурцы часто беспокоятся о валютных рисках, поскольку наш сингапурский доллар со временем укрепляется по отношению ко многим другим валютам. Исторически сложилось так, что относительная сила китайского юаня и сингапурского доллара находилась в пределах диапазона (от 4,4 до 5,3). Обменный курс составлял 4,84 семнадцать лет назад, а недавно - 4,92 (23 октября 2020 года, по данным Yahoo! Finance) - разница незначительна, и поэтому я думаю, что валютный риск для юаня в этом случае невелик.

Кроме того, Валютное управление Сингапура (MAS) сравнивает обменный курс сингапурского доллара с корзиной валют, принадлежащей нашим торговым партнерам. Я ожидаю, что китайский юань будет одной из основных валют, которые в настоящее время отслеживаются MAS, поскольку Китай является основным торговым партнером Сингапура. Следовательно, на мой взгляд, обменный курс, скорее всего, будет в значительной степени умеренным.

Все мы знаем, что процентные ставки были низкими в течение многих лет, и мы можем ожидать, что они останутся такими же, поскольку центральные банки использовали политику смягчения денежно-кредитной политики для борьбы с последствиями Covid-19. В настоящее время трудно инвестировать для получения приличной доходности.

Вот почему я считаю ETF китайских государственных облигаций ICBC CSOP FTSE, ориентировочная доходность которого составляет 2,98%, относительно более привлекательным, чем другие ETF с фиксированным доходом.

Доходность облигаций Китая действительно выделялась по сравнению с доходностью облигаций других крупных стран (в 6 раз выше доходности государственных облигаций США!)

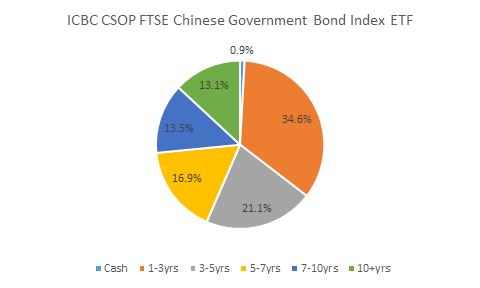

ICBC CSOP FTSE China Government Bond ETF отслеживает индекс FTSE China Government Bond Index, который включает государственные облигации, выпущенные в материковом Китае, но не включает бескупонные облигации, сберегательные облигации, облигации со сроком погашения более 30 лет с момента выпуска и облигации, выпущенные до 1 января. 2005 г.

В настоящее время он держит 28 облигаций с разными сроками погашения на конец октября 2020 года. Около трети - краткосрочные (1-3 года), половина - среднесрочные (3-10 лет), а оставшаяся часть - долгосрочные. Ниже приводится более подробная разбивка (по состоянию на 30 октября 2020 г.)

Эффективная дюрация составляет 5,5 лет. ETF будет вести себя как среднесрочная облигация и будет двигаться умеренно при изменении процентных ставок - цены на облигации движутся в противоположном направлении от цен акций в целом. Цены на долгосрочные облигации более волатильны, в то время как цены на краткосрочные облигации довольно стабильны.

CSOP Asset Management является управляющим фондом этого ETF. Хотя вы, возможно, не были знакомы с CSOP, эта компания является крупнейшим в мире менеджером квот для квалифицированных иностранных институциональных инвесторов в женьминьби. CSOP со штаб-квартирой в Гонконге в 2008 году способствует привлечению иностранных инвестиций на китайский рынок капитала. Неудивительно, что CSOP стал первым управляющим активами, запустившим здесь ETF государственных облигаций Китая.

В настоящее время менеджер взимает комиссию за управление в размере 0,25%, что, на мой взгляд, справедливо.

Есть два листинга с разными номиналами валюты:

Лично я предпочел бы SGD, поскольку я нахожусь здесь, и у меня нет долларов, которые можно было бы развернуть.

Средневзвешенный купон составляет 2,98%, и ETF выплачивает проценты два раза в год (в июне и декабре).

ETF с фиксированным доходом показали свою ценность во время кризисов, и Covid-19 не стал исключением - цены на акции упали, в то время как большинство ETF с фиксированным доходом сохранили свою стоимость и впоследствии выросли.

Вы можете снизить уровень риска, включив в свой портфель продукты с фиксированным доходом, а использование ETF - наиболее удобный способ. SGX предлагает на выбор ряд ETF с фиксированным доходом, чтобы вы могли найти то, что соответствует вашим потребностям.

ICBC CSOP FTSE China Government Bond ETF представляет для меня наибольший интерес, поскольку до появления этого продукта было нелегко инвестировать в государственные облигации Китая. Китай уже является второй по величине экономикой в мире, и ее рост не замедлится в ближайшее время. Я думаю, что инвесторы могут получить выгоду, инвестируя в Китай, и этот ETF - безопасный способ попробовать себя в работе, поскольку вы испытаете меньшую волатильность, чем китайский фондовый ETF.

Вы можете легко купить ETF через свою брокерскую платформу - помните, что биржевой код CYB обозначает деноминацию в долларах США, а CYC - деноминацию в SGD.

Вы можете узнать больше об ETF на сайте CSOP.

Это спонсируемый пост. Взгляды принадлежат автору.