Прошло почти полтора года с тех пор, как я в последний раз исследовал этот вопрос…

«Это конец бычьего рынка?»

Статья была опубликована в июне 2019 года, и из нее я сделал вывод, что, возможно, ей еще есть куда бежать (поскольку мы еще не видели «животных духов» в полную силу ). Я также упомянул тогда, что мы не были оптимистичны, поскольку фондовый рынок был десинхронизирован с экономикой.

Затем случился COVID-19 и потряс мировые рынки.

Но это было ужасно недолгим, так как они начали быстро восстанавливаться — даже достигнув новых рекордных максимумов в последние месяцы.

Однако восхождение на эту «стену беспокойства» было наполнено множеством неопределенностей.

Будет ли вторая волна? Треть? Как насчет растущей напряженности в мировой торговле? Как выборы в США повлияют на этот рынок? Мы в пузыре? Что означает задержка IPO Ant для рынков?

Итак, мы снова возвращаемся к вопросу "Это конец бычьего рынка?"

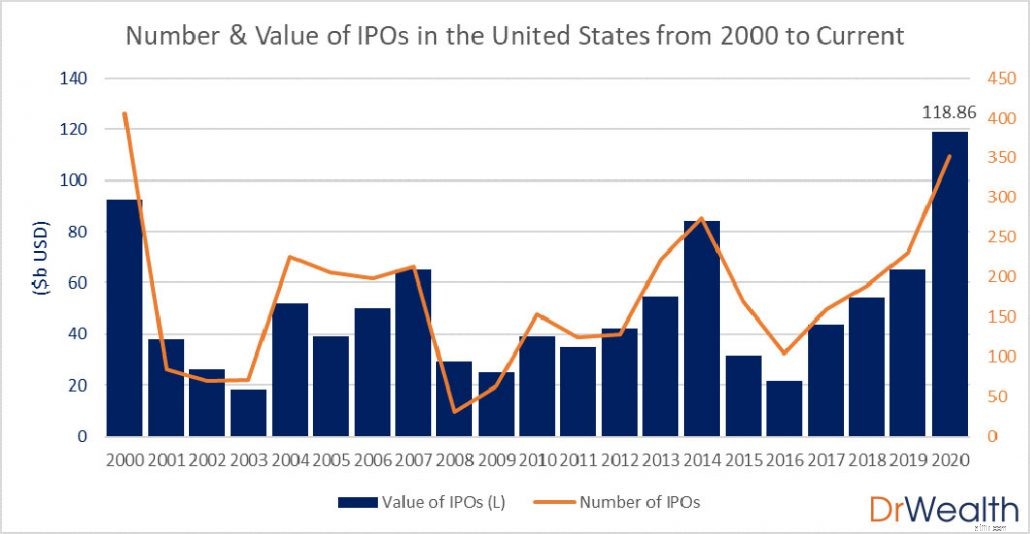

Если вы читали нашу первую статью об этом, мы использовали данные IPO в качестве объектива, чтобы оценить, где находится фондовый рынок.

По сути, некоторые исследования показали, что IPO происходят в «горячие периоды», когда рынки явно растут, а условия благоприятны. Было показано, что пиковые годы совпадали с рыночными вершинами, а вскоре после этого рынки рушились.

Представляем вам наш обновленный график на конец октября:

Несколько замечаний:

Также интересно отметить, что большая часть всплеска на самом деле началась с июня, когда Америка переживала «вторую волну» новых случаев COVID-19.

Некоторыми заметными дебютами с июня были Pershing Square Tontine Билла Экмана (компания с бланковым чеком, настроенная привлечь Блумберга в свой портфель), Snowflake (прославившаяся благодаря инвестициям Уоррена Баффета), Unity Software (популярная игровая платформа) и Palantir. (таинственная компания по сбору данных наблюдения).

Учитывая данные за 2020 год, это также может стать тревожным сигналом, поскольку во время технологического бума объемы IPO превзошли даже показатели 2000 года.

Наши взгляды с момента выхода первой статьи остаются в силе — мы не оптимистичны . Возможно, на глобальных фондовых рынках не так много места для работы.

Хотя у нас может не быть наилучшего показателя пузыря / вершины рынка, другие инвесторы через свои собственные линзы пришли к аналогичному взгляду на рынок в настоящее время.

Важно отметить, что некоторые из них являются вечными медведями, которые долгое время «называют пузырь».

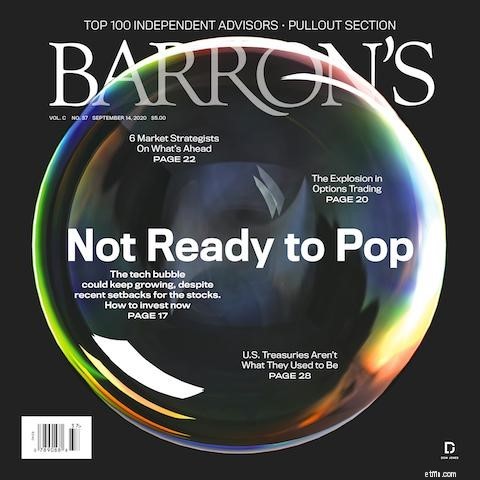

Например, в своем печатном издании от 14 сентября Barron’s поместил это на обложку…

В статье заместителя редактора и бывшего биржевого трейдера Бена Левисона признается существование рыночных пузырей, но утверждается, что все еще есть причины, чтобы оседлать волну, включая обещание Джерома Пауэлла удерживать ставки на низком уровне, а также не столь пенистые условия по сравнению с точкой. ком-пузырь.

Еще более спорным является письмо управляющего фондом Дэвида Эйнхорна инвесторам от 27 октября.

Эйнхорн впервые «назвал пузырь» в 2016 году — и усилил риторику в последнем письме, заявив, что он видит все классические признаки вершины рынка, включая низкие процентные ставки, манию IPO, экстраординарные оценки, высокие объемы торгов в спекулятивные инструменты и концентрация рынка на нескольких избранных акциях .

Однако на момент написания письма управляющий существенно не избавился от каких-либо акций, а вместо этого лишь добавил в свою «корзину пузырей» короткие позиции.

Хотя некоторые из этих мнений могут заставить инвесторов сомневаться в своем портфеле, мы должны понимать, что это просто мнения или обоснованные предположения. .

Хотя большинство инвесторов признают существование пузыря, никто не может точно предсказать, когда рынок достигнет вершины (это становится очевидным только задним числом).

Возвращаясь к нашим данным. Я не могу не подчеркнуть, что это не означает, что мы увидим сбой в ближайшие несколько недель или месяцев.

Хотя мы показали исследования, которые связывают пики IPO с рыночными пиками, мы не можем сделать вывод, что только потому, что мы видим IPO на рекордно высоком уровне, мы должны ожидать, что последует рыночная вершина.

Говоря более технически, корреляция не подразумевает причинно-следственную связь.

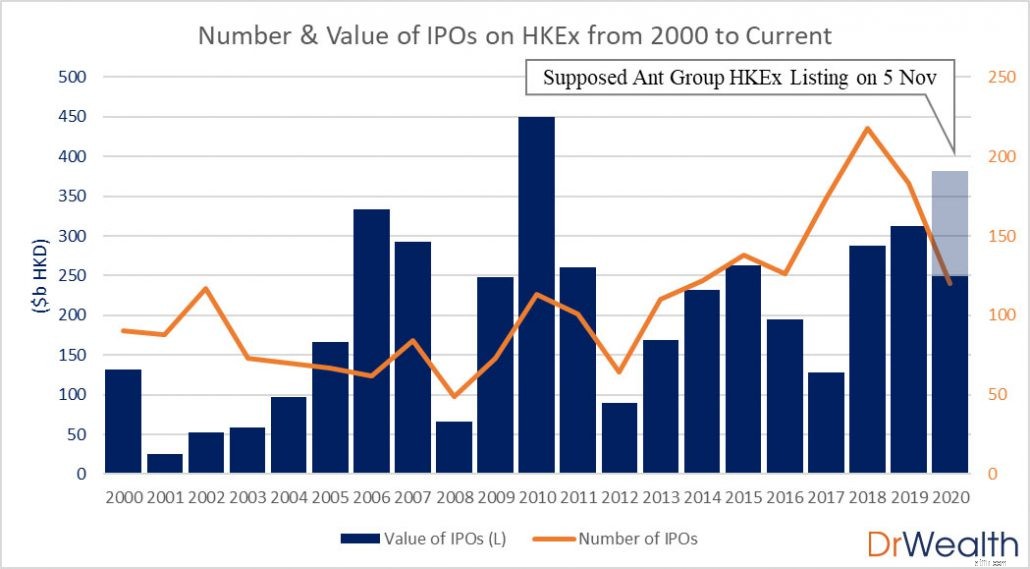

Это явление также кажется сильно применимым только на рынках США.

Если мы посмотрим на данные IPO для Гонконгской биржи (ведущая биржа по средствам IPO, привлеченным в 2018 и 2019 годах), корреляция не кажется столь очевидной…

Например, финансовый кризис 2008 года затронул международную банковскую систему и вызвал глобальный спад даже в Китае и Гонконге. Однако мы видим преждевременный пик размера сделок IPO в 2006 г.

Если бы инвестор действовал опрометчиво, основываясь на этих данных, он бы ударил себя по ноге, так как рынки еще год сильно росли.

Огромный всплеск сделок в 2010 году также, казалось, означал еще один крупный крах, но, оглядываясь назад, мы видим, что это не так.

Проницательные наблюдатели могут возразить, что с начала декабря 2010 г. до конца октября 2011 г. имел место более чем 20-процентный «крах», но по сравнению с крупными крахами, когда рынок упал на 50% и более, это больше похоже на краткосрочный рыночный пессимизм из-за долговой кризис в Европе и США.

Единственная корреляция, которая была точной, была в 2015 году, когда пузырь на китайском рынке лопнул из-за спекуляций и высокой маржинальной торговли. Несмотря на это, количество сделок IPO не увеличилось, а рынок упал всего на 30 % от пика до минимума.

Также интересно отметить, что, хотя пузырь на китайском рынке лопнул примерно в середине 2015 года, размер сделки IPO в 2015 году на тот момент составлял всего 147 млрд гонконгских долларов при 51 листинге (по состоянию на 31 июля).

Это намного меньше, чем в 2014 и 2013 годах... и составляет лишь 55 % от окончательных показателей 2015 года.

Это означает, что компании продолжали подавать заявки на листинг даже после краха, что не подтверждается результатами исследования, проведенного в США.

Данные за 2020 год должны были заставить нас задуматься из-за запланированного IPO Ant Group 5 ноября (крупнейшего IPO в мире).

На данный момент приостановка IPO Ant означает, что размер сделки в 2020 году по-прежнему ниже, чем за предыдущие два года.

Однако это не означает, что китайские рынки безоблачны.

В последние месяцы мне стало труднее находить привлекательные акции в Китае или Гонконге для наших подписчиков на информационный бюллетень «Дракон роста» (нажмите здесь, чтобы узнать об этом подробнее), и я написал следующее заявление:

Многие компании на гонконгских или китайских биржах столкнулись с феноменальным ростом цен на акции после того, как Китай эффективно справился со вспышкой COVID-19, и я верю, что эти рынки в настоящее время также находятся в пузыре.

Я думаю, что легко увязнуть в предсказаниях и предсказаниях того, когда рынок достигнет пика или рухнет.

У нас может быть общее ощущение или представление о пузыре, но я не думаю, что кто-либо (эксперт или нет) точно знает, когда произойдет крах.

Разумнее просто настроить свой портфель таким образом, чтобы вы по-прежнему чувствовали себя хорошо, если на следующий день произойдет сбой.

На данный момент инвесторы по всему миру все еще наслаждаются вечеринкой…