Я принадлежу к поколению сэндвичей.

По правде говоря, я не бутерброд. Я всего лишь ветчина. Мои родители и дети - это хлеб. Вместе мы делаем бутерброд.

«Генерация сэндвичей» - не новая проблема, но никто не говорит о ней изо дня в день ( где есть время? ).

Я знаю, что этот пост длинный. Так что, если у вас нет времени читать его сейчас, вы можете скачать его здесь и прочитать позже.

Нам, ветчинам, недавно напомнили в рекламе NTUC Income о том, как это отстойно быть в поколении сэндвичей и как мы должны серьезно относиться к финансовому планированию, чтобы гарантировать, что будущие поколения не постигнет та же участь, что и мы.

Вот требования к жизни поколения сэндвичей.

Они становятся нашими ожиданиями от жизни. На самом деле трудно сделать все вышеперечисленное без компромиссов на каком-то уровне.

И это то, что Уравнение счастья говорит: Счастье =Реальность - Ожидания

Другими словами, нам легче быть счастливее, если наши ожидания занижены.

Мы легко становимся несчастными, когда наши ожидания многочисленны и высоки. Реальность никогда не оправдает наших ожиданий. Так оно и есть.

Иногда нам нужно пересмотреть наши ожидания.

Возможно, некоторые из этих ожиданий были навязаны нашими родителями или обществом в целом. Эти укоренившиеся в нас ожидания могут не быть истинным отражением того, чего мы хотим от жизни.

У Марка Мэнсона есть хороший способ узнать, перевернув вопрос.

Вместо того чтобы спрашивать:«Чего вы хотите от жизни?», Вам следует спросить:«За что вы готовы бороться?»

Так что пересмотрите свои ожидания. Вы можете обнаружить некоторые ожидания, которые не стоят ваших усилий и усилий.

Определите их и быстро бросьте.

Это не означает беспорядочного занижения ожиданий, чтобы сделать себя счастливым. Некоторые из ваших ожиданий будут реальными желаниями.

Мы абсолютно можем превратить ожидания в цели, к которым мы стремимся. Мы можем быть амбициозными и в то же время довольными.

Джеймс Клир хорошо описывает это в этой статье:

Так что нет смысла быть солёным, как ветчина. Мы действительно можем что-то сделать с нашими финансами сегодня ( иначе завтра тоже может ла, дочитайте сначала ).

Я хотел бы поделиться своими взглядами на многие финансовые аспекты жизни поколения сэндвичей. Я уверен, что найдутся и несогласные. Каждый имеет право на свое мнение. Я делаю то, что считаю лучшим для себя, и вы тоже должны поступать так же.

Думаю, было бы полезно записать свои мысли, если бы это руководство помогло только одному человеку.

Я единственный ребенок в семье.

Мои родители были небогатыми, но мы жили комфортно, не беспокоясь о том, чтобы положить еду на стол. Но они не воспользовались невероятным ростом экономики Сингапура - многие сингапурцы заработали миллионы на быстро развивающемся рынке недвижимости за последние 50 лет. Я не виню их, потому что в то время у них не было денег, чтобы инвестировать в недвижимость.

В детстве мне было все внимание, так как я единственный ребенок. Раньше у меня была машина-охотник за привидениями, зефирный человечек и все какие-то модные игрушки, которые мы могли себе позволить. Это было хорошо, пока длилось.

Теперь я понимаю, что пора позаботиться о своих родителях - в одиночестве. У меня нет братьев и сестер, которые могли бы мне помочь. Они мало откладывают для своей пенсии, и я не думаю, что одного их CPF будет достаточно.

Мои родители до сих пор работают, потому что они все еще здоровы и могут зарабатывать себе на жизнь. Они никогда не просили у меня определенную сумму пособия и согласились бы принять любую сумму, которую я им дал ( в отличие от папы в объявлении о доходах, ц-ц-ц ).

Они знают, что мне нелегко, потому что у меня есть собственная основная семья, которую нужно прокормить. Моя жена тоже работает, чтобы поддерживать двух наших сыновей и мою свекровь.

Вот как выглядит наш бутерброд:

Независимо от того, сколько денег мы с женой зарабатываем, всегда есть тошнотворное ощущение, что нам может не хватить, чтобы накормить все 7 ртов. Может быть, это пресловутая сингапурская черта киасу или унаследованная нами благоразумная азиатская ценность. Страх того, что у нас не хватит денег, побуждает нас работать еще усерднее.

Часто это становится неоспоримым источником стресса.

Мне посчастливилось признать это достаточно рано, и я начал брать на себя ответственность за свои финансы, когда учился в университете. Я считал, что деньги - самый важный ресурс в капиталистическом обществе. Если его не хватает, последствия ужасны.

Я начал свою карьеру в ВВС. Мне платили достаточно хорошо, я копил и вкладывал деньги. В конце концов, после того, как моя связь закончилась, я ушел из ВВС и начал работать в Dr Wealth.

Я многое узнал об управлении собственными финансами, а также о моем взаимодействии с другими экономными друзьями и инвесторами.

Пришло время изложить свои мысли и опыт в этом руководстве, чтобы помочь сингапурцам поколения сэндвичей.

Многие из нас получают большую часть своей чистой прибыли от своей карьеры. Хорошая новость заключается в том, что большинство из нас в поколении сэндвичей образовано лучше, чем наши родители - наличие более высокой квалификации означает, что мы можем получить более высокооплачиваемую работу. Но квалификация может помочь нам только до собеседования или вашей первой работы.

После этого мы должны иметь возможность доказать ваши способности, помимо оценок. Чтобы преуспеть, нам нужны и сущность, и форма.

Большинству сингапурцев не хватает формы. Быть хорошими в своей работе - это необходимость, но мы также должны дать понять другим людям, что мы тоже хороши, особенно нашему начальнику и его начальнику.

Если никто не знает, что мы хорошие, нас никогда не рассматривают для продвижения по службе. В конечном итоге мы дуемся за своим столом и обвиняем своего босса в том, что он не признает наши способности. Это не о «путанице». Речь идет о том, чтобы рассказать миру, чего мы добиваемся.

Я не говорю, что мы должны гордиться собой.

Нам нужно быть тактичными и не производить впечатление намеренно. Больше всего раздражает на работе те, у кого нет содержания, но при этом переоценивают форму.

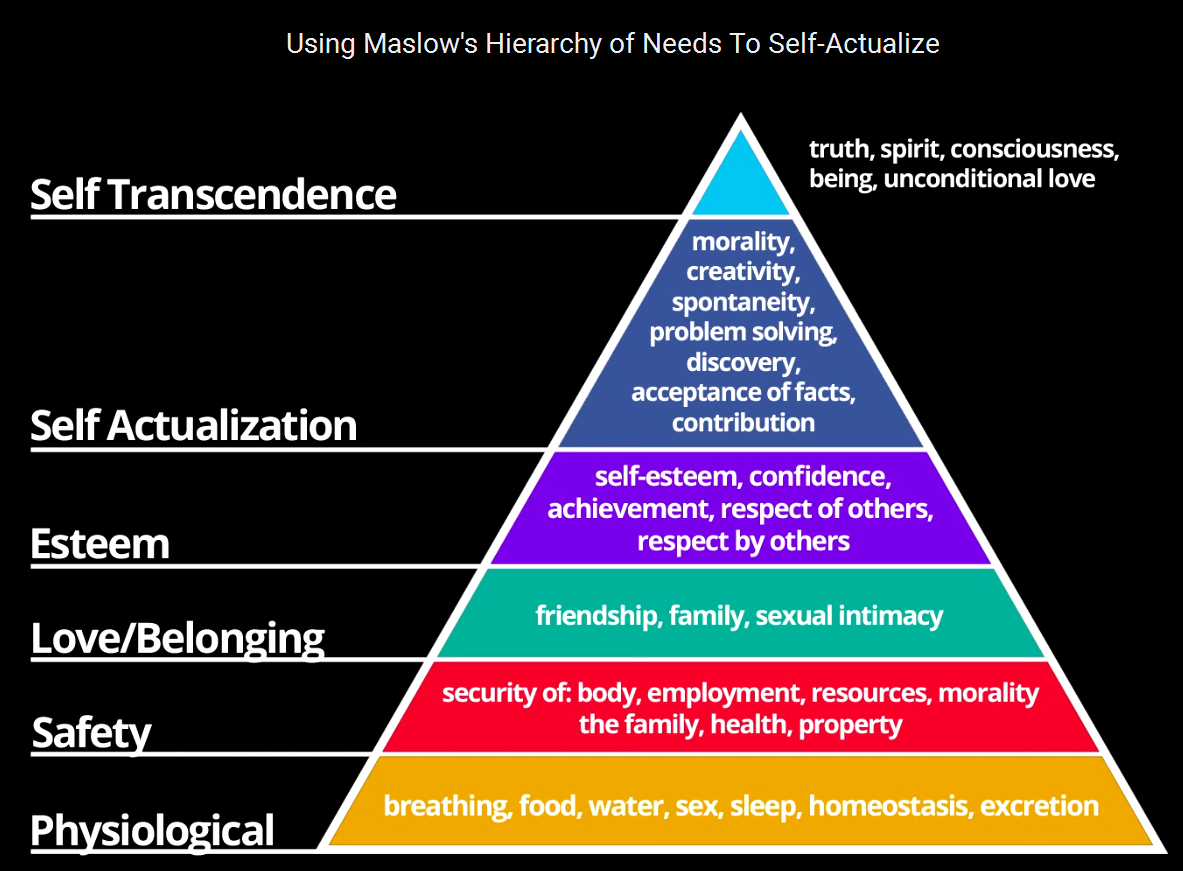

Поколение сэндвичей не означает, что у нас нет стремлений.

Мы хотим делать значимую работу или следовать нашему увлечению. Мы подчиняемся иерархии потребностей Маслоу.

И иногда нам приходится выбирать между работой, которую мы любим, но за которую мало платим, или работой, которая нам не очень нравится, но которую мы не против, и которая платит больше.

Скорее всего, мы выберем последнее, но каждый день кажется, что небольшая часть нас умирает, пока мы на работе. Время от времени мы сомневаемся в смысле жизни и надеемся, что у нас будет достаточно денег, чтобы выбраться из крысиных бегов. Мы мечтаем о досрочном выходе на пенсию.

Здесь появляется F ** k You Money концепция. Я позаимствовал этот термин у Нассима Талеба.

Это его определение F ** k You Money ,

Мне нравится эта концепция, потому что у меня есть F *** You Money означает свободу.

Это мощная жизненная цель, которая придаст вам энтузиазм во всем, что вы делаете. И надежда - сильная вещь.

Но вы должны быть осторожны с достижением финансовой свободы ради ее достижения.

Есть люди, которые смогли досрочно бросить карьеру только из-за того, что пенсия показалась им слишком скучной. Нам всем нужно чем-то заниматься и чего ждать. Следовательно, вы должны знать, что хотите делать. Дело не только в свободе. Речь идет о свободе делать то, что вам нравится.

Не забывайте вторую часть.

Ускоряя накопление F *** You Money, некоторые люди могут обратиться к предпринимательству.

Я бы не рекомендовал начинать бизнес сразу после школы, потому что в молодом возрасте очень сложно научиться правильному мышлению.

Некоторые люди могут, но не большинство. Мне повезло, что тогда у меня не было выбора, потому что я был связан с ВВС.

За время пребывания там я много узнал о себе и о том, как устроен мир. Я обнаружил, что был очень идеалистом, и позже понял, что потерпел бы неудачу, если бы рано начал бизнес. Следовательно, наличие некоторой зрелости и закрепления на самом деле повысит шансы на успех в предпринимательстве.

Фактически, большинство людей не подходят для предпринимательства.

Вы должны знать себя. Да, вы можете заработать много денег, если добьетесь успеха, но риск неудачи может быть довольно высоким.

Участие в поколении сэндвичей означало бы, что рискуете не только вы. Ваши иждивенцы рискуют вместе с вами.

Поддержка близких очень важна для того, чтобы помочь вам преодолеть трудный путь к предпринимательству.

Если предпринимательство не для вас, работа до выхода на пенсию - неплохая альтернатива.

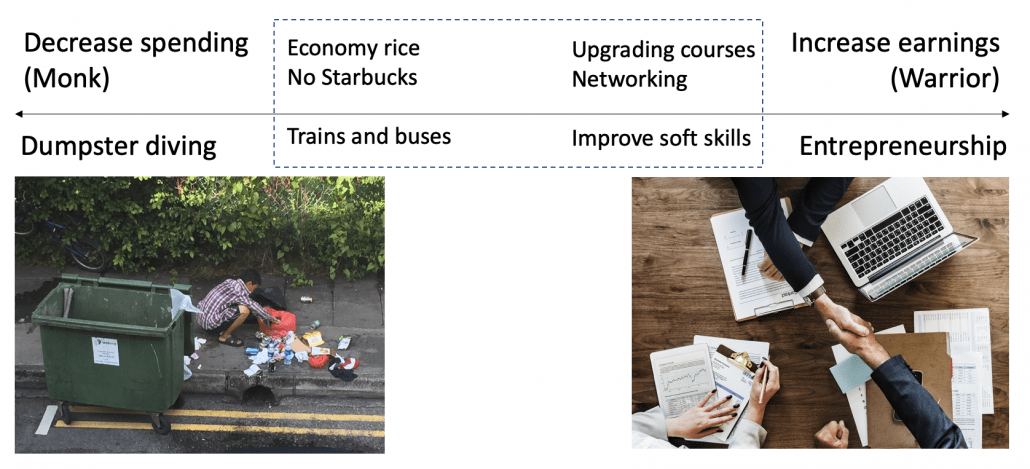

Есть только два основных способа стабильного роста благосостояния без вложений или бизнеса - увеличить прибыль или уменьшить расходы.

Успешные предприниматели могут заработать много денег, но есть и корпоративные альпинисты, которые тоже могут получать высокие зарплаты.

Если вы не можете увеличить свой заработок, вам придется сократить свои расходы, чтобы накопить свои F *** You Money .

Все сводится к приемлемому уровню жизни. Я знаю, что есть люди, которые готовы нырять в мусорные контейнеры - получать бесплатно использованные вещи и ненужную, но съедобную пищу. Конечно, вам не нужно переходить на этот край спектра.

Сингапур - дорогое место, но есть и способы дешево жить. Это действительно выбор.

Подробнее о двух концах этого спектра я писал здесь.

У меня были проблемы с экономией денег с самого детства. Я потратил все свои суточные и деньги, как только получил их.

Когда я пошел в ВВС и начал получать зарплату, я знал, что мне нужно заставлять себя экономить.

Если у вас такая же проблема, как и у меня, вам могут помочь следующие мои действия.

Во-первых, я организовал регулярную программу сбережений, известную как POSB Save-As-You-Earn. Благодаря этому я автоматически откладывал несколько сотен долларов каждый месяц.

Во-вторых, я открыл отдельный банковский счет, чтобы спрятать все сбережения. Мой основной банковский счет использовался для оплаты счетов и расходов. Это было сделано для того, чтобы не окунуться в свои сбережения.

Есть люди, которые составляют бюджет с помощью конверта…

Или системы денежных банок

По сути, создайте систему, которая будет формировать ваше поведение, чтобы оно было лучше в долгосрочной перспективе и устойчивым образом. Не тот, в котором вы бросили бы, даже не начав.

Не верьте себе, потому что вы будете изобретать всевозможные истории, чтобы оправдать перерасход.

Как сказал знаменитый физик Ричард Фернман, «первый принцип заключается в том, что вы не должны обмануть себя, и вас легче всего обмануть».

Вместо этого доверяйте системе.

Со временем вы захотите сместить мышление в сторону ценить деньги, чтобы сбережение стало привычкой. Но не поймите меня неправильно. Расходы не все плохи. Вам по-прежнему нужно иметь в жизни приятные вещи и впечатления. Если вам нужно или вы хотите потратить, убедитесь, что это того стоит.

Один из способов помочь вам оценить деньги - это думать о деньгах с точки зрения обмена жизненной энергией. Большинству людей приходится работать за деньги. Например, прежде чем купить сумку LV, рассчитайте количество часов, которое вам нужно отработать, чтобы заплатить за нее. Если получится, что это будет 400 часов или 2 месяца работы, это может просто отвратить вас от покупки. Спросите себя, стоит ли этот предмет того количества часов, которые вычли из вашей жизни. Сделайте это, если вы все еще считаете, что это достойно.

Эта концепция подробно обсуждается в книге Ваши деньги или ваша жизнь . .

Практическое правило при принятии решения о том, на что тратить деньги, - покупать опыт, а не вещи. Этот принцип взят из нашего исследования счастья.

Это означает, что не покупайте Ferrari, потому что это связано с множеством головных болей, связанных с владением автомобилем, включая техническое обслуживание и постоянную необходимость найти безопасную парковку. Возьмите напрокат и прокатитесь на нем. Память будет надолго. Самое главное, покупайте опыт своих стареющих родителей, а не вещи. Лучше присоединиться к ним в этом опыте. Ваше общение - это то, чего они жаждут больше всего.

Путешествие - это еще и покупка впечатлений. Но не путешествуйте, если не хотите. Я знаю людей, которым нравится оставаться в Сингапуре и заниматься тем, что им нравится. Не заставляйте путешествовать, потому что все ваши знакомые в социальных сетях. А если вы путешествуете, не забудьте сохранить самые лучшие воспоминания к концу поездки. Это связано с тем, что психологи наблюдают, что люди запоминают пик и конец переживаний, в то же время почти забывая обо всем остальном.

Как родители, мы много тратим на образование, чтобы наши дети получали наилучшие шансы на успех в жизни. Это результат того, что в нашем обществе слишком много внимания уделяется академическим оценкам. Это превратилось в образовательную гонку вооружений, требующую от детей бесчисленных учебных часов и дополнительных часов. Иногда имеет смысл потратить деньги на развитие детей иначе, чем на обучение. Я написал здесь еще несколько советов.

Инвестиционная цитата Уоррена Баффета также актуальна, когда вы применяете ее к расходам: «цена - это то, что вы платите, ценность - это то, что вы получаете».

Наконец, не забудьте отслеживать свои финансы. Как говорят менеджеры, то, что измеряется, становится лучше.

Хотя определенно полезно отслеживать свои расходы, чтобы знать, куда ушли ваши деньги, это может сжечь вас в этом финансовом путешествии. Я занимался этим год и в значительной степени хорошо представляю, как я трачу деньги. Я не настолько дисциплинирован, чтобы делать это постоянно, и оставляю вам решать, что лучше для вас. Теперь я просто составляю бюджет, чтобы знать, в каких областях я склонен тратить слишком много средств, и в конечном итоге более внимательно наблюдаю за этими областями.

У многих финансовых блогеров есть очень хорошие советы по этому поводу. Томас писал об использовании приложения «Зачем вам нужен бюджет» (YNAB). У Кюита также есть много идей о том, как можно составить бюджет и почему было бы лучше отслеживать свой собственный капитал, если вы находите отслеживание расходов утомительным. Делайте то, что работает для вас. Убедитесь, что это то, за чем вы сможете успевать долгое время.

В заключение этого раздела, посвященного экономии денег, запомните эти три совета:Создайте систему, которая поможет вам автоматически сэкономить деньги. Если придется потратиться, убедитесь, что это действительно того стоит. Следите за своими финансами, но делайте это рационально.

Вам предстоит встретиться с несколькими финансовыми консультантами, и я считаю, что вы уже приобрели некоторые полисы. Я настоятельно рекомендую вам вооружиться некоторыми базовыми знаниями о страховании.

Страхование - это то, что мы покупаем и откладываем до следующего обзора через несколько лет или когда жизненные обстоятельства изменятся. Чтобы следить за развитием страховой отрасли, нужно много времени, и я считаю, что это необязательные временные затраты. Позвольте профессионалам делать свою работу и позвольте им порекомендовать лучшую политику на рынке на тот момент.

Ваша задача - понять основные принципы отрасли настолько, чтобы задавать правильные вопросы. Ваша работа также состоит в том, чтобы различать хороших и плохих советников.

Тема страхования может сбивать с толку из-за того, как продукты структурированы и объединены для продажи. Давайте сделаем шаг назад, чтобы понять их целостно. Ниже приведены общие термины, с которыми вы часто будете сталкиваться.

У меня есть два практических правила страхования.

Оба правила должны соблюдаться.

Очевидно, что при применении этих правил инвестиционные продукты будут исключены. Я бы не стал покупать инвестиционные продукты в страховых компаниях.

Я предпочитаю разделять защиту и инвестиции.

Защита - это цена.

Пытаться одновременно реализовать и защитные, и инвестиционные мотивы - это все равно, что использовать шампунь 2-в-1 и гель для душа, продукт не подходит ни для одной из этих задач. Например, я предпочитаю получить срочную страховку, чтобы получить достаточное покрытие.

Очень легко соблазниться прогнозируемой стоимостью полиса страхования жизни. Напротив, срочная политика отталкивает людей, потому что они видят, что она год за годом приносит хорошие деньги и в конечном итоге заканчивается ни с чем. Страховые компании прекрасно понимают эту причуду. Намного легче торговать жизненной и инвестиционной политикой, и это, безусловно, самая дорогая форма защиты, которую можно купить.

На мой взгляд, план госпитализации - самая важная страховка. Есть причина, по которой наше правительство сделало MediShield Life обязательной для всех. Это связано с тем, что он покрывает большую часть расходов на здравоохранение и снимает бремя его покрытия с государственных финансов. Заболевания, которые достаточно серьезны, чтобы их можно было госпитализировать, будут стоить очень дорого, и план госпитализации должен покрывать большую их часть.

Вы можете покончить с участниками плана госпитализации, если вам это не по карману. Это потому, что гонщики обычно покрывают франшизу и совместное страхование. франшиза - это первые 3500 сингапурских долларов, которые вам нужно заплатить. Совместное страхование означает, что вам необходимо внести доплату в размере 10% от суммы счета. Вы можете купить райдеров для покрытия этих платежей (сейчас вы можете снизить сострахование только до 5% с райдером).

На основании правила № 1, франшизы и совместное страхование, как правило, являются управляемыми суммами, которые вряд ли нанесут вам серьезный финансовый удар, поэтому они просто полезны.

Если у вас есть иждивенцы, которые полагаются на вас в плане финансовой поддержки (определенно, поскольку вы принадлежите к поколению сэндвичей), вам нужно будет застраховаться от вашей смерти, чтобы ваши иждивенцы не голодали, когда вас больше нет рядом, чтобы обеспечивать их . Используйте срочное страхование, чтобы получить достаточное покрытие, поскольку это более рентабельно, чем страхование жизни. Не беспокойтесь о возврате денег. Страхование - это стоимость. Просверлите это в своей голове.

Остальные страховки - это хорошо имущие. Например, давайте посмотрим на план несчастного случая. Представьте, что вы потеряли зрение в автокатастрофе (дотроньтесь до дерева!). Вас собираются госпитализировать, и эта сумма будет востребована в соответствии с планом госпитализации. План по несчастному случаю собирается выплатить единовременную выплату наличными. Да, деньги пригодятся, потому что вы не сможете работать. Планы на случай несчастного случая обычно не дорогие, но полисы складываются. Если я могу позволить себе только один, я лучше буду следить за тем, чтобы мой план госпитализации был водонепроницаемым, чем придерживаться политики несчастного случая.

Другой пример - страхование от критических болезней. Вы можете возразить, что правила прохождения ранней критической болезни нет. 1, так как стоимость лечения высока. Но проблема в том, что для большинства людей это слишком дорого. Следовательно, правило № 2.

Я не буду тратить время на большую часть страховки по беременности и родам, потому что покрытие ограничено. Маловероятно, что вы подадите претензию, и претензия не будет большой.

Но один из моих консультантов познакомил меня с очень необычным способом страхования расходов по беременности. Он сделал это для себя и даже заработал на этом деньги.

Я не уверен, что он будет расстроен, раз уж я рассказываю об этом.

В основном существует медицинская страховка для экспатов, которую могут купить даже местные сингапурцы. Эти полисы на самом деле представляют собой комплексные планы госпитализации. Они покрывают расходы по беременности и родам, которых нет в местных планах госпитализации.

Кроме того, полис распространяется и на новорожденных. Это важно, потому что вы не можете купить страховку на первые 15 дней рождения новорожденного. Покупка полиса через Мать - находка, если с ребенком что-нибудь случится.

Загвоздка в том, что вы можете подать заявление по беременности и родам только через 12 месяцев после того, как политика вступит в силу.

Этот полис недешев, поскольку он может стоить около 300 сингапурских долларов в месяц, что эквивалентно годовой премии в размере 3600 сингапурских долларов. Однако, если обычная доставка будет стоить от 8000 до 12000 сингапурских долларов, рентабельность инвестиций будет хорошей. Вам просто нужно правильно рассчитать время рождения ребенка.

Все родители хотят отдать детям все самое лучшее. Они думают, что, купив страховку для своих детей, суеверно предотвратит несчастные случаи с ними. Они называют это душевным спокойствием.

Моя политика заключается в том, что вы должны покупать только то, что вам нужно.

Младенцам не нужно страхование жизни и пожизненное страхование, потому что у младенцев нет возможности зарабатывать. Вам не нужно страховать их человеческий капитал. Фактически, когда в семье появляются новые пополнения, страхование нужно пополнять кормильцам, родителям!

Кормильцы - это те, кто материально поддерживает семью, и теперь они не могут позволить себе перестать работать. Поэтому, если они по какой-то причине вынуждены уйти с работы, убедитесь, что у них осталось достаточно денег, чтобы вырастить детей и позаботиться о престарелых родителях.

Один из аргументов состоит в том, что существует также полное покрытие постоянной нетрудоспособности по страхованию жизни и срочному страхованию.

Опять же, я считаю, что более важным является обеспечение охвата кормильцами, а не детьми. Если у вас есть профицит бюджета, вы можете подумать. А также покупать, когда дети станут здоровее, на случай, если в будущем появятся исключения, если какие-либо условия появятся позже.

Точно так же полезно иметь планы на случай критического заболевания и несчастного случая, если вы можете себе это позволить. Я полагаю, что критическое заболевание будет иметь приоритет, учитывая, что стоимость лечения будет намного выше.

Обязательно наличие хорошего плана госпитализации.

Купите лучший комплексный план защиты. Наездники не обязательны и их нужно иметь. Купили детям наездники. У моего старшего сына чувствительные дыхательные пути, и, несмотря на посещение многих врачей и педиатров, его состояние не улучшилось.

По рекомендации мы нашли педиатра в Thomson Medical, который смог его вылечить.

Несколько раз его госпитализировали из-за бронхита.

Пятидневное пребывание в Thomson Medical может стоить до 15 000 долларов каждый раз. К счастью, все они были оплачены страховкой. Так что да. Не экономьте на планах госпитализации.

Занятие сэндвич-классом означает, что мы должны заботиться о своих родителях, когда они действительно заболевают.

Немногие пожилые люди из поколения моих родителей понимают страхование достаточно хорошо, чтобы делать осознанный выбор.

Теперь бремя ложится на нас.

Как говорится, Сингапур - дорогое место, чтобы НЕ умереть.

Наибольшее беспокойство вызывает то, что нам в конечном итоге придется оплачивать непомерные медицинские счета для наших родителей. Я поговорил со многими своими сверстниками и пришел к выводу, что многие из нас не уделяют достаточно внимания страховым потребностям своих родителей.

Эмпирическое правило заключается в том, что если вам придется оплатить счет, когда кто-то в семье заболеет, вы должны убедиться, что ваш риск заплатить за него защищен.

Пожилым родителям вряд ли понадобится страхование жизни или срочная страховка, потому что у них не будет достаточно человеческого капитала, чтобы оправдать выплаты и страховые взносы. Они больше не работают, и вы в любом случае больше не полагаетесь на их поддержку. Так что нет смысла платить высокие взносы, чтобы покрыть смерть в старости. Что касается инвалидности, то есть CareShield Life, которая предоставит некоторую денежную поддержку.

Это звучит как зашитый рекорд, но я не могу не подчеркнуть этого достаточно: план госпитализации - это самый важный полис, который вы можете приобрести для своих родителей.

Если ваши родители выбрали план интегрированного щита, часть страхового взноса, вероятно, будет выплачиваться наличными.

Это потому, что в их возрасте стоимость защиты будет значительной.

Вдобавок ко всему, вы можете использовать Medisave только для оплаты 300-900 долларов в год (в зависимости от вашего возраста) за страховые взносы по интегрированному тарифному плану. Если вы не можете позволить себе денежный компонент, возможно, вам придется понизить план, чтобы снизить премию в пределах разрешенной суммы вычета. Это будет означать, что ваши родители могут посещать государственные больницы и оставаться в определенном классе отделения.

Вы можете выдвинуть кандидатуры, чтобы определить своих бенефициаров в своих страховых полисах. Вы также можете составить завещание на покрытие получателей ваших страховых выплат (при условии, что в полисах нет заявлений).

Завещание не может предписывать выплаты CPF, и вам необходимо выдвигать отдельные кандидатуры в Совет CPF. Если завещания нет, ваши активы будут определены в соответствии с Законом о наследовании между штатами или Законом о мусульманском наследстве.

Денежные инструкции в случае смерти - не единственное, о чем нам нужно беспокоиться. Мы живем дольше, и вероятность таких болезней, как слабоумие, может поразить нас. Если это произойдет, нам нужно назначить кого-то, кому мы можем доверять, чтобы принять решение об использовании наших денег. Вы можете сделать это через «Постоянные доверенности» (LPA).

У вас будет много иждивенцев как у поколения сэндвичей, поэтому сделайте это как можно раньше.

Я рад, что живу в Сингапуре, где большая часть нашей жилой недвижимости - это государственное жилье. Хотя с годами цены выросли, они по-прежнему доступны для большинства сингапурцев.

Да, квартира BTO может быть болезненным ожиданием, но если вы можете отложить это удовлетворение, то почему бы и нет? Если вам срочно нужен дом, стоит подумать о квартирах с балансовой распродажей, или вы даже можете уйти с небольшой надбавкой за перепродажу.

Вопреки мнению большинства сингапурцев, я не считаю собственность единственным путем к богатству. Я рассматриваю свой дом как приют, а не как вложение. Я знал друзей, которые много лет спустя продали свой первый дом с приличной прибылью. Тем не менее, большинство из них в конечном итоге модернизировали и купили другую более дорогую недвижимость, вернув выручку от продаж и взяв еще более крупную ссуду с более длительным сроком владения.

My view is that unless you own a second property and beyond, it is difficult for you to really make good money from properties (we would cover more about investments in the latter part of this guide.)

If you use your CPF to buy a house, you would also need to pay the accrued interest when you sell it. You would have earned the CPF interest should you not use it to pay for your house. Few property investors take this into consideration.

Sandwich Generation peeps, we should all assume that we are going to live until roughly 90-100 years old. This means we are going to spend more years in retirement than previous generations and we will need even more money to fund our golden years.

We have to take care of our own retirement years if we want to be the last Sandwich Generation.

Investing will be key to fund our retirement.

You can consider investment income and CPF in totality to provide the cash flow you need. But I would rather be more conservative and rely solely on my own investments. Whatever remains in the CPF then becomes a bonus.

This is somewhat unconventional because most people would think the opposite way – CPF is the baseline and personal investment returns are a bonus.

Do what works for you, just make sure you have a plan to fund your retirement.

The Government launched CPF Life (L ifelong I ncome F or The E lderly ) Scheme in view that our people are going to live longer than they used to. It is an annuity plan which guarantees a payout in retirement ages until death occurs.

I think this is a good solution for our society but I don’t think the payout is sufficient for myself. This is the reason why I want to take control of my retirement funding and not simply rely on the CPF.

You can augment CPF Life with private annuities which are offered by insurance companies. If you believe that you would live a long life as your parents and grandparents have proven so, annuities might be a good deal for you.

Some Singaporeans believe that topping up their CPF is a good way to earn the guaranteed interest on their money. They may even transfer their CPF OA monies to CPF SA for even higher interest.

To me, it isn’t worthwhile because of the restricted use of CPF monies. Cash has a lot more uses than CPF monies. Topping up means trading the freedom or optionality away.

For example, you cannot use CPF to buy medicine or pay for medical treatment or even hire a domestic helper to help with the aged. Trading away such freedom may be a high price to pay. You don’t want to be asset-rich (high CPF savings) but cash-poor.

We must understand that the purpose of allowing individuals to top up their CPF is to make sure they have enough money for retirement. It is not for people to earn extra interest on the cash they think they don’t need. Do not be penny-wise, pound foolish.

CPF top-up for parents is an exception. If you are planning to give them allowances when they stop working, you might as well use the money to do the top-ups to earn higher interest and get tax relief at the same time.

This is my favourite topic and it is the most difficult activity for most people. We all know that we should invest in order to grow our money. But investments are volatile in nature. Some years we lose money and some years we make money. This makes it very difficult for us to handle. We want to make money and enjoy the capital guarantee at the same time.

It sounds like buying bonds would solve this problem. But we cannot assume bonds are safe because they can default too. Moreover, bonds with better credit-ratings offer very low interests, a very slow way to grow your wealth. Hence you should get exposure to some stocks to boost your gains unless you are super risk-averse and you know you cannot take fluctuation or even accept years with negative returns.

The challenges we faced in investing can be traced back to our ancestry. Our brains are not originally designed to make us good investors. We are wired to find comfort in herds and to run away from danger. We know it isn’t a good idea to buy when the masses are buying (greed drives up prices) and sell when the masses are selling (fear drives down prices) but we cannot help it because of the software that has been programmed in us.

This problem doesn’t go away even if you delegate investing to a professional. Because you can still get greedy during good times and add more capital to your fund manager or advisor to manage, and get fearful during bad times by pulling out your funds.

If you decided to invest, be prepared to lose some money to learn about the markets. In doing so, you will also learn much about yourself. Every successful investor I have met has always learned by losing money first. Sometimes for many years.

On the other hand, I believe the Sandwich Generation cannot afford NOT to invest. We have to take care of many people and at the same time must have enough for retirement. We are left with no choice but to squeeze growth out of every dollar we have.

Currently, the picture doesn’t look very rosy.

Singaporeans are underinvested. Looking at the household balance sheet, Singaporeans have about half of their assets in properties and 20% in cash . Less than 5% is in stocks, bonds and funds.

We can definitely do more to make our money work harder.

I would like to document a few approaches to tackle investments.

Most Singaporeans would find investing a very hard subject and would profess that they do not have the necessary skills to make proper investment decisions. Hence they would delegate the task to financial advisors, bankers or even Robo-advisors.

There’s nothing wrong with that but do make sure you are getting your money’s worth if you are paying someone else to invest for you.

Similar to insurance products, you need to find professionals who are the real deal, who are able to deliver returns that are better than what you can get by buying a plain vanilla low-cost fund.

Financial advisors and bankers are likely to construct portfolios consisting of stocks and bonds unit trusts. They follow the Modern Portfolio Theory which posits that allocation to different asset classes (mainly stocks and bonds) would drive most of the returns. One should diversify widely in many stocks and bonds to reduce exposure to any particular stock or bond which may underperform.

Typically the industry has three types of portfolios for you. Stable portfolios are mainly in bonds so they don’t fluctuate that much. This will be highly recommended if you are deemed to be risk-averse.

The Balance portfolios are a good mix of stocks and bonds. You get more returns than the Stable portfolios, while at the same time experiencing higher volatility. In other words, when the market declines, you will also feel it more than the investors who have opted for the more stable option.

Lastly, the Growth portfolios are recommended to the aggressive investors who feel that they can take volatile investments. These portfolios are made up of a greater proportion of stocks.

A risk profiling exercise will determine the degree of your risk tolerance and then the relevant portfolio will be recommended to you.

Most of the time the advisors would use the company’s recommendations rather than customise the portfolios for you because the latter requires a lot more work and experience. It is ok as long as it can deliver performance.

Some advisors would offer to customise for you.

They would say that it is easier to pick funds than stocks. This is where I disagree because I think it is equally hard to make the right choice either way. While there are indeed more options in the universe of stocks, there are also tens of thousands of funds out there. Regardless of funds or stocks, the selection is not just a skill. There is also a big element of luck is involved because we do simply not know what will happen in the future.

From an investor standpoint, it is hard for you to tell luck from skill when evaluating an advisor or fund manager. Investing is far from easy.

There’s a new breed of digital advisors called Robo-advisors. You can easily set up an investment account by answering a few questions. They will size up your risk profile and investment objective and automatically recommend an investment portfolio for you. Most of them would still largely follow the Modern Portfolio Theory to build the portfolios. Some investors like them because they tend to charge lower fees. They also tend to be more fuss-free because everything can be done online. There are others who do not like Robo-advisors because they are pretty new and they lack a proven track record.

The bottom line is, you can consider delegating your investments if you don’t know how to do it, have no interest to learn, or no time to do it yourself. But you will have to pick the right people to do it because you don’t want to end up paying more fees and end up with subpar performance. Don’t ask for low fees, ask for advisors who are worth the fees.

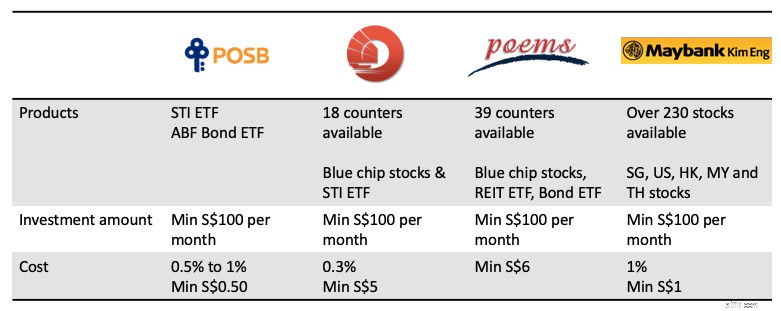

If you have decided to take things in your own hands, the simplest way to go about it is to invest using one of those regular investment plans whereby you can start off from as low as S$100 per month.

You will be able to buy familiar blue-chip stocks or Exchange Traded Funds (ETFs, as the name suggests, these are funds traded on the stock exchange such that you can buy and sell as if they are stocks). Below is a comparison table of the various companies offering such investment plans. It is good to check the costs and terms before investing as the details may change from time to time.

This is one of the lowest barriers to start investing. My wife doesn’t trust anyone to invest for her and she doesn’t have the knowledge to do it herself. So I encouraged my wife to start this program and she was able to set up an account via her banking app. It was fuss-free enough for her to cross the hurdle and make her first investment.

But don’t expect it to do instant magic for you. The investments will still go up and down and sometimes the returns may be disappointing even after a few years. As I said earlier, investing is hard and you are going to experience some real heartaches along the way.

Once your capital gets bigger, you should start to consider building your own portfolio so that you can manage your risks better. While the monthly investment plan is an easy way to start and to accumulate investment capital, you would end up with a haphazard portfolio that may not meet your risk profile.

Remember also that I mentioned that the financial advisors and Robo-advisors are using the modern portfolio theory to construct the portfolio for you?

You can actually build it yourself without much fuss as well.

There are many platforms that allow you to buy unit trusts directly. You can also use ETFs too. Costs have gone down over the years and information has become more abundant for you to learn how to DIY.

I have given numerous talks on this matter and this is a recent one at an SGX event.

These portfolios are called Lazy Portfolios. As the name suggests, you do not need to spend a lot of time on it. Just a day a year to do some buy and sell for your portfolio. There are many types of Lazy Portfolios for your reference.

Permanent Portfolio is one of the Lazy Portfolios with relatively low volatility. This would help ease investors who cannot withstand large swings in their portfolio value. It was championed by Harry Browne and first described in his book, Fail-Safe Investing. Craig Rowland wrote a more detailed account on how to set up a Permanent Portfolio and the thinking behind it. I wrote a book on how to implement a Singapore Permanent Portfolio.

Active investments would give you the most amount of headaches and heartaches. Many people have tried and most have given up. It takes a lot of love and commitment for active investing to make it work.

I am not sure if this is for you. Based on statistics, most people are better off investing passively. If you think you fall into the minority category, be sure to read on.

One of the first decisions you have to make is which asset class you want to excel in.

Is it going to be properties, stocks, bonds, forex, cryptocurrency or something else?

There are a million ways to make a million dollars. You just need to be an expert in one and not become a jack of all trades. I realised that many investors keep hopping from one asset to another instead of becoming very good in one.

You need to have deep expertise and be in the top 10% in order to beat the majority of the people.

I have never met anyone who became rich because he invested in a ton of things. Usually, they got rich because of one thing and subsequently they move on to other things to diversify. So pick one asset and stick to it until you become better than most people.

I am biased towards stocks when it comes to investing. I know that real estate investing has been very popular among Singaporeans. I know people who are successful in real estate investing but I am not going to cover it here because I’m not an expert in this area. You can check out Vina’s blog about property investment.

The second decision to make is the strategy or approach you are going to use. There are many approaches even for stock investing alone. Some people go long and some go short. Some use a top-down macro approach while others do bottom-up stock picking. Some do fundamental analysis and others practise technical analysis. Some prefer a more methodical quantitative approach while others are more qualitative in their analysis.

It is thus very common for beginners to feel overwhelmed by the number of approaches and to be confused about which strategy to use.

Worse, each advice tends to contradict the next. It is hard to tell who is speaking the truth. It is hard to tell who can be trusted.

At the end of the day, no one has a complete understanding and view of the markets. It is almost impossible.

As trader Van Tharp said, “we don’t trade the markets, we trade our beliefs of the markets”.

So investing is like a religion. Everyone has his own beliefs. Their beliefs often contradict others’ beliefs. There’s no end arguing about who is right or who is better. Practise some tolerance and do what you think is right for yourself. You invest your own money and you answer for it. You don’t need to care about how others invest their money.

When I embarked on my active investing journey, I tried almost everything there is out there. I did structured warrants, trend following on stocks using CFDs, fundamentals analysis stock picking, forex trading and selling naked options on futures. I read a lot of books and attended numerous seminars and courses. Results were a mixed bag. But I persevered until I finally saw results by applying a more methodical factor-based investing approach.

It is like a rite of passage. At the end of the journey, you will discover what suits you. Think of it like dating. Some investors meet the right partner from the start while others have to try a lot more and spend more time to get to the suitable approach. You may ask how do you know if a strategy suits you. I would say if you don’t know if it does, then you have not found the right strategy yet.

Personally I practise the principles of factor-based investing. I have detailed the approach here if you are keen to find out more.

This has always been a controversial issue.

Investment courses are always seen as get-rich-quick promises that cost a lot and are useless in the end.

I don’t blame people adopting such a perception because indeed there are a lot of audacious promises made by various trainers to entice people to sign up.

But we know investing is a journey and a very tough one. No one can predict or control the outcome of investing. It is too easy for the high expectation to be disappointed by reality.

Dr Wealth runs investment courses.

We want to paint the reality as closely as possible to set the right expectations. We always say that investing is a long term endeavour. It is not an overnight success avenue that would provide you with immediate F*** You Money for you to quit your job the next day.

Most people are not suited for active DIY investing.

I know of investors who became successful without attending any courses. It is natural for them to they think investment courses are a waste of money and time.

But we cannot assume that everyone is self-disciplined enough to wade through uncharted waters and to eventually come out ahead. I have paid for investment courses and I felt that my learning was accelerated and I could understand things better than I could on my own.

Secondly, I could also implement an investment strategy after the class and be confronted with some real-life training. It is after testing a few investment approaches that I could decide what suits me.

It is up to you whether you think a structured way of learning would be beneficial to you.

Some of you might be thinking of investing your CPF Ordinary Account money.

My rule is always to invest the spare cash first before touching the CPF. You must also be proficient enough to start investing your CPF monies. This is because cash has much lower opportunity cost than CPF OA funds. Deposit interest on cash is negligible but CPF OA is earning 2.5% at the time of writing.

This means that your investments have a higher hurdle rate to climb to make it worthwhile.

Those who have funds in SRS accounts should invest otherwise they will sit idle without any returns. A little-known issue is that you can end up paying more tax if you are a very good investor when you use your SRS account.

SRS can help you defer your tax to a later stage. This helps because when you withdraw money at a later age, you are at a lower tax bracket (hopefully) since you won’t be drawing a salary. But if your withdrawal amount is large due to the success of your investments, you might end up paying more taxes. Your capital and dividend gains which are not taxable when you use cash would become taxable at SRS withdrawals.

In general, I do not like to use SRS for the same reason with CPF top-ups – you would lose the freedom of money. Moreover, policies may change over time and there’s a possibility that the advantages may diminish.

There’s just so much noise in this Information Age. Basically the advent of online social media has resulted in fake news travelling faster and wider than ever in history.

It is often hard to tell the signal from the noise. For example, you can get very polarising and opposite advice about how you should manage your finances on social media. You have to think about how relevant it is for your context.

You cannot be gullible and believe everything you read or hear. You must be able to exercise critical thinking and decide what is suitable for you. Arming yourself against noise is a key skill to survive in today’s world.

Investment scams are indeed one of the most dangerous fake news ever. You’ve got scams in land banking, foreign properties, pre-IPO stocks, gold, agarwood, wine, bitcoin, etc.

There are moments in life where being the Ham in the Sandwich gets so tiresome and you feel like you could really do with some help to break out of the cycle. That is when quick get rich schemes so inviting. You are willing to take the chance because you have just put yourself into a trance. You bite it and eventually, it sets you back by $50,000.

This is not easy but you have to constantly protect yourself (and your family and friends) from such scams. Having a sceptical mind as a default would help greatly.

You can take this interesting Calling Bullshit Course to hone your critical thinking skills. It’s free and awesome.

To be the last Sandwich Generation, you have to start taking on more responsibility. You have to believe that you have some degree of control to influence future outcomes.

Money is a core resource in a capitalistic society and you must be able to master your personal finance. You can have some control of your life as long as you can control money. The lack of it will ruin your life in almost every area. So take responsibility from today onwards.

But don’t be too competitive about money. Don’t try to keep up with the Jones’. Run your own race.

You don’t need to be richer than your childhood friend or your arch-enemy. Warren Buffett has always advocated having an inner scorecard instead of an external one.

Do you really want something?

Or is it just an act to garner validation from others around you?

As much as we want to control our outcomes in life, we are still subjected to the luck factor. Things happen and often outside of our plans. We can get lucky. We might meet misfortunes. Know what you can control and what you cannot.

For those who tend to live a more carefree life, you need to put in more control in your life.

For those who are OCDs, you need to acknowledge that life doesn’t always unfold as you plan. Stop fretting about things outside of your control.

Life will throw you a curveball once in a while. How you respond matters.

Self- help gurus have a useful equation:Event + Response =Outcome

You cannot control a bad event from happening but your response can change the outcome.

Whatever you do, don’t practise self-pity and sit there and complain about why the world is unfair to you.

Do something about it.

Every generation has its unique challenges.

My grandparents had to live through wars and worry about survival, putting food on the table on a day-to-day basis. My parents had to go through a rapid transformation of Singapore. There were no playbooks or SOPs and my grandparents weren’t able to give good advice in this new world. My parents had to figure out how to make the best out of their new environment.

Now that we have landed ourselves in the Sandwich Generation, our challenge is in having enough money to support our parents, children, as well as taking care of our own retirement. We need to start taking charge of our finances. Money becomes an ever more important subject and we need to figure it out as early as possible.

I went through many aspects of personal finance in this guide and hopefully, you would have picked up something useful.

Your career is still what you will make most of your money from. Human capital is your most valuable asset and the market will pay you for it. Your earlier years will always be about converting your life to money.

Spending as much as you earn isn’t a good idea. You need to save money. You need to start accumulating financial capital because your human capital will decline overtime.

You want to buy insurance against whatever is possible to derail you financially, within your affordability.

Don’t just save. You must invest your money. There are several ways to do it. Some higher risks, some higher effort. Pick what suits you best.

Think critically and don’t fall for bullshit. Control what you can control and don’t fret about things outside your control. Just make sure you respond as wisely as possible when events happened.

I wish us all the best in our endeavour to become the last Sandwich Generation.

Если вам понравилось, присоединяйтесь к нашей группе Ask Dr Wealth в Facebook. If you want to receive up to date articles daily, you can also join our telegram group chat.

For those of you who are uncertain of how to get started, or how to generate clear buy/sell prices for stocks, you can register for a seat here. Free of charge.