С начала 2015 года эксперты рынка предупреждают инвесторов о необходимости готовиться к глобальной рецессии.

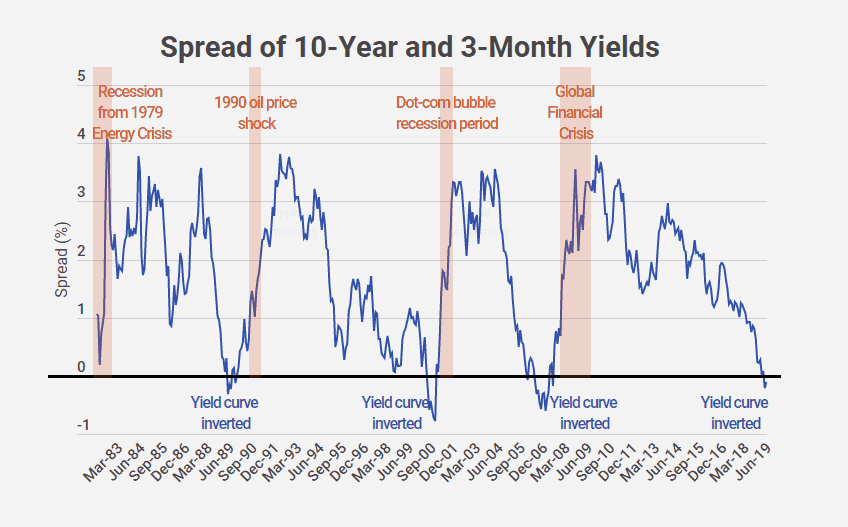

Гораздо позже мы слышим, как они бьют тревогу, потому что кривая доходности перевернулась.

Инверсия кривой доходности исторически подразумевала, что экономический спад (и предположительно медвежий рынок акций) может быть не за горами.

Это хорошо видно:когда спреды процентных ставок опускаются ниже «нулевой» линии и восстанавливаются, наступает крупная рецессия.

Это происходит, когда инвесторы более не уверены в экономическом будущем и ожидают, что процентные ставки (и ставки реинвестирования) резко упадут в ближайшем будущем.

Поэтому они отказываются от краткосрочных государственных ценных бумаг (в частности, 3-месячных казначейских векселей) в пользу более долгосрочных государственных облигаций (в частности, 10-летних казначейских облигаций) для хеджирования, тем самым повышая их цены и снижая их доходность. .

Неопределенность среди инвесторов широко распространена и вполне реальна.

Инвесторы сегодня обеспокоены тем, что торговая война между США и Китаем разгорится. Раздуется ли пузырь корпоративного долга США в чудовищное существо, которое поглотит США целиком. Войдет ли Китай в экономический спад. Будет ли Brexit материализован без результата. И этот список можно продолжить…

Итак… Это конец бычьей гонки на фондовом рынке?

Возможно, нет.

По данным MSCI, инверсия кривой доходности не сильно влияет на динамику цен акций, хотя с ее помощью можно довольно хорошо предсказывать рецессии.

Это согласуется с выводами, представленными моим хорошим другом Сером Джингом, который пишет для Fool Singapore. Он показал, что динамика цен на сингапурские акции в краткосрочной перспективе «не имеет ничего общего с… экономическим ростом».

По сути, это означает, что рецессии не обязательно вызывают медвежьи рынки акций. Важно четко отличать одно явление от другого, чтобы мы не принимали необдуманных решений в отношении наших инвестиционных активов исключительно на основании рыночных новостей.

При этом у нас есть основания полагать, что рынки перегреты.

Элвин Чоу (генеральный директор Dr Wealth) и я недавно наблюдали за этим «предсказателем» цикла фондового рынка (или как его там называют)…

…и это кажется довольно надежным для определения того, где мы сейчас находимся в цикле фондового рынка.

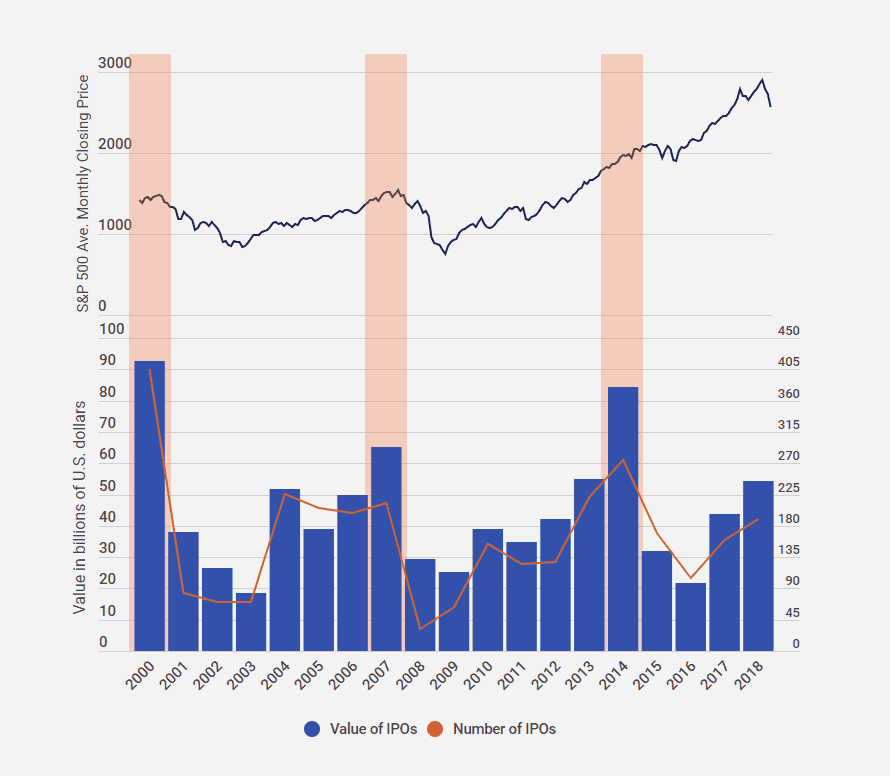

Мы построили эти два графика ниже, которые показывают (1) среднемесячные цены закрытия S&P 500 вверху и (2) количество листингов IPO и объем средств, привлеченных в течение примерно 20 лет в Соединенных Штатах на внизу:

Сразу же обратите внимание, как самые высокие столбцы с наибольшим количеством IPO, похоже, совпадают с годом, предшествующим крупному спаду на фондовом рынке?

Бар в 2000 году был (концом) пузыря доткомов, который привел к краху, случившемуся в том же году.

Бар в 2007 году был последним спринтом для бычьего бега, который привел к краху Global Financial и впоследствии к краху фондового рынка в конце 2008 года.

За баром в 2014 году последовала распродажа на мировом фондовом рынке в 2015 году. Это произошло из-за неопределенности, связанной с побочными эффектами экономического спада в Китае. Однако, как видите, побочные эффекты не так сильно ударили по американскому фондовому рынку.

Интересно отметить, что каждая точка перегиба (разворота), казалось, предсказывала конец бычьего движения на фондовом рынке, но опять же – мы должны понимать, что это может быть предвзятость задним числом.

Ничто не так ясно, как кажется... когда смотришь вперед.

Однако мы считаем, что предупреждения экспертов рынка о серьезном спаде начинают сбываться.

На приведенном выше графике мы видим, что бар 2018 года поднялся до уровней, близких к основным точкам перегиба. Само по себе это ничего не значит.

Большие размеры сделок и больше листингов IPO могут продержаться еще пару лет, прежде чем тенденция пойдет вразрез. Кто знает? На следующий переломный момент в 2008 году ушло 4 года, а на 2015 году потребовалось 5 лет (4, если смотреть только на размер сделки).

В отличие от этого, мы только в наш второй год.

Это не четырехлетняя гарантия. Но суть в том, что акции ждут большую коррекцию.

Мы в Dr Wealth не находим случайно графики, имитирующие показатели фондового рынка, и не заявляем, что это будет «Святой Грааль» будущих показателей фондового рынка.

Такие явления были подкреплены исследованиями и реальными доказательствами.

Подумайте об этом:компании, как правило, не хотят выходить на IPO, если их заинтересованные стороны не получат от этого никакой выгоды.

Быть публичной означает подвергаться большему количеству правил и большему количеству раскрытия информации, что может снизить операционную эффективность, увеличить затраты и увеличить риск размывания их конкурентных преимуществ, поскольку информация об их основных компетенциях будет доступна для конкурентов - проще говоря, быть публичной компанией ставит их в неблагоприятном положении . Очень большой недостаток .

Компании предпочтут стать публичными, если они почувствуют, что могут собрать больше денег для своей компании, и дадут своим частным акционерам (которые часто включают руководство) шанс «обналичить» часть или все свои частные инвестиции по привлекательной цене. рыночная цена.

Это происходит только тогда, когда инвесторы очень оптимистичны в отношении экономики и фондового рынка.

В частности, исследование, проведенное в 2009 году, пришло к выводу, что большинство IPO происходит, когда рынки переоценены. Авторы продемонстрировали, что большинство компаний выходят на IPO только тогда, когда:

Это не аномалия. Такие явления, именуемые «горячим периодом», на протяжении многих лет широко признаются профессионалами отрасли и учеными.

Было обнаружено, что существует сильная корреляция между высокими уровнями первоначальной доходности и большими объемами IPO, когда на рынках может наблюдаться сильный рост, за которым следует всплеск листингов IPO.

Быки могут работать быстрее, чем наша четырехлетняя историческая отметка, и мы хотим дать вам немного больше информации, если это произойдет.

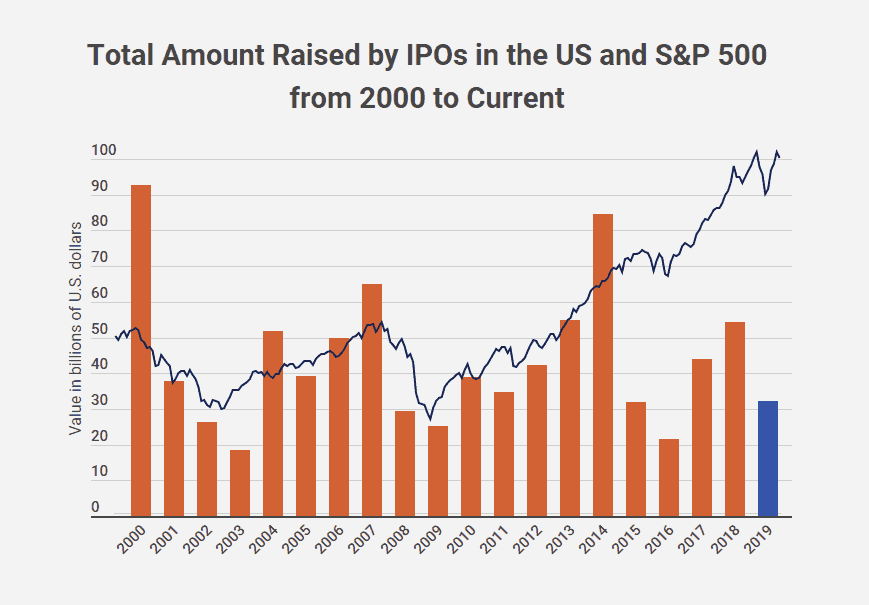

Мы обновили диаграмму IPO, проведенных в 2019 году (18 июня 2019 г.).

Мы находимся в середине календарного года, и общая сумма IPO в 2019 году оценивается в 32,09 миллиарда долларов США. Это намного меньше, чем в 2018 и 2017 годах, которые составили 54,4 млрд долларов США и 43,9 млрд долларов США соответственно.

Обратите внимание, что это несмотря на то, что 2019 год считается жарким годом для IPO, когда такие известные компании, как Uber, Lyft, Slack и Airbnb, выходят на биржу.

С этого момента и до конца года все может пойти двумя путями. IPO могут превзойти уровни 2018 года, и в следующем, 2020 году, мы увидим крах рынка. Или в этом году IPO останутся на низком уровне и нарастят ускорение, как вы видите в столбцах с 2005 по 2007 год.

Я отследил запланированные сделки, которые уже зарегистрированы для листинга на NASDAQ или NYSE, и мы получили наш окончательный график, который выглядит следующим образом:

Как видите, даже с учетом запланированных сделок общая сумма привлеченных IPO составит всего 41,8 млрд долларов США, а количество листингов может увеличиться с нынешних 102 до 136–143.

Это по-прежнему ниже показателей 2018 и 2017 годов.

Обратите внимание, что в эти данные не включены данные по предложениям сезонных акций (SEO) и компаниям, выбравшим прямой листинг.

Прямые листинги (также известные как прямые публичные предложения, DPO) набирают популярность с тех пор, как Spotify положил начало этой тенденции в 2018 году. на «Сделай сам».

Последний прямой листинг был сделан в Slack (20 июня) и в ближайшем будущем на Airbnb 30 июня.

Это означает, что наши цифры могут быть занижены… намного больше.

Тем не менее, мы считаем, что быки не совсем ушли — рынок просто еще не вышел на эйфорические уровни, как мы видели в 2007 или 1990-х годах.

В классическом выражении Баффета и Мангера «животные духи» не взяли верх.

Но мы не настроены оптимистично.

Компании по-прежнему пользуются этим быком, чтобы размещать новые акции и поддерживать цены на акции.

Рассинхронизация между быками фондового рынка и экономическими медведями может увеличиться.

К сожалению, когда инсайдеры думают, что пришло время обналичить деньги, тогда игра окончена.

Невозможно точно определить время, когда произойдет спад (или крах) фондового рынка.

Ни у кого нет хрустального шара. Бегите, если кто-то так говорит.

Лучший совет — придерживаться своей инвестиционной концепции и/или правил торговли.

Если вы понятия не имеете, что делаете со своими акциями (давайте будем честными), у Элвина есть бесплатный вводный урок, на который вы можете прийти, посидеть и послушать.

Вы узнаете о его концепции, известной как инвестирование на основе факторов, которая, как и то, что мы делаем здесь, в Dr Wealth, поддерживается годами исследований и непосредственным успехом, полученным другими сингапурцами.

Вы узнаете, как с помощью факторов можно покупать акции, которые сильно недооценены, когда рынки находятся в состоянии спада, и покупать крупные мультипакеты, когда рынки снова восстанавливаются.

Если вы хотите посетить следующее вводное занятие, следующее доступное занятие находится прямо здесь.