Сингапур является одним из крупнейших в Азии рынков REIT и трастовых фондов, а S-REIT стали важным сегментом сингапурского фондового рынка.

Но из 43 S-REIT, зарегистрированных на Сингапурской фондовой бирже, только 5 попали в индекс Straits Times. Что дает?

В этой статье я расскажу, почему не все REIT построены одинаково, и, надеюсь, дам вам основу (также известную как «добродетельные и порочные шаблоны»). “), чтобы определить лучшие REIT для вашего портфеля.

Но сначала:

Мы рассматриваем некоторые REIT как инвестиции высшего уровня. Они часто имеют следующие характеристики:

В Интернете нет недостатка в информации о понимании и анализе REIT.

Но в этой статье я хочу представить уникальное видение того, как REIT высшего уровня наслаждаются благотворным циклом, когда дела для них продолжают улучшаться, в то время как более слабые REIT находятся в порочном круге. .

Для этого мы сравним двух лучших исполнителей с двумя худшими. Это поможет проиллюстрировать, как лучшие REIT постоянно растут за счет хорошо принятых приобретений, в то время как более слабые REIT не могут делать то же самое.

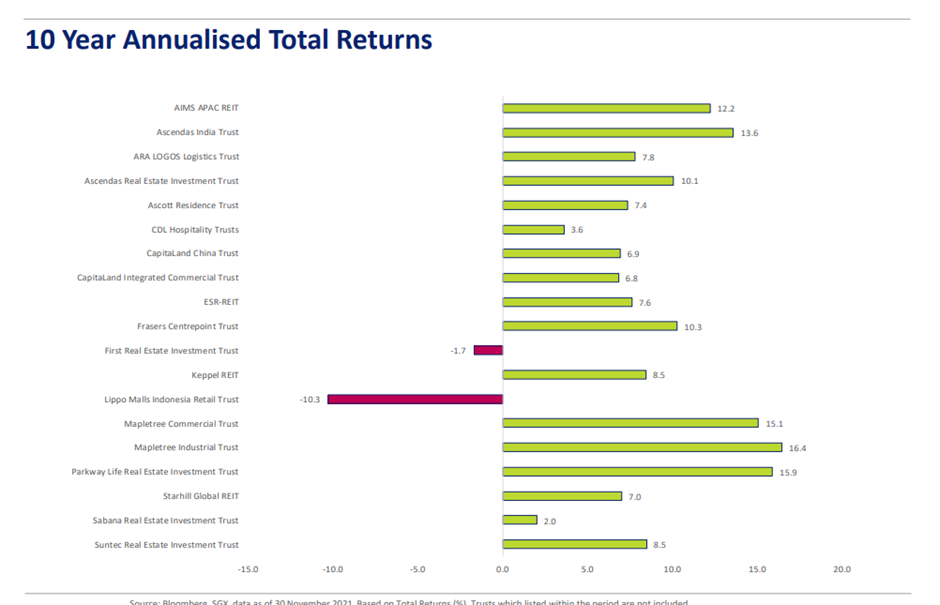

Мы определили лучших и худших показателей на основе данных об общей годовой доходности за 10 лет, предоставленных SGX по состоянию на 30 ноября 2021 года. Общая годовая доходность включает в себя повышение курса акций и дивиденды.

Два лучших исполнителя:

Между тем, два худших исполнителя:

CAGR 16,4% дает приблизительную доходность в 4,56 раза. Проще говоря, каждые 10 000 долларов, вложенные в Массачусетский технологический институт 10 лет назад, сейчас стоят 45 600 долларов. С другой стороны, если вы инвестируете в LMIRT, у вас останется 3400 долларов.

Это 13-кратная разница. !

Это может привести к досрочному выходу на пенсию инвесторов, вложивших средства в Массачусетский технологический институт, и продлению трудовой жизни тех, кто инвестировал в LMIRT.

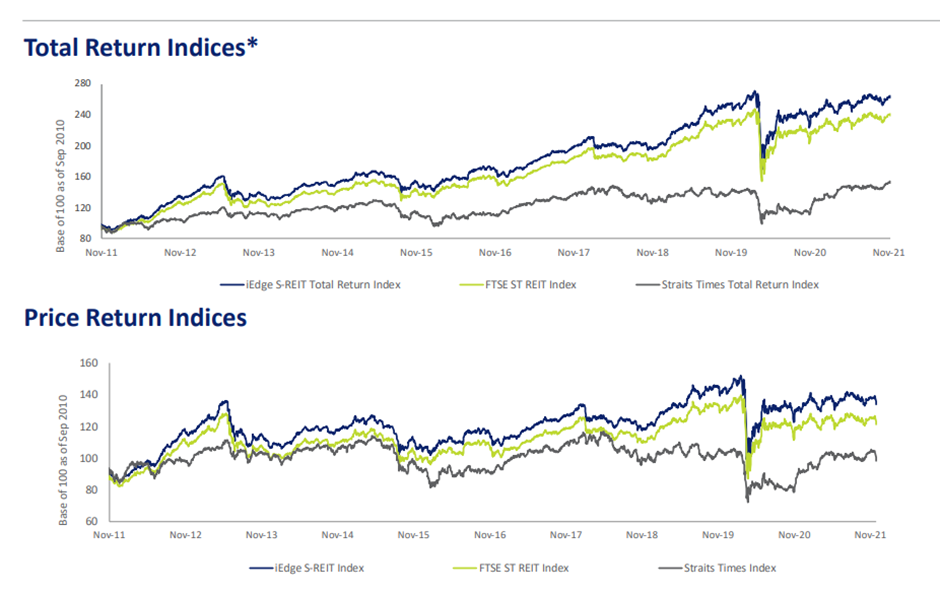

Для сравнения, общая доходность индексов FTSE ST REIT и STI за 10 лет составила примерно 2,6 и 1,5 раза соответственно. Они представляют собой CAGR примерно 10% и 4%.

Это означает, что только 10 REIT превзошли STI.

Кроме того, только 7 REIT превзошли индекс REIT.

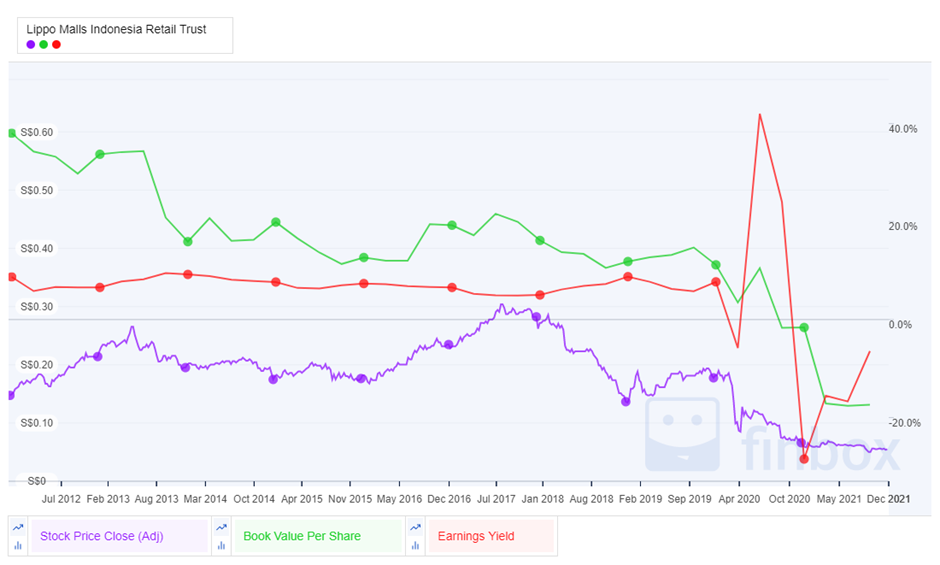

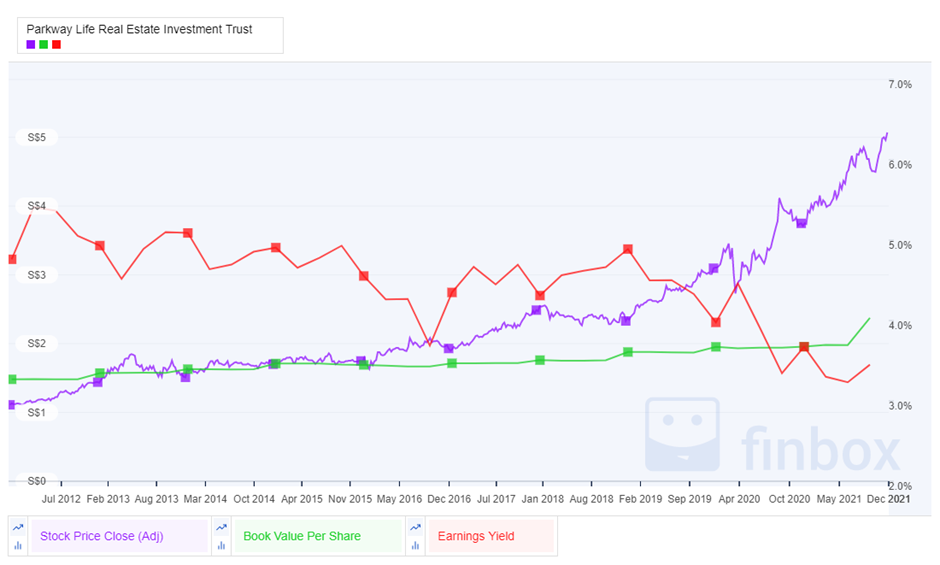

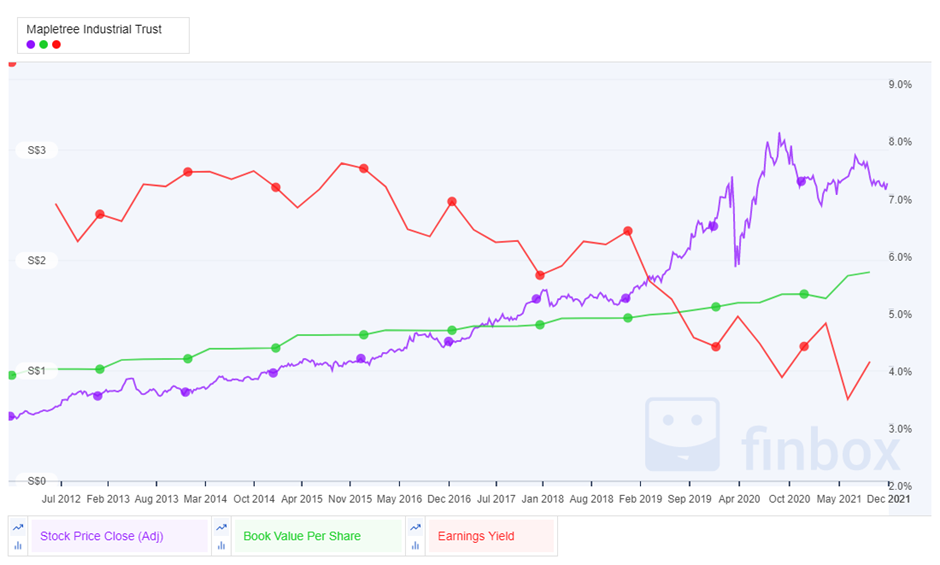

Прежде чем поделиться ответом, я хочу показать изменение цены акций за 10 лет в зависимости от балансовой стоимости на акцию и доходности. из двух лучших и двух худших исполнителей.

Доходность включает прибыль/убыток от оценки и используется вместо более широко известной доходности распределения.

Мы знаем, что REIT должны распределять не менее 90% своего распределяемого дохода, чтобы претендовать на налоговую прозрачность. Из эмпирических данных мы также знаем, что большинство REIT распределяют 100% своего дохода. То есть, за исключением определенных ситуаций, ведущих к удержанию дохода от распределения.

Примером этого являются меры по сохранению денежных средств, принятые многими REIT в разгар периода COVID-19. Тем не менее, большинство этих REIT с тех пор распределили эти суммы обратно среди пайщиков после того, как они оказались в относительно стабильном положении.

Таким образом, доходность должна была объяснить увеличение или уменьшение стоимости чистых активов. Однако данные показывают нам, что это не так. Здесь есть еще один важный фактор.

Основным фактором в игре является добродетельный и порочный круг для REIT. Это относится к торговле с соотношением цены к балансовой стоимости, которое значительно выше 1,0x, и отношением цены к балансовой стоимости ниже 1,0x соответственно.

REIT, оцененные с премией, могут приобретать высококачественные активы, которые увеличивают доход как с точки зрения доходности распределения, так и с точки зрения чистой стоимости активов. Иногда, при исключительном структурировании, REIT могут даже уменьшить кредитное плечо.

С дополнительным запасом долга из-за снижения совокупного коэффициента левериджа они могут совершать больше приобретений, чтобы увеличить свои DPU и доход от распределения.

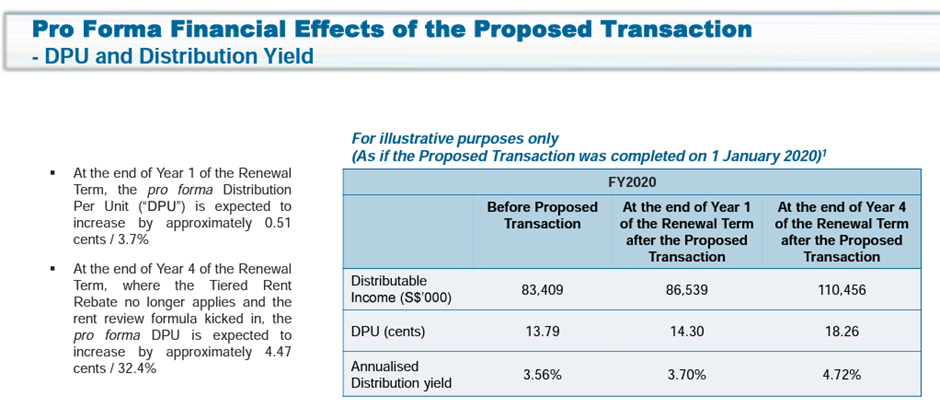

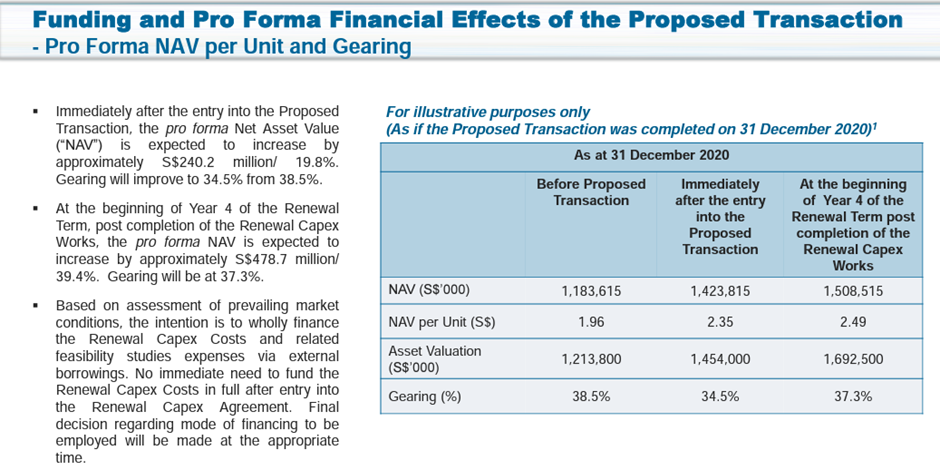

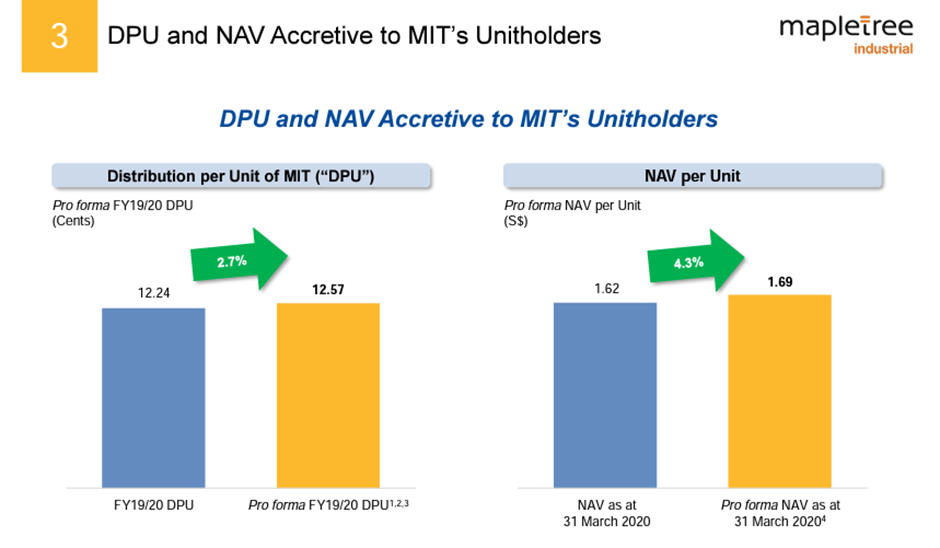

На следующих слайдах мы покажем примерный финансовый эффект от приобретений, осуществленных этими четырьмя REIT.

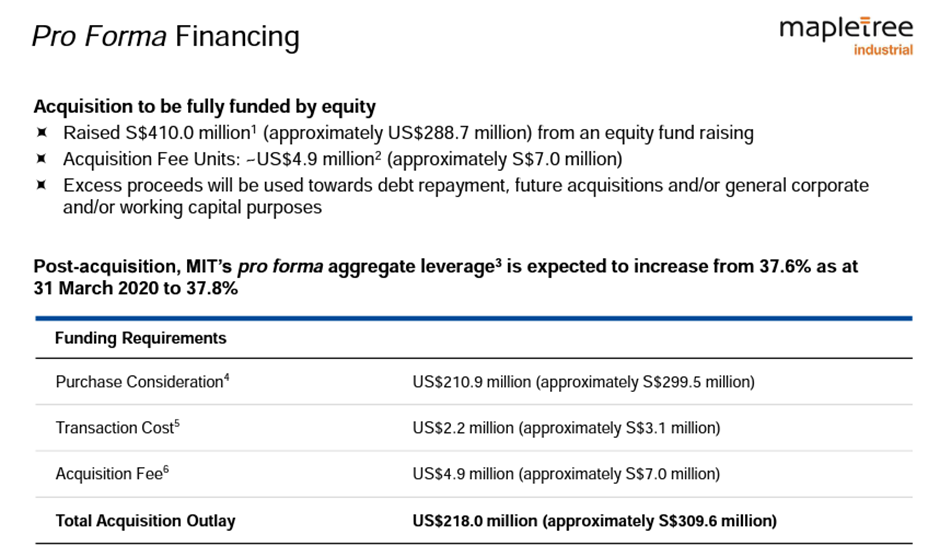

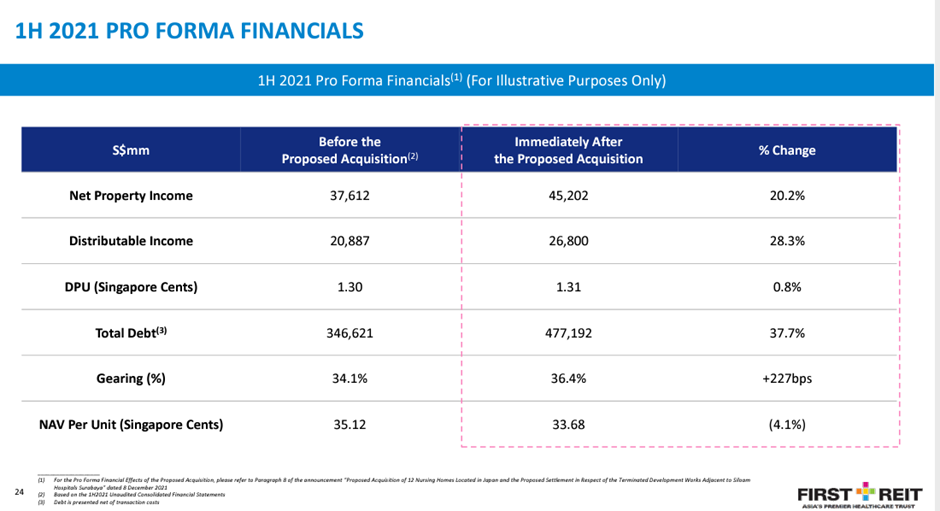

Мы видим, что приобретение PLife было связано не только с выходом DPU и NAV; это даже уменьшило передачу. Между тем, приобретение Массачусетского технологического института также увеличило доходность DPU и NAV.

Эти два REIT осуществили так много приобретений за последние два года, что инвесторы задавались вопросом, прекратят ли они когда-нибудь это делать. Конечно, они хотят, чтобы приобретения никогда не прекращались.

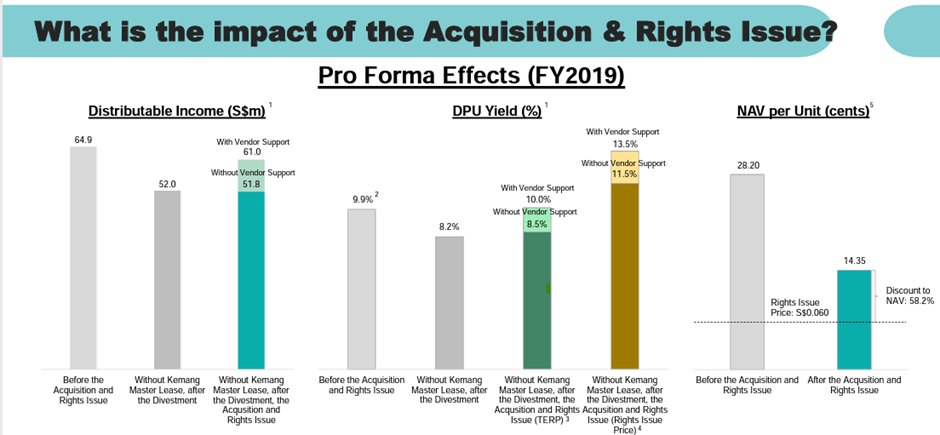

Первые приобретения REIT и LMIRT не способствовали увеличению NAV. Сделка LMIRT даже должна была полагаться на поддержку поставщика для значительного увеличения количества DPU.

Владелец паев не должен оказаться в невыгодном положении в связи с выпуском сильно разводняющих прав, если он подписался на все выделенные ему паи. Однако последнее приобретение First REIT было профинансировано путем частного размещения у спонсора. Это означает, что у миноритарных владельцев паев, таких как розничные и институциональные инвесторы, не было возможности избежать разводнения путем подписки на паи.

Понятно, что спонсоры этих неэффективных REIT находятся в затруднительном положении. Из-за слабых существующих активов REIT будут продолжать работать хуже, если они ничего не сделают. Между тем, поскольку проблемы с правами сильно разводняют, миноритарные инвесторы недовольны необходимостью выкачивать больше денег.

Тем не менее, если REIT решат провести частное размещение вместо того, чтобы успокоить таких инвесторов, некоторые сочтут спонсоров корыстными и ставящими в невыгодное положение других инвесторов.

Также очевидно, что рынок негативно реагирует на такие приобретения. Цены на акции и оценки P/B продолжают снижаться, несмотря на активные приобретения DPU.

Понятно, что в 10-летнем периоде REIT, которые превзошли результаты, считаются высшим уровнем, способным последовательно увеличивать свои DPU и NAV на протяжении многих лет. Эти REIT, а именно PLife и MIT, находятся в благотворном цикле, когда каждое приобретение приводит к росту цены акций.

Такие REIT признаются инвесторами, что повышает их оценку и приводит к росту цен на акции, который опережает рост их чистой чистой стоимости.

С другой стороны, неудачники находятся в порочном круге, где каждый их шаг может рассматриваться негативно. Это приводит к снижению балансовой стоимости и, что более важно, к снижению цен на акции.

Я надеюсь, что эта структура даст вам возможность анализировать S-REIT и их приобретения в будущем. Если вы хотите добавить больше REIT в свой портфель в следующем году, прочитайте мой прогноз S-REIT на 2022 год.

Если вы хотите глубже изучить REIT и акции, чтобы создать портфель для выплаты дивидендов, присоединяйтесь к Кристоферу Нг на его живом веб-семинаре, чтобы узнать, как такие инвесторы, как вы, досрочно уходят на пенсию, получая дивиденды.