И те, кто избегает риска, и те, кто принимает на себя риски, могут извлечь выгоду из своего взаимодействия на фьючерсных рынках.

На фьючерсных рынках работают два разных типа инвесторов.

Хеджеры являются производителями или покупателями товаров. Они используют фьючерсные контракты как инструменты, помогающие управлять финансовыми рисками своих деловых операций. Как правило, производители, например, фермеры, выращивающие пшеницу, продают контракты, а пользователи, например хлебопекарные компании, покупают контракты.

Содержание 1 Как хеджеры используют рынок? 2 Роль спекулянтов 2.1 Спекулянты незаменимы 3 Влияние на цены фьючерсных контрактов 4 Опционы на фьючерсы 5 Примеры позиций хеджеров, пользователей и спекулянтов 6 Рисовые билетыСпекулянты С другой стороны, торгуйте фьючерсами исключительно для того, чтобы заработать деньги.

Они выбирают контракты в зависимости от того, чего они ожидают. Позиции, которые они занимают, могут привести к росту или снижению цен, иногда значительно, особенно если происходит внезапный поток покупок и продаж, который может быть спровоцирован слухами, внутренней информацией или другими факторами.

Хеджеры заинтересованы в защите себя от изменений цен, которые снизят их прибыль. Например, текстильная компания может захотеть застраховаться от роста цен на хлопок в результате болезни или плохой погоды. В августе компания покупает 100 декабрьских фьючерсов на хлопок, что составляет пять миллионов фунтов хлопка по цене 58 центов за фунт.

Осенью урожай хлопка поврежден, и цены на него резко выросли. Декабрьский контракт сейчас торгуется по 68 центов. Но текстильщик застраховался именно от этой ситуации. В декабре он может принять поставку хлопка по 58 центов за фунт, что на 10 центов ниже рыночной цены, и сэкономить 500 000 долларов (10 центов x 5 миллионов фунтов).

Или, что более вероятно, компания продаст фьючерсные контракты дороже, чем она заплатила за покупку, и использует прибыль, чтобы компенсировать более высокую цену, которую ей придется заплатить за хлопок в наличный рынок. Если хеджирование работает идеально, хеджеры компенсируют на одном рынке то, что они теряют на другом. На самом деле, конечно, идеальная изгородь существует редко.

Инвестирование во фьючерсы отличается от инвестирования в акции, облигации и паевые инвестиционные фонды, потому что фьючерсные рынки - это рынки с нулевой суммой . Это означает, что на каждый доллар, который кто-то зарабатывает (без учета комиссионных), кто-то другой теряет доллар. Проще говоря, это означает, что любая прибыль происходит за чей-то счет.

Спекулянты надеются заработать на фьючерсном рынке, делая ставки на движение цен. Спекулянт может увеличить объем фьючерсов на апельсиновый сок в ноябре, например, сделав ставку на то, что, если замораживание повредит урожай апельсинов во Флориде, цена апельсинового сока и фьючерсных контрактов на его основе вырастет.

Если спекулянты правы и зима будет суровой, контракты на апельсиновый сок будут стоить больше, чем они заплатили. После этого спекулянты могут продать свои контракты с прибылью. Если они ошибаются и урожай будет рекордным, рынок упадет на дно, и спекулянты будут вытеснены падением цен.

Спекулянты имеют решающее значение для успеха фьючерсного рынка, потому что они завершают симбиотические отношения между теми, кто хочет избежать риска, и теми, кто готов его принять.

Поскольку хеджеры, планируя наперед, хотят избежать риска в том, что часто несомненно является рискованным, другие должны быть готовы его принять. Если одни спекулянты не сделают ставку на то, что цены на апельсиновый сок вырастут, в то время как другие сделают ставку на то, что цены упадут, производитель апельсинового сока не сможет защитить себя от резко возросших затрат в случае замораживания, а фермеры, выращивающие апельсин, не смогут заработать достаточно денег в хороший год для оплаты производственных затрат.

Спекулянты также обеспечивают ликвидность. Если бы торговали только те, кто производил или использовал товары, активности на рынке не было бы. Ордера на покупку и продажу будут объединяться в пары медленно, что стирает защиту, которую получают хеджеры, когда рынок быстро реагирует на изменения на денежном рынке.

На цену фьючерсного контракта влияют природные и политические события, но на нее также влияют экономические новости, публикуемые правительством, продолжительность действия контракта, и тем, что делают и говорят спекулянты.

Практически каждый день каждого месяца правительство публикует экономические данные, продает казначейские векселя или создает новую политику, которая влияет на цену фьючерсных контрактов как на природные, так и на финансовые товары. Например, новости о продажах новых домов напрямую влияют на цену фьючерсов на пиломатериалы, поскольку хеджеры и спекулянты пытаются связать вероятный рост или падение спроса на пиломатериалы с тем, что произойдет в строительной отрасли.

Если производитель хранит товар для будущей поставки, в контракте будут отражены расходы на хранение, страхование и другие расходы на транспортировку для покрытия ежедневных расходов до доставки. Как правило, чем дальше от даты доставки, тем выше цена контракта.

Например, в августе контрактные цены на декабрьские фьючерсы на кукурузу будут выше, чем на сентябрьские фьючерсы на кукурузу. Эта связь известна как контанго . .

На перевернутом рынке, где существует ограниченное краткосрочное предложение определенного товара, накопление может привести к увеличению цены краткосрочных контрактов при одновременном снижении цен на более отдаленные контракты. Это называется обратным ходом . .

Хотя у них разные цели, хеджеры и спекулянты находятся на рынке вместе. То, что происходит с ценой контракта, влияет на всех.

Покупка опциона пут или колл на фьючерсный контракт позволяет покупателю опциона спекулировать на изменении цены с ограниченным риском. Максимум, что может потерять покупатель, - это опционная премия . , или стоимость варианта. Покупка опциона колл на фьючерсный контракт дает покупателю право купить базовый контракт по определенной цене в течение срока действия опциона.

Покупка опциона пут на фьючерсный контракт дает покупателю право продать. Покупатель опциона не обязан исполнять его, но может сделать это до истечения срока, если это опцион американского типа.

Покупатель может купить опцион колл на фьючерс на золото, ожидая роста цен на золото. Если цена все же вырастет, покупатель воспользуется опционом, купит фьючерс на золото по заранее установленной цене и закроет позицию, продав компенсационный контракт по более высокой текущей рыночной цене. Прибыль покупателя - это разница в цене между компенсирующими контрактами за вычетом цены опционной премии.

Если цена на золото падает, то покупатель позволяет опциону истечь без исполнения и теряет только цену опционной премии. Используя альтернативу опционам, покупатель защищен от неограниченных убытков, которые возможны с фьючерсными контрактами.

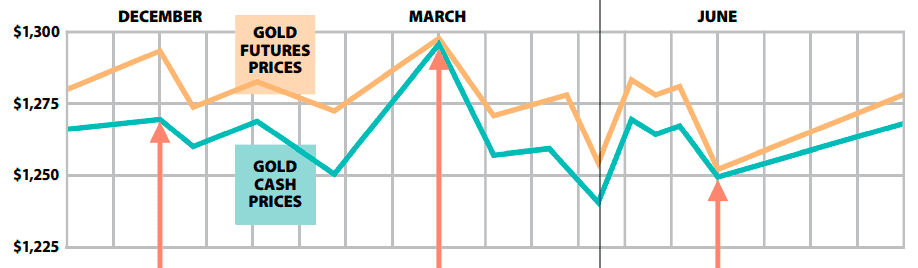

ДЕКАБРЬ

Золото стоит 1270 долларов за унцию на наличном рынке и 1285 долларов за июньский контракт

В декабре цена на золото на наличном рынке - то, что покупатель заплатил бы за немедленную поставку - на 15 долларов меньше, чем цена июньского контракта.

Производители (хеджеры)

Производители золота хеджируют, продавая фьючерсные контракты. Производители золота продают июньские фьючерсные контракты, потому что до этого времени у них не будет золота, готового к поставке.

Заработано на декабрьской распродаже 1285 долларов США

Пользователи (хеджеры)

Пользователи золота хеджируют, покупая фьючерсные контракты. Пользователи золота покупают июньские фьючерсные контракты, потому что именно тогда им нужно золото.

Стоимость декабрьской покупки - 1285 долларов США

Спекулянты

Спекулянты покупают фьючерсные контракты на золото, если считают, что цена растет.

Стоимость декабрьской покупки - 1285 долларов США

МАРТ

Золото на наличном рынке стоит 1295 долларов за унцию. Июньский контракт продается за 1298 долларов США.

В марте цена на золото на наличном рынке поднялась до 1295 долларов. Июньский фьючерсный контракт продается за 1298 долларов.

Производители (хеджеры)

Производители не могут продать свое золото, потому что оно еще не готово. Они ничего не делают.

Пользователи (хеджеры)

Этот рост денежной цены - именно то, от чего пользователи пытались защитить себя. Они ждут истечения срока годности.

Спекулянты

Спекулянты продают, считая, что золото достигло своего пика. Одна из подсказок заключается в том, что цена контракта так близка к цене при оплате наличными. Если бы спекулянты думали, что в ближайшем будущем вероятно повышение цен на наличном рынке, они были бы готовы платить более высокие цены за фьючерсные контракты.

На этот раз спекулянты заработали на рынке, продав в марте, когда цена контракта достигла своего пика.

Цена с марта - 1298 долларов США

Стоимость декабрьской покупки - 1285

Результат торговли [прибыль] 13 долларов США

ИЮНЬ

Контракты истекают, когда золото стоит 1250 долларов за унцию на наличном рынке и 1252 доллара на фьючерсном рынке

В июне, когда истекает контракт, и производители, и пользователи уравнивают свою прибыль или убыток на фьючерсном рынке за счет компенсации сделок на наличном рынке

Производители (хеджеры)

Поскольку цена фьючерсного контракта на золото упала, производители заработали на компенсационной сделке.

Заработано в декабре на продажах 1282 доллара США

Стоимость июньской покупки - 1252

Результат торговли [прибыль] 33 доллара

Несмотря на то, что производителям приходилось продавать свое золото на наличном рынке по цене ниже ожидаемой, прибыль от их фьючерсных сделок давала им ожидаемый уровень прибыли.

Заработано на денежном рынке 1250 долларов США

Фьючерсная прибыль 33

Валовая прибыль 1283 долл. США

Пользователи (хеджеры)

Пользователи теряли деньги на фьючерсных контрактах, потому что продажа компенсирующих контрактов обходилась дороже, чем они заплатили за покупку.

Заработано в июне при продаже 1252 доллара США

Стоимость декабрьской покупки - 1285

Результат торговли [убыток] - 33 доллара

Поскольку покупка золота на наличном рынке обходится пользователям дешевле, чем они ожидали, общая стоимость оказалась такой, как они ожидали.

Стоимость на наличном рынке 1250 долларов США

Стоимость фьючерсной торговли + 33

Фактическая стоимость золота 1283 доллара США

В любом конкретном фьючерсном контракте прибыль или убыток хеджеров могут быть отменены в зависимости от роста или падения цены фьючерса. Однако в конечном итоге их прибыль или убыток от торговли фьючерсами будут компенсированы прибылью или убытком на наличном рынке. Спекулянты могут проигрывать так же часто, а может быть и чаще, чем выигрывать, в зависимости от изменения цен и времени, в которое они входили и уходили с рынка.

Самые старые фьючерсные контракты относятся к Японии 17 века, когда рисовые билеты обеспечивал арендодателей, собирающих арендную плату за рис, стабильным вторичным источником дохода. Они продавали складские квитанции на хранящийся у них рис, давая владельцу право на определенное количество риса определенного качества на определенную дату в будущем.

Покупатели, которые заплатили за билеты, могли обналичить их в назначенное время или продать их с прибылью кому-то другому. Как и сегодня фьючерсные контракты, билеты сами по себе не имеют реальной стоимости, но они представляют собой способ заработать на изменении стоимости основного товара - риса.

Понимание роли хеджеров и спекулянтов на рынке фьючерсов, Инна Роспутня

Существуют ли акции для ставок на спорт?

Портфель DRIP из 10 акций для медленного обогащения

В чем разница между добровольным страхованием жизни и срочным страхованием жизни?

Как управлять рисками в моем портфеле с помощью фьючерсов?

Пять вещей, которые вы можете сделать, чтобы разместить свой продукт на HSN