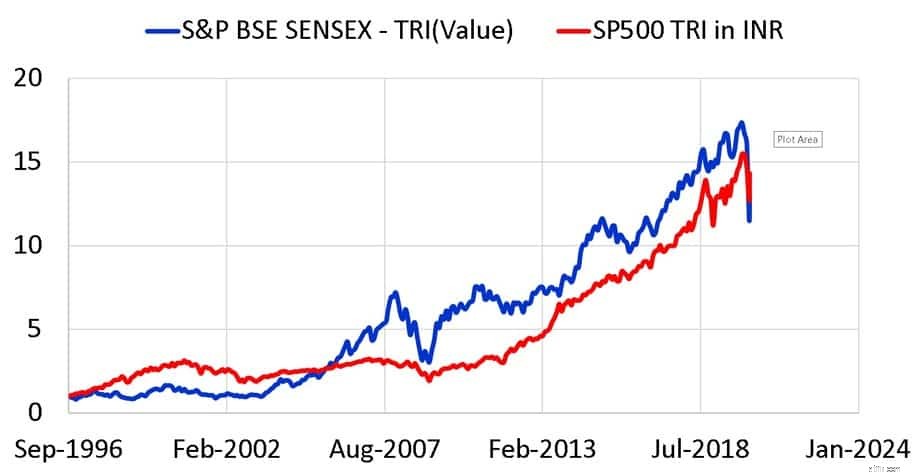

Если вы заинтересованы в покупке акций США или если вы уже инвестировали, это то, как различные риски могут повлиять на риск и доходность вашего портфеля. Используя данные S&P 500 в индийских рупиях (включая дивиденды) и Sensex (включая дивиденды) с сентября 1996 года по апрель 2020 года, мы изучаем различные комбинации портфелей.

Мы смотрим на 10, 15 и 20-летнюю продолжительность инвестиций с подверженностью S&P 500 диапазонам от 10% до 50%. В то время как индийские инвесторы теперь могут инвестировать в S&P 500 через индексный фонд Motilal Oswal S&P 500 (Обзор:какую прибыль я могу ожидать от этого?), В этом анализе он используется только в качестве прокси для акций США. Результаты с Nasdaq 100 или любым другим вспомогательным фондом должны быть аналогичными.

Полный набор данных (за месяц) представлен выше. Обратите внимание, как обменный курс сыграл решающую роль в снижении и сдерживании риска индекса S&P 500 (в долларах США). Видно, что красная линия намного менее изменчива, чем синяя.

Вместо того, чтобы инвестировать только в Sensex (только синяя линия), если мы будем продолжать добавлять все больше и больше красной линии, волатильность (для указанного выше набора данных) будет уменьшаться. Возврат будет зависеть от удачи во времени. То есть это зависит от набора месяцев, в течение которых были сделаны инвестиции.

Теперь рассмотрим 15-летний инвестиционный период с сентября 1996 года по сентябрь 2011 года (1-й прогон) и 10% -ную долю в S&P 500. Мы сравним это со 100% -ной инвестицией Sensex. Предполагается, что ежемесячно инвестируемая сумма будет увеличиваться каждый год на 5% (это не повлияет на результаты).

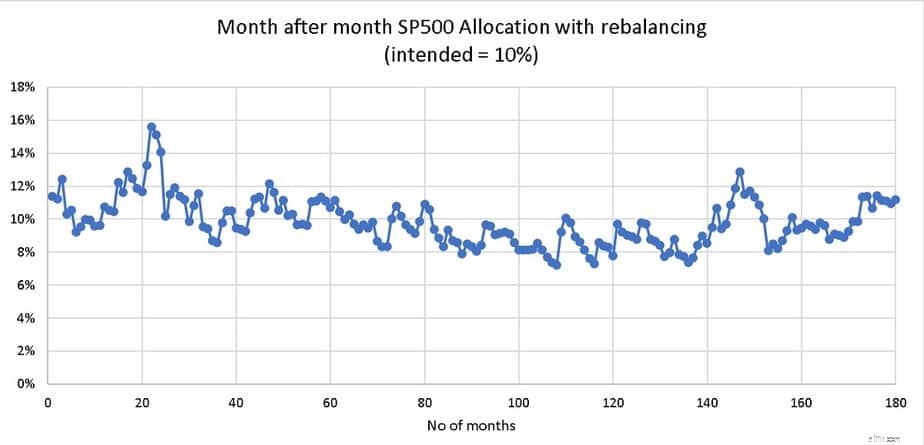

Портфель обновляется каждый год. Многие инвесторы полагают, что «небольшие риски», такие как 5% или 10%, не нужно перебалансировать, и их можно оставить в покое. Это мнение неверно. Вот как 10% -ная подверженность S&P 500 колеблется каждый месяц во время 1-го прогона с ежегодной ребалансировкой.

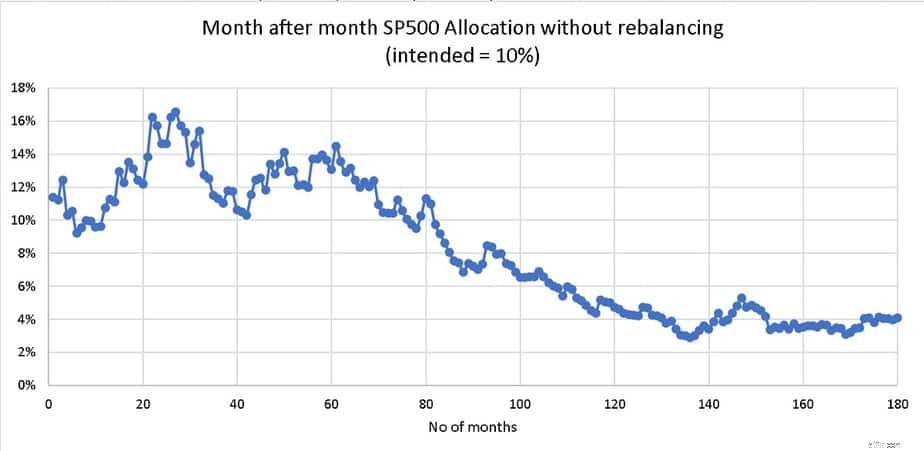

Обратите внимание, насколько важна перебалансировка для периодического снижения (или увеличения) подверженности риску до 10%. Если этого не сделать, в первом прогоне экспозиция сместится, как показано ниже.

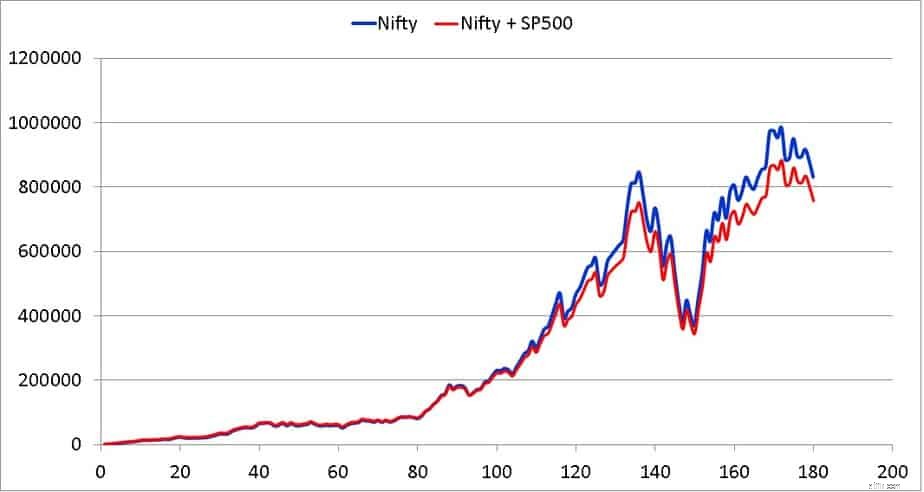

Нетрудно представить себе влияние отказа от ребалансировки, если существует 20% или 30% подверженность S&P 500. Для 1-го прогона (с сентября 1996 г. по сентябрь 2011 г.) с ежегодной ребалансировкой и 5% -ным увеличением инвестиций, вот как портфели будут развиваться.

Все изображения с этого момента неправильно относятся к Sensex как к Nifty (сила привычки). Приносим извинения за ошибку и причиненные неудобства.

XIRR для портфеля только Sensex в первом прогоне составляет 16%, а для портфеля Sensex + 10% S&P 500 (90%) - 14,8%. Мы определим разницу возврата (XIRR с S&P 500 - XIRR без) как -1,2%.

Портфель 90% Sensex + 10% S&P 500 имеет на 4% меньше волатильности, чем портфель только Sensex. То есть бит составляет 96%. Это данные для 1-го прогона.

Второй прогон - с октября 1996 г. по октябрь 2011 г. (мы увеличили 15-летнее окно на один месяц. Мы вычисляем вышеуказанные номера, переходим к третьему раунду с ноября 1996 г. по ноябрь 2011 г. и так. Мы получаем 105 таких прогонов. .

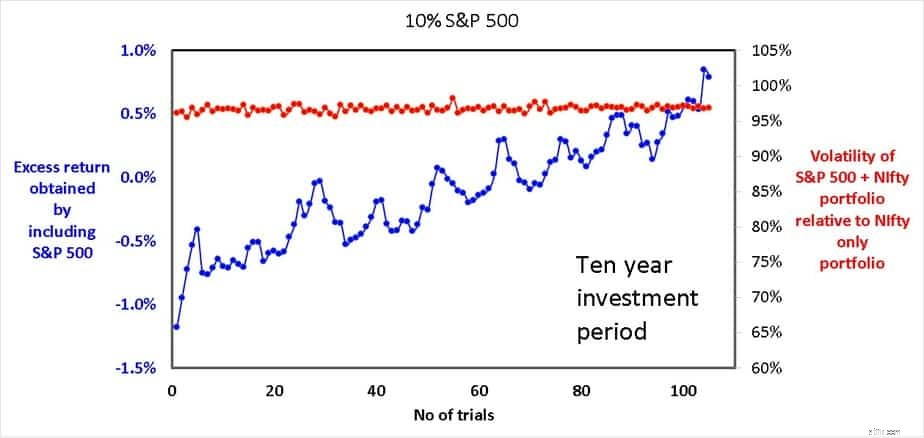

Дополнительная доходность, полученная за счет включения S&P 500 (XIRR с S&P 500 - XIRR без) и относительной волатильности (бета) для 105 прогонов, показана ниже.

Средняя бета - 97%. Минимальная избыточная доходность (худшая выгода от включения 10% S&P 500) составляет -1,18%, а максимальная избыточная доходность (лучшая выгода от включения 10% S&P 500) составляет 0,8%. Обратите внимание, что налоговые и выходные нагрузки, связанные с ошибкой перебалансировки и отслеживания, а также коэффициенты расходов фонда не включены. Это может отнять около 2% окончательной прибыли! Ясно, что 10% -ное воздействие S&P не принесет большой пользы для рассматриваемого набора данных.

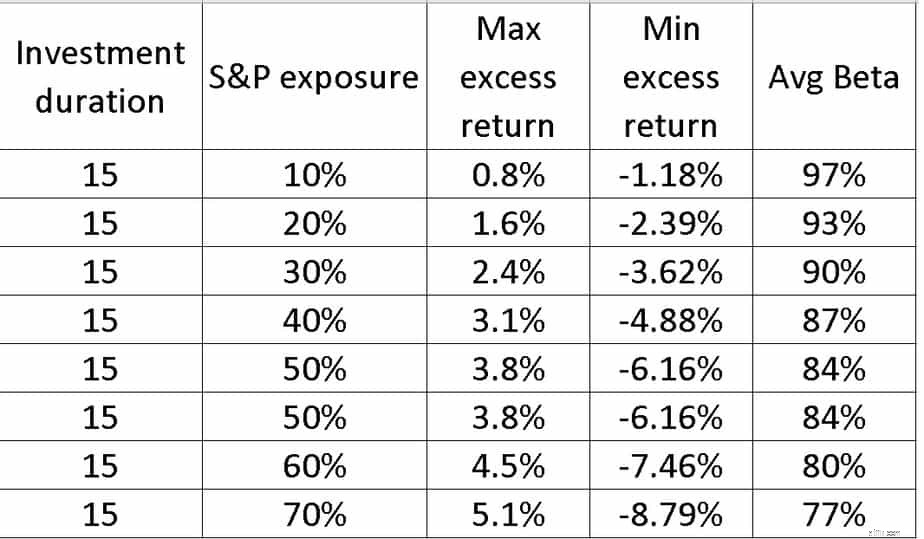

Влияние более высоких ставок на 10- и 15-летние инвестиционные периоды показано ниже.

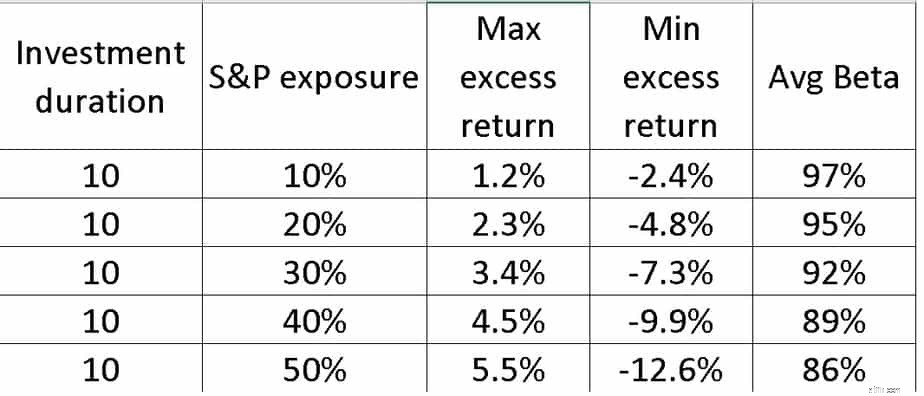

Обратите внимание, что с увеличением экспозиции S&P 500 портфель становится все менее и менее волатильным, но увеличиваются ставки спреда на максимальную выгоду и минимальную выгоду. Даже 30% подверженность риску может не оправдать затрат на техническое обслуживание (коэффициент расходов фонда, налоги и выходная нагрузка). Данные для десятилетнего инвестиционного окна показаны ниже.

Этот спред, по сути, является проявлением последовательности риска возврата или, другими словами, иногда все идет своим чередом, а иногда нет! Так же, как выбор времени на рынке, диверсификация чаще снижает риск, чем нет. Однако более высокая абсолютная награда - это скорее подбрасывание монеты.

Вместо ежегодной перебалансировки можно было бы перебалансировать на основе скользящих средних, чтобы снизить спред доходности (ниже не исключить), но это все равно потребует значительного воздействия, чтобы оправдать затраты и труд. Подробнее:Рынок будет работать вовремя, но не так, как мы себе представляли!

Стоит ли отдельное размещение акций США через международные фонды всех этих проблем, или следует придерживаться таких фондов, как Parag Parikh Long Term Equity или Axis Growth Opportunities, и получить «некоторое» воздействие на акции США без проблем с ребалансировкой и налогами (но с более высокой комиссией за управление фондом) ? Подробнее:Axis Growth Opportunities Fund против Parag Parikh Long Term Equity Fund.

Основное преимущество включения капитала США состоит в том, чтобы снизить риск портфеля и с помощью соответствующего управляемого управления его можно достичь. Однако большинство инвесторов ленивы и не заботятся о том, чтобы понять, что диверсификация может снизить доходность инвестиций вместе с инвестиционным риском! Они видят что-то блестящее и хотят принять участие в этом действе. Это может привести только к путанице и беспорядку. «Преимущества диверсификации» требуют постоянного обслуживания.

Даже если покупка индийских паевых инвестиционных фондов, которые инвестируют в международные акции, может не снизить риск так же эффективно, как использование специализированной международной экспозиции, это намного проще! Я голосую за более простой вариант.