HDFC Life Sanchay Plus — это план традиционного страхования жизни без участия. Это означает, что выплаты гарантированы. Рыночный риск или риск, связанный с изменением годовых бонусов, отсутствуют. Вы заранее знаете, на что идете. Более того, это план отсроченных выплат, т. е. сумма погашения выплачивается в течение определенного периода времени.

Давайте узнаем больше о HDFC Life Sanchay Plus и выясним, должен ли этот план найти место в вашем страховом и инвестиционном портфеле.

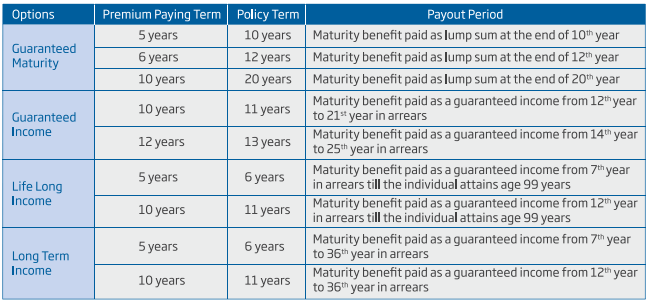

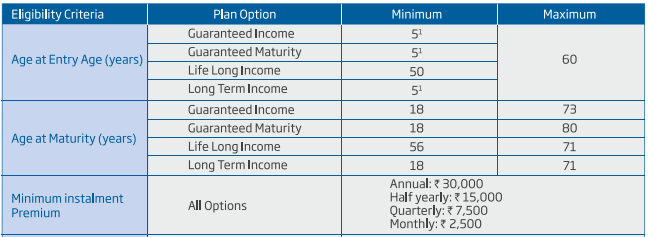

Вот несколько снимков из брошюры о продукте, посвященных важным функциям каждого варианта.

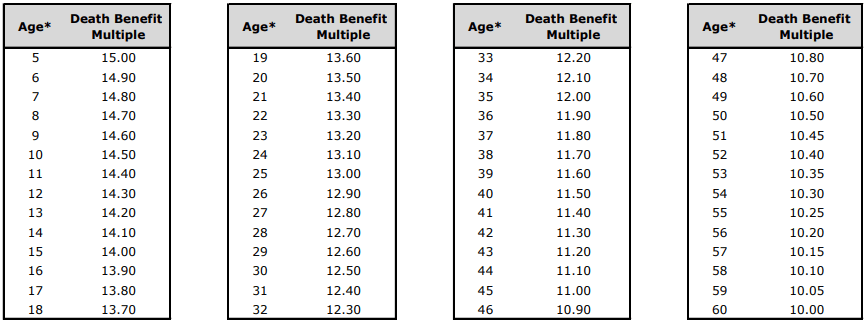

Пособие по случаю смерти одинаково для всех планов и выплачивается только в том случае, если смерть наступает в течение срока действия полиса.

Это самый высокий из следующих:

Для гарантированного дохода, долгосрочного дохода и дохода на протяжении всей жизни существует дополнительный параметр. Премия выплачивается с процентной ставкой 5%, начисляемой ежегодно.

Вы можете видеть, что срок службы зависит от вашего возраста. Вместо того, чтобы варьировать доходность в зависимости от вашего возраста, они изменили страхование жизни в зависимости от вашего возраста входа. Неплохо, так как они проектируют этот план как инвестиционный план. Таким образом, каждый, кто приобретет план, получит одинаковую прибыль, независимо от возраста входа (за исключением гарантированного преимущества при погашении). Пожизненное страхование зависит от возраста входа.

Между прочим, пособие в случае смерти в размере 10-кратного годового взноса гарантирует, что сумма погашения или любая сумма, выплаченная страховой компанией, не облагается налогом.

Существует три варианта премиум-оплаты (PPT). 5 лет, 6 лет или 10 лет.

Условия полиса:10 лет (5 лет PPT), 12 лет (6 лет PPT) и 20 лет (10 лет PPT).

Сумма погашения выплачивается в конце срока действия полиса.

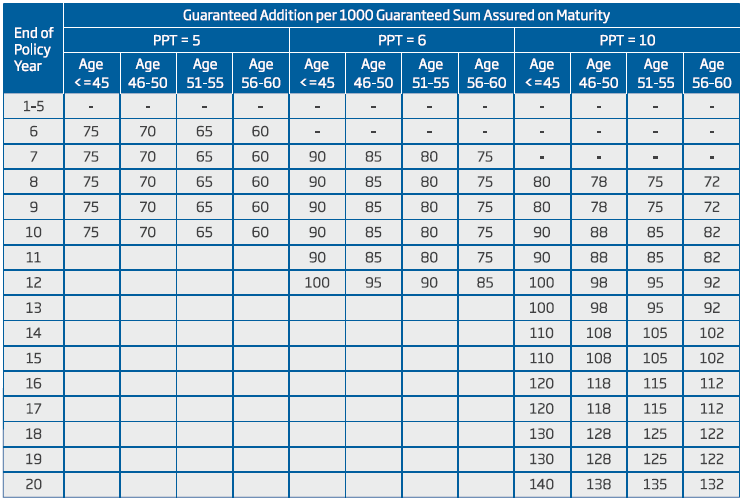

MaturityBenefit =Гарантированная сумма по истечении срока погашения + Гарантированные дополнения.

Гарантированная сумма по погашению представляет собой не что иное, как общую годовую уплаченную премию (за вычетом налогов и страховой премии).

Гарантированные дополнения применяются следующим образом.

Возьмем пример.

Тебе 30 лет. Вы приобретаете вариант с 10-летним сроком оплаты и 20-летним сроком действия политики.

Вы платите ежегодную премию в размере 1 лака рупий. Включая налог на товары и услуги, вы заплатите 1 04 500 рупий в первый год и 1 02 250 рупий в последующие годы. Вы получите сумму погашения по истечении 20 лет.

В этом случае гарантированная сумма при погашении составляет 10 лаков рупий.

По достижении зрелости (20 лет) вы получите 10 лаков рупий + 14 лаков рупий =24 лака рупий. (эта сумма не облагается налогом).

IRRвыходит на уровне 5,56% в год

Кроме того, в этом варианте доход будет зависеть от вашего возраста. Если на момент покупки вам исполнилось 57 лет, ваш доход составит всего 5,27% годовых.

Плохо.

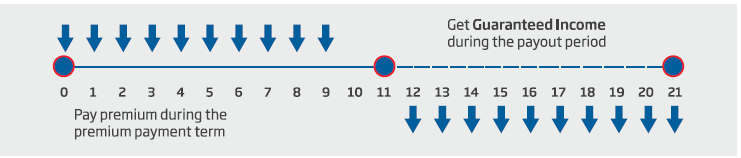

Два варианта срока оплаты (PPT):10 лет и 12 лет

Срок действия полиса:11 лет (10-летний PPT) и 13 лет (12-летний PPT)

При 10-летнем варианте PPT выплаты начинаются с конца 12 числа . года до конца 21 числа год.

По 12-летнему варианту PPT выплаты начинаются с конца 14 числа . года до конца 25 го год.

Рассмотрим пример.

Тебе 30 лет. Вы покупаете вариант с 10-летним сроком оплаты. Вы платите ежегодную премию в размере 1 лак. Включая налог на товары и услуги, вы заплатите 1 04 500 рупий в первый год и 1 02 250 рупий в последующие годы.

С конца 12 го года до конца 21 числа в год вы будете получать 2 лака в год. Получается 10 рассрочек по 2 рупии каждая. Все эти взносы освобождаются от налога.

В случае смерти страхователя выплаты продолжаются его номинальному держателю.

Это IRR 5,73 % в год.

Опять же, недостаточно хорошо.

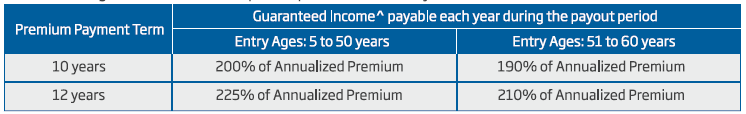

Варианты премиум-оплаты (PPT):5 лет или 10 лет

Срок действия полиса:6 лет (5 лет PPT) или 12 лет (10 лет PPT)

При 5-летнем варианте PPT выплаты начинаются с конца 7 числа . года до конца 36-го года.

По 10-летнему варианту PPT выплаты начинаются с конца 14 числа . года до конца 36-го года.

Рассмотрим пример.

Вам 30 лет. Вы покупаете вариант с 5-летним сроком оплаты. Вы платите ежегодную премию в размере 1 лака рупий. Включая налог на товары и услуги, вы заплатите 1 04 500 рупий в первый год и 1 02 250 рупий в последующие годы.

С конца 7 го года до конца 36-го года вы будете получать 36 000 рупий в год. Таким образом, получается 30 платежей по 36 000 рупий каждый. В конце 36 го года вам также вернут все уплаченные страховые взносы. Все эти взносы освобождаются от налога.

Это IRR 5,53% в год. Недостаточно хорошо.

В случае смерти страхователя в течение срока выплаты, выплаты продолжаются номинальному держателю. Мне не очень ясно, получит ли номинант премиальные выплаты обратно или нет.

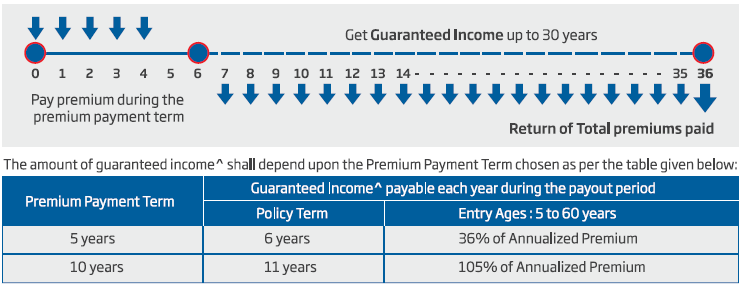

У вас есть возможность платить премию за 5 или 10 лет.

В соответствии с 6-летней премиальной оплатой вы получаете пожизненное страхование на 6 лет. Страховая компания выплачивает 35% годовой премии с конца 7 числа . до тех пор, пока вам не исполнится 99 лет. По достижении 99 лет страховая компания вернет все уплаченные страховые взносы.

В рамках 10-летнего варианта оплаты премиум-класса вы получаете пожизненное страхование на 11 лет. Страховая компания выплачивает 100% годовой премии с конца 12 числа . года до тех пор, пока вам не исполнится 99 лет. По достижении 99 лет страховая компания вернет все уплаченные страховые взносы.

Пример 1

Вам 50 лет.

Вы заплатите 1045 рупий в качестве премии за первый год. Это включает 4,5% GST. Со второго по 10 го в год вы будете платить 1,0225 лака рупий каждый год (включая налог на товары и услуги в размере 2,25%).

Вы получите по 1 лаку каждый с конца 12-го года до конца 49-го года (вам исполняется 99 лет). Это 38 взносов по 1 рупии каждый. Кроме того, когда вам исполнится 99 лет, вы получите дополнительно 10 лаков рупий.

Если вы вычислите IRR с помощью Excel, доходность составит 6,92% в год.

Пример 2

Тебе 60 лет.

Срок действия полиса 10 лет. Премия за первый год:1,045 лака. Последующие премии:1,0225 лака.

Вы получите по 1 лаку каждый с конца 72 nd года до конца 99 го год. Это 28 платежей по 1 рупии каждый. Кроме того, когда вам исполнится 99 лет, вы получите дополнительно 10 лаков рупий.

IRR составит 6,72% в год

Если кончина произойдет в течение срока выплаты (по истечении срока действия полиса), выплаты будут продолжаться номинальному держателю до конца периода выплаты (до того времени, когда страхователю исполнится 99 лет). Однако, насколько я понимаю, номинанту не будут возвращены уплаченные премии. Я не смог найти в формулировках полиса ничего, что гарантировало бы возврат премий и кандидату. Если бы страхователь дожил до 99 лет, ему бы вернули страховые взносы.

Сейчас 99 лет — это довольно высокий возраст. Если не будет каких-либо серьезных достижений в области медицины, немногие страхователи доживут до 99 лет. Если страхователь умрет до 99 лет, премия не вернется.

Какова будет чистая прибыль семьи в этом случае?

6,6%, если вы купили в 50-летнем возрасте.

6,04 %, если вы купили товар в возрасте 60 лет

Опять же, это отчеты после уплаты налогов. Но явно менее привлекательным, чем раньше.

Этот план легко понять. Вы знаете, во что ввязываетесь. Я уверен, что многие инвесторы это оценят. Хорошие или плохие результаты — это совсем другое дело.

УТП этих планов заключается в том, что выплаты по этим планам не облагаются налогом. Все выплаты страховой компании будут освобождены от налога. Помните, что эти выплаты гарантированы. Сравните это с аннуитетным планом, таким как LIC Jeevan Shanti. Аннуитеты также обеспечивают гарантированные выплаты. Однако платеж по аннуитетному плану облагается налогом по вашей предельной налоговой ставке. Теперь это может сделать HDFC Sanchay Plus (или любой аналогичный продукт страхования жизни) очень привлекательным для пенсионеров.

Вы можете зафиксировать процентную ставку на очень длительный срок, используя государственные облигации. Однако и по государственным облигациям проценты облагаются налогом по предельной ставке. Никакая другая доходная стратегия не может зафиксировать процентный доход на такой долгий срок.

Эти планы также обеспечивают страхование в течение срока действия полиса. Аннуитетные планы не предусматривают никакой страховки.

Ваш годовой взнос может быть увеличен, если состояние вашего здоровья неудовлетворительное во время приобретения плана в первый раз. Помните, что если ваш страховой взнос увеличивается из-за болезни, он не добавляется к вашим выплатам от HDFC Life Sanchay Plus. Это проблема любого инвестиционно-страхового комбинированного продукта.

Во-первых, вам нужно понять, почему вы вообще думаете об инвестировании в этот план.

Если вы хотите создать богатство, это явно не тот продукт, который вам нужен. Для долгосрочных инвестиций 5-7% годовых. явно не то, на что вы должны соглашаться. PPF или EPF дадут вам гораздо более высокую прибыль. Вы можете возразить, что процентная ставка PPF продолжает меняться. Однако 5,56% годовых. по-прежнему очень низок. Вы также можете ожидать гораздо более высокой доходности от фондов акций.

Если вы хотите расширить свою жизнь , HDFC Life Sanchay Plus снова не лучший выбор. Пожизненное страхование в 10-15 раз больше годового покрытия не принесет многого для вашего страхового портфеля.

Если вы ищете доход после выхода на пенсию , Доход на протяжении всей жизни может быть интересным выбором для тех инвесторов, которые ищут гарантированный доход и также ожидают, что попадут в более высокую налоговую категорию . Страховая составляющая, хотя и не нужная для таких инвесторов, необходима для того, чтобы выручка не облагалась налогом в соответствии с действующим налоговым законодательством. В то же время вам также необходимо противопоставить другие варианты пенсионного дохода, такие как PPF, SCSS, фиксированные депозиты, PMVVY, государственные облигации, аннуитеты и даже систематические выплаты из взаимных фондов.

Помимо государственных облигаций и аннуитетов, вы не можете зафиксировать процентную ставку на длительный срок. HDFC Life Sanchay Plus позволяет вам сделать это. Однако вам также необходимо убедиться, что гарантированная ставка достаточно высока. Между 6 % и 7 % в год это явно не зашкаливает (по крайней мере, на данный момент).

С SCSS и PMVVY вы получите более высокую ставку, но вы несете риск реинвестирования, поскольку процентная ставка фиксируется только на 5 и 10 лет соответственно. Кроме того, проценты от SCSS и PMVVY также облагаются налогом.

С PPF также связан некоторый процентный риск. Однако на данный момент PPF предлагает гораздо более высокую доходность, чем то, что может предложить HDFC Life Sanchay. Таким образом, есть явный запас, который у вас есть. Проценты PPF освобождены от налога. И PPF намного более гибок, чем этот продукт HDFC Life.

Не существует единого решения, подходящего для всех, когда речь идет о стратегии пенсионного обеспечения. Итак, вам нужно посмотреть на свои требования и свое портфолио, чтобы сделать выбор. Если вы все еще не можете принять решение, обратитесь за профессиональной помощью к своему специалисту по финансовому планированию или зарегистрированному SEBI инвестиционному консультанту (SEBI RIA).

Что касается моего портфолио или портфолио моих клиентов, я бы воздержался от таких продуктов. Я бы предпочел инвестировать в диверсифицированный портфель в зависимости от профиля риска клиентов. Систематический выход из портфеля MF — хороший вариант. Для тех, кто хочет гарантированный доход во время выхода на пенсию, я бы предпочел разбить аннуитетные покупки в течение выхода на пенсию. Благодаря этому вы сохраняете большую гибкость в отношении своего пенсионного фонда и потенциально более высокий доход, приобретая аннуитеты без возврата покупной цены.

Страница HDFC Life Sanchay Plus на веб-сайте HDFC Life

Все изображения взяты из брошюры HDFC Life Sanchay Plus.