Соглашение о разделе доходов (ISA), впервые предложенное в 1955 году Милтоном Фридманом, является альтернативой традиционным займам для студентов при финансировании их обучения в колледже. Вместо того, чтобы брать деньги в долг, ученик заключает соглашение со своей школой (или другим учреждением), в соответствии с которым ученик соглашается выплачивать процент от своего будущего заработка в течение определенного периода времени. Другими словами, учащийся эффективно финансирует свое образование за счет справедливости ( самих себя ), а не долги.

Преимущество МСА, по крайней мере теоретически, заключается в том, что, как и в случае с другими типами долевого (по сравнению с долговым) финансирования, студент может гарантировать, что платежи для финансирования своего образования останутся разумно управляемым процентом от их дохода и не дойдут до точки, когда они не могут позволить себе платить ежемесячные выплаты по студенческому кредиту. Однако предостережение заключается в том, что федеральные студенческие ссуды уже имеют функции, зависящие от дохода, чтобы защитить от чрезмерно обременительных выплат по студенческим ссудам, и, как оказалось, федеральные программы студенческих ссуд на самом деле больше выгодно по сравнению с ISA для студентов с низким доходом. Это означает, что в зависимости от конкретных обстоятельств студента ответить на вопрос о соотношении капитала и долга может быть не так просто, как кажется.

В этом посте Дерек Тарп - ведущий исследователь Kitces.com и доцент кафедры финансов Университета Южного Мэна - изучает соглашения о разделе доходов и исследует вопрос о том, как они соотносятся с более традиционным займом для студентов, желающих финансировать колледж, и когда они могут быть лучшим вариантом.

В качестве отправной точки для сравнения двух вариантов мы можем рассчитать разницу в чистой приведенной стоимости денежных потоков, возникающих в результате использования ISA по сравнению с получением студенческой ссуды, с важной оговоркой, что соглашение о разделе доходов будет иметь разные ставки и условия. в зависимости от специальности студента из-за разнообразия перспектив работы и прогнозируемых доходов в разных отраслях. Так, например, специалист по английской специальности, ставки и условия которого находятся на менее выгодном конце спектра ISA, получит другие условия, чем магистр аэрокосмической техники, который находится на наиболее выгодном конце спектра ISA.

Используя некоторые предположения, основанные на ISA, предложенном Purdue Research Foundation (ведущим новатором в этом новом типе финансирования), гипотетические прогнозы денежных потоков предполагают, что студенты, как правило, получат больше преимуществ при использовании федерального кредита по сравнению с ISA. Однако при сравнении МСА с частными займами ситуация менее ясна. Поскольку частные ссуды не обладают некоторыми из тех же чувствительных к доходу функций, что и федеральные ссуды, ISA могут обеспечить некоторую защиту от убытков, но также могут сделать это со значительными затратами при условии, что студент в конечном итоге получит доход примерно средний или выше в своей области.

Однако оговорка заключается в том, что ISA действительно предоставляют значительную возможность для участия в неблагоприятном отборе (проблема, которую поставщики ISA должны решить, если эти механизмы будут жизнеспособными в долгосрочной перспективе). Всякий раз, когда студенты обладают частной информацией о себе и своем будущем. карьерные желания, о которых коллега не может знать (например, желание стать домоседом вскоре после окончания учебы или желание работать в сфере с существенно более низкой заработной платой, чем обычно для выпускника со степенью ... и, таким образом, не ожидаю наличия любой доход, который может быть «распределен» обратно кредитору), МСА выглядят относительно более привлекательными. Кроме того, в зависимости от того, как «доход» определяется в ISA (который, по-видимому, является доходом только W-2 и Schedule C в соглашении Purdue), ISA могут выглядеть привлекательными для студентов, работающих в нетрадиционных областях или тех, кто может структурировать свой доход как что-то который не соответствует определению дохода ISA (например, «пассивный» доход от аренды не рассматривается как заработанный доход для целей погашения ISA).

Ключевым моментом, однако, является то, что, хотя колледж с «долевым финансированием» с ISA может показаться интуитивно выгодной альтернативой студенческим ссудам, преимущества не проявляются, когда мы начинаем смотреть на общие затраты и влияние, которое они оказывают. о будущих денежных потоках. И хотя ISA могут обеспечить некоторую значительную защиту от убытков по сравнению с частными займами, такая защита обходится дорого в долгосрочной перспективе, если студент зарабатывает, по крайней мере, средний доход в выбранной области. Другими словами, ответ на вопрос, когда было бы лучше финансировать высшее образование за счет «доли» в будущих доходах студента, звучит однозначно:редко. Вместо этого в большинстве случаев лучше просто заняться финансированием с фиксированным долгом, чтобы профинансировать долгосрочный карьерный потенциал студента!

Дерек Тарп, ведущий научный сотрудник Kitces.com и доцент кафедры финансов Университета Южного Мэна. Помимо работы на этом сайте, Дерек помогает клиентам через свое агентство RIA Conscious Capital. Дерек - сертифицированный специалист по финансовому планированию и имеет докторскую степень. в личном финансовом планировании в Университете штата Канзас. С ним можно связаться по адресу derek@kitces.com.

Прочтите больше статей Дерека здесь.

Соглашение о разделе доходов (ISA) - это договор, который ученик заключает со своей школой (или другим учебным заведением), который обязывает ученика отдавать определенный процент своего будущего дохода в обмен на доллары, которые они потратят на свое сегодняшнее образование. По сути, это похоже на предложение собственного капитала (т. Е. Доли будущих доходов человека), в отличие от традиционного долгового финансирования высшего образования через студенческие ссуды.

Некоторые сторонники утверждают, что схемы распределения дохода лучше, чем финансирование студенческого долга, поскольку будущие обязательства фиксируются в процентах от дохода и, следовательно, будут автоматически корректироваться в сторону увеличения - или, что более важно, в случае необходимости, в сторону уменьшения - в соответствии с фактическими финансовыми результатами учащегося. Другими словами, согласившись выплачивать фиксированный процент от своего дохода, студенты могут гарантировать, что их финансовые обязательства никогда не превысят некоторый заранее определенный (процентный) порог их общего дохода в будущем.

Для иллюстрации предположим, что университет Джона соглашается предоставить некоторое финансирование в обмен на 5% его будущего дохода в течение 10 лет. При использовании традиционной ссуды (например, частной ссуды на обучение) Джон может быть должен до 100% своего дохода или более, если его доход достаточно низок. Но с ISA он может быть уверен, что никогда не будет должен больше 5% своего дохода. Таким образом, в случае, если он изо всех сил пытается найти работу после окончания учебы и работает неполный рабочий день, зарабатывая 25000 долларов в год, Джон, по крайней мере, может знать, что ему нужно будет только выплатить 1250 долларов в первый год после выпуска (и этот год будет считаться погашения за весь год, то есть Джон 1/10 th на пути к выплате за его образование после выплаты только 1250 долларов).

В результате ISA, по крайней мере теоретически, снижают для Джона потенциальный риск чрезмерной обременения расходов на финансирование его образования. Однако в действительности не все студенческие ссуды структурированы как «традиционные» ссуды. В частности, федеральные студенческие ссуды уже имеют аналогичные встроенные компоненты, чувствительные к доходу. На самом деле, многие из функций студенческих ссуд для защиты лиц с низкими доходами больше выгоднее для студентов, чем условия, связанные с ISA!

Тем не менее, ISA действительно обладают некоторыми уникальными свойствами, которые могут быть полезны при использовании в правильных обстоятельствах ... все это поднимает вопрос:когда было бы лучше использовать студенческие ссуды (и финансировать образование за счет долга), а когда это действительно может быть лучше вместо этого использовать новую структуру ISA (и финансировать образование с «долей» в будущих доходах учащегося)?

Концептуально соглашения о разделе доходов (МСА) имеют долгую историю. В эссе 1955 года под названием Роль правительства в образовании Милтон Фридман предположил, что «покупка акций» у частных лиц как средство финансирования высшего образования может быть выгодным соглашением. Йельский университет не очень успешно экспериментировал с ISA в 70-х, а совсем недавно штаты, университеты и частные кредиторы изучали способы использования ISA для финансирования высшего образования.

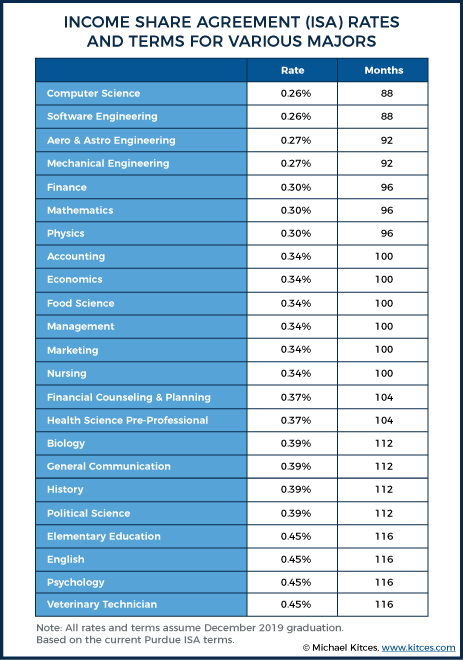

Одним из ключевых отличий многих ISA от федеральных студенческих ссуд является то, что со студентов могут взиматься разные ставки (т. Е. Разные проценты будущего дохода в обмен на ту же сумму в долларах) в зависимости от различных факторов, включая область, в которой они учатся. . Так, например, два студента Университета Purdue (который через Purdue Research Foundation был одним из пионеров в разработке современных ISA), оба планирующих получить высшее образование в декабре 2019 года, могут заплатить следующие ставки в обмен на 1000 долларов США. положить на обучение:

Эти ставки и продолжительность выплат различаются из-за того, что английские майоры и аэрокосмические инженеры имеют разные доходы при выпуске, разную вероятность безработицы или неполной занятости, разные траектории будущих доходов и т. Д. Согласно инструменту сравнения Purdue ISA, специалист по английскому языку может ожидать чтобы заработать около 31000 долларов по окончании учебы, тогда как аэрокосмический инженер может рассчитывать заработать около 62000 долларов. Поэтому неудивительно, что аэрокосмические инженеры могут получать ставки ISA, близкие к ½ суммы, которую должны платить крупные английские компании (поскольку они по-прежнему приносят примерно такую же сумму кредитору, предлагающему ISA).

Приведенная ниже диаграмма дает представление о том, сколько различные профилирующие компании будут платить в рамках ISA, по областям обучения (на основе программы ISA Pursue). В каждом случае представлены ставки и условия распределения доходов в будущем, необходимые для финансирования расходов в размере 1000 долларов США:

Как видно из приведенной выше диаграммы, точные науки и прикладные области количественного анализа могут финансировать свое образование с наименьшими долями дохода, тогда как гуманитарные и другие низкооплачиваемые области должны «разделять» большую часть своего дохода.

(Интересно, что «Финансовое консультирование и планирование» находится примерно в середине рассматриваемых специальностей. Поскольку финансовое планирование и финансовое консультирование существенно различаются с точки зрения ожидаемых траекторий доходов после окончания учебы, это может быть примером где эта усредненная ставка более привлекательна для начинающих финансовых консультантов и менее привлекательна для начинающих специалистов по финансовому планированию.)

По мере того, как студенты продвигаются по своей академической карьере, любые обязательства по ISA накладываются друг на друга. Кроме того, ставки часто будут варьироваться в зависимости от года получения финансирования. Так, например, второкурсник аэрокосмического инженера Purdue (финансирование ISA в Purdue недоступно для новичка) может фактически заплатить 0,40%, чтобы занять 1000 долларов, тогда как младшие и старшие могут быть должны 0,30% и 0,27% соответственно (все значения при погашении 92 месяца). Если мы предположим, что студенту необходимо брать в долг 10 тысяч долларов в год на последние три года обучения, он будет должен в общей сложности 9,7% своего дохода по окончании учебы (0,4 * 10 + 0,3 * 10 + 0,27 * 10). Как правило, спонсоры могут указывать максимальную сумму своего будущего дохода, который может быть выплачен по каким-либо МСА; по соглашению Purdue ограничение составляет 15% по соглашению Purdue.

Примечательно, что в большинстве программ также есть «предел оплаты», обычно в 2,5 раза превышающий первоначальную сумму, выплачиваемую на образование (Purdue ограничивает выплаты прямо в 2,5 раза от суммы, выплачиваемой на образование). Этот предел важен как средство установить разумный предел того, сколько кто-то должен будет заплатить в том случае, если он в конечном итоге заработает много после окончания учебы, а также для того, чтобы попытаться не препятствовать участию в первую очередь тех, кто считает, что в будущем они могут иметь более высокий доход.

Например, ограничения помогают гарантировать, что если аэрокосмический инженер в приведенном выше примере в конечном итоге будет должен 10% своего дохода после использования различных ISA на протяжении всего своего обучения, он фактически не будет вынужден выплатить 10 миллионов долларов в случае, если они заработали 100 миллионов долларов в рамках успешного стартапа. Вместо этого они могли выкупить себя у ISA, заплатив разницу между 2,5-кратной суммой, выделенной им (плюс плата) для оплаты обучения в первую очередь, и любыми выплатами по разделу дохода, которые они уже сделали.

Например, если Джон занял в общей сложности 10 тысяч долларов в последний год своего образования и ему нужно было выкупить себя в течение первого года погашения, ему нужно было бы выплатить в общей сложности 25 тысяч долларов и заплатить 15 тысяч долларов в виде процентов за заем в 25 тысяч долларов примерно соответствует выплате 150% годовых!

Как показывает приведенный выше пример, необходимость выкупа ISA по-прежнему оборачивается дорогостоящим финансированием. Фактически, если предположить, что ISA был получен в последний год обучения, такие 2,5-кратные выкупы могут быть сродни эффективной годовой процентной ставке в диапазоне от 9,6% до 150%, в зависимости от того, когда выкуп произошел, - но это может быть потенциальная верхняя граница затрат, которая является допустимой (в конце концов, она применяется только тогда, когда у самого человека также есть значительный карьерный потенциал), с учетом защиты от убытков, которую он обеспечивает.

Хотя ISA могут существенно отличаться от одного поставщика к другому, изучение некоторых конкретных терминов в ISA Purdue может помочь дать общее представление о том, как ISA могут отвечать на некоторые часто возникающие вопросы.

Например, могут ли люди просто подписаться на ISA в надежде никогда не работать и никогда ничего не платить? Нет, или, по крайней мере, не дольше первоначально определенного срока. Люди не могут избавиться от своих обязательств по ISA, просто расслабившись и отвлекаясь от работы. Существуют различные триггеры отсрочки, которые могут продлить платеж. В рамках соглашения Purdue часы не запускаются до тех пор, пока не истечет первоначальный шестимесячный период отсрочки после окончания учебы (или не станет меньше зачисления на половину учебного дня). После этого начального периода отсрочки люди должны либо работать полный рабочий день (в среднем 35 часов или более), либо работать неполный рабочий день и зарабатывать более 20 тысяч долларов в год, либо быть безработными и активно искать работу, чтобы их часы работали. продолжайте отмечать.

Тем, кто временно не работает (например, по уходу за ребенком, по болезни и т. Д.), Не нужно платить, но их срок также продлевается. Тем не менее, ISA Purdue, похоже, предполагает, что максимальный срок продления составляет 60 месяцев, что, по-видимому, означает, что аналогично структурированные ISA могут стать очень привлекательными для людей, которые хотят (или планируют) проводить значительное время вне рабочей силы, воспитывая детей. (хотя можно было бы подумать, что провайдеры ISA должны найти способ решить эту проблему в долгосрочной перспективе, иначе неблагоприятный выбор сделает их финансово нежизнеспособными?)

Примечательно, что ISA Purdue действительно отменяет все обязательства по ежемесячным платежам для всех, кто работает полный рабочий день и зарабатывает менее 20 тысяч долларов, при этом позволяя им накапливать кредиты за эти месяцы для выполнения своих ISA. В сочетании с предоставлением времени для безработных, но активно ищущих работу, соглашения, построенные по аналогии с Purdue ISA, действительно обеспечивают хорошую защиту на случай, если кто-то действительно попадет в тяжелые времена.

Примечательно, что согласно Purdue ISA 20 тысяч долларов - это жесткая граница (т. Е. Отсутствует градация или пропорциональная оценка выплат по обе стороны от дохода в 20 тысяч долларов), что может создать некоторые извращенные стимулы. Таким образом, если студент участвовал в ISA до того момента, когда после окончания учебы он задолжал 15% от своего дохода (максимальное разрешение Purdue ISA), студент должен был бы 0 долларов, если его доход составлял 19 999 долларов, и 3000 долларов, если его доход составляет 20 000 долларов. Это фактически создает невероятно высокую предельную ставку налога для некоторых лиц с низкими доходами и является еще одним примером «ловушек бедности», которые могут непреднамеренно привести к предельным налоговым ставкам 80% или выше для лиц с низкими доходами.

Хотя определение Purdue термина «заработанный доход» в их ISA, по-видимому, датировано (предположительно, их ссылка на суммирование строк 7 и 12 и форму 1040 относится к версии формы 1040 от 2017 года до ее пересмотра на 2018 год), интересующий их доход как представляется, это только заработная плата W-2 и доход по Графику C лица, подписавшего соглашение ISA (т. е. заработная плата супруга не учитывается, а также не учитываются прирост капитала, сквозной или другой пассивный доход от бизнеса, указанный в Приложении E).

(Примечание:хотя это может оказаться невозможным для многих людей, у которых нет другой формы финансовой поддержки, тем, кто зарабатывает до 38 999 долларов [или 57 999 долларов с квалифицированной комбинацией 403 (b) / 457 (b)], возможно, стоит рассмотреть максимизируя свой вклад в размере 401 тыс., чтобы снизить свой доход W-2 до 19 999 долларов, и, следовательно, избежать того, что было бы максимумом примерно 5850 долларов [или 8700 долларов] по обязательствам ISA [при условии 15% доли дохода], при этом сохраняя при этом кредит на полный год Конечно, это может быть сложно для одного дохода, но такие стратегии могут особенно хорошо работать в семьях с двойным доходом.)

С налоговой точки зрения неясно, как будут облагаться налогом средства ISA. Хотя в контракте Purdue отмечается эта неопределенность в отношении возможного налогообложения, в соглашении предполагается, что лица, которые в конечном итоге выплатят меньше, чем они первоначально получили, должны будут рассматривать разницу как обычный доход в конце периода действия соглашения. Это существенно отличается от безналогового режима для федеральных займов, прощенных в рамках таких программ, как прощение ссуд на государственные услуги (PSLF), и может стать неприятным сюрпризом для людей, у которых мало денежных потоков для потенциально значительного финансирования потенциально значительных налоговых обязательств в конце срока. их согласие (однако, это похоже на то, как относятся к прощению многих других федеральных займов).

Министерство образования США предлагает студенческие ссуды с фиксированной процентной ставкой подходящим заемщикам. Наиболее распространенный тип федеральных займов - это те, которые распределяются через программу «Прямых» займов (следующие не охватывают займы Direct PLUS или Прямые займы консолидации). Эти ссуды доступны как с прямым субсидированием (проценты, начисляемые во время учебы в школе или отсрочки платежа выплачиваются государством), так и с прямыми несубсидиями (проценты выплачиваются физическим лицом) с текущими процентными ставками (с 01.07.18 до 7 /. 1/19) в размере 5,05% для студентов и 6,60% для аспирантов как по субсидируемым, так и по несубсидированным займам. Стандартные графики погашения прямых ссуд рассчитаны на 10 лет, поэтому студенты, которые производят все свои платежи, аннулируют свои ссуды на обучение через 10 лет после окончания учебы.

Однако еще одним преимуществом прямых федеральных студенческих ссуд является то, что студенты обычно имеют доступ к различным «планам погашения, ориентированным на доход», которые сокращают выплаты, но также могут увеличивать срок их погашения. По сути, это обеспечивает заемщикам такую же защиту, как и ISA.

Хотя правила погашения, основанные на доходе, могут варьироваться в зависимости от программы, заемщики обычно имеют право выплачивать не более 10% своего дискреционного дохода (определяемого как их доход минус 150% порога бедности в этой области и скорректированного с учетом размера их семьи. , что составляет примерно 18 735 долларов на одного человека во всех 48 смежных штатах США и округе Колумбия). Эта сумма примерно равна 20 000 долларов США на одного человека в рамках Purdue ISA, но, в отличие от Purdue ISA, она значительно более щедра для больших семей, обеспечивая минимальный уровень в 45 255 долларов США для семьи из пяти человек. Кроме того, правила погашения, основанные на доходе, не подвержены тем же проблемам «жесткой точки останова», которые есть у ISA, рассмотренных выше, поскольку физические лица обязаны платить только 10% от превышения соответствующего порога.

В случае, если заемщик сокращает свой платеж в рамках плана погашения, ориентированного на доход (т. Е. Их ежемесячный платеж по ссуде был бы выше, но был ограничен порогом 10% от дискреционного дохода), заемщик начнет платить меньше, чем полная сумма, необходимая для исчерпания ссуды за 10 лет, и срок соответственно будет увеличен до тех пор, пока ссуда не будет аннулирована, или до тех пор, пока физическое лицо не будет производить квалифицированные платежи на достаточно длительный срок, чтобы получить прощение по федеральному кредиту (часто 20 или 25 лет в зависимости от программа прощения ссуд, но возможно уже через 10 лет в случае прощения ссуды на государственные услуги). Если платежей недостаточно для покрытия процентных расходов по кредиту, заемщики могут перейти к отрицательной амортизации, при которой невыплаченные проценты добавляются к остатку ссуды (который будет увеличиваться каждый месяц).

Другими словами, семья, состоящая из одного человека, фактически имеет минимальный доход в размере 18 735 долларов США, который они должны превысить, прежде чем получить что-либо . по их квалифицированным федеральным займам. А поскольку минимальный доход может существенно увеличиваться с увеличением размера семьи, есть возможность защитить больший доход от требований по выплате в рамках прямых федеральных займов (однако прямые федеральные займы учитывают доход супруга в отношении вариантов погашения, обусловленных доходом, в то время как ISA этого не делает, поэтому влияние этого может быть в любом направлении в зависимости от динамики доходов конкретной семьи). Тем не менее, если целью выбора ISA является исключительно защита денежных потоков в годы с низким доходом, федеральные студенческие ссуды обычно обеспечивают равную (если не лучшую) защиту денежных потоков по сравнению со структурой выплат в процентах от дохода ISA.

Предостережение в отношении любых стратегий погашения, ориентированных на доход, заключается в том, что, если только кто-то не надеется воспользоваться программой прощения ссуд (делая «недоплаты», которые ограничены из-за низкого дохода непрерывно в течение 20-25 лет!), Банка просто пинает. в будущем со студенческими ссудами, и студенты по-прежнему должны будут выплатить любую ссуду (плюс проценты) в более поздний срок. Однако в то же время, хотя предельные суммы погашения ссуды с помощью федеральных студенческих ссуд могут продлевать сроки ссуды, существуют Доступны программы прощения ссуд, а также фактически предусмотрена «надбавка», встроенная в стоимость ISA для управления общими рисками на уровне группы (т. е. затраты на погашение при ISA выше, если / когда / по мере роста дохода). Это означает, что вполне возможно, что федеральный студенческий заем будет дешевле и обеспечивают превосходную защиту от повреждений. Но чтобы знать наверняка, полезно провести прямое сравнение денежных потоков и посмотреть, какой из них дает лучший результат при различных обстоятельствах.

(Примечание:поскольку программа Purdue является одной из наиболее хорошо зарекомендовавших себя программ, для целей этого анализа используются числа из этой программы. Конечно, эти числа могут меняться со временем, и другие программы могут изменять условия их соглашений таким образом, чтобы они могли повлиять на то, какой вариант обеспечивает лучший результат для студентов. В отличие от федеральных займов, МСА в значительной степени не регулируются, что может быть хорошим или плохим в зависимости от вашей точки зрения, но важно понимать, что может быть больше варьируется от одного предложения к другому, чем это характерно для некоторых других финансовых продуктов.)

Для сравнения, давайте рассмотрим специалиста по английскому языку и аэрокосмического инженера, которым требуется по 26 500 долларов на обучение (для упрощения, мы предполагаем, что все эти средства им понадобятся в последнем семестре). Кроме того, предположим, что они не замужем, зарабатывают постоянную сумму с поправкой на инфляцию в год после окончания учебы (хотя это и нереально, это предположение о постоянной реальной прибыли в целом должно отдавать предпочтение МСА по сравнению с федеральными займами).

При текущих федеральных процентных ставках сумма ежемесячного погашения заемщика по 10-летнему графику составила бы 281 доллар. Однако при доходе в 30 тыс. Долларов погашение, ориентированное на доход, первоначально ограничивало бы этот ежемесячный платеж 94 долларами (с учетом текущих пороговых значений федерального уровня бедности, используемых для расчета предела погашения 10% дискреционного дохода).

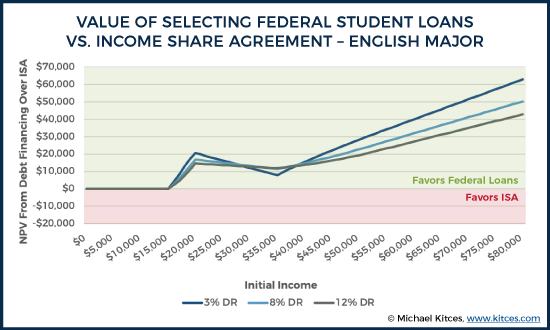

Напротив, для специалиста по английскому языку в рамках ISA примерно 11,925% его / ее дохода необходимо было бы отказаться в течение 116 месяцев, чтобы получить финансирование в размере 26 500 долларов США, что затем привело бы к первоначальному обязательству ISA в размере 298 долларов США в месяц на их доход в размере 30 000 долларов США. (Напомним, что продолжительность погашения зависит от этих двух вариантов финансирования, поэтому я предполагаю, что федеральные займы требуют погашения в течение 20 лет, прежде чем будет списан любой остаток, в то время как соглашение о распределении доходов будет действовать в течение определенного периода времени. , что в данном случае составляет 116 месяцев). Если для сравнения двух потоков денежных средств используются ставки дисконтирования 3%, 8% и 12%, заемщик выходит вперед во всех сценариях, финансируя свое образование за счет федеральных займов вместо МСА, в первую очередь из-за «щедрости» меры по защите погашения, основанные на доходах, которые применяются для таких ссуд.

Примечание. На этом графике показана чистая приведенная стоимость денежного потока, полученного путем вычитания денежных потоков по федеральным займам из денежных потоков ISA. Следовательно, если NPV положительна, то более выгодной стратегией был федеральный заем, а если NPV отрицательный, то более выгодной стратегией была ISA.

Примечательно, что результаты показывают, что федеральные займы всегда конец равен или опережает ISA (в противном случае диаграмма станет отрицательной, чтобы показать ссуды как неполноценные). Однако ни одна из этих стратегий не имеет преимуществ для крупных английских компаний с уровнем дохода менее 16 тыс. Долларов, поскольку при обоих вариантах финансирования физическое лицо не будет ничего платить на основе этого начального дохода. Причина, по которой преимущество NPV в пользу федерального кредита начинает проявляться на уровне 16000 долларов США, заключается в том, что при этом начальном уровне дохода предполагаемый уровень инфляции (3%) начинает поднимать заработок человека выше уровня 20000 долларов США до конца периода. Срок погашения ISA. (Примечание. Хотя на практике может показаться, что ISA Purdue будет со временем корректировать минимальный уровень дохода с учетом инфляции, это не оговорено в их контракте, поэтому предполагается, что минимальный уровень дохода составляет 20 000 долларов США на все годы.)

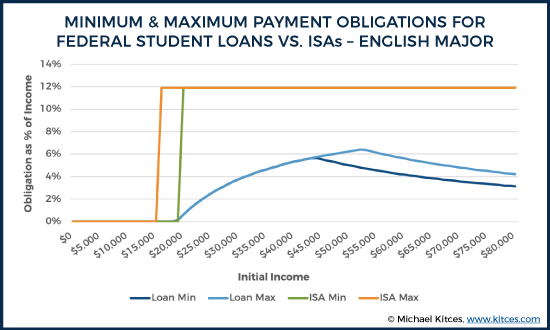

Однако приведенная выше диаграмма отвечает только на вопрос «общей стоимости», касающийся сравнения двух стратегий. Возможно, это не единственный фактор, который учитываются будущими студентами при выборе между федеральной ссудой и ISA. На самом деле, студентов также будет интересовать бремя, которое каждая стратегия возлагает на их возможный денежный поток.

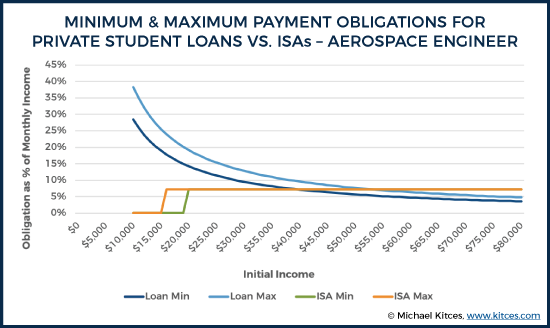

Примечание. В приведенной выше таблице «Мин» и «Макс» относятся к минимальной и максимальной ставкам, которые физическое лицо выплачивает за все годы погашения. Во многих, но не во всех, сценариях минимум и максимум эквивалентны.

Как показано на приведенной выше диаграмме, ISA не только представляет собой более серьезное финансовое бремя в целом (как показано в предыдущих расчетах NPV), но и фактически будет гораздо более тяжелым бременем для денежного потока человека по сравнению с традиционным финансированием студенческих ссуд. Здесь также проиллюстрированы обратные стороны порога в 20 000 долларов при запуске погашения ISA по сравнению с более постепенным подходом к федеральным займам. Как только человек преодолевает порог в 20 000 долларов, он достигает своего полного бремени ISA, составляющего почти 12% своего дохода, в то время как линия федерального кредита постепенно ползет вверх по мере роста дохода (потому что это процент от дохода выше порог для федеральных займов, а не процент от всех доход после достижения порога с ISA).

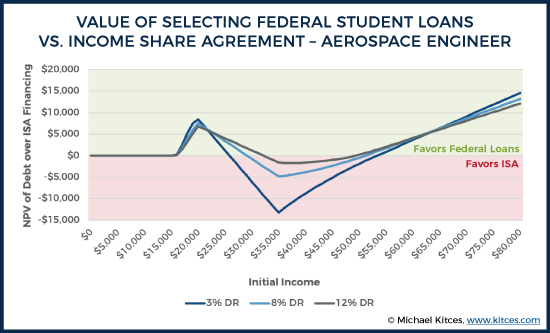

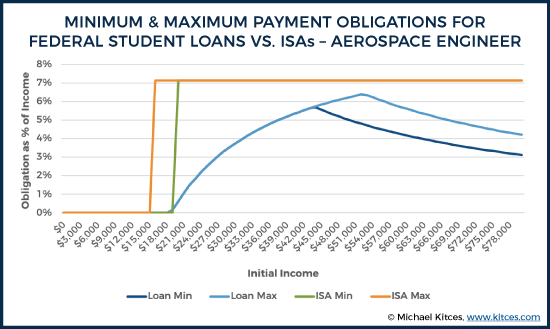

В приведенных ниже диаграммах рассматриваются те же соображения, но на этот раз для нашего гипотетического аэрокосмического инженера, который получает одни из самых выгодных условий ISA (в отношении процентов выплаты дохода, а также условий ссуды).

Как показывают результаты, до тех пор, пока аэрокосмический инженер зарабатывает примерно среднюю начальную зарплату по своей специальности (~ 60 тысяч долларов), он выйдет вперед, воспользовавшись федеральной студенческой ссудой. Однако, что интересно, если они зарабатывают от умеренных до существенно меньших, чем средний (например, где-то в пределах 26-53 тысяч долларов, в зависимости от используемой ставки дисконтирования), то более низкий процентный платеж и более короткий период окупаемости ISA могут быть им на руку. . В этом случае разница невелика (максимальная разница в NPV составляет примерно 13000 долларов в пользу ISA при доходе 35 тысяч долларов и ставке дисконтирования 3%), но в этом случае, похоже, есть еще кое-что. правдоподобная защита от недостатков для тех, кто попадает в сферу деятельности с более высоким доходом, но, к сожалению, оказывается на работе с доходом ниже среднего.

Однако, как и раньше, защита от негативных последствий - это еще не все, что может волновать учащегося. Также возникает вопрос об общей нагрузке на денежные потоки. В этом случае мы по-прежнему наблюдаем ту же динамику, что была ранее проиллюстрирована для английского мажора. As soon as income crosses the $20k threshold, burdens immediately jump to the full repayment level of roughly 7%. However, because the overall percentage of income owed is much lower for an aerospace engineer when compared to an English major financing the same amount of tuition, the difference between the maximums under various scenarios is less pronounced. Nonetheless, it would be fair to say that ISAs still place a larger burden on one’s cash flows when compared to a traditional Federal loan. To the extent that the ISA ends up as the lower-cost option, it’s only because of the ISA relief in the later years (after the ISA term ends, but while the Federal student loan payments may have had to continue) and not in the early years (when the ISA still has a higher cash flow burden).

Based on the findings above (and assuming that one is comparing federal loans to an ISA that is similar in nature to the Purdue ISA), it seems safe to say that Federal loans should generally be preferred to ISAs. There may be some niche cases in which students may want to consider ISAs first (e.g., situations in which individuals know ahead of time they will not be able to achieve even the average earnings in their field of study, or perhaps in cases such as an engineer who would like to take 10 to 15 years out of the workforce to raise children). But, generally speaking, the flexible features built into Federal loans provide equal (if not superior) outcomes in terms of both overall repayment and cash flow protection.

However, Federal loans may often fall short of what a student needs to fully fund their education, and this is particularly true for students who are attending more expensive private institutions. As a result, it may be best to think of ISAs not as a replacement for traditional Federal loans, but as a replacement for their more expensive and less flexible supplemental funding sources, such as private student loans.

For the purposes of comparing ISAs versus private student loans, the same framework is used as above, with the exception that a private student loan, with an 8% fixed interest rate and no flexible payment provisions, replaces the federal loan.

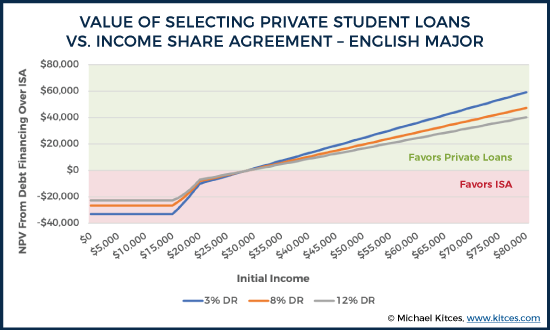

When comparing overall financial burdens, we can see that the ISA option is no longer a clear loss for our English major across all initial income levels.

Note:The same $26,500 tuition funding level is assumed just for the sake of consistency, although this may or may not reflect a typical funding need for supplemental funds based on an individual’s circumstances.

In this case, we see that our English major is better off with an ISA if their initial income level ends up being less than roughly $30,000. The reason that this is so different is that there is no longer any potential benefit of loan forgiveness for lower-income individuals when using private student loans. At income levels below $16,000, our English major comes out roughly $23k to $33k ahead with the ISA in terms of NPV, depending on what discount rate is used. At the same time, for incomes above $30,000, our English major still quickly comes out far behind with the ISA, given how much cheaper even an 8% interest rate is when compared to the “effective” interest rate built into an ISA structure (that takes an ever-higher percentage of the ever-higher income). If our English major ends up changing fields or just securing a very high paying entry-level job for English majors of $70k, they would end up somewhere between $32k and $48k worse off in NPV terms, depending on the discount rate used.

Of course, as was the case before, NPV differences only tell part of the story.

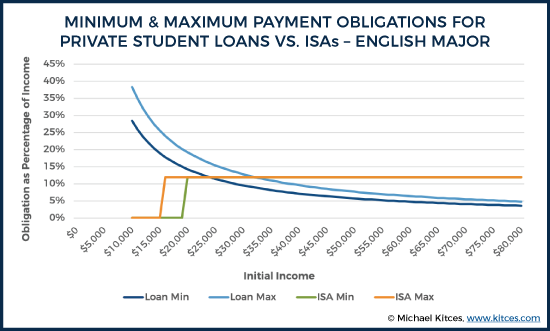

Note:Results for incomes below $10,000 were omitted for the purposes of making this chart readable.

When we examine the differences in cash flow burden between ISAs (which do have income-driven protections built in) and private loans (which do not have income-driven protections), we can quickly see that ISAs do provide some real relief in terms of potential cash flow burdens, at least at lower income levels. At incomes below $20k, the English major pays nothing towards their ISA, whereas private loan burdens could claim 30% or more of one’s cash flow. Even despite the relatively high 12%-of-income burden that the English major occurs immediately at $20k in income, it isn’t until reaching initial income levels of roughly $30k that a private loan burden would reach levels roughly as “low.” Of course, beyond the roughly $30k income level, the overall cash flow burden of private loans is substantially lower than paying a percentage of income (on ever-higher income levels), and the burden of private loans continues to decline as income increases.

(Note:One factor not captured here is the potential taxation of ISA funds. As discussed in the ISA overview above, how ISAs are eventually treated from a tax perspective, if/when forgiveness ultimately comes into play, would be a significant factor worth considering.)

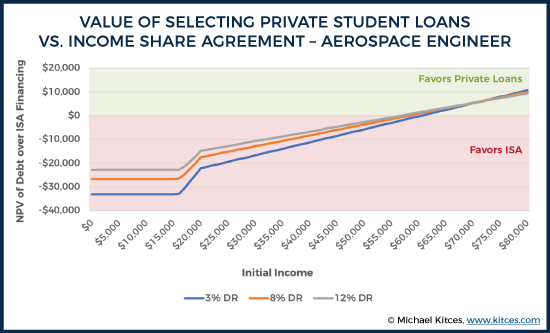

We see similar dynamics for our aerospace engineer.

At lower income levels, our engineer comes out ahead with the ISA, thanks largely to its percentage-of-income cap and its relief for those with less than $20,000 of income. Although in this case, the engineer actually comes out ahead with an ISA up until income levels of roughly $60k.

From a cash flow perspective, little difference exists between the English major and the engineer, with the exception of the lower ISA cash flow burden for the engineer. But that lower percentage leads to an even higher income crossover before the ISA for the engineer is worse than taking out traditional private loans. The crossover point for maximum cash flow obligations occurs at roughly $54,000 in income, and the difference between either strategy is less pronounced over much of the potential income spectrum.

As the results make clear, using an ISA is virtually never superior to Federal student loans, for those who can take advantage of such loans in the first place. In practice, the income protections of Federal student loans programs – through various income-driven repayment plan options – provide more generous protection than ISAs for those who don’t end up with strong earnings after college. And the ISA is simply more expensive for those who do end out with superior earnings after college, given the percentage-of-income formula of ISAs in the first place.

By contrast, the decision of whether to use an ISA in lieu of a private loan is less clear than the Federal loan comparison. On the one hand, there are very real potential reductions in one’s total repayment obligation and cash flow burden should they end up unemployed or underemployed when using an ISA. However, should an individual come out at or above average in income, there’s also a substantial cost associated with such agreements (at least as considered here) compared to “just” borrowing with private loans and repaying them later.

The decision, then, is not unlike any other risk/reward tradeoffs that we must consider. All else being equal, the more risk-averse one is, the more attractive ISAs are going to look in lieu of private loans, as ISAs are a means to reduce the downside risk (of low income) by trading off some upside potential (more payments for the ISA if income does end out being above-average after college).

The one clear case we can make for using ISAs is to use an ISA when one can engage in adverse selection (for the ISA lender), effectively "gaming the system" with their own knowledge of their current and future plans. Specifically, at least with respect to the Purdue agreement, the clearest ISA scenario seems to be someone who is going to college but has a plan or strong desire to be a stay-at-home parent thereafter. This is private knowledge that an individual has about their own preferences, which counterparties in an ISA will never be privy to. Of course, this type of adverse selection also threatens the viability of ISAs overall, and we’ve yet to see any examples of ISAs that have managed this adverse selection problem and been successful over a long time horizon. Nonetheless, whether ISAs are viable in the long run doesn’t make any difference for someone who has access to funding via such means today, and those who know they wish to stay at home as a parent in the future may be able to grab some college funding they’ll never need to repay.

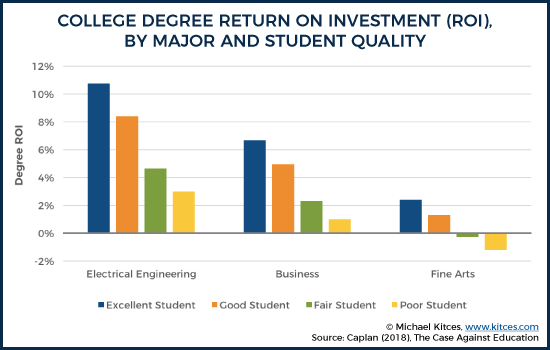

Students may also wish to consider what their own attributes suggest about what their personal ROI from attending college may be. As Bryan Caplan highlights in his book, The Case Against Education , college ROIs vary substantially by student quality. Caplan separates students into quality categories as follows:excellent (a student with the typical traits of an individual who completes a master’s degree), good (a student with traits typical of an individual who completes a bachelor’s degree), fair (a student with traits typical of an individual who completes high school), and poor (a student with traits typical of an individual who does not complete high school). “Traits” in this case could largely be boiled down to intelligence (e.g., IQ) and work ethic (e.g., conscientiousness). Caplan estimates that an excellent student would be at roughly the 82 nd percentile of cognitive ability, whereas a poor-quality student would be about the 24 th percentile.

As Caplan explains, ROI in this context refers to:

This can be a hard topic to be honest about, but the reality is that student quality is going to influence how realistic it is for a given individual to achieve “average” outcomes for an individual majoring in their discipline at a particular school. Individuals who are “above average” relative to their peers (which is different than above average relative to the population, as all physics majors at Harvard are likely well above “average” at the population level, but, by definition, half of them are below average relative to their peers) are more likely to experience better financial outcomes. As a result, all else being equal, higher quality students should be more inclined to pursue traditional debt financing, rather than give up a future percentage of their likely-to-be-above-average income with an ISA. Of course, ISAs could also start pricing based on GPA, ACT/SAT, etc., which may reduce the potential returns to adverse selection on this dimension.

Students with nontraditional career options may also want to give ISAs particular consideration. For instance, a student who plans to join a family real estate business after graduation may be able to structure their compensation in a manner that is advantageous for the purposes of reporting income (or rather, not reporting income as earned income) within the terms of an ISA (e.g., by participating in the real estate income as rental income via Schedule E, which isn’t part of the ISA income calculation).

Another consideration that will increasingly come up is the discrepancies between costs by major. Generally freshman and those who have not declared a major are excluded from ISA programs (presumably due to high rates of dropping out of certain majors, such as engineering, among incoming freshman), and it’s not clear how all programs will choose to handle situations such as dual majors (no guidelines appear to be listed on Purdue’s website, but a call to Purdue’s financial aid office suggested that applicants can choose which of their majors they wish to use when applying for Purdue’s ISA).

So long as one can successfully pull it off, dual majoring in, say, psychology (0.45% share per $1k over 116 months) and applied statistics (0.30% share per $1k over 96 months) could be worthwhile for a student who can then get ISA funding based on statistics even though their true interest (and future career aspiration) is psychology. (Notably, it’s also not clear what would happen if a student was an applied statistics major at the time of applying but abandoned that second major prior to graduation.) Of course, this is again a problem that programs will need to address, via pricing or otherwise, in order to remain viable long-term, but it’s nonetheless an opportunity for students who do wish to pursue an ISA to potentially secure better terms for themselves.

As should always be the case, the fine print on these Income Share Agreements is tremendously important as well. As more universities and private ISA providers roll out their own programs, individuals will need to pay careful attention to the actual agreement they are signing, and the specific terms of that agreement.

Ultimately, it is still too early to say what type of influence ISAs will have on college funding in the long run. However, they seem to have captured a lot of public interest, and many people seem to intuitively feel that ISAs have better characteristics when compared to traditional debt financing. But this is less clear when we actually dig into the details of such agreements. Compared to Federal loans, there’s probably little reason to pursue ISAs, unless one has some personal knowledge that allows for significant adverse selection against the ISA funder (and in favor of themselves, based on the exact ISA rules). Compared to private loans, though, there is some very real downside protection for ISAs in terms of total repayment obligation and cash flow protection, but this comes at a fairly significant long-term cost so long as one achieves at least “average” (or higher) income outcomes in the long run after college.