Суреш Падманабан пишет:«Дорогой Патту, я инвестирую на рынки с середины 90-х. У меня такое ощущение, что волатильность за эти годы постепенно снизилась. Не могли бы вы проверить это количественно? » 3-го февраля 2021 года Sensex впервые закрылся выше отметки 50,000. Мы изучили эволюцию волатильности фондового рынка за последние 42 года и обнаружили, что кумулятивная волатильность для Sensex постепенно снижается.

Кумулятивная волатильность - это стандартное отклонение дневной доходности с течением времени. Максимальная волатильность на индийских рынках была связана с аферой Харшад Мехта (начало 1990-х годов), а на рынках США во время Великой депрессии (1930-е годы). С тех пор дневная волатильность действительно постепенно снижается, как и подозревал Суреш.

В США стандартное отклонение ежемесячных цен, рассчитываемых каждые 10 лет, достигло пика в 1930-х годах, но тогда было более или менее таким же! Это весьма примечательно и нелогично, если задуматься над этим. В Индии у нас едва хватает исторических данных. Пятилетняя скользящая волатильность постоянно снижается. Авария Harshed Mehta была самой высокой, падение доткомов было намного меньше, а крах 2008 года был промежуточным. Авария в марте 2020 года стала для рынков США простой вспышкой, а для Sensex - значительно меньшей. Полный отчет доступен здесь:Sensex на 50 000 - уроки 42-летнего пути

В этой статье мы подойдем к заглавному вопросу под другим углом. Мы рассмотрим систематические ежемесячные инвестиции в течение 15 лет в распределение активов:70% собственного капитала или 50% капитала, а остальное - в долг.

NSE 500 TRI будет представлять «капитал», а индекс ценных бумаг I-BEX будет представлять «долг». Портфель будет обновляться один раз в 12 месяцев. Мы рассмотрим 137 15-летних периодов с января 1995 года по май 2021 года. Обратите внимание, это лишь небольшая часть данных, и не стоит спешить с выводами на их основе. Аналогичное исследование, проведенное на рынках США, даст в десять раз больше данных! Смотрите:эта стратегия рыночного выбора времени «покупать дорого, продавать дешево» на удивление работает!

Результаты для 70% капитала и 50% капитала представлены ниже.

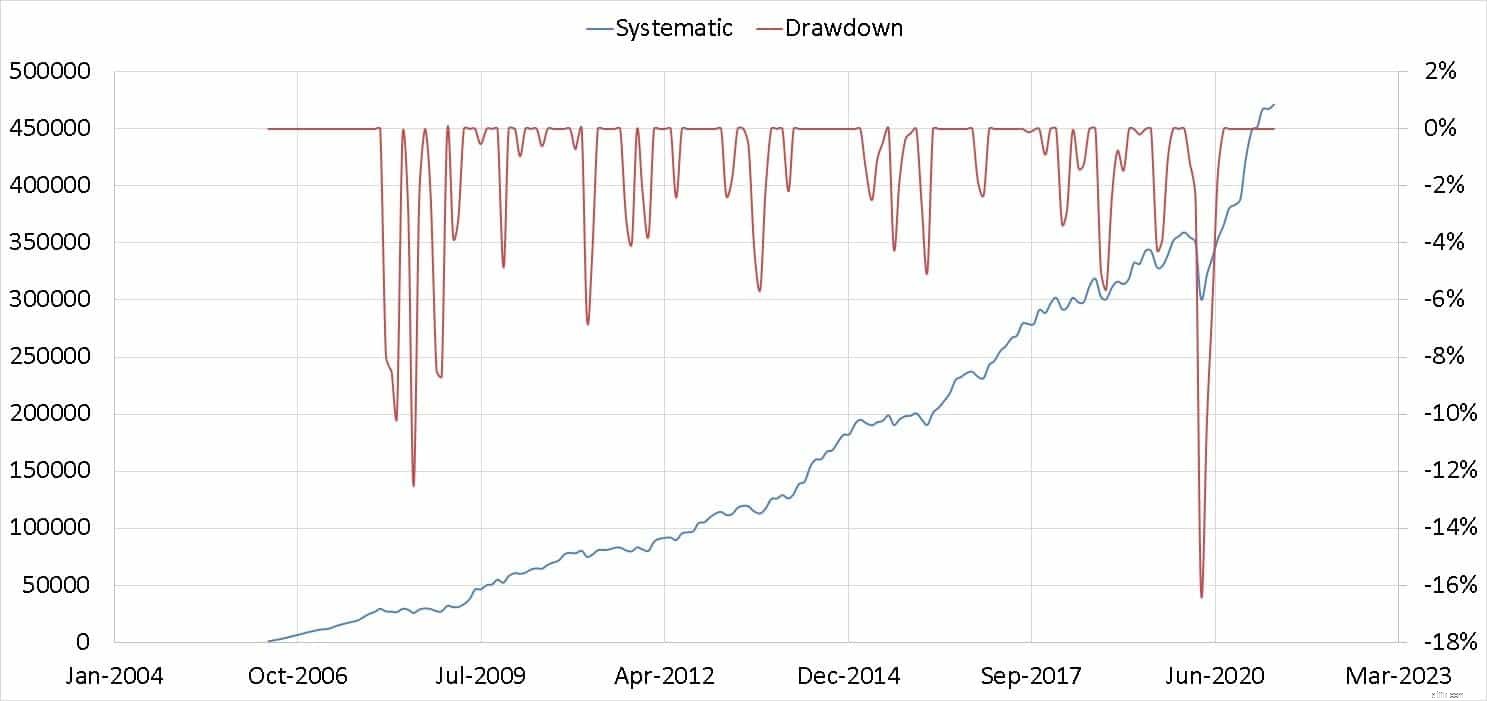

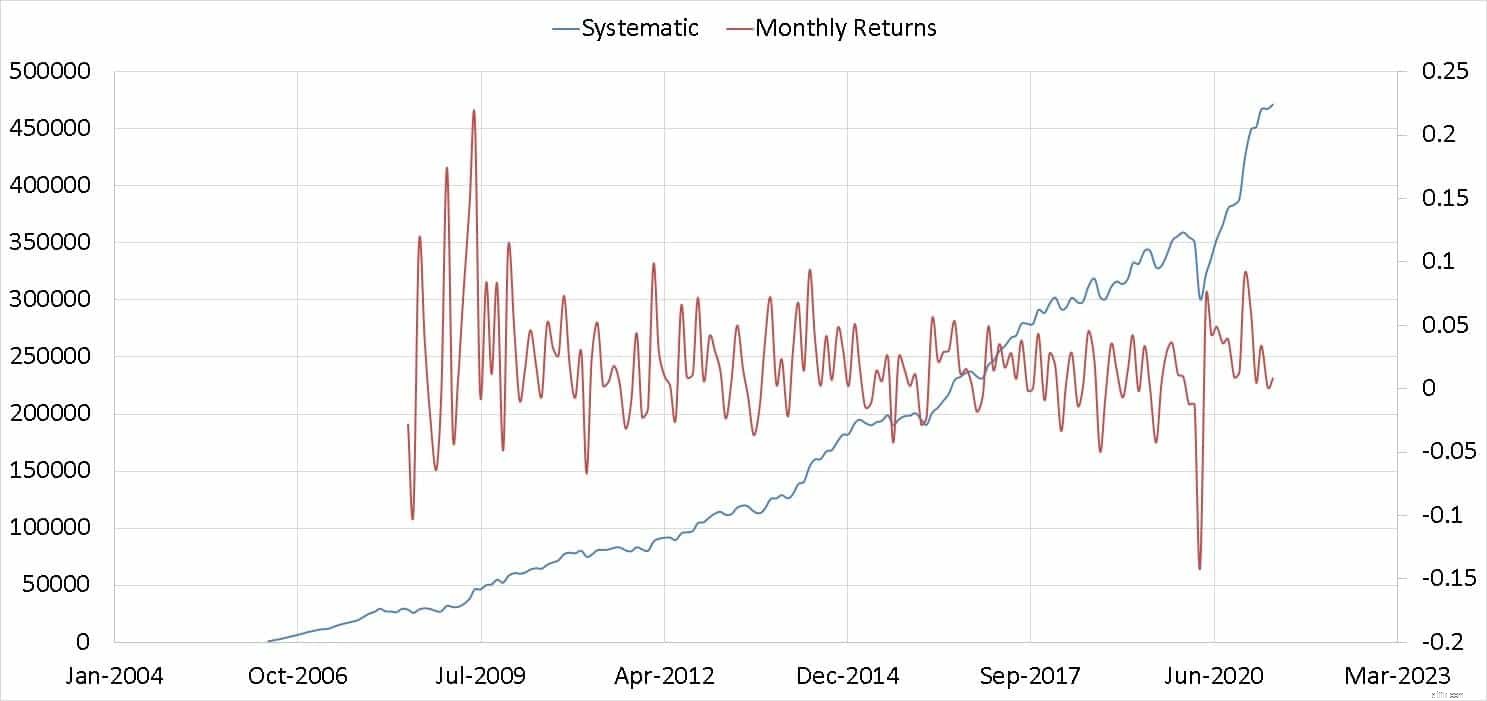

Например, ниже показан один из 137 прогонов (самый последний). Справа показано падение с пика (просадка). Из этого выбирается максимальная просадка (или самая длинная сталактит).

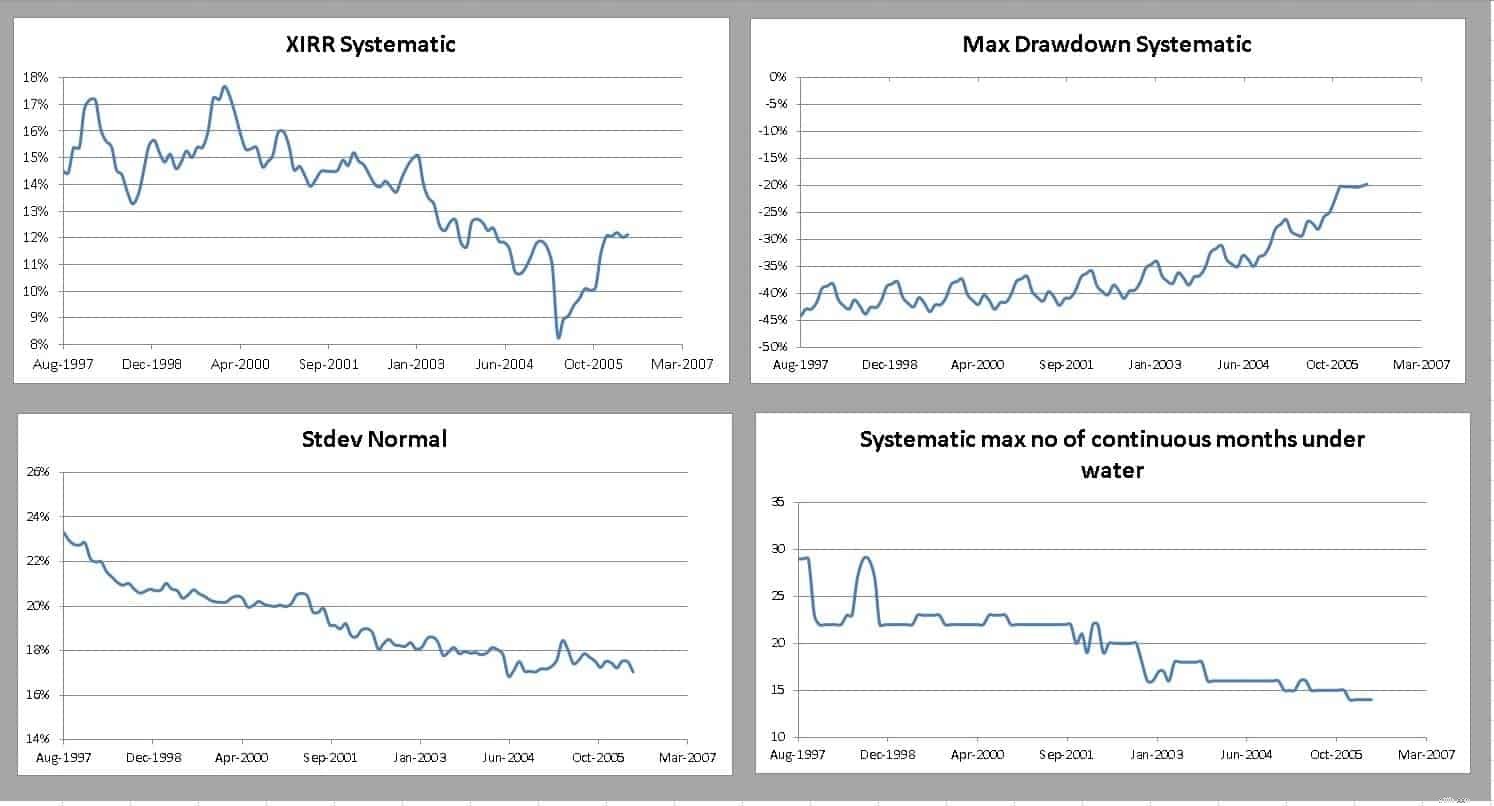

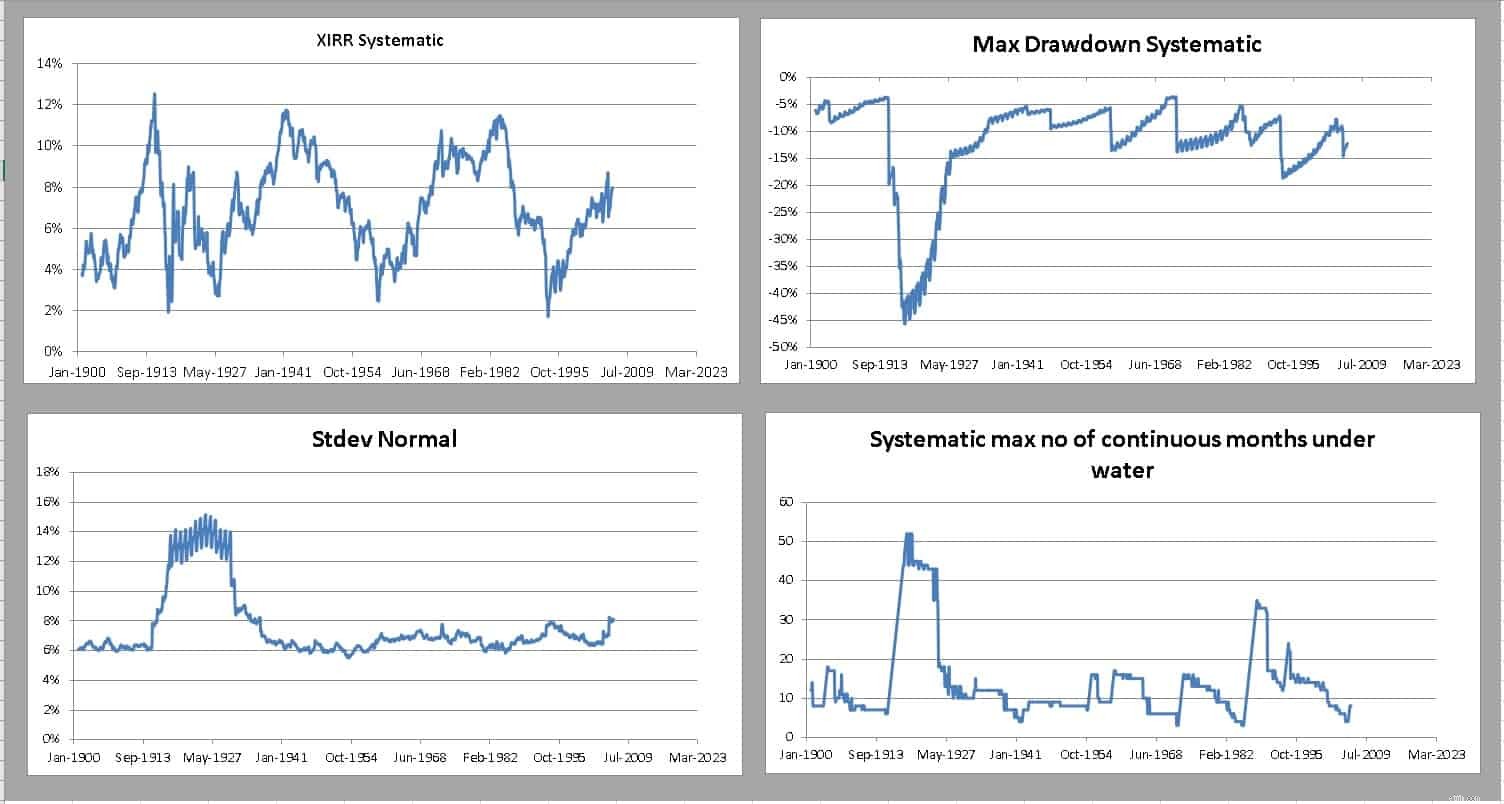

Результаты представлены ниже. Мы рекомендуем читателям немного изучить график, чтобы оценить результаты.

За исследуемый период XIRR (годовая доходность) снизилась. См .:Какую отдачу я могу ожидать от Nifty 50 SIP в следующие 10 лет? И не ждите двузначной прибыли от индексных фондов Nifty Next 50!

Волатильность снизилась, просадки уменьшились (стали менее отрицательными) и количество месяцев, в течение которых портфель находился под водой, уменьшился. Волнообразный узор в линиях вызван ребалансировкой. Мы обновим эффект отсутствия ребалансировки в следующей статье. Это уже было изучено ранее:когда мне следует перебалансировать свой портфель?

Так что это значит? Суреш прав. За последние два десятилетия инвестирование в акции стало немного «проще». Однако это не означает, что в будущем станет еще проще или волатильность стабилизируется (станет ограниченной), как в США. Так что было бы лучше представить, что индийский фондовый рынок «стабилизировался» с 90-х годов благодаря внутренней институциональной поддержке, чем стал легче. Наша рыночная история слишком коротка, чтобы делать выводы.

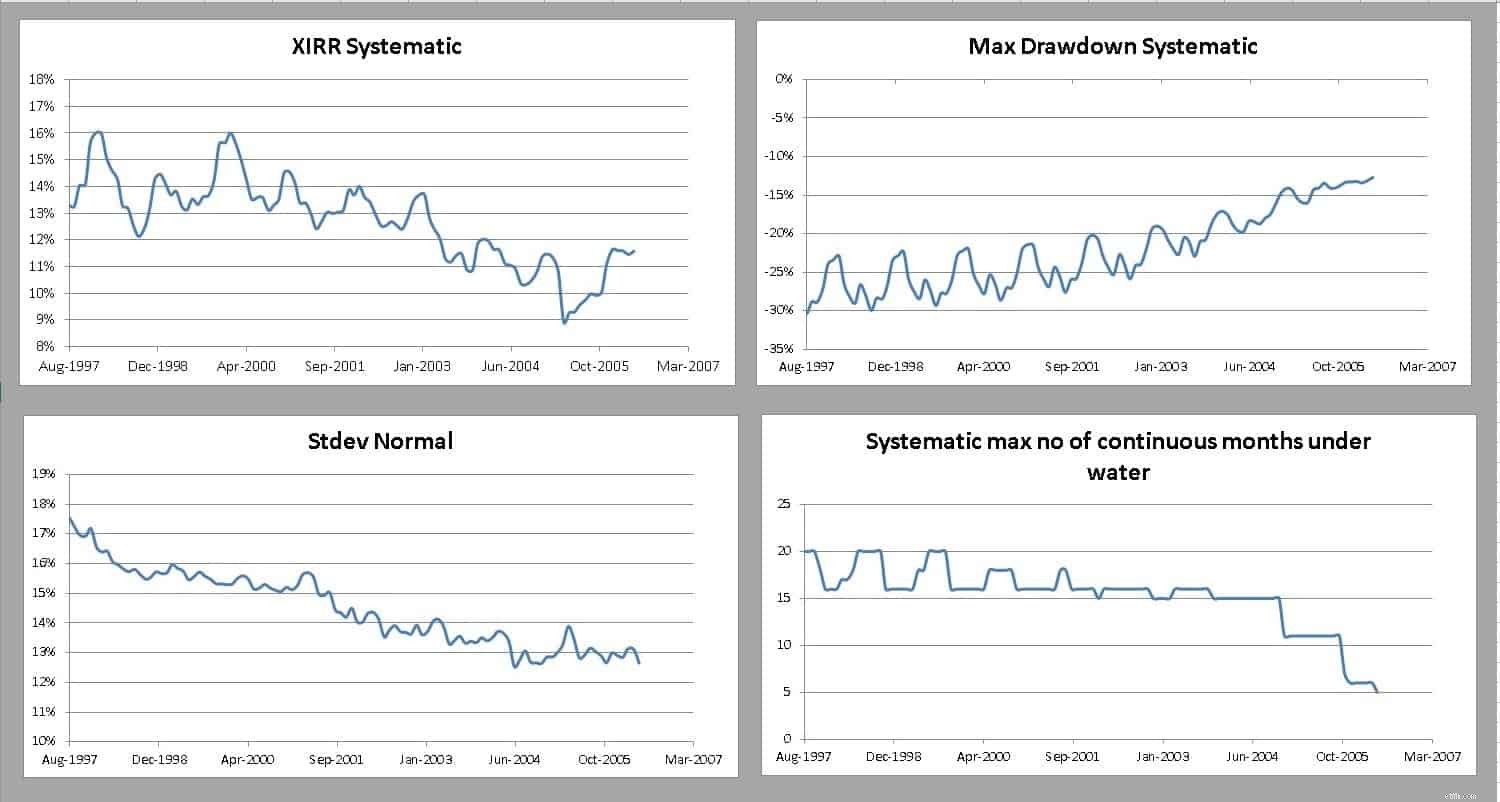

В заключение мы приведем обновленную диаграмму для данных по США (подробности исследования приведены выше) для сравнения.

Обратите внимание на циклический характер возвратов. Индийский рынок, возможно, пережил только одну ветвь цикла. Обратите внимание на сильное преобладание краха фондового рынка 1929 года на графиках волатильности. Волатильность ограничена диапазоном (по крайней мере, по сравнению с годами Великой депрессии), а доходность всегда была циклической.

Какую прибыль следует ожидать инвестору на рынке США в следующие 15 лет? Честный ответ:«никто не знает» (даже если предположить, что доходность USD-IND за 15 лет составит около 4-5%). См .:Индексный фонд Motilal Oswal S&P 500:Какую отдачу я могу ожидать от этого? И не ждите отдачи от SIP ПИФов! Сделайте это вместо этого!

Как понять фондовый рынок

Почему официально появилась волатильность на фондовом рынке

Что делать теперь, если вы теряете сон из-за фондовой биржи

5 признаков того, что фондовый рынок достиг переломного момента

Вопрос дня:Какова была [геометрическая] средняя доходность фондового рынка за последние 50 лет?