Поскольку криптовалюты, такие как биткойны, рассматриваются как собственность для целей налогообложения, оплата товаров или услуг криптовалютой обрабатывается так же, как если бы вы платили за что-то другой формой собственности. Это означает, что оплата товара или услуги криптовалютой облагается налогом даже t и вы получаете прибыль или убытки от прироста капитала по платежной операции. Эти прибыли и убытки необходимо указывать в ваших налогах.

Как указано в официальном руководстве IRS по криптовалюте Выпущено в 2014 году, когда вы продаете, обмениваете или иным образом распоряжаетесь своей криптовалютой, когда вы продаете, обмениваете или иным образом распоряжаетесь своей криптовалютой, вы несете требования к отчетности по налогу на прирост капитала и капитальные убытки - точно так же, как вы делаете с другими формами собственности, такими как акции, облигации или недвижимость.

В этом смысле торговля криптовалютой похожа на торговлю акциями в целях налогообложения.

Например, если вы приобрели 0,2 биткойна за 2000 долларов в апреле 2018 года, а затем продали его через два месяца за 4000 долларов, у вас есть прирост капитала в размере 2000 долларов. Вы указываете эту прибыль в своей налоговой декларации, и в зависимости от того, к какой налоговой категории вы подпадаете, вы будете платить определенный процент налога с этой прибыли. Ставки колеблются в зависимости от вашей налоговой категории, а также в зависимости от того, была ли это краткосрочная или долгосрочная прибыль.

С другой стороны, если вы продали свою криптовалюту по меньшей цене, чем приобрели, вы можете списать этот капитальный убыток, чтобы сэкономить деньги на налогах на криптовалюту . .

Вы можете прочитать наше полное руководство, чтобы лучше понять, как работают налоги на криптовалюту . .

Итак, вы купили что-то за биткойны, и теперь вам интересно, как отразить это в ваших налогах. Давайте рассмотрим пример, чтобы проиллюстрировать, как это работает.

Допустим, вы купили 0,1 биткойна за 1000 долларов. Два месяца спустя это же количество биткойнов выросло в цене и теперь стоит 1200 долларов. На этом этапе вы тратите 0,05 BTC на новый телевизор. Как это облагается налогом и как об этом сообщать?

Помните, что покупка чего-либо за криптовалюту технически является «распоряжением» криптоактивом. Другими словами, это вызывает налогооблагаемое событие, и вы получаете прибыль или убытки от прироста капитала по транзакции.

Итак, чтобы рассчитать свою прибыль / убыток, вы используете это уравнение:

В этом примере справедливая рыночная стоимость - это стоимость купленного вами телевизора в долларах США. Поскольку вы купили его за 0,05 BTC, которые в то время стоили 600 долларов (0,1 стоит 1200 долларов), справедливая рыночная стоимость телевизора составляет 600 долларов.

Основа вашей стоимости - это сумма, за которую вы изначально приобрели актив. В этом случае базовая стоимость 0,05 BTC составляла 500 долларов США (изначально вы купили 0,1 BTC за 1000 долларов США).

600–500 долларов = 100 долларов прироста капитала

Итак, в этом примере использования биткойнов для покупки телевизора вы сообщаете о приросте капитала в размере 100 долларов - ваш биткойн увеличился в цене за те два месяца, в которые вы его держали. Вы понимаете, что это выигрыш от использования ваших BTC, которые в данном случае использовались при покупке телевизора.

Вы сообщаете об этом приросте капитала в форме 8949 IRS . . Вы включаете форму 8949 в налоговую декларацию за год. Прочтите в нашем блоге как отразить налоги на криптовалюту для получения подробной информации о том, как заполнить форму 8949.

Как вы могли заметить, этот процесс может стать очень трудным для любого, кто не вел строгий учет всех платежей, которые они совершили с помощью криптовалюты, и стоимости этих криптовалют в долларах США на момент платежа.

Программное обеспечение для шифрования налогов построен для автоматического импорта этих типов транзакций вместе со всеми другими вашими регулярными покупками, продажами и сделками, а также для извлечения исторически цен в долларах США, чтобы вы могли создавать отчеты о налогах на криптовалюту в один клик. .

CryptoTrader.Tax - это инструмент налоговой отчетности используется десятками тысяч энтузиастов криптовалюты для автоматизации всего процесса налоговой отчетности.

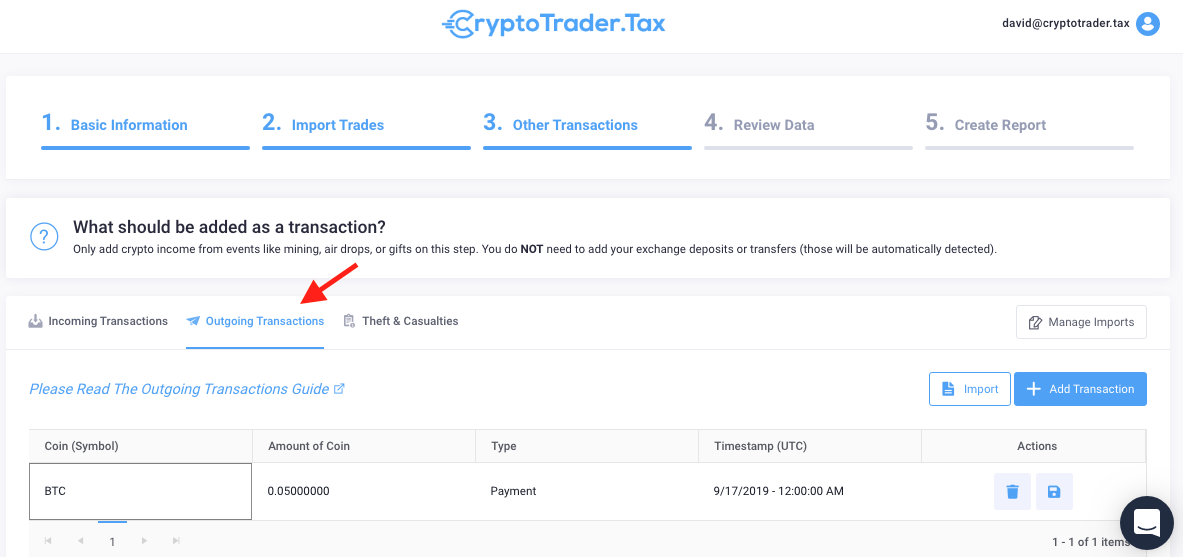

Просто импортируйте все свои платежи в криптовалюте на шаге 3 приложения как «исходящие транзакции». Как вы можете видеть на картинке ниже, мы добавили наш исходящий биткойн-платеж в размере 0,05 на шаге 3. Вам не нужно включать стоимость этих транзакций в долларах США (уф), поскольку программное обеспечение автоматически извлекает исторические цены.

Эта транзакция теперь будет отнесена ко всем вашим другим транзакциям (покупки, продажи, сделки) и будет включена в ваши налоговые отчеты. Вы также можете массово загружать платежи в криптовалюте, используя шаблон импорта CSV . .

Вы хотите автоматизировать налоговую отчетность за криптовалюту? Вы можете приступить к работе с CryptoTrader.Tax бесплатно сегодня. Или нажмите здесь, чтобы узнать больше о том, как это работает . .

Заявление об ограничении ответственности - этот пост предназначен только для информационных целей и не должен рассматриваться как совет по налогам или инвестициям. Поговорите со своим налоговым экспертом, CPA или налоговым юристом о том, как следует относиться к налогообложению цифровых валют.