Coinbase, Coinbase Pro, Gemini, Uphold, Kraken и другие криптобиржи начали выдавать своим клиентам налоговые документы 1099-K. Эти документы повергают криптоинвесторов в мир замешательства и паники, поскольку они увидели неожиданно большие числа в формах. Важно отметить, что эти большие суммы НЕ являются тем, что вы должны в виде налогов (*выдох). Итак, вопрос, который задают все, — это вопрос, которому посвящена эта статья:что мне делать с моим 1099-K?

IRS рассматривает криптовалюту как собственность. Это означает, что криптовалюты, такие как Биткойн, Эфириум, XRP и другие альтернативные монеты, должны рассматриваться как владение другими формами собственности (акции, золото, недвижимость) для целей налогообложения. Как и в случае с другими формами собственности, вы должны подать отчет о приросте капитала и убытках в IRS в конце года. Подробный обзор этого процесса см. в нашем руководстве, посвященном основам налогов на криптовалюту. .

1099-K — это информационная форма для отчета о транзакциях по кредитным картам и сетевых платежах третьих лиц, которые вы получили в течение года. Это не входной документ. , что означает, что вам не нужно прикреплять или «включать» его в свою налоговую декларацию.

Часто вы получаете 1099-K, если вы получали платежи по транзакциям по кредитным картам или платежи из сторонней сети. В случае с криптовалютой сторонняя сеть (Coinbase, GDAX, Gemini или другая биржа) должна отправить вам 1099-K, если ваши платежи превышают 20 000 долларов США или у вас более 200 транзакций.

Например, если вы совершили 250 сделок на Coinbase pro, и сумма всех этих сделок превышает 20 000 долл. США, вы получите 1099-K.

Общая сумма отчетного платежа по вашему номеру 1099-K не включать какие-либо корректировки и не представляют собой любые прибыли или убытки, которые вам могут понадобиться для сообщения IRS. Он сообщает исключительно о валовой выручке от всех транзакций, которые вы совершили в сети — в данном случае Coinbase.

Это очень красивый язык. Упрощенно, 1099-K показывает в совокупности, сколько вы совершили транзакций на бирже криптовалют, такой как Coinbase. Но это не сообщайте о своих общих прибылях или убытках!

Этот 1099-K автоматически отправляется в IRS, чтобы у них было представление о вашей активности на сторонних биржах. Тем не менее, ЭТО НЕ та сумма, которую вы получаете за свои налоги.

Независимо от того, получите вы 1099-K или нет, вы должны сообщить о своей криптовалюте. операции по вашим налогам. Но вы платите налоги только с прироста капитала. Если у вас есть убытки за год, вы действительно можете сэкономить деньги на налоговом счете. Подробнее об экономии денег на налогах за счет потерь криптовалюты читайте здесь. .

Если вы начали со 100 долларов в биткойнах и продали их за 500 долларов после того, как держали их в течение шести месяцев, вы должны были заплатить налоги с этой прибыли в 400 долларов. И наоборот, если бы вы купили ETH на 2000 долларов в январе 2018 года и обменяли его на LTC в ноябре, вы, вероятно, понесли бы убыток и можете списать его на налоги.

Да, необходимо сообщать о ваших транзакциях с криптовалютой по вашим налогам. Каждая продажа и каждая сделка с монетой на монету является налогооблагаемым событием. Все это должно быть указано в вашей форме 8949. Таким образом, независимо от того, получили ли вы на самом деле форму 1099-K, вам все равно нужно подавать налоги на криптовалюту.

Для правильной подачи налогов на криптовалюту вам понадобятся две формы:8949. и Приложение D 1040. . Перечислите все сделки на вашем 8949 вместе с датой сделки, датой приобретения криптовалюты, базисом затрат, вашей выручкой, а также вашей прибылью или убытком. После того, как вы перечислите каждую сделку, просуммируйте их внизу и перенесите эту сумму в свою форму 1040 Schedule D. Включите обе эти формы в свою годовую налоговую декларацию. Узнайте больше о том, как сообщать о своей криптовалюте по налогам здесь .

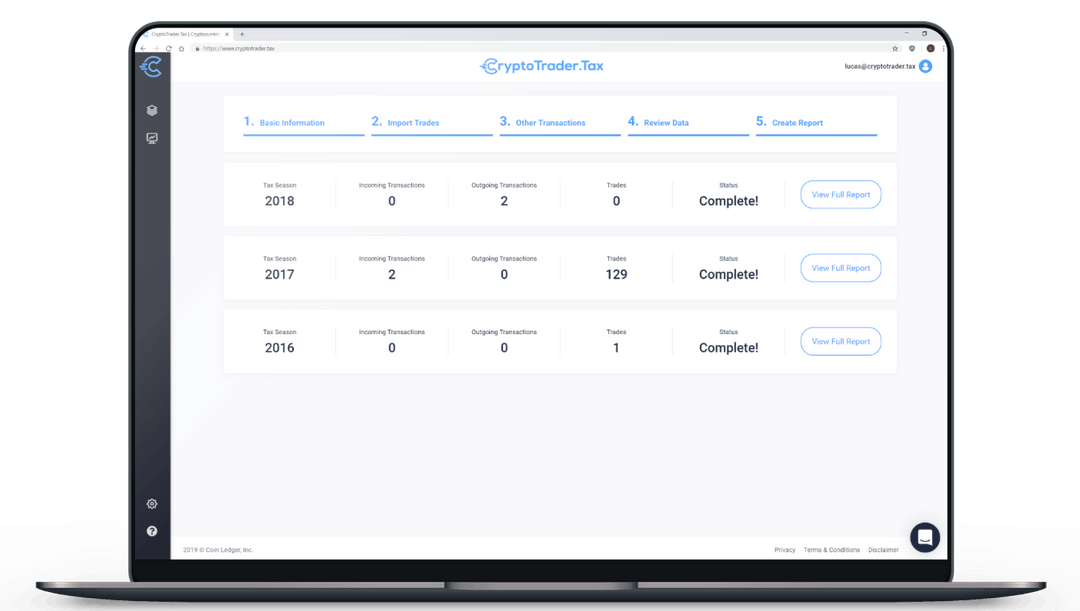

Вы можете сэкономить время и энергию, автоматизировав весь процесс создания 8949 и отчетности по налогу на криптовалюту, загрузив свои сделки в CryptoTrader.Tax. . Программное обеспечение автоматически сгенерирует необходимые налоговые документы, которые затем можно передать специалисту по налогам или загрузить в программное обеспечение для подготовки налоговых деклараций, такое как TurboTax.

Мы подумали, что уместно поделиться историей ниже, которую нам отправил по электронной почте один из наших клиентов. Он получил письмо от IRS, которое было совершенно неточным из-за вводящего в заблуждение 1099-K. Важно отметить, что вы не одиноки в навигации по мутным налоговым водам. Таких, как вы, тысячи. Наша команда в CryptoTrader.Tax готова помочь. Вы можете связаться с нами напрямую!

"Дэвид,

Это долгожданный положительный отзыв, которого заслуживаете вы и ваша компания. Я буду рассказывать как можно короче.

В 2017 году я торговал различными криптовалютами с Coinbase и Gdax/CoinbasePro. Мои первоначальные инвестиции составляли 100 долларов, и я (после многих сделок) закончил год с общей прибылью в 456 долларов. В следующем налоговом сезоне я указал краткосрочную прибыль (хотя и неточно) в декларации за 2017 год.

В начале августа 2019 года я получил письмо от IRS, в котором говорилось, что из-за информации, полученной от третьего лица, я должен 17 318 долларов. Не круто!

Coinbase предоставила IRS информацию, которая не совпадала с той, что я ввел в своем отчете. Неправильный возврат был, конечно, моей ошибкой. Однако я был уверен, что заработаю 456 долларов США, а не 17 318 долларов США!

После звонков в IRS и второго письма от них я начал искать помощи у CPA, чтобы решить проблему. Один CPA был знаком с проблемами криптовалюты и подсчитал, что его услуги будут стоить 1600 долларов. (4 часа по 400 долларов в час). Я обзвонил вокруг, чтобы найти бухгалтера, который будет брать меньше. Я последовал совету этого CPA и запросил у Coinbase копию того, что было отправлено в IRS. Это был 1099k, как я узнал из «письма». Эта налоговая информация не была видна нигде в моей учетной записи Coinbase, поэтому я попросил поддержку Coinbase для копии. Им потребовалось 5 недель, чтобы отправить мне эту информацию по электронной почте.

После безуспешного звонка, чтобы найти бухгалтера, который знал или разбирался в вопросах криптовалюты, я узнал о вашем сервисе и CryptoTrader.Tax. Я подписался на демонстрацию, мне понравилось то, что я увидел, и я заплатил 86 долларов за отчет. Общая сумма вашей компании для моей чистой прибыли составила 454,99 доллара против моих 456 долларов. и это было для сотен сделок. Всем отличной работы!

Благодаря этой информации от вас и еще одному звонку в IRS я смог наконец исправить это недоразумение, отправив по факсу несколько форм правительству. Добавлю, что последним днем подачи заявления в налоговый суд был понедельник, 13 января 2020 года, а в предыдущую пятницу я разговаривал по телефону с налоговой службой. Я отправил им по факсу копию правильно заполненной формы 8949, созданной вашей компанией, и около четырех других страниц.

Вся эта неразбериха была закрыта IRS, и у меня есть письмо от них, подтверждающее это.

Спасибо!!"

Напомним:Coinbase или другая ваша криптовалютная биржа отправили вам 1099-K, потому что они были вынуждены и потому что у вас было транзакций на сумму более 20 000 долларов США или более 200 транзакций. В IRS была отправлена копия этого 1099, так что они знают о вашей деятельности. Форма 1099 не показывает сумму, которую вы должны заплатить по налогам, и ее использование для отчетности по налогам было бы неточным. Чтобы правильно сообщить о налогах на вашу торговую деятельность, заполните формы 8949 и 1040, приложения D.

Если у вас есть какие-либо вопросы по налогу на криптовалюту, с нашей командой можно связаться напрямую по адресу help@cryptotrader.tax .

*Это сообщение предназначено только для информационных целей и не должно рассматриваться как совет по налогообложению или инвестициям. Поговорите со своим налоговым экспертом, дипломированным бухгалтером или налоговым юристом о том, как вы должны относиться к налогообложению цифровых валют.