Вы потеряли деньги на криптоторговле в этом году? У вас может быть возможность сэкономить тысячи долларов на налоговом счете.

В этом руководстве мы разберем все, что вам нужно знать о потерях капитала в криптовалюте. Мы проясним несколько распространенных заблуждений и опишем, как вы можете сообщить об убытках капитала в своей налоговой декларации.

да. Криптовалюты, такие как биткойн, рассматриваются Налоговым управлением США как собственность, и на них распространяются правила прироста капитала и убытков.

Это означает, что когда вы осознаете убытки после торговли, продажи или иного распоряжения вашей криптовалютой, ваши убытки компенсируют ваш прирост капитала и до 3000 долларов личного дохода.

Любые чистые убытки, превышающие 3000 долларов США, могут быть перенесены на будущие налоговые годы.

Чтобы лучше понять, как это работает, давайте рассмотрим пару примеров.

Потери капитала также могут быть использованы для компенсации неограниченной суммы вашего прироста капитала за год. Давайте рассмотрим пример ниже.

В этом случае убыток капитала Митчелла полностью компенсирует его прирост капитала за год. Поскольку его убыток капитала превышает его общий прирост капитала, он также может вычесть часть своего дохода за год.

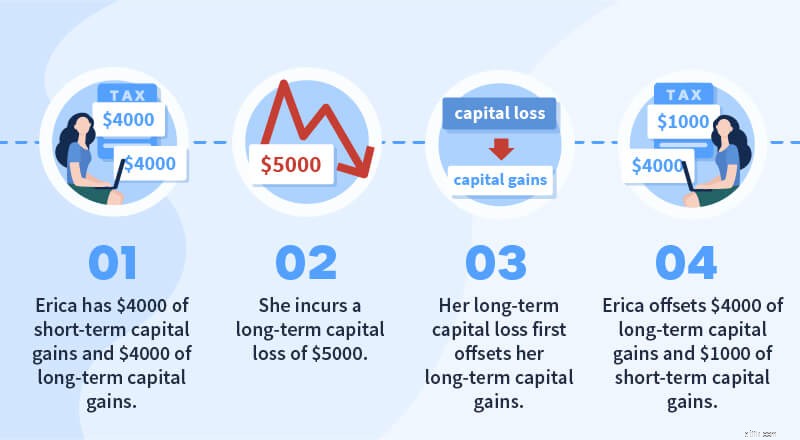

Хотя этот пример может показаться простым, налоговые расчеты Митчелла усложнились бы, если бы у него были как краткосрочные, так и долгосрочные доходы и убытки от прироста капитала за год.

В Соединенных Штатах криптовалюта облагается налогом по более низкой ставке, когда она продается после 12-месячного периода владения.

Важно помнить, что краткосрочные потери капитала сначала компенсируют краткосрочные приросты капитала, а долгосрочные потери капитала сначала компенсируют долгосрочные приросты капитала. Если у вас остались какие-либо чистые убытки от прироста капитала, их можно использовать для компенсации прироста капитала другого типа.

Помните, вам нужно на самом деле осознать ваш убыток, чтобы он считался убытком капитала, который может быть списан на ваши налоги. Чтобы реализовать убыток, вы должны столкнуться с налогооблагаемым событием. — другими словами, вам нужно фактически избавиться от вашей криптовалюты, чтобы осознать потерю.

Примеры выбытия включают следующее:

Это означает, что если вы просто держите свою криптовалюту, вы не сможете вычесть какие-либо убытки. Вы сможете сообщить о своих убытках только после наступления налогооблагаемого события.

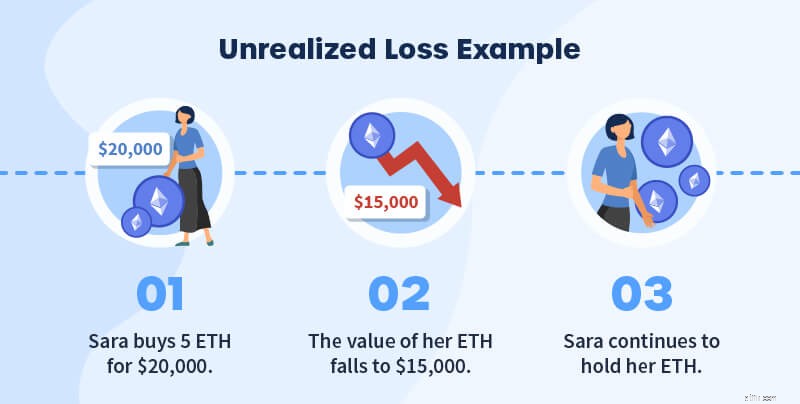

Если ваша криптовалюта стоит меньше, чем когда вы ее получили и не продали, это считается нереализованной потерей. Чтобы лучше понять эту концепцию, давайте рассмотрим пример.

В этом случае Сара имеет нереализованный убыток в размере 5 000 долларов (20 000 - 15 000). Поскольку она все еще владеет своими активами, она не может спишите это в это время.

Помните, Сара осознает свою потерю актива только тогда, когда избавляется от него.

Криптовалюта, полученная от майнинга, стейкинга и аирдропов, облагается налогом как личный доход на основе ее справедливой рыночной стоимости на момент ее получения. Это справедливо даже в том случае, если справедливая рыночная стоимость вашей криптовалюты падает.

Если вы продолжите удерживать свой крипто-доход, это будет считаться нереализованным убытком. Однако, если вы решите продать, вы можете потребовать возмещения убытков капитала в зависимости от того, насколько упала стоимость вашего крипто-дохода с момента его первоначального получения.

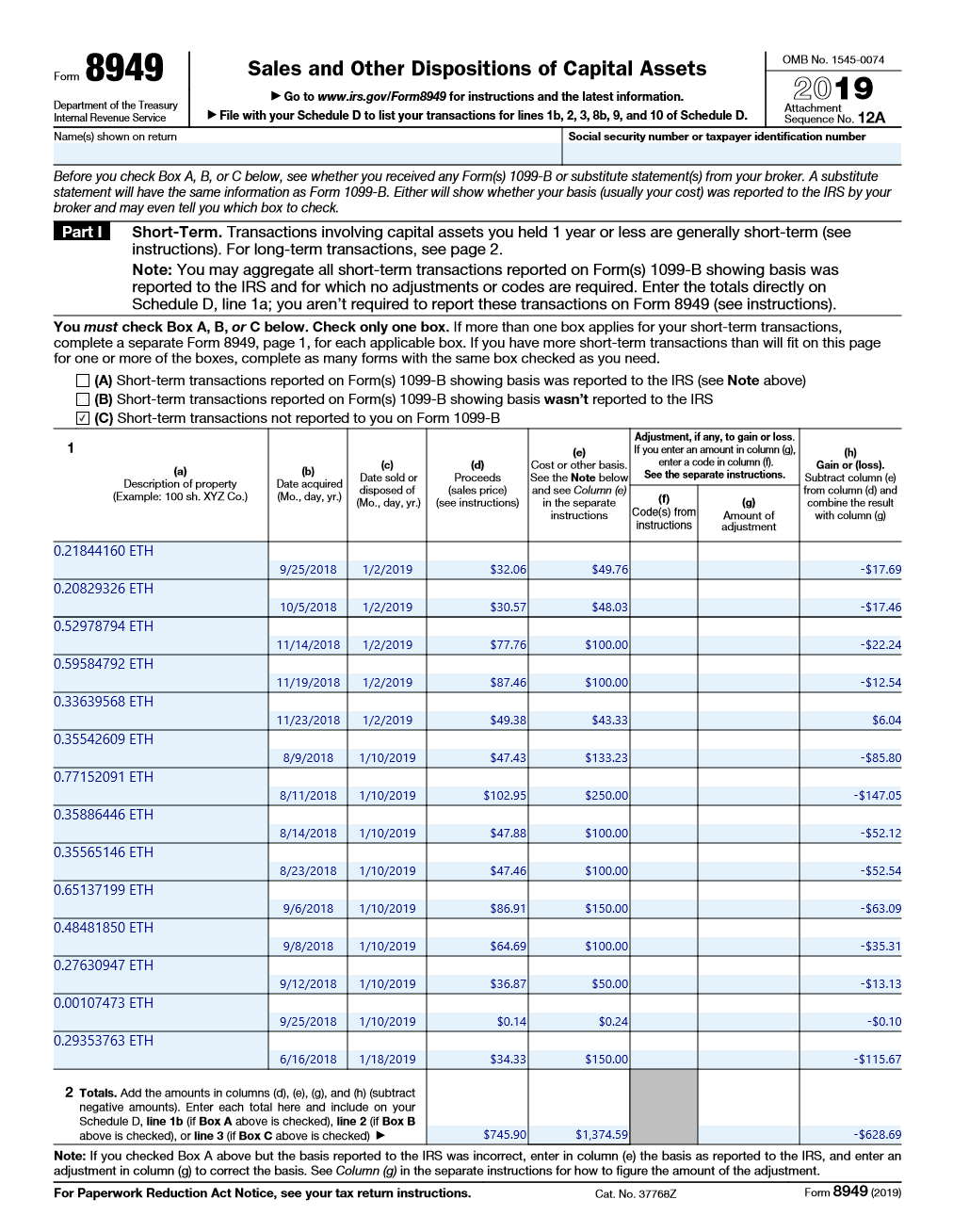

Да, вам необходимо сообщить об убытках в криптовалюте, заполнив форму IRS 8949. .

Многие инвесторы считают, что если они несут только убытки, а не прибыль, им не нужно сообщать об этом в IRS. Это неправда, и Налоговое управление США ясно дает понять. что потери криптовалюты должны быть указаны в вашей налоговой декларации.

Чтобы сообщить о ваших налоговых событиях , подсчитайте свою прибыль или убыток от сделки и запишите это в одну строку формы 8949. После того, как вы заполнили строки для каждого из ваших налогооблагаемых событий, просуммируйте их и введите общую чистую прибыль или убыток в нижней части формы 8949 ( на фото ниже).

Пошаговое руководство с подробным описанием того, как сообщать о криптовалюте в форме 8949, можно найти в нашем блоге:Как сообщить о криптовалюте по налогам. .

Иногда инвесторы могут потерять криптовалюту из-за таких событий, как взлом или потеря ключа кошелька.

После принятия Закона о снижении налогов и занятости 2017 года , эти виды убытков от несчастных случаев и краж больше не считаются вычитаемыми из налогооблагаемой базы.

Для получения дополнительной информации ознакомьтесь с нашим руководством по сообщению об утерянной или украденной криптовалюте. .

Из-за преимуществ сообщения об убытках капитала некоторые инвесторы предпочитают намеренно продавать свою криптовалюту с убытком, чтобы уменьшить свои налоговые обязательства. Эта стратегия известна как сбор налоговых убытков. .

Сбор налоговых убытков — хорошо известная стратегия в мире акций. Тем не менее, у криптовалюты есть одно важное преимущество перед другими классами активов, когда речь идет о сборе налоговых убытков:отсутствие правила фиктивной продажи.

Правило фиктивной продажи в настоящее время применяется к акциям и другим ценным бумагам. Убытки капитала не могут быть заявлены, если ценная бумага куплена за 30 дней до или после продажи. В настоящее время это правило не распространяется на виртуальные валюты. Это означает, что криптоинвесторы могут продать свои активы, заявить о потере капитала и вскоре после этого выкупить свои активы.

Это может измениться в ближайшем будущем. Комитет Палаты представителей по путям и средствам рассматривает возможность расширения правила фиктивной продажи, чтобы оно применялось к криптовалюте, начиная с 31 декабря 2021 г.

Вы продали NFT, который упал в цене? Вы можете заявить о возмещении убытка капитала на основе разницы между его справедливой рыночной стоимостью на момент его получения и его справедливой рыночной стоимостью на момент продажи.

Для получения дополнительной информации ознакомьтесь с нашим полным руководством по налогам NFT. .

Если вы часто торгуете, подсчет ваших убытков по каждой из ваших сделок с криптовалютой и отчет о них по вашим налогам может быть довольно утомительным.

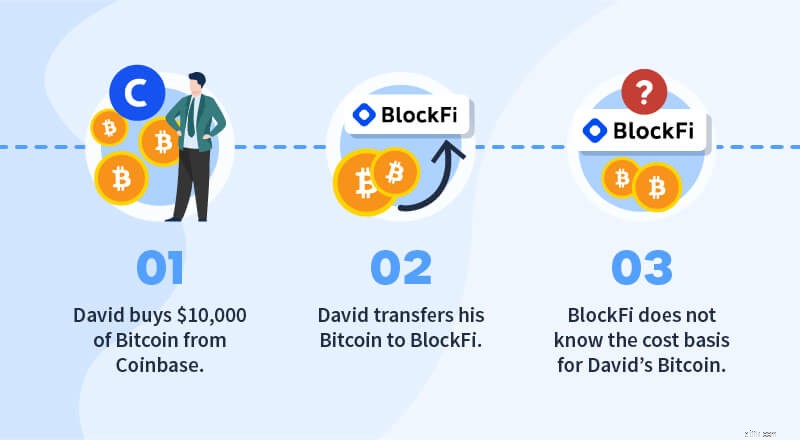

В конце концов, криптовалютные биржи, такие как Coinbase и Бинанс возникают проблемы с предоставлением клиентам отчетов о прибылях и убытках. Эта проблема возникает из-за технической природы криптовалют и их функциональной совместимости. Когда клиент переводит криптовалюту с одного кошелька на другой, биржам необязательно знать первоначальную стоимость переводимой монеты клиента.

В результате биржам очень сложно точно рассчитать прирост и убыток капитала. Вот почему инвесторы все чаще обращаются к программному обеспечению для налогообложения криптовалюты, чтобы собирать полную историю транзакций со всех платформ.

Вместо того, чтобы вручную отслеживать каждую сделку с криптовалютой в электронной таблице, многие криптоинвесторы используют программное обеспечение для налогообложения криптовалют. Например, CryptoTrader.Tax, чтобы автоматизировать весь процесс отчетности.

Подключив ваши криптовалютные биржи и импортировав все ваши исторические сделки, CryptoTrader.Tax может создавать отчеты по налогам на криптовалюту. одним нажатием кнопки.

Вы можете использовать эти отчеты, чтобы зарегистрировать свои крипто-убытки в налоговой декларации. Вы даже можете импортировать отчеты, которые создает CryptoTrader.Tax, непосредственно в свой TurboTax. или TaxAct счет для легкой регистрации.

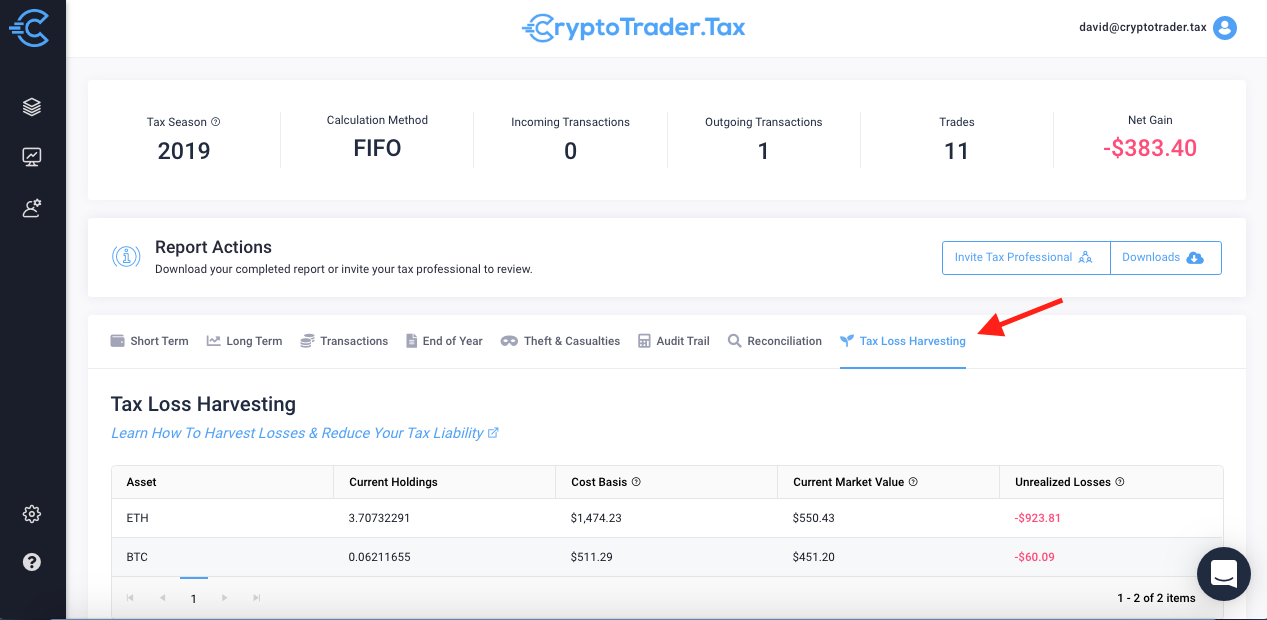

В дополнение к вашим отчетам CryptoTrader.Tax предлагает полный модуль сбора налоговых убытков. это поможет вам определить, какие криптовалюты в вашем портфеле имеют самые значительные нереализованные убытки и предлагают наибольший потенциал экономии налогов.

Один трейдер сэкономил более 10 000 долларов США на свой налоговый счет, используя инструмент CryptoTrader.Tax для сбора налоговых убытков. Вы можете узнать больше о том, как работает CryptoTrader.Tax здесь .

В заключение давайте ответим на несколько часто задаваемых вопросов о потерях капитала в криптовалюте.

Можете ли вы списать убытки от криптовалюты на налоги?

Да . Если вы продаете свою криптовалюту с убытком, вы можете компенсировать прирост капитала и 3000 долларов личного дохода за год.

Сколько налогов вы платите за прирост капитала в криптовалюте?

Ваша ставка налога на криптовалюту зависит от нескольких факторов, таких как ваш доход и продолжительность хранения криптовалюты.

Могут ли потери криптовалютного капитала компенсировать прирост капитала акций?

Да. Потери капитала от криптовалюты могут быть использованы для компенсации прироста капитала от акций, криптовалюты и других классов активов, облагаемых налогом на прирост капитала.

Как не платить налоги с криптовалюты?

Не существует законного способа уклонения от уплаты налогов на криптовалюту. . Однако такие стратегии, как сбор налоговых убытков, могут уменьшить ваши налоговые обязательства.

Как увеличить свои пенсионные сбережения, не увеличивая налоговый счет

Как рассчитать налог на прирост капитала для паевых инвестиционных фондов в 2019 г.

Как оспорить ваш C.L.U.E. Сообщить

Как сообщить о подсказках Twitter о биткойнах в налоговой декларации

Как сократить счет за муниципальный налог – Денежный совет №141