Налоговый орган Великобритании, HMRC ( Her Majesty's Revenue and Customs ), начал более агрессивно применять свои политики в отношении налогообложения криптовалюты . . По мере того как криптовалюты, такие как биткойн, с годами набирают популярность, растет и количество людей, которые зарабатывают деньги, инвестируя их или торгуя ими. Согласно правилам налогообложения криптовалюты Великобритании, этот доход считается приростом капитала и, соответственно, облагается налогом на прирост капитала . .

Налоги могут быть сложной задачей. В этом руководстве мы разберем все, что вам нужно знать, когда речь идет о налогах на криптовалюту для граждан Великобритании.

Если вы читаете это руководство, скорее всего, вы уже баловались криптовалютами, такими как биткойн. Мы не будем углубляться в основы криптовалюты в этой статье, но мы объясним, как правительство Великобритании рассматривает их.

В своем программном документе , HMRC объясняет, что криптоактивы (или «криптовалюта», как их еще называют) представляют собой криптографически защищенные цифровые представления стоимости или договорных прав, которые могут быть:

Существуют различные типы криптоактивов, включая токены обмена, служебные токены и токены безопасности. HMRC не поддерживает Считайте криптовалюту валютой или деньгами.

С налоговой точки зрения инвестирование в криптовалюту очень похоже на инвестирование в другие активы, такие как акции, облигации и недвижимость. Это означает, что правила прироста капитала и убытков применяются, когда вы распоряжаетесь своей криптовалютой. «Утилизация» - это широкий термин, который по сути означает избавление от криптовалюты.

HMRC объясняет, что выбытия включают:

Таким образом, вы официально «избавляетесь» от своей криптовалюты всякий раз, когда выполняете любой из этих четырех сценариев, и вы облагаетесь налогом на прирост капитала . на любой полученной вами прибыли - аналогично тому, как если бы вы избавлялись от акций или других форм инвестиций.

Кристофер покупает 1 BTC за 5000 фунтов стерлингов в июле. Два месяца спустя он продает этот 1 BTC за 7000 фунтов стерлингов. Кристофер признает прибыль в размере 2000 фунтов стерлингов от продажи своего 1 BTC.

Мэг покупает 20 XRP за 50 фунтов стерлингов. Через месяц она продает 20 XRP за 0,05 ETH. На момент сделки справедливая рыночная стоимость 0,05 ETH составляет 70 фунтов стерлингов. Мэг признает, что эта сделка по XRP принесла ей 20 фунтов стерлингов прирост капитала.

Джон покупает 1 ETH за 100 фунтов стерлингов. Через неделю он потратит свой 1 ETH на покупку нового телевизора с плоским экраном. На момент покупки его 1 ETH имел справедливую рыночную стоимость 120 фунтов стерлингов. Джон признает прирост капитала в размере 20 фунтов стерлингов от продажи своего 1 ETH для покупки телевизора.

В приведенных выше примерах расчет прироста капитала чрезвычайно прост, поскольку необходимо учитывать только две транзакции. Формула, которую мы используем для расчета прироста и убытка капитала, выглядит следующим образом:

Справедливая рыночная стоимость - основа стоимости =прибыль / убыток

Справедливая рыночная стоимость это рыночная цена криптовалюты на момент ее продажи, обмена или утилизации. Под базой стоимости понимается сумма, которую вы заплатили за приобретение монеты.

В нашем первом примере выше 5000 фунтов стерлингов - это базовая стоимость Кристофера, а 7000 фунтов стерлингов - справедливая рыночная стоимость на момент продажи. Это дает прирост капитала в размере 2 000 фунтов стерлингов.

Расчет прироста капитала и убытков от ваших криптовалютных транзакций становится немного сложнее, если вам нужно учитывать несколько транзакций. В Великобритании требуется особый метод расчета стоимости ваших монет, известный как учет общего пула . .

С помощью метода учета из общего пула , вы фактически усредняете все затраты, которые вы понесли для приобретения своей криптовалюты. Вы берете эти средние значения, чтобы рассчитать базовую стоимость каждой монеты.

Эмма покупает 1 ETH за 100 фунтов стерлингов в июле и еще 1,5 ETH в сентябре за 400 фунтов стерлингов. В декабре она продает 1 ETH за 300 фунтов стерлингов. Какова ее прибыль от прироста капитала с использованием общего объединенного учета?

Резюме:

В этом примере общий пул Эммы составляет 2,5 ETH. Чтобы рассчитать ее расходы на основе ETH, нам нужно усреднить ее общие затраты.

Допустимые затраты на ее общий пул в 2,5 ETH составляют 500 фунтов стерлингов. Затем мы просто делим ее общие допустимые расходы на общий пул ETH.

500 фунтов стерлингов / 2,5 =200 фунтов стерлингов / ETH

Ее базовая стоимость ETH составляет 200 фунтов стерлингов.

Мы можем использовать приведенное выше уравнение, чтобы рассчитать прирост капитала Эммы от продажи ее 1 ETH.

Справедливая рыночная стоимость - основа стоимости =прибыль / убыток

300–200 фунтов стерлингов =100 фунтов стерлингов

Эмма признала прирост капитала в размере 100 фунтов стерлингов от продажи своего 1 ETH в декабре.

Все становится немного сложнее, если учесть два дополнительных правила, применимых к приросту капитала в Великобритании: Правило того же дня и Правило "ночлег и завтрак" .

Каждое из этих правил предназначено для предотвращения продажи стирки Это сценарий, при котором инвестор намеренно продает или избавляется от актива, стоимость которого снизилась, а затем выкупает его обратно вскоре после этого. Такое поведение максимизирует налоговые льготы и помогает инвестору минимизировать прирост капитала.

Правило того же дня и Правило проживания и завтрака существуют для устранения налоговых льгот, которые могут возникнуть в результате такого поведения.

Если вы продаете криптовалюту и покупаете другую криптовалюту того же типа в тот же день, основой стоимости вашей продажи будет стоимость приобретения криптовалюты, которую вы купили в тот же день. Так будет, даже если криптовалюта будет приобретена до продажи - при условии, что они оба находятся в один и тот же день.

Также известно как Правило 30 дней , это правило гласит, что любая криптовалюта, которую вы приобретете в течение 30 дней после продажи, будет использоваться в качестве основы для расчета стоимости.

Каждое из этих правил влияет на то, какие криптовалюты вы «продаете» и в каком порядке вы их продаете - с точки зрения бухгалтерского учета.

При подсчете ваших прибылей и убытков и применении этих трех правил ваша криптовалюта будет считаться утилизированной в следующем порядке:

Давайте рассмотрим следующую торговую историю и рассчитаем связанный с ней прирост / убыток капитала в соответствии с каждым из этих правил.

При применении каждого из вышеперечисленных правил стоимость вашего биткойна оценивается и утилизируется в следующем порядке:

Итак, чтобы рассчитать прирост капитала от продажи 1,5 BTC 1 июля, мы складываем каждый из них, чтобы получить основную стоимость для этих 1,5 BTC:2000 фунтов стерлингов + 500 фунтов стерлингов + 400 фунтов стерлингов. Затем мы можем включить это в нашу формулу прироста капитала и убытков.

Справедливая рыночная стоимость - основа стоимости =прибыль / убыток

3000–2900 фунтов стерлингов =100 фунтов стерлингов

В этом примере инвестор признает прирост капитала в размере 100 фунтов стерлингов.

Как видите, эти расчеты прироста капитала и убытков могут быстро стать утомительными, когда необходимо учитывать значительное количество транзакций.

Кроме того, многие трейдеры криптовалютой торгуют месяцами, а иногда и годами, не ведя записей о своих сделках. Чтобы правильно рассчитать прирост и убытки от прироста капитала, вам необходимо иметь записи о цене в фунтах стерлингов для каждого криптоактива, которым вы торговали или продавали на момент продажи. Помните, что обмен одной криптовалюты на другую считается распоряжением, и вам необходимо рассчитать прибыль или убыток в фунтах стерлингов от сделки.

Это огромная проблема для трейдеров криптовалюты, поскольку данные о справедливой рыночной стоимости в фунтах стерлингов не всегда доступны. Криптовалютные биржи котируют большинство сделок с другими криптовалютами - не фиатными валютами - поэтому попытка отследить историческую стоимость фунта стерлингов для всех ваших сделок становится практически невыполнимой задачей.

Эта проблема является причиной того, что многие трейдеры криптовалюты обращаются к программному обеспечению для налогообложения криптовалюты . для автоматизации всего процесса отчетности о прибылях и убытках.

Из-за передаваемого характера криптовалют биржи обычно не знают основы стоимости ваших активов. Это не позволяет им предоставлять вам полные отчеты о прибылях и убытках.

Чтобы проиллюстрировать это дальше, рассмотрим пример.

Марк покупает 1 BTC на Coinbase за 5000 фунтов стерлингов. Затем он отправляет его в свой холодный кошелек для безопасного хранения. Год спустя Марк отправляет свой один биткойн на Binance и обменивает его на 20 ETH.

В этом примере Binance не может узнать, какова основа стоимости Марка для его 1 BTC. Binance может видеть только 1 BTC, поступивший на кошелек Марка Binance в дату XYZ. Они понятия не имеют, когда, за сколько и где изначально был приобретен этот BTC. Из-за этого Binance не может сказать Марку, какой прирост капитала или убыток был при его сделке BTC за ETH. Не хватает важной составляющей уравнения:основы затрат.

Справедливая рыночная стоимость - основа стоимости =прибыль / убыток

Этот пример демонстрирует эту проблему в небольшом масштабе. Переводы происходят постоянно, и именно возможность передачи криптовалюты не позволяет вашим биржам криптовалюты сообщать от вашего имени о прибылях и убытках. Бремя отчетности ложится на вас как на налогоплательщика.

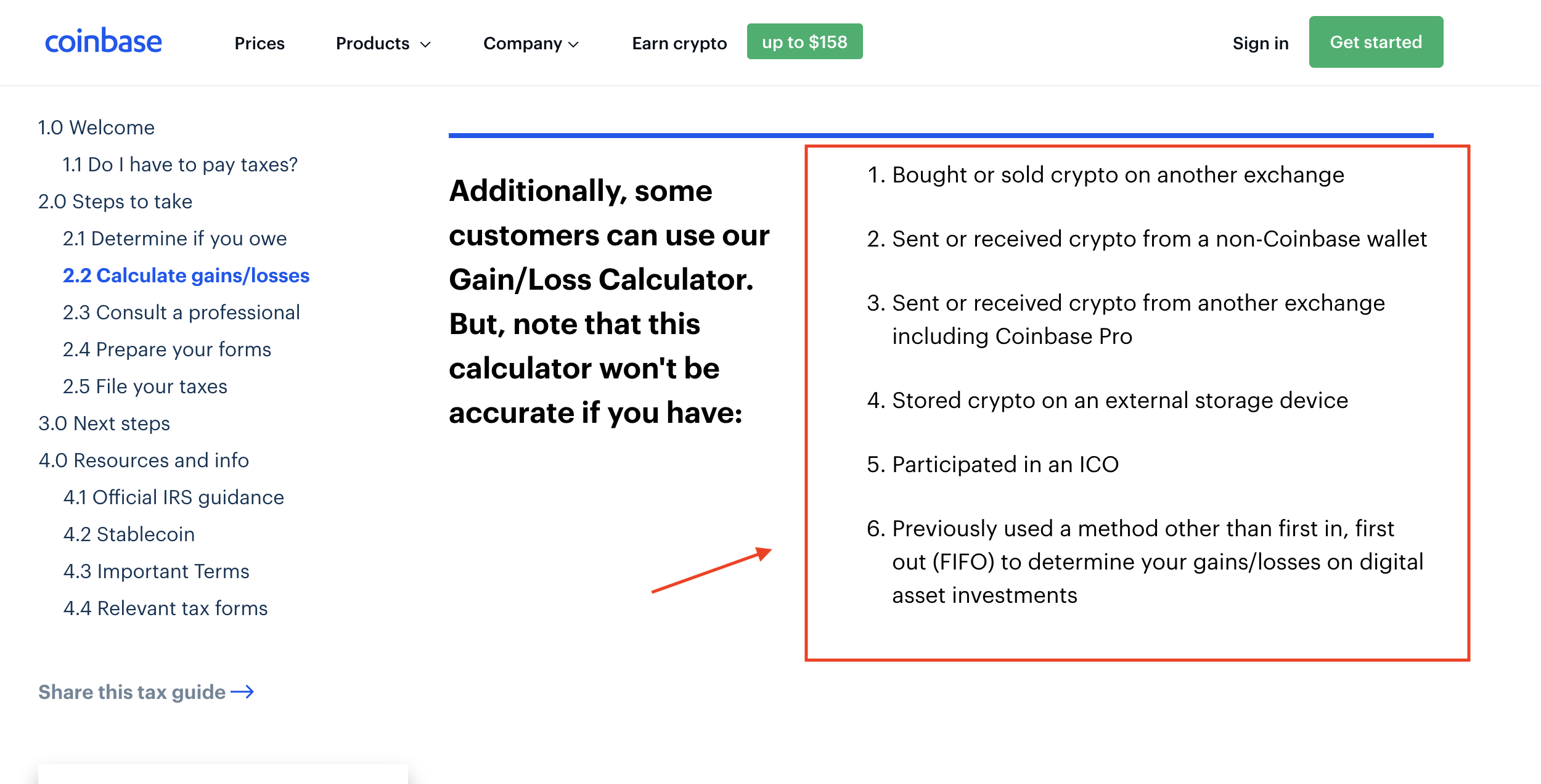

Подводя итог, в тот момент, когда вы переводите криптовалюту на свою криптовалютную биржу или с нее, биржа теряет возможность сообщать о ваших прибылях и убытках. Coinbase сами объясняют это своим пользователям в налоговом руководстве своей компании:

Криптовалюта, полученная от майнинга или ставок, считается формой дохода. Признаваемый вами доход равен справедливой рыночной стоимости криптовалюты на момент, когда вы вступаете во владение монетой.

Сумма признанного дохода затем становится основой затрат при продвижении монеты.

Роджер добывает монету XYZ круглый год. 1 июля Роджер получает вознаграждение за блок в размере 0,0576 монеты XYZ. В то время это количество монеты XYZ стоило 50 фунтов стерлингов. Роджер признает доход в размере 50 фунтов стерлингов от этой горнодобывающей деятельности.

То же самое относится и к криптовалюте, полученной от вознаграждений за стекинг.

Ваш криптовалютный доход от майнинга и / или стекинга классифицируется по-разному, независимо от того, занимаетесь ли вы майнингом как хобби или как бизнес.

Если вы занимаетесь майнингом в качестве хобби, ваш доход необходимо декларировать отдельно под заголовком « Прочие доходы . "в налоговой декларации. Соответствующие расходы могут быть вычтены из этого дохода перед добавлением его к налогооблагаемому доходу.

Если вы занимаетесь майнингом как бизнес, ваш доход от майнинга будет добавлен к торговой прибыли и облагаться подоходным налогом. Соответствующие расходы также подлежат вычету.

Вы можете узнать, следует ли классифицировать вашу деятельность как бизнес или как хобби, с помощью руководства HMRC здесь . .

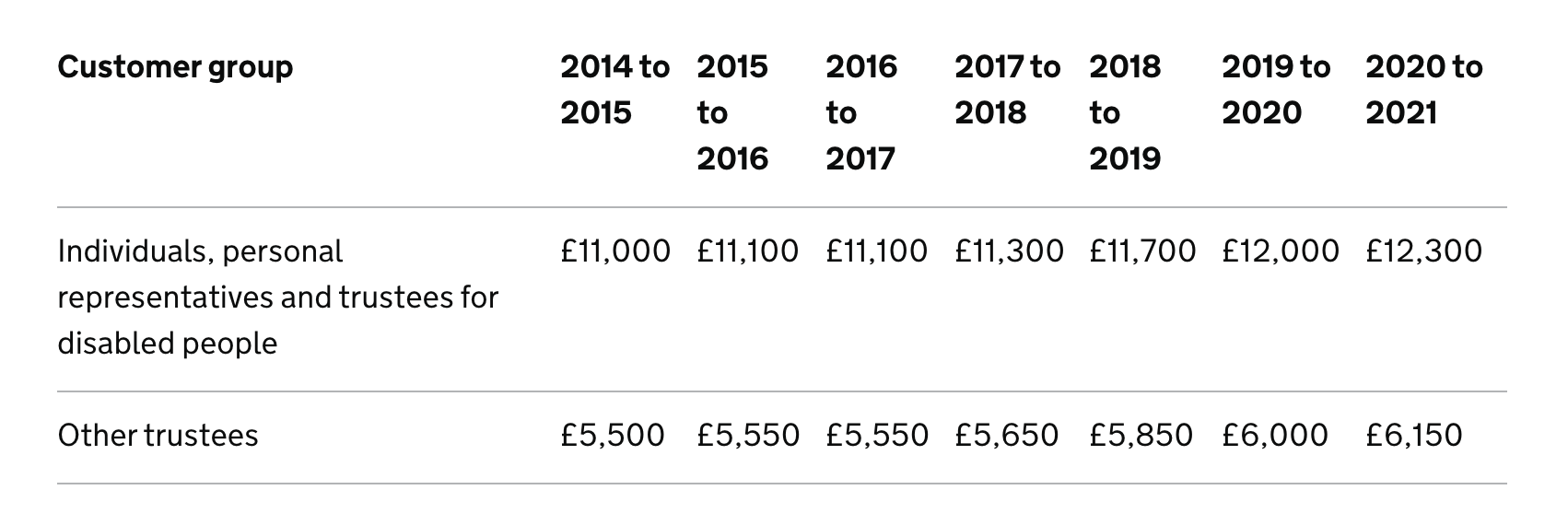

В Великобритании вы платите налог на прирост капитала только в том случае, если ваша общая прибыль за налоговый год (после вычета убытков) превышает Годовую сумму освобождения от налогов . (AEA). Годовые суммы освобождения показаны ниже.

Когда дело доходит до фактического отчета о приросте капитала, вы можете использовать Службу налогообложения прироста капитала . в режиме реального времени или ежегодно составлять самооценку налоговая декларация. После того, как вы отправите сообщение любым из этих способов, HMRC отправит вам письмо / электронное письмо с номером платежа и инструкциями по оплате.

Имейте в виду, что HMRC требует, чтобы вы вели учет всех ваших транзакций с криптовалютой в течение как минимум года после крайнего срока самооценки. CryptoTrader.Tax генерирует отчеты о приросте и убытке капитала для всех транзакций. Эти отчеты всегда будут доступны в вашем аккаунте. Вы также можете скачать их и сохранить вместе со своими записями.

Согласно правилам HMRC, налогоплательщики, которые не раскрывают информацию о прибыли, могут столкнуться с 20% налогом на прирост капитала плюс любые проценты и штрафы в размере до 200% от суммы любых подлежащих уплате налогов. Лицам, уклонившимся от уплаты налогов, также могут грозить уголовные дела и тюремное заключение.

В августе 2019 года HMRC объявила что они активно ищут трейдеров криптовалютой, которые не сообщают о прибылях. Они делают это, запрашивая информацию о пользователях у крупных криптовалютных бирж и используя эту информацию для отслеживания предполагаемых налоговых мошенничеств.

Нет никакой гарантии, что произойдет или не произойдет, если вы не подадите налоговую декларацию о криптовалюте в HMRC. Тем не менее, рекомендуется соблюдать требования, правильно регистрируя все ваши доходы от прироста капитала и доходов, связанных с криптовалютой. Если вы не сообщали о своих прибылях и убытках в предыдущие годы, вы можете привести все в порядок, заполнив измененную налоговую декларацию для самооценки.

Этот пост предназначен только для информационных целей и не должен рассматриваться как совет по налогам или инвестициям. Поговорите со своим налоговым экспертом, CPA или налоговым юристом о том, как следует относиться к налогообложению цифровых валют.

Состоятельные люди:простое руководство по HNWI в 2021 году

Полное руководство по налоговым проверкам криптовалюты

Как начать инвестировать в криптовалюту:руководство для начинающих

Практическое руководство по инвестированию в криптовалюту

Руководство по криптографии:как купить криптовалюту в Великобритании