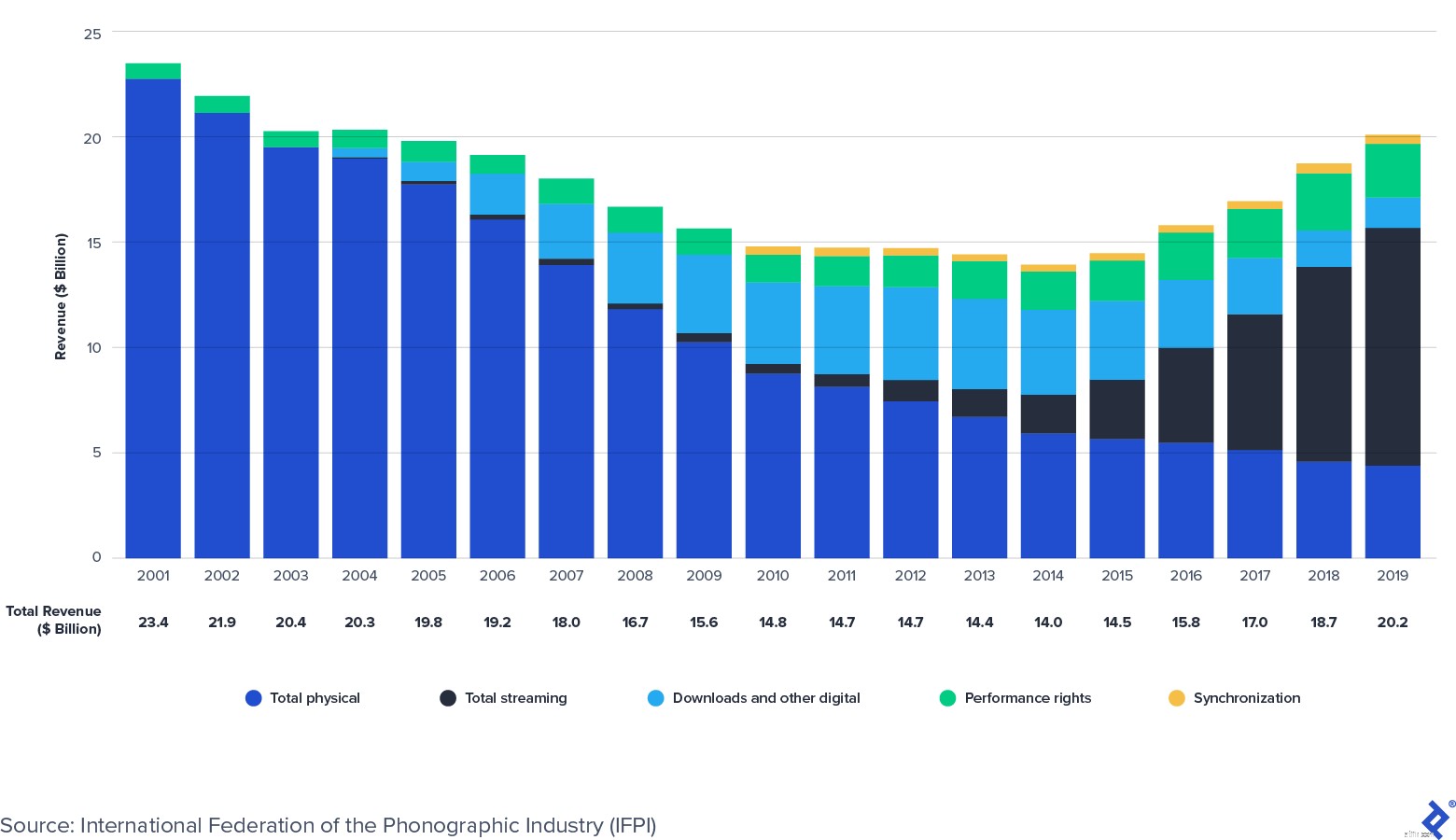

Мировая индустрия звукозаписи снова вернулась на территорию роста. По данным Международной федерации фонографической индустрии (IFPI), в 2015 году доходы от записанной музыки снова начали расти после почти двух десятилетий снижения, вызванного пиратством. В 2014 году доходы мировой отрасли достигли минимума в 14 млрд долларов США, но в 2019 году выросли до 20 млрд долларов США, что соответствует уровню 2004 года.

Удобство и персонализация потоковой передачи музыки в сочетании с доступностью, обеспечиваемой смартфонами и смарт-устройствами, способствовали росту популярности записанной музыки. IFPI отмечает, что глобальные доходы от стриминга выросли на 42% CAGR (среднегодовой темп роста) с 2015 года по сравнению с 9% CAGR всей звукозаписывающей индустрии. На следующей диаграмме от IFPI показано изменение структуры доходов отрасли и то, как рост потоковой передачи более чем компенсирует снижение физических и загружаемых форматов за последнее десятилетие.

Мировые доходы от музыкальной индустрии звукозаписи:2001–2019 годы (млрд долларов США)

Между тем, глобальная индустрия музыкальных издательств доказала свою устойчивость на протяжении экономических циклов последнего десятилетия. По данным Международной конфедерации обществ авторов и композиторов (CISAC), сборы за публикации (гонорары за исполнение) выросли с 6,5 млрд евро в 2013 году до 8,5 млрд евро в 2018 году. Уилл Пейдж, бывший главный экономист Spotify, считает, бизнес – коллекции CISAC плюс оценка доходов издателей, не входящих в CISAC, от музыки и авторских прав – в 2020 году оцениваются в 11,7 млрд долларов США.

Несмотря на кажущуюся вездесущность, потоковое вещание все еще находится на начальной стадии массового внедрения. Следующие статистические данные показывают, что рынку еще есть куда расти:

Выплаты гонораров за музыку вытекают из основных прав интеллектуальной собственности (ИС) на песни. Наиболее распространенными видами ИС являются авторские права, товарные знаки, патенты и коммерческая тайна. Музыка, включая тексты песен, композиции и звукозаписи, защищена законом об авторском праве.

Когда музыка представлена в материальной форме (например, записана или написана на нотах), создается авторское право. Дополнительная защита предоставляется в соответствии с законом после регистрации произведения в Бюро регистрации авторских прав США. Авторское право предоставляет его владельцу (владельцам) исключительные права на определенный период времени. Как правило, права действуют в течение 70 лет после смерти автора.

Песня содержит два авторских права:

В настоящее время на горизонте маячат несколько положительных катализаторов для правообладателей музыкальных ИС, в том числе:

Новые возможности лицензирования для владельцев музыкальной ИС только начинают появляться. Короткие видеоролики (например, TikTok и Triller), электронный фитнес (например, Peloton) и другие платформы (например, Facebook) только начинают лицензировать музыкальную ИС у правообладателей, создавая новые источники будущей монетизации. Например, в июле 2020 года Национальная ассоциация музыкальных издателей (NMPA) заключила лицензионное соглашение с TikTok, платформой с примерно 100 миллионами активных пользователей в месяц в США и 700 миллионами активных пользователей по всему миру в месяц. Перед подписанием лицензионного соглашения NMPA заявило, что примерно 50% рынка музыкальных публикаций не имеют лицензии на TikTok. Другие крупные платформы, такие как Facebook и Peloton, недавно подписали первые лицензионные соглашения с правообладателями музыки. Эти лицензионные сделки создают новые интересные будущие источники дохода для владельцев музыкальной ИС.

Большинство прав на публикацию музыки регулируются, и недавние нормативные объявления были выгодны интересам правообладателей музыкальной ИС. Например, лицензионные платежи за механическое воспроизведение музыкальных композиций в США регулируются Советом по авторским гонорарам (CRB), коллегией из трех судей, которые определяют ставки и условия авторских гонораров в течение определенного периода времени. В январе 2018 года CRB постановил, что сервисы потоковой передачи по запросу (например, Spotify и Apple Music) должны увеличить процент дохода, выплачиваемого авторам песен и издателям, на 44% до 15,1% дохода за пять лет с 2018 по 2022 год. Хотя несколько потоковых сервисов в настоящее время обжалуют это решение, оно может оказать очень положительное влияние на лицензионные отчисления за механическое воспроизведение композиции для правообладателей из США.

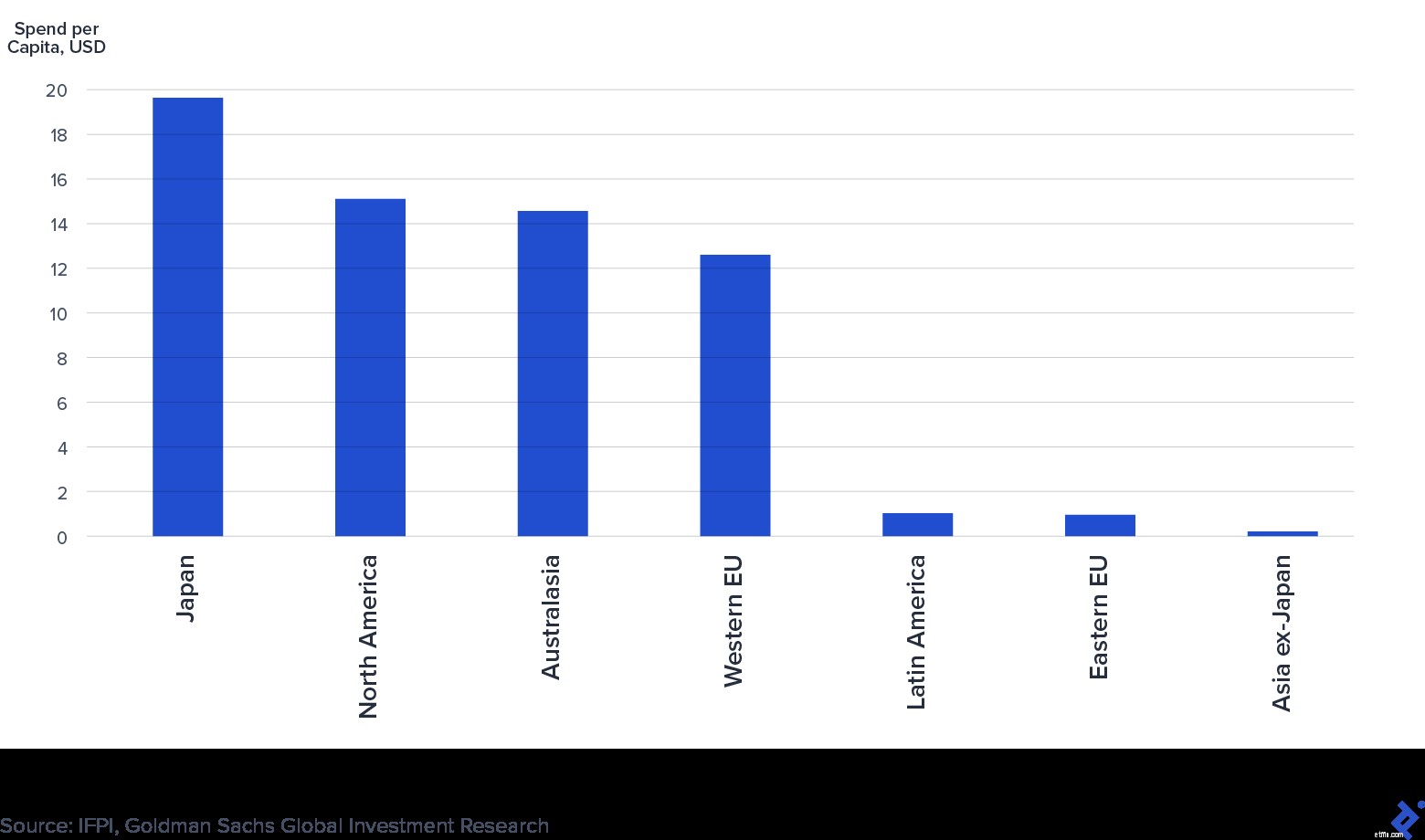

Развивающиеся рынки, такие как Китай и Индия, только начинают платить за IP-музыку. Согласно Глобальному музыкальному отчету IFPI за 2019 год, Китай был седьмым по величине рынком звукозаписи, а Индия не входила даже в первую десятку, несмотря на то, что в ней проживает два самых больших населения в мире. Анализ Goldman Sachs «Music in the Air» отмечает, что уровень проникновения платного потокового вещания в Китае и Индии в настоящее время составляет 4% и 3% соответственно. Кроме того, следующая диаграмма от Goldman показывает, насколько мало в настоящее время тратится на музыку на душу населения в странах с формирующимся рынком по сравнению с развитыми рынками.

Расходы на музыку на душу населения в разных регионах, 2015 г. (долл. США)

Несмотря на разрыв в расходах, IFPI сообщила о значительном росте доходов от музыки в Китае и Индии в 2019 году на 16% и 19% соответственно, что связано с прогрессом в защите авторских прав и внедрении потоковой передачи. Если эта тенденция сохранится, Китай и Индия будут все больше и больше приносить доход отрасли.

В индустрии звукозаписи и издательского дела много игроков. Лейблы звукозаписи и музыкальные издатели являются традиционными инвесторами в космос. Они подписывают исполнителей и авторов песен и помогают им создавать и монетизировать новую музыку. Примеры включают Universal Music, Sony Music, Warner Music Group и BMG и многие другие. Между тем, фонды музыкальных гонораров сосредоточиться на приобретении существующих прав на музыку с историей стабильных денежных потоков. За последние несколько лет значительно увеличилось формирование фондов музыкальных гонораров. Известные лицензионные фонды включают Hipgnosis Songs Fund, Round Hill Music, Kobalt Capital, Tempo Music Investments и Shamrock Capital. В некоторых случаях лицензионные фонды также заключали контракты с артистами и авторами песен для выпуска новой музыки, стирая грань между ними и традиционными лейблами и издателями.

Музыкальная индустрия сконцентрирована, и в ней доминируют три основных игрока. По данным Music &Copyright, три крупнейших звукозаписывающих компании — Universal Music Group (доля рынка 32%), Sony Music Entertainment (20%) и Warner Music Group (16%) — владеют 68% рынка звукозаписи. Точно так же три крупнейших музыкальных издателя — Sony (25%), Universal Music Publishing (21%) и Warner Chappell Music (12%) — занимают 58% рынка музыкальных издательств.

Universal, Sony и Warner вместе именуются «Majors» или «Большой тройкой». Концентрация отрасли актуальна в музыке потому что сделки крупных компаний со стриминговыми сервисами выигрывают от их доли на рынке:по мере роста доходов стриминговых сервисов должны расти и доходы крупных компаний. Кроме того, маржа потоковой передачи и цифровой загрузки составляет примерно 50-60% по сравнению с физической маржой 40-50%, что ниже из-за затрат на производство и распространение. Поскольку потоковые трансляции продолжают занимать все большую долю продаж, операционная маржа крупных компаний выиграет.

"Уникальный характер и диверсификация наших источников дохода означают, что музыкальные издатели лучше защищены по сравнению с большинством компаний".

Джош Грусс, генеральный директор Round Hill Music (Источник)

Доходы музыкальной индустрии относительно хорошо сохранились по сравнению с другими отраслями во время пандемии COVID-19. Рост цифрового потокового вещания позволил потребителям получать доступ к музыке и наслаждаться ею независимо от ограничений социального дистанцирования. В то же время пострадали другие формы потребления музыки, особенно вживую.

В результате COVID-19 были небольшие сбои в потоковой передаче. В начале пандемии количество часов прослушивания потокового аудио сократилось, поскольку потребители меньше ездили за рулем и сосредоточились на других платформах (например, потоковое видео) и формах развлечений (например, телевидении и видеоиграх). Однако, по данным Billboard, к концу апреля это снижение возобновилось.

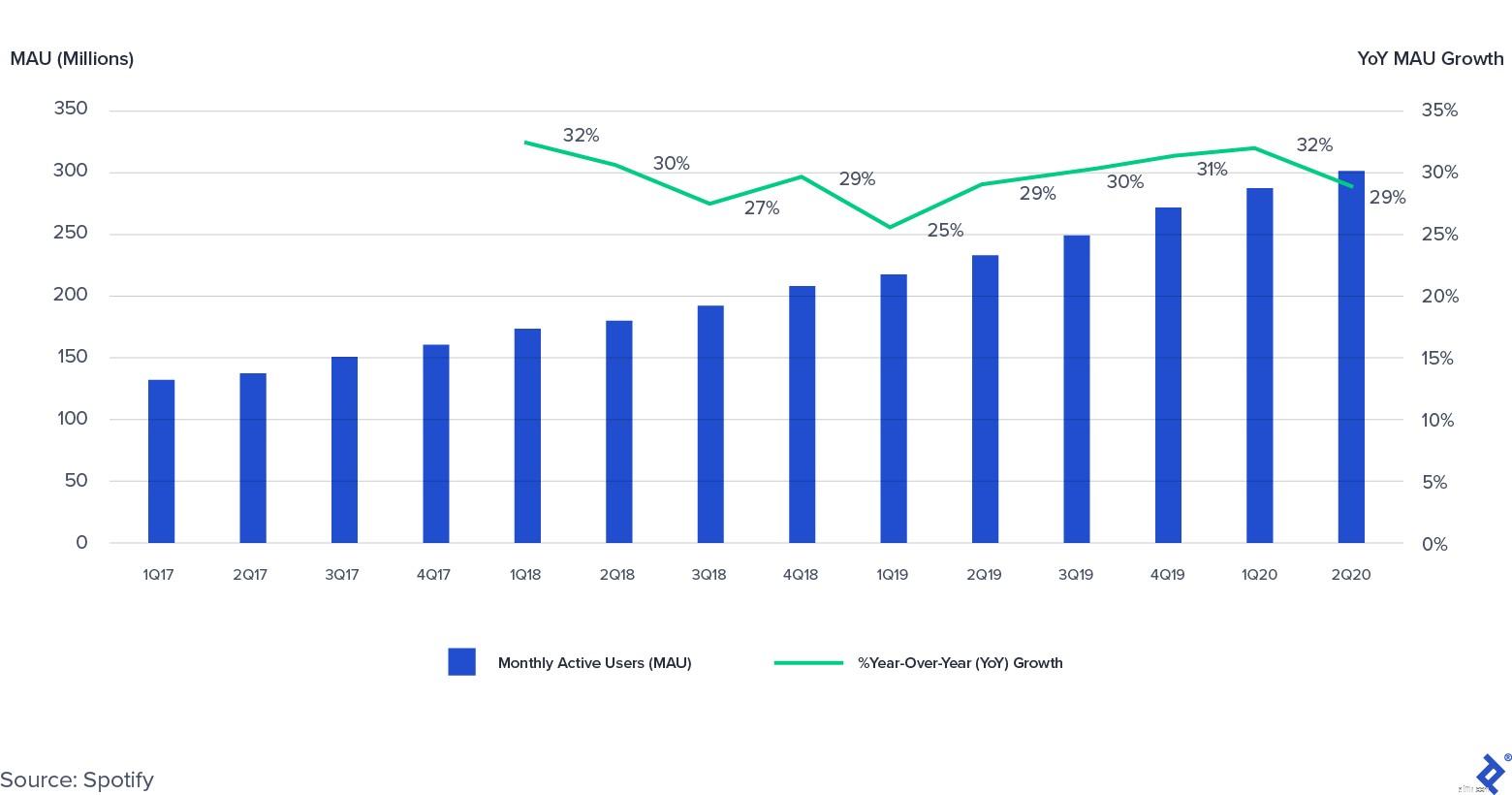

Действительно, небольшое снижение вовлеченности, измеряемое часами прослушивания, не повлияло на готовность потребителей платить за потоковое аудио. Ежемесячные активные пользователи (MAU) Spotify во втором квартале 2020 года и подписчики на платные потоковые сервисы увеличились на 29% и 27% по сравнению с аналогичным периодом прошлого года соответственно, что было лучшим прогнозом. В результате премиальный доход Spotify за второй квартал 2020 г. увеличился на 17 % по сравнению с аналогичным периодом прошлого года.

Ежемесячное количество активных пользователей Spotify (MAU):2017–2020 (второй квартал)

Другие источники доходов от музыки, особенно живая музыка, пострадали во время пандемии. Ограничения социального дистанцирования серьезно повлияли на рынок живой музыки. Например, Live Nation, ведущая развлекательная компания, во втором квартале 2020 года испытала снижение выручки на 98% по сравнению с аналогичным периодом прошлого года из-за закрытия концертов по всему миру. Руководство Live Nation ожидает, что масштабы концертов вернутся к лету 2021 года. Это мнение подтверждает Goldman Sachs, который прогнозирует, что выручка от концертной музыки снизится на 75 % в 2020 году, а затем восстановится в 2021 или 2022 году.

Общий объем продаж компании Sirius XM, спутникового и цифрового радиовещания, снизился на 5% в годовом исчислении во втором квартале 2020 года из-за снижения доходов от рекламы на 34%. Руководство Sirius XM ожидает, что за весь год общий объем продаж компании снизится на 3%.

Снижение расходов на рекламу также повлияло на наземное радио, хотя этот откат может быть обратным. iHeartMedia, владелец более 800 AM/FM-радиостанций, ощутила даже большее влияние, чем Sirius XM:продажи во втором квартале 2020 года снизились на 47% по сравнению с аналогичным периодом прошлого года. iHeartMedia отметила, что с апреля (снижение на 50 % в годовом исчислении) по июль (снижение на 27 % в годовом исчислении) каждый месяц наблюдалось снижение годового дохода.

В результате гонорары, выплачиваемые радиостанциями организациям по правам на исполнение (PRO), скорее всего, резко упадут в ближайшие пару кварталов. Президент ASCAP (одной из крупнейших PRO) Пол Уильямс отметил в апреле 2020 г., что по мере закрытия большего числа предприятий-лицензиатов пандемия «окажет существенное и негативное финансовое влияние почти на все категории лицензирования».

Три «крупных» звукозаписывающих компании и издателя увидели, что отраслевые тенденции начинают проявляться в последних отчетах о прибылях и убытках. Universal Music Group была единственным лейблом, выручка которого увеличилась в годовом исчислении до 30 июня 2020 г. (+6%), в то время как Sony (-12%) и Warner Music Group (-5%) сообщили о снижении. В результатах все трое приписали положительные тенденции роста потоковой передаче, но ограничения, связанные с пандемией, негативно повлияли на нецифровые доходы, особенно в области товаров, физических материалов (например, компакт-дисков) и услуг артистов.

Уолл-стрит обратила внимание на историю постоянного роста музыкальной индустрии. За последние годы миллиарды долларов были привлечены в частном и публичном порядке для инвестирования в права интеллектуальной собственности на музыку и в компании, которым они принадлежат:

Между тем, несколько частных инвестиционных компаний собрали средства для защиты прав интеллектуальной собственности на музыку:

В целом, на рынках акционерного и заемного капитала наблюдается значительная активность в отношении музыкальных активов ИС.

В связи с тем, что капитал вливается в пространство, деятельность по приобретению музыкальной интеллектуальной собственности была горячей. За последние годы было совершено несколько крупных сделок:

С момента выхода на биржу в июле 2018 года фонд Hipgnosis Songs также потратил более 1 миллиарда долларов на приобретение более 60 каталогов. Короче говоря, рынок слияний и поглощений очень активен, а генеральный директор BMG Хартвиг Мазух даже назвал текущую ситуацию «безумным кормлением».

Сочетание накопления капитала и увеличения активности по приобретению привело к тому, что оценка музыкальной ИС за последние несколько лет имеет тенденцию к росту. В следующей статье я более подробно остановлюсь на классе активов роялти и, в частности, на том, почему роялти на музыку считаются привлекательным классом активов в текущих рыночных условиях. В статье будут рассмотрены основные рычаги, которые активные инвесторы используют при попытке повысить стоимость музыкальной интеллектуальной собственности, потенциальные ловушки, на которые следует обратить внимание, и инструменты, используемые для инвестирования в интеллектуальную собственность.

За последние пять лет музыкальная индустрия пережила драматический поворот. Технологические достижения, обусловленные потоковой передачей, открыли период роста. В то время как COVID-19 создал несколько проблем, отрасль относительно хорошо держится, поскольку на горизонте появилось несколько новых возможностей лицензирования. В результате капитал поступает в инвестиции в музыкальную интеллектуальную собственность, а активность по приобретению остается высокой.