Вы много работали десятилетиями своей жизни, отрабатывая часы и платя налоги, как честный гражданин, которым вы и являетесь. Вы готовы к пенсии, а кто нет? Вам не терпится сесть, расслабиться и больше никогда не беспокоиться о налогах. За исключением того, что, к сожалению, это не так. Правда, вам не нужно платить налоги с каждой крупицы денег, которые у вас есть на пенсии. Но вам нужно будет платить налоги с части этого дохода.

К сожалению, хотя вы можете просто расслабиться на пенсии, вы не можете полностью избежать налогов. Несмотря на то, что большинство пенсионеров не получают такого же дохода, вам все равно придется платить налоги с поступающих денег.

Тем не менее, вам не нужно платить полные налоги за все. Есть некоторые источники, такие как IRA и 401 (k), которые в основном будут облагаться налогом. Но даже в этом случае есть ограничения и исключения. У вас также могут быть некоторые учетные записи, которые могут облагаться налогом только частично, гарантируя, что учетные записи не будут истощены. Давайте посмотрим, какие источники пенсионного дохода облагаются налогом, начиная с тех, которые подлежат полному налогообложению.

Любые выплаты, которые вы делаете со своих пенсионных счетов, таких как IRA и 401 (k), облагаются налогами. Другие счета включают 403 (b), упрощенные пенсионные планы для сотрудников (SEP) и сберегательные поощрительные планы для сотрудников (SIMPLE). Это потому, что вы финансировали эти счета деньгами до вычета налогов. Поэтому, когда эти деньги возвращаются, они могут облагаться налогом. Точная сумма, которую вы будете платить в виде налогов, будет зависеть от вашего общего дохода, общих отчислений и вашей налоговой категории в этом пенсионном году.

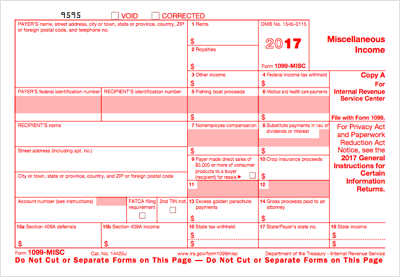

IRS также может облагать налогом ваш пенсионный доход при выходе на пенсию. Если вы сделали какие-либо отчисления после уплаты налогов в свою пенсию, эти отчисления не подлежат налогообложению. Вы должны получить форму 1099 от своего поставщика пенсионных услуг, в которой указано, какая сумма облагается налогом. Однако, если у вас есть военная пенсия или пенсия по инвалидности, вы можете увидеть полную или частичную отсрочку от налогообложения. Кроме того, налоги на пенсионный доход будут различаться в зависимости от штата. Поэтому вам нужно проверить налоговое законодательство вашего штата, чтобы лучше понять, каким может быть ваш налоговый удар.

Иногда IRS не может облагать налогом весь источник пенсионного дохода. Самый яркий пример — это ваши пособия по социальному обеспечению. До 85% могут облагаться налогом, что очень много, чтобы быть уверенным. Но чтобы увидеть какое-либо налогообложение ваших пособий, ваши другие источники дохода должны в сумме превышать ограничения IRS.

Вам придется платить налоги на снятие аннуитета, когда вы увидите прибыль от инвестиций. Прибыль затем облагается налогом как обычный доход. Однако, если вы снимаете аннуитет со своей основной суммы, вы можете избежать уплаты налога. Компания, которая распределяет ваш аннуитет, должна информировать вас о вашей налогооблагаемой сумме.

Еще одна часть дохода, с которой вам придется платить налоги, — это любая прибыль, которую вы получаете от инвестиций. Как и сейчас, когда вы продаете инвестиции, вы должны сообщать об этой потере или прибыли в своих налоговых формах. Вы получите форму 1099, в которой будет указано, какая сумма подлежит налогообложению. Как правило, если у вас есть инвестиции более года, они будут облагаться более благоприятным налогом как долгосрочная прибыль. Потенциально вы можете получить отсрочку, если ваши другие формы дохода не слишком высоки.

Вы также можете в конечном итоге платить налоги на пенсии, если вы продаете свой дом. Если вы прожили в доме не менее двух лет, все должно быть в порядке. Однако, если ваша прибыль от продажи превышает 250 000 долларов (если вы одиноки), вы все равно можете платить налоги с этой прибыли.

Обналичивание части вашего полиса страхования жизни наличными также может вызвать налоговый счет. Если то, что вы получаете от обналичивания, превышает то, что вы заплатили в виде премий, это считается прибылью. Налогообложению подлежит прибыль.

К счастью, IRS не может оставить вас на пенсии совершенно сухим. Есть несколько источников дохода, которые не могут быть затронуты через налоги. Во-первых, важно помнить, что IRA Roth рассматриваются иначе, чем традиционные IRA. Их основное различие связано с тем, как облагаются налогом их средства. Поскольку Roth IRA несет средства после уплаты налогов, она не облагается налогом, когда вы снимаете средства.

Другими формами дохода, которые не подлежат налогообложению, являются проценты по муниципальным облигациям, ссуды по страхованию жизни и обратные ипотечные кредиты.

Как только вы достигаете пенсионного возраста, в основном наступает время для отдыха. Но важно, чтобы вы не забывали, что вы все равно будете нести ответственность за уплату определенных налогов. Хотя ваш Roth IRA может быть безопасным, ваша 401(k) и пенсия не полностью облагаются налогом. Следите за формами 1099, которые могут прийти.

Кредиты фотографий:©iStock.com/PeopleImages, ©iStock.com/monkeybusinessimages, ©iStock.com/bowdenimages