Как многие из нас, возможно, знают, инфляция была на подъеме. По данным Бюро статистики труда, годовая инфляция на сентябрь 2021 года составляет 5,4 процента. В нашем предыдущем сообщении в блоге опубликованном 19 апреля 2021 г., мы определили 10 акций Nasdaq-100, которые, как мы ожидали, будут хорошо себя чувствовать в условиях растущей инфляции, и 10 акций Nasdaq-100, которые не будут хорошо себя чувствовать в таких условиях. Использование Аналитики макрорисков ®, мы смотрим на показатели этих акций и сравниваем их с тем, как пока ведет себя индекс Nasdaq-100 в целом. Кроме того, мы определяем еще два набора из 10 акций Nasdaq-100, которые, как мы ожидаем, будут хорошо или плохо в случае роста инфляции. Финансовые консультанты и инвесторы должны знать, как инфляция может повлиять на их портфели и активы.

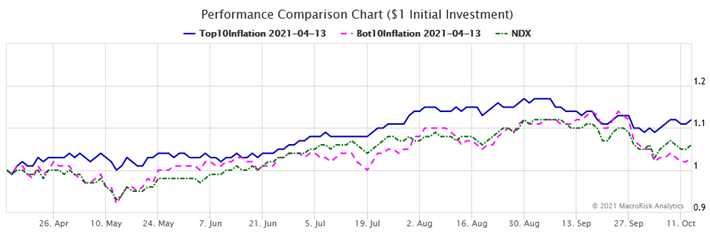

Чтобы выполнить сравнение, с помощью инструмента портфелей MacroRisk Analytics я создал портфель с одинаковым весом из 10 акций, которые, как ожидалось, будут положительно к растущей инфляции (синяя линия на графике ниже) и портфелю из 10 акций с одинаковым весом, который, как ожидается, будет отрицательно (розовая линия). Затем я сравнил эти два портфеля с показателями индекса Nasdaq-100 (зеленая линия), используя отчет об эффективности MacroRisk Analytics. На приведенной ниже диаграмме показаны эти показатели с 13 апреля по 13 октября 2021 года, за шестимесячный период. (Начальная дата – 13 апреля 2021 года, поскольку данные на эту дату изначально использовались в предыдущем сообщении блога для определения двух наборов из 10 акций.)

Как видно, портфель из 10 акций, которые, как мы ожидали, будут хорошо себя чувствовать в условиях растущей инфляции (синяя линия), действительно показал себя лучше, чем индекс Nasdaq-100 (зеленая линия), и портфель из 10 акций, которые, как мы ожидали, будут показывать хорошие результаты. хуже в такой среде (розовая линия). Показатели последнего портфеля (розовая линия) и индекса Nasdaq-100 были примерно одинаковыми за шестимесячный период времени.

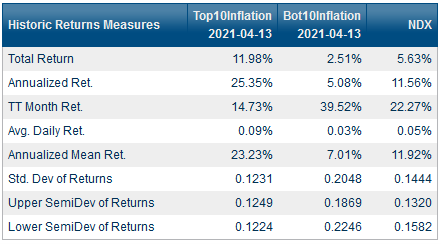

В таблице ниже показаны характеристики доходности и риска двух портфелей и индекса. Портфель «10 самых высоких уровней инфляции» также имел более низкий риск, чем индекс, что представлено стандартным отклонением и более низкой статистикой полуотклонения, что является хорошим достижением, учитывая, что этот портфель состоит всего из 10 акций, в то время как индекс включает 102 акции.

На данный момент мы определили, как акции, которые мы выбрали шесть месяцев назад, вели себя до сегодняшнего дня. Затем я использую инструмент скрининга MacroRisk Analytics, чтобы определить новые наборы акций, которые, как мы ожидаем, будут хорошо или плохо работать в случае роста инфляции.

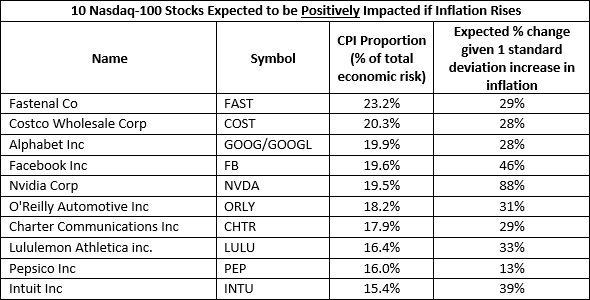

В таблице ниже показаны 10 акций из индекса Nasdaq-100, которые, как мы ожидаем, будут иметь наибольший положительный результат. реакция на инфляцию как доля общего экономического риска по состоянию на 13 октября 2021 г.

В третьем столбце представлена доля общего экономического риска, которую инфляция представляет для актива. Чем выше число, тем значительнее ожидаемое влияние изменений инфляции на цену актива по сравнению с другими 17 экономическими факторами в модели анализа макрорисков.

В четвертом столбце представлено ожидаемое процентное изменение цены акции при увеличении инфляции на одно стандартное отклонение.

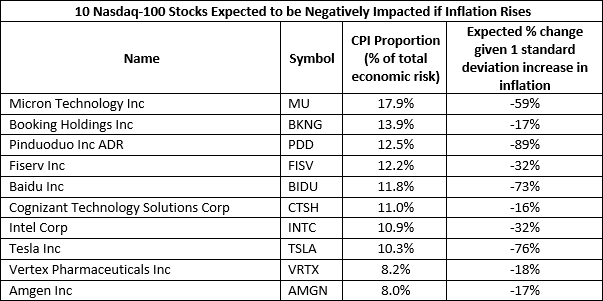

В таблице ниже показаны 10 акций из индекса Nasdaq-100, которые, как мы ожидаем, будут иметь наибольшее отрицательное значение. реакция на инфляцию как доля общего экономического риска по состоянию на 13 октября 2021 г.

Таким образом, в этом посте проанализированы результаты двух наборов акций, указанных в нашем предыдущем посте в блоге, которые, как мы ожидали, будут хорошо и не очень хорошо в условиях растущей инфляции. Затем мы определили новые наборы акций, используя самые последние доступные данные. Инфляция является лишь частью общего экономического риска, а другие экономические риски могут оказывать большое влияние на показатели отдельных акций и портфелей. MacroRisk Analytics предоставляет проприетарные и запатентованные инструменты, которые помогут вам измерить эти экономические риски.

Это сообщение стало возможным благодаря MacroRisk Analytics®. Эта платформа предоставляет инвестиционные исследования для более чем 30 000 индивидуальных имен, а также портфелей инвесторов. Модель MacroRisk Analytics® использует 18 макроэкономических факторов для анализа влияния экономики на стоимость инвестиций. Используя это запатентованное исследование, наша команда дважды получала награду Уильяма Ф. Шарпа за достижения в области индексирования в номинации ETF/Indexing Paper of the Year. Нажмите здесь чтобы получить доступ к этому отмеченному наградами инвестиционному исследованию сегодня! Другие наши сообщения в блоге можно найти на сайте www.macrorisk.com.