Индикатор PSAR, впервые представленный техническим аналитиком Уиллсом Уайлдером в 1978 году, при правильном использовании дает трейдерам преимущество на рынке. В этой статье мы обсудим плюсы и минусы этого индикатора и покажем вам, как вы можете использовать его как часть своей торговой стратегии.

Прибыльные трейдеры используют индикатор PSAR, чтобы определить, продолжится или развернется текущая ценовая тенденция. Но это еще не все:он также помогает трейдерам определить правильные точки входа и выхода. Продолжайте читать, и я покажу вам, как!

Также известный как «система остановки и разворота», индикатор PSAR выглядит как серия точек сверху или снизу свечи. Мы интерпретируем конечный результат одним из двух способов.

Во-первых, точка ниже свечи считается бычьим сигналом. И наоборот, точка над свечой означает, что ситуацию контролируют медведи. В то же время вам нужно быть осторожным, так как импульс, скорее всего, останется нисходящим.

По мере роста цены акции растут и точки. Сначала они медленно растут, затем набирают скорость и ускоряются вместе с трендом.

По мере развития тренда индикатор PSAR начинает двигаться немного быстрее, и точки вскоре догоняют цену. Это может помочь вам предсказать, когда акции вырастут.

Когда точки на индикаторе PSAR перевернутся, пристегнитесь. Это означает, что происходит потенциальное изменение направления цены.

Как трейдер, это ценная информация, которую нужно знать по очевидным причинам. Если вы думаете открыть длинную позицию по акции, но точки выше цены, вы ждете, пока точки перевернутся.

Как только точки переворачиваются ниже цены, это сильный сигнал дальнейшего роста цены. Настало ваше время войти.

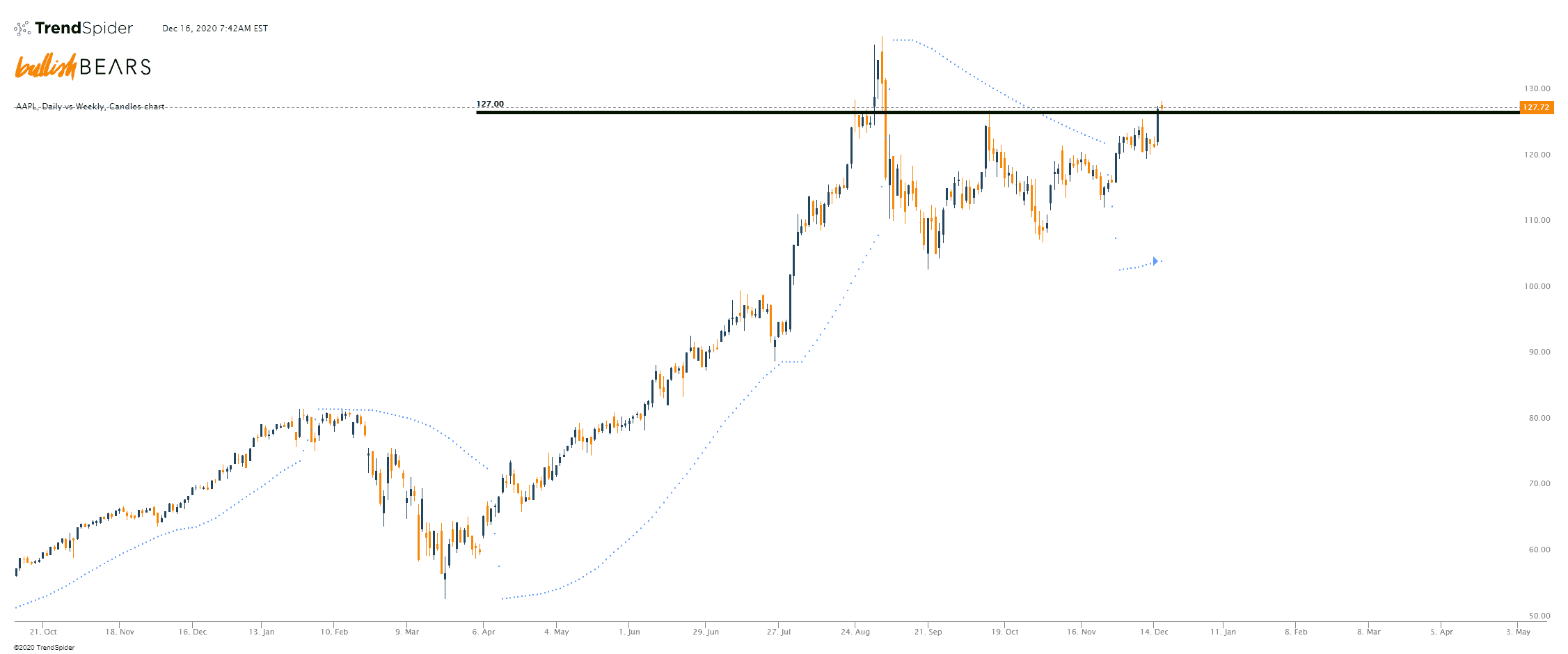

Дневной график $AAPL против недельного графика TrendSpider с PSAR:обратите внимание, как мы соотносим дневные свечи с недельным графиком $PSAR и как мы можем определить тренд SWING TRADE из-за недельных точек PSAR? Ага, мы тоже 🙂

Знаете ли вы, что индикатор PSAR — отличный способ установить стоп-лосс? Позволь мне объяснить. В случае, когда цена вашей акции растет, просто переместите стоп-лосс так, чтобы он соответствовал параболическому индикатору SAR.

Фундаментальная концепция применима к вашей короткой позиции:когда цена падает, падает и индикатор. Все, что вам нужно сделать, это переместить стоп-лосс так, чтобы он соответствовал уровню индикатора после каждого ценового бара.

В жизни лучше не держать все яйца в одной корзине; то же самое касается торговли. Несомненно, разумнее иметь несколько индикаторов, но не слишком много, для подтверждения вашего торгового сигнала, чем полагаться исключительно на один конкретный индикатор.

Многие трейдеры любят использовать стохастик и скользящие средние, а точнее 21-дневную EMA в сочетании с индикатором PSAR. Лично у меня сейчас на графике только эти три индикатора.

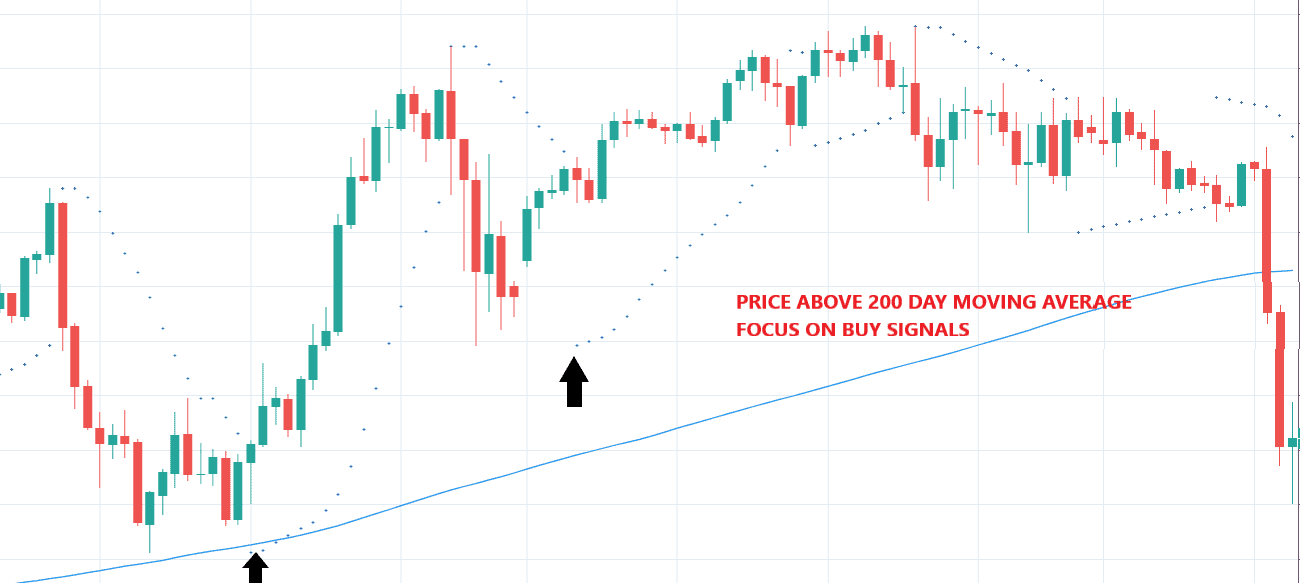

Не существует универсального подхода; найдите индикаторы, которые работают для вас, и вы найдете свою прибыль. Давайте посмотрим на реальный пример использования скользящих средних на изображении ниже.

Когда цена торгуется выше долгосрочной скользящей средней, сигналы покупки PSAR воспринимаются как более обоснованные и убедительные. В переводе на простой язык это означает, что покупатели контролируют направление цены.

Кроме того, комбинированные сигналы покупки PSAR можно интерпретировать как начало очередного толчка вверх. В качестве альтернативы, когда цена находится ниже скользящей средней, ваши сигналы на продажу появляются, когда точки перемещаются снизу вверх.

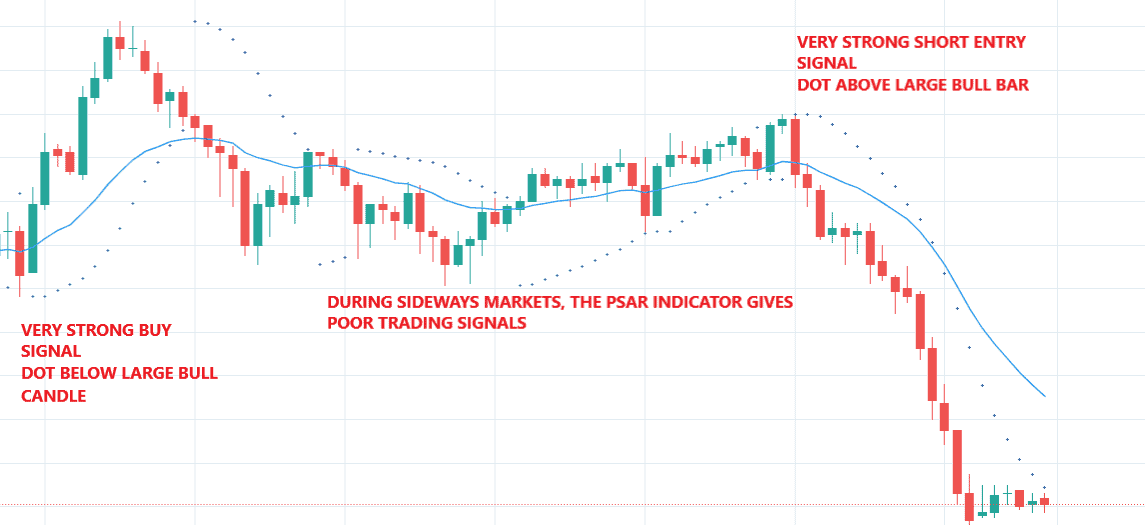

Несомненно, индикатор прекрасно работает на рынках с восходящим и нисходящим трендом. Но это совсем другая история на рынках, которые движутся вбок или изменчиво.

В боковые периоды индикатор PSAR дает несколько плохих, ложных торговых сигналов; диаграмма в начале показывает это.

Параболический SAR стоит на вес золота, поскольку он сообщает нам направление цены вместе с новыми сигналами на покупку или продажу. На рынке с сильным восходящим или нисходящим трендом это работает великолепно.

Однако, как я упоминал выше, он дает много ложных сигналов и убыточных сделок, когда цена начинает двигаться вбок. Чтобы избежать этой ситуации, торгуйте только в направлении доминирующего тренда при использовании индикатора PSAR.

Независимо от используемых индикаторов, вам необходимо иметь за собой знания, если вы хотите выиграть в этой игре. В настоящее время новые трейдеры прыгают со всеми своими деньгами, не развивая свои навыки.

К счастью, с Bullish Bears наши курсы бесплатны. Нет необходимости торопить процесс; не торопитесь, чтобы построить свою стратегию и правильные индикаторы для вас.

Выбор профессионалов:11 лучших акций Nasdaq, которые можно купить

5 финансовых лайфхаков, которые сэкономили мне более 4,1 миллиона долларов

ACCA «осторожно» приветствует сделку по Brexit, но все же необходима ясность

2 неизвестных, но блестящих акции, которые, как мне кажется, могут помочь вам добиться финансовой независимост…

Лучший способ поддержать ваши любимые рестораны