Это критерии и контрольный список для продажи спредов OTM. В предыдущих сообщениях мы обсудили различные аспекты продажи спредов OTM и мысли, стоящие за этой сделкой. Мы обсудили перспективы портфеля, как построить спреды и почему кто-то предпочтет продавать внебиржевые спреды, а не совершать направленную сделку.

Теперь мы собираемся изложить критерии и контрольный список для продажи спредов OTM. Прежде чем я начну, я хочу коснуться того факта, что опционные стратегии должны основываться на портфеле, целях и предвзятости трейдера (ВАС!).

Мое решение войти в сделку отличается от вашего. Мое принятие риска основано на моих собственных причинах. Ваше принятие риска должно основываться на ваших собственных причинах. Существует множество различных стратегий торговли спредами OTM. Каждой из этих стратегий соответствуют разные критерии.

Критерии и контрольный список для продажи спредов OTM описаны в этом сообщении в блоге. Это полностью отличается от совершения OTM-сделки с целью получения прибыли. Может показаться, что это одно и то же, но есть различия в намерениях.

Это имеет значение? ДА! Использование моментумной торговой возможности, основанной на бинарном событии, будет иметь разные критерии. Торговля спредами OTM для получения дохода означает, что мы разрабатываем эту торговлю с учетом критериев, ориентированных на вероятности.

Мы торгуем с перекосом; от сильно раздутых опционов на акции и математически рассчитанного успеха. Что это обозначает? Это означает, что если вы попытаетесь применить этот критерий в ситуации, когда есть внешние бинарные события, вы сильно увеличите вероятность отказа!

Это также означает, что если вы применяете технический анализ с этими критериями, вы можете значительно увеличить вероятность успеха. Давайте разбираться.

Выполните проверку на ликвидность.

Подождите, это все? ДА! Первым шагом в критериях и контрольном списке для продажи спредов OTM является проверка ликвидности.

Почему? Если это не очень торгуемый продукт, то у него будет более широкий спред между спросом и предложением. Это то, что известно как причина «проскальзывания». Наполниться будет сложно. Другими словами, будет сложно найти того, кто захочет купить ваш спред.

Тогда будет сложно управлять этой сделкой. Это означает, что будет сложно выйти из позиции, если рынок повернется против вас или если вы захотите перевести сделку в другую серию. Как узнать, достаточно ли ликвидности?

Первое, что вам нужно сделать, это посмотреть на объем и открытый интерес в ряду первых месяцев. Есть ли у продукта еженедельные варианты? Исчисляется ли количество вариантов банкоматов и около вариантов банкоматов сотнями?

Если ответ отрицательный, то отказывайтесь от торговли! Не торгуйте неликвидным продуктом.

Сформируйте направленный уклон.

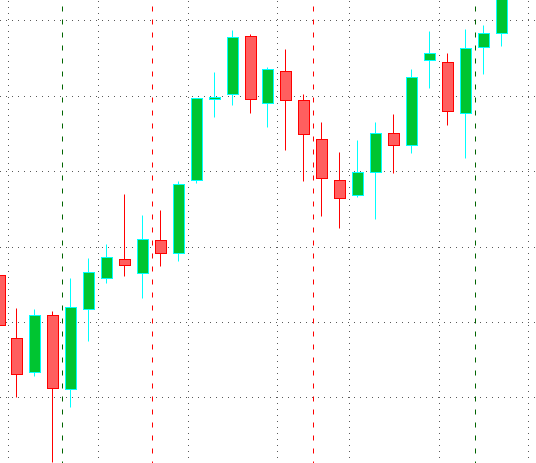

При выборе направления смещения важно понимать поведение цены. Выбрать спреды OTM, которые будут торговаться по тренду, а не против тренда. Этот блог не будет слишком углубляться в определение тенденций.

Мы не собираемся обсуждать различные торговые стратегии для торговли против тренда (например, противоположные торговые стратегии). Для целей этого обсуждения основная концепция фокусируется на выборе спреда OTM, который движется в правильном направлении.

Мы продаем путы, чтобы торговать с бычьим уклоном, и мы продаем коллы, чтобы торговать с медвежьим уклоном. Описанная здесь стратегия OTM Spread будет сосредоточена на спредах, которые несут больший риск и меньшую прибыль. (КАКИЕ?!?). да. Решение о дополнительном риске допустимо, потому что эта стратегия имеет более высокую вероятность успеха.

При разработке OTM Spread мы ищем способ избежать движения цены и оставаться в стороне. Мы не хотим, чтобы цена ударила по нашей сделке, и мы будем строить наш спред ниже бычьего рынка или выше медвежьего рынка, чтобы избежать раздавливания.

Существуют разные сделки и разные стратегии для тех сделок, которые включают в себя опережение ценового действия, но эта торговая логика не имеет места в этой стратегии. Для наших целей мы хотим полностью избежать цены.

Есть несколько способов торговать по короткой вертикали, но опять же, эта стратегия и критерии, определенные в этом сообщении в блоге, предназначены для одной конкретной торговой концепции. Мы разработаем критерии для участия в других типах сделок в другом посте.

Оценивая поведение цены, ищите более медленно движущийся продукт, который, как ожидается, не продвинется на большое расстояние до экспирации. Почему? Если мы обнаружим трендовую акцию, которая, как ожидается, сильно изменится, мы захотим торговать на этом рынке с помощью другой стратегии.

Если ожидается, что рынок продвинется на большое расстояние до экспирации, мы хотели бы извлечь выгоду из этого движения и совершить потенциально более прибыльную сделку, используя спред, предназначенный для такого типа ценового действия.

Еще одна вещь, связанная с формированием направленного уклона, — это наблюдение за поведением цены для определения потенциальных зон поддержки и сопротивления. Старайтесь размещать свои OTM-спреды за стеной поддержки или сопротивления, чтобы удерживать цену подальше от нашей позиции.

Несколько вещей, на которые стоит обратить внимание, — это торговые концепции от точки к точке, индикаторы, которые проецируют полосу вокруг движения цены, зоны поддержки или сопротивления объема, гэпы в движении цены, уровни Фибоначчи и предыдущие точки отклонения.

Высокая подразумеваемая волатильность, высокие подразумеваемые процентили или высокий ранг подразумеваемой волатильности могут быть полезными и даже полезными, но высокая волатильность означает высокий риск. Да, высокий IV =высокий риск.

Мы хотим свести к минимуму наш риск и совершать сделки в соответствии с критериями, определенными здесь. Это означает, что мы завершаем вход и выходим, когда наша цель по прибыли будет достигнута.

Мы не хотим слишком сильно фокусироваться на волатильности в нашем анализе ценового действия. Вместо этого сосредоточьтесь на выборе правильных опционов с правильным сроком действия.

Эти сделки с высокой вероятностью больше основаны на выборе правильных цен исполнения и вероятности касания, а не на анализе ценового действия. Найдите баланс!

Продавайте спреды за 35–65 КАЛЕНДАРНЫХ ДНЕЙ до экспирации.

Это важный шаг в построении нашей торговли. Если выбор экспирации слишком короткий, риск направления будет слишком велик. Продажа краткосрочных опционов сроком менее трех недель имеет отрицательную гамму, что может серьезно повредить нашему портфелю.

Из-за направленного риска мы будем стараться продавать спреды с более высоким сроком действия, а затем выходить из позиции досрочно, чтобы не запутаться в тяжелой гамме.

Хотя я не создавал никаких блогов и не писал никаких материалов о вариантах греков, я могу порекомендовать вам несколько замечательных материалов, если вы еще не освоили их. Чтобы узнать больше о греках, ознакомьтесь с нашим курсом по торговле опционами.

Тета — еще одна причина выйти за рамки трехнедельного цикла экспирации. Мы продаем OTM-опционы с большим количеством тета и хотим, чтобы эти OTM-опционы теряли свою ценность по мере уменьшения тета.

Поскольку скорость распада является экспоненциальной, мы хотим быть уверены, что продаем опционы до того, как тета-распад превысит пороговое значение, а затем выкупим нашу позицию, как только опцион понес массивные потери тета. Параметры распадаются на √квадратный корень из времени.

Давайте посмотрим на формулу:

• Давайте посмотрим на первую формулу. Опция на один месяц =$1

• Далее опцион на два месяца =1 долл. США x √2 =1,41 долл. США

• Наконец, опцион на три месяца =1 долл. США x √3 =1,73 долл. США

И так далее.

Избегайте объявлений о доходах и других событий-катализаторов

Мы не стремимся совершать импульсные сделки и не хотим участвовать в событиях-катализаторах. Это означает, что вам нужно искать различные объявления, такие как новости FDA, выпуски основных продуктов и т. д.

НЕ продавайте спред в цикле экспирации, когда есть объявление о доходах или важные новости, потому что опционы не будут падать в цене. Маркет-мейкеры оценивают эти события, и греки по-разному влияют на опционы.

Вы можете найти эту информацию на платформе ThinkorSwim, перейдя на вкладку «Обзор рынка» и просмотрев календарь. Также вы можете зайти в цепочку опционов и поискать перекос волатильности.

Таким образом, вы можете идентифицировать объявления, просматривая цепочку вариантов от текущего цикла до 60-65 дней. Если вы обнаружите разницу в волатильности более 2%, значит, маркет-мейкеры оценили событие. Немедленно остановитесь и откажитесь от сделки.

Что касается объявлений о доходах, также рекомендуется избегать продажи спреда OTM в течение недели ПОСЛЕ получения дохода. Прибыль может вызвать очень быстрое движение рынка, а это контрпродуктивно для торговли, которую мы строим.

Выбор наших цен исполнения

Мы продаем опцион и покупаем опцион, чтобы построить эту сделку. Хотя цель состоит в том, чтобы продать спред OTM, мы должны выбрать правильный вариант продажи и правильный вариант покупки, чтобы правильно торговать по этой стратегии. Поскольку мы собираемся построить сделку с высокой вероятностью, нам нужно сосредоточиться на сделках с вероятностью успеха примерно от 76% до 90%.

Мы НЕ используем PROB OTM и НЕ используем PROB ITM в цепочке опционов для определения нашей вероятности! Это очень важно. Расчет вероятности «при деньгах» и расчет вероятности «без денег» в таблице опционов учитывает различные аспекты, включая волатильность и перекос. Помните, что мы не стремимся строить нашу торговлю на основе волатильности (прочитайте нашу страницу обучения торговле опционами).

Если вы не можете рассчитать вероятность сделки, используйте дельту, чтобы подобрать правильные цены исполнения. Это поможет вам в процессе выбора, но даст вам правильные вероятности.

"Закрыть" не точно. «Близко» НЕ достаточно близко. Вы можете начать с коротких опционов с дельтой от 0,10 до 0,24. Помните, когда мы строим эту сделку, мы собираемся продать опцион («короткий опцион») и купить опцион («длинный опцион»).

Как только вы нашли короткий опцион, купите другой опцион на $2,00 – $5,00 и далее OTM. Убедитесь, что спред опционов составляет минимум $2,00. Это важно в критериях для этой торговли. Если вы хотите торговать спредом менее чем на $2,00, вам следует торговать по другой стратегии.

Убедитесь, что вы держите спреды шириной не менее 2,00 долларов, но не более 10,00 долларов. Если вы выходите за пределы спреда в 10 долларов, на сделку может повлиять перекос волатильности. Если вы хотите получить большую прибыль, лучше увеличить количество контрактов, чем увеличивать ширину спреда.

Расчет вероятности успеха

Как мы рассчитываем нашу вероятность успеха, если мы не хотим использовать PROB OTM или PROB ITM? Во-первых, мы рассчитываем наш успех, принимая на себя риск и разделив его на ширину спреда. (Теперь вы понимаете еще одну причину, по которой мы не хотим превышать 10 долларов на предыдущем шаге).

Итак, каковы наши риски? Наш реальный риск определяется путем вычитания ширины спреда из кредита, который мы получили бы. Если бы мы получили кредит в размере 1,00 доллара и имели широкую сделку на 5,00 долларов, наш реальный риск составил бы 4,00 доллара. Как только мы подсчитали наш реальный риск, мы используем его для определения нашей вероятности, разделив ее на ширину спреда.

Если ваш спред выходит за пределы диапазона вероятности 76% – 90%, вам нужно отказаться от сделки или рассмотреть возможность корректировки сделки с другими ценами исполнения. Это означает, что если вы рассчитаете вероятность и получите вероятность 91%, вы откажетесь от сделки или измените страйки! Совершайте сделку только в том случае, если вероятность составляет от 76% до 90%.

Звучит запутанно? Вот пример:

КРЕДИТ =1 доллар США

ОБЩИЙ РИСК =$5,00 (ширина спреда)

РЕАЛЬНЫЙ РИСК =$4,00 (всего вы можете потерять)

Реальный риск равен ширине спреда за вычетом полученного кредита.

ВЕРОЯТНОСТЬ =Реальный риск/ширина спреда Расчет =4,00 долл. США/5,00 долл. США =80%

Контракты и размер позиции

Эти спреды OTM, которые мы продаем, разработаны с высокой вероятностью, и наш риск определяется исходя из ширины спредов, поэтому, чтобы увеличить наш потенциал прибыли, мы должны увеличить количество контрактов в сделке.

Это важный момент, который должен быть реализован на 100%. Управление рисками заключается в выборе страйка и расчете нашей вероятности. Вы должны быть на 100 % довольны ПОЛНЫМ ПОТЕРЯМ.

Мы не собираемся управлять этой сделкой с помощью стоп-лосса. Нет причин использовать стоп-лосс в спредовой сделке.

Одна из самых больших ошибок, с которой люди борются, — это использование стоп-лосса в своих спредах и/или выход из сделки досрочно, потому что они не могут дождаться окончания сделки.

Если вы торгуете с размером контракта, который сопряжен с большим риском, чем вы готовы принять, вы не останетесь в сделке и не позволите ей созреть. Вы когда-нибудь были в сделке, которая обернулась против вас, и после того, как вы закрыли позицию, цена развернулась и пошла туда, куда вы хотели? Если бы вы остались в сделке, у вас была бы прибыльная позиция.

Причина, по которой люди отказываются от сделки раньше, заключается в том, что они были в сделке, превышающей то, что они были готовы потерять. Не позволяйте этому случиться с вами. Совершайте сделки только в рамках своего уровня комфорта.

Совершайте сделки только по той цене, которую вы готовы потерять на 100%. Стопы принесут вам убытки, превышающие нашу вероятность успеха. Мы НЕ используем стоп-лосс. У нас есть критерии для выхода из сделки, и мы рассмотрим эти критерии позже в этой публикации.

Чтобы определить, какой размер контракта вам подходит, рассчитайте размер, взяв на себя реальный риск и умножив его на 100 акций на контракт. Например, вы продаете спред шириной 5 долл. США за кредит в 1 долл. США.

Риск равен $4,00 на акцию X 100 акций на контракт. Если бы я хотел торговать тремя спредами, то я бы умножил 4 доллара на 300. Я не могу определить, какой размер контракта вам подходит. Вы должны решить, что вам удобно терять.

Выполнение вашей сделки

Попробуйте продать эту позицию по хорошей цене. Попробуйте продать его по СРЕДНЕМУ или СРЕДНЕМУ спреду спроса/предложения. Нет причин торопиться с этим шагом. Разместите ордер по средней цене и отправьте его на рынок.

Оставьте его там на некоторое время и дайте ему время поработать. Через 30–45 минут еще раз взгляните на спред и внесите изменения с шагом в копейки. Рынок движется и расширяется/сжимается, поэтому нет причин для форсирования сделки.

Если вы хотите войти в сделку через 35-65 дней, нет причин продавать сделку по плохой цене. Это называется «работа с заказом».

Прибыль

Мы продали этот спред, чтобы войти в сделку, а чтобы выйти из сделки, нам нужно его выкупить. Вы продали, чтобы открыть, и вам нужно купить, чтобы закрыть. Как узнать, когда выходить из сделки?

В критериях, разработанных для этой сделки, и для достижения вероятности успеха, которую мы рассчитали выше, вам нужно посмотреть на закрытие этой сделки, когда вы достигли 55% или 65% прибыли.

Например, если вы продали спред за 1 доллар США, вам следует закрыть сделку, когда цена спреда может быть выкуплена за 0,45 или 0,50 доллара США.

Несколько замечаний о прибыли. Во-первых, это сделка с высокой вероятностью, но убыточные случаются. Вам должно быть комфортно принимать убытки.

Эти спреды имеют высокую вероятность успеха, но эта вероятность увеличивается по мере увеличения количества сделок. Что это обозначает? Это означает, что если вы торгуете с вероятностью успеха 80%, но совершите только три сделки, вероятность не сыграет в вашу пользу.

Совершив сотни сделок, вы обнаружите, что вероятности приближаются к рассчитанным вами числам, и вы начнете достигать этого коэффициента выигрыша.

Означает ли это, что вы будете получать прибыль, только совершив сотни сделок? Нет. Если вы хотите добиться успеха в 8 из 10 сделок, вам нужно совершить больше, чем эти 10 сделок.

Вероятности рассчитываются по сотням тысяч случаев. Ретроспективные тесты для этой сделки и критерии, используемые для разработки сделки, основаны на расчетах вероятности.

Если трижды подбросить монету, трижды может выпасть орёл. Это может легко случиться. Если вы подбросите одну и ту же монету 5000 раз, вы очень близко приблизитесь к полуорлу и полурешке.

Без какой-либо помощи в ценовом действии или управлении сделкой вы могли бы торговать на рынке с 50% шансом на успех. Критерии торговли в этой стратегии дадут вам преимущество, и вероятность будет в вашу пользу, добавляя дополнительные 16–40% вероятности успеха.

Понести убытки

Эти позиции строятся с вероятностью касания менее 50 %, но рынки могут двигаться против вас и нарушать ваши спредовые позиции.

НЕ выходите из сделки только потому, что рынок коснулся вашего короткого опциона. Закрывать позицию только тогда, когда дельта короткого опциона достигает 0,58. Да, это означает, что мы позволим короткому опциону немного уйти в прибыль перед закрытием спреда.

Если вы настроите дельта-оповещения и будете управлять своей сделкой, вы можете постоянно терпеть убытки. Почему это важно? Потому что, когда мы строим сделку и рассчитываем максимальный убыток, мы также можем попытаться спасти наши убыточные сделки с постоянным убытком %.

Каждый трейдер будет терпеть убытки, ключ к выживанию и успеху в торговле — управлять своими сделками и оставаться в курсе убытков.

При закрытии широкого спреда в 5,00 долларов, когда короткий опцион достигает 0,58, спред должен стоить от 2,40 до 2,90 долларов. Если этот спред был введен для кредита в размере 1 доллара США, то ваш убыток в размере 2,40–2,90 доллара США будет уменьшен на 1 доллар США. Это приводит к убыткам в размере 1,40–1,90 долларов США за спред.

Провернуть сделку

Если вы хотите управлять сделкой, развернув ее на следующий цикл экспирации, вам нужно принять решение заранее. Как мы это решим?

Вы должны предвидеть цену и смотреть, как изменить спред, если дельта достигает 0,50. Не ждите, потому что вы не можете катить спред за кредит, если дельта вышла за дельту 0,50.

Это очень важно, потому что мы НЕ делаем сделку по дебету. При настройке торговых оповещений установите оповещение на 0,48, чтобы убедиться, что у вас есть время войти в свою торговую платформу и выполнить бросок. Again, you MUST roll the trade before the delta gets to .51.

We “roll” the trade by buying back our spread and selling it in an expiration cycle further out (again looking for 35 -65 days of expiration). When looking to roll a spread, make sure there are no earnings events.

When trading markets that have earnings, the trade criteria may block you from rolling a trade. If there is an earnings event in the expiration cycle you are looking to roll into, DO NOT take the trade!

Remember that options will not decay before an earnings announcement. When rolling a trade, make sure that your logic behind the roll is solid. Что это обозначает? It means do not roll a losing trade just because it is losing.

That only increases your loss. Roll the trade if the reasons you entered the trade are still good and you believe that the market analysis will play out if given more time.

The ability to analyze and accurately determine if a trade is still viable comes with time and practice. If you are unsure about taking the roll, ask a Bullish Bears Moderator in our trading rooms to look over the position for you and help you find the answer.

Remember, we do not roll losing trades. Rolling a trade typically places the whole spread at risk and can lead to a 100% loss. This means if you trade a $5.00 wide spread, you could take a $5.00 loss (minus the credit you received).

If you are a new trader and want to paper trade this strategy there are a few things to mention which can help you in the learning process. Place the trade after performing the steps outlined above and repeat the process again and again.

Find news sites or develop an understanding of your broker platform to more easily identify products with earnings announcements or events that could endanger your spread.

Review the steps for calculating the probabilities and develop a strong understanding of what you are calculating. Repeat the steps to become familiar with the calculations and to gain a stronger understanding of probabilities.

Continue to study the Greeks and develop a common understanding of how they work and how they will affect your positions. Just because the steps are outlined above, does not mean that you can not develop a stronger grasp of the formula and dial in a more precise checklist.

This trade strategy and the criteria for this trade is aimed at giving a universal trading strategy to the various traders here at the Bullish Bears. It can be dialed in to be even more effectively by a trader who has a strong understanding of the Greeks.

Be consistent in your targets. Take profits and exit losing trades as consistently as possible to help you become a better and more effective trader.

By working at consistent trading, your other trading habits will begin lining up in the same way. Consistent trading also helps you realize when things are going wrong and can help you correct your mistakes in future trades.

Practice placing the trade. The structure of the spreads is important and developing a strong understanding of the structure of the trade is critical for success. Place the trade on the call side and the put side.

Take bullish and bearish positions. Practice setting up alerts for the trades and review the entrance and exit criteria. Work to understand when a trade is a loser or if the trade should be rolled.

Take the time to continue learning price action and market analysis but do not let direction get in your way. Trade small positions at first and learn the concepts for the trade. The criteria for this trade was developed with a focus on probabilities and execution.

I’ve developed an Excel spread sheet which will do the spread calculations for you and this can be found by going to the Members Only Section of the Bullish Bears Website and scrolling to the bottom to find “Signets Corner.”

Once you access that section of the website, you will find a download-able file called Credit Spread Calculator. If you do not have Excel, you can download a google product to open that document by clicking on this link here.

In the next Options Series, we will look at trading debit spreads. I look forward to seeing you there.