Федеральная резервная система бросила Уолл-стрит то, чего она ожидала, - но также смешала в кривой - после того, как в среду завершилось последнее заседание Федерального комитета по открытым рынкам (FOMC).

ФРС, как и ожидалось, заявила, что не совсем готова объявить о начале сокращения, но дала понять, что действия не за горами.

«Если прогресс [в достижении целей максимальной занятости и ценовой стабильности] в целом будет продолжаться, как ожидалось, Комитет сочтет, что в ближайшее время может потребоваться замедление темпов покупки активов», - говорится в сообщении центрального банка. Многие стратеги считают, что ФРС примет меры в ноябре или декабре.

Еще более поразительным было то, что последняя "точечная диаграмма" ФРС - диаграмма, иллюстрирующая ожидания участников FOMC относительно будущего уровня процентных ставок - теперь прогнозирует рост ставки по фондам ФРС на 0,5 процентного пункта к концу 2022 года.

«Отсутствие официального объявления о сокращении выбросов явно выглядит голубиным по сравнению с несколько неожиданным ястребиным точечным графиком, который теперь увеличивает шансы повышения ставок в 2022 году», - говорит Клифф Ходж, директор по инвестициям Cornerstone Wealth. «Эти ускоренные сроки значительно опережают общепринятые ожидания относительно того, что первое повышение не произойдет до 2023 года».

Майкл Грегори, заместитель главного экономиста BMO Capital Markets, предоставляет дополнительные сведения о точечной диаграмме:

Подпишитесь на БЕСПЛАТНОЕ Еженедельное письмо по инвестициям от Киплингера, чтобы получать рекомендации по акциям, ETF и паевым инвестиционным фондам, а также другие советы по инвестированию.

«Средний прогноз теперь включает повышение ставки на 0,5 балла в этом году по сравнению с предыдущим (2 из 11 в июньских лагерях без движения выскочили на подножку« одного похода »)», - говорит он. «И теперь он имеет ужесточение на 75 базисных пунктов в 2023 году вместо 50 базисных пунктов, которое было ранее, и только одно удержание без повышения ставки. Первые точки на 2024 год показывают дальнейшее ужесточение на 75 базисных пунктов до конечной точки 1,75%, с, как Ожидается, что в неизменном лагере никого не осталось "

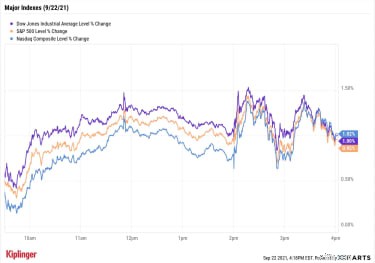

Промышленный индекс Доу-Джонса (+ 1,0% до 34 258), который уже демонстрировал сильный рост, преодолел некоторую волатильность после публикации, но сохранил свои прибыли. S&P 500 (+ 1,0% до 4395) и Nasdaq Composite (+ 1,0% до 14 896) последовали их примеру.

Другие новости фондового рынка сегодня:

Опасения в понедельник, что китайский Evergrande может превратиться в очередной обвал в духе Lehman Brothers, почти исчезли, по крайней мере, на данный момент - если с тех пор движение акций является каким-либо признаком.

Это не обязательно означает, что инвесторам все ясно.

Брэд Макмиллан, директор по инвестициям Commonwealth Financial Network, ранее на этой неделе отметил, что «новости Evergrande, вероятно, являются спусковым крючком, но не причиной небольшого отката, который мы наблюдали». Действительно, на рынке месяцы не было значительных просадок, и риски сохраняются, включая высокие цены на акции, опасения по поводу COVID и надвигающийся потолок долга.

Так что не бойтесь, но будьте начеку.

Те, кто ищет защиты, могут обратить внимание на устойчивые "голубые фишки" промышленного индекса Доу-Джонса или стратегии с низкой волатильностью, которые отдают приоритет защите.

Также можно сделать небольшую обрезку. Широкое падение рынка не наказывает все акции одинаково - особенно дорогие акции часто несут основную тяжесть продаж. Недавно мы оценили 10 акций, которые могут оказаться в сомнительном положении - в то время как у компаний, лежащих в их основе, нет явных недостатков, сочетание посредственных перспектив роста и заоблачных оценок делает их особенно уязвимыми для резкого падения.>