Произошедший в январе скандал вокруг компании GameStop неожиданно привлек внимание общественности к практике короткой продажи акций. GameStop продает видеоигры через сеть из тысяч торговых точек, которые напоминают анахроничные магазины Blockbuster. Бизнес ухудшился, в основном из-за онлайн-конкуренции. GameStop вычеркнул прибыль в 2017 финансовом году (закончившийся 31 января 2018 г.), затем потерял деньги в следующие два года и, по оценкам, потерял 680 миллионов долларов за последние 12 месяцев.

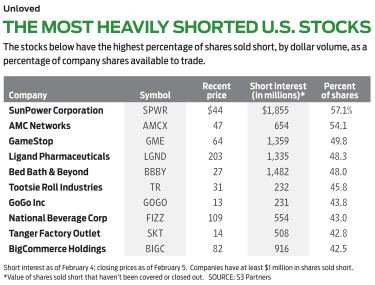

GameStop был хорошим кандидатом на короткую позицию, то есть ставку на то, что цена его акций упадет (процесс, который я опишу в ближайшее время). И действительно, если бы вы некоторое время назад закоротили GameStop, вы могли бы заработать много денег. Цена акций упала с 30 долларов в ноябре 2015 года до 3,85 долларов прошлым летом. Затем цена GameStop начала расти без особой веской причины, и акции закрылись в 2020 году на отметке около 19 долларов, что, по мнению некоторых продавцов, было неприемлемо высоким для обычной компании, которая валялась в красных чернилах.

Здесь история принимает необычный оборот, знакомый теперь всем, кто следит за фондовым рынком. За две недели акции GameStop взлетели до 348 долларов. Короткие продавцы, в основном хедж-фонды, были раздавлены, торговые платформы, такие как ограниченные закупки Robinhood, а также политики и регулирующие органы вызвали бурю негодования. Все, что я хочу сказать о GameStop, - это то, что цены на все акции растут и падают, но в конечном итоге они отражают реальную базовую стоимость компании. Итак, ни роста, ни прибыли, ни курса акций в триста долларов.

Тем не менее, моя тема для этой колонки - не полемика вокруг GameStop, которую некоторые изображают как моральное состязание между непослушными маленькими инвесторами и злыми спекулянтами с Уолл-стрит. Моя тема - короткие продажи, что и было причиной разногласий.

Что знал Гершвин. Когда я был ребенком, слушая пластинки родителей, меня очаровала строчка из песни «Я не могу начать» на слова Иры Гершвина. Оно гласило:«В 1929 году я продал без потерь». Я думал, это означает, что главный герой песни продал все свои запасы до краха. Позже, узнав о коротких продажах, я понял, что у него дела обстоят намного лучше. Когда вы продаете без покрытия, вы не продаете, пока что-то не произойдет. Вы продаете то, чего на самом деле нет. Вы невысокие в данном случае - акций, поэтому вы берете их в долг у того, кто ими владеет.

Затем продавец в короткую позицию забирает эти акции и немедленно продает их на рынке кому-то другому (отсюда «продавец в короткую позицию»). Цель состоит в том, чтобы позже выкупить акции обратно по более низкой цене и вернуть их тому, у кого продавец их изначально взял в долг. Представьте, например, что вы продаете 100 акций Coca-Cola в шорт по 50 долларов за акцию. Через своего брокера вы просите одолжить 100 акций у текущего держателя акций. Вы продаете их в тот же день и получаете 5000 долларов. Через месяц цена упала до 44 долларов. Вы платите 4400 долларов за эти акции и возвращаете их первоначальному кредитору. Ваша прибыль составляет 600 долларов за вычетом комиссионных за покупку и продажу и минус проценты по займу акций.

Внутренняя механика сложна, но для инвестора все просто. Короткие акции. Если он упадет, вы заработаете деньги. Если он пойдет вверх, вы проиграете. Это противоположность покупке акций, поэтому риск такой же, верно? Неправильный. Когда вы покупаете акцию, худшее, что может случиться, - это то, что она упадет до нуля, и вы потеряете то, что инвестировали. Но с коротким вы можете потерять гораздо больше.

Допустим, вы закрыли 100 акций GameStop, когда цена за акцию составляла 20 долларов, а цена поднялась до 300 долларов. Вы занимаете акции и продаете их, получая 2000 долларов. Но через несколько недель покупка акций, которые необходимо вернуть кредитору, обойдется вам в 30 000 долларов. Тем временем ваш брокер звонил вам с просьбой внести маржу - или залог - чтобы в конечном итоге у вас были деньги для поставки акций кредитору. По мере роста стоимости акций вам приходится увеличивать маржу.

Теперь рассмотрим инвестора, такого как хедж-фонд, который закрыл не 100, а 1 миллион акций GameStop. Инвестиция в 20 миллионов долларов внезапно превращается в обязательство в 300 миллионов долларов. По мере роста курса акций такой инвестор может захотеть закрыть свою позицию, то есть купить 1 миллион акций. Но эти акции нелегко найти - отчасти потому, что многие другие инвесторы держат короткие позиции и находятся в той же лодке. Чтобы найти достаточно акций, инвестор должен поднять цену. Это называется кратковременным сжатием, и ужасно наблюдать, если это короткое сжатие вы.

Ставка против истории. Сжатие - лишь одна из причин, по которой продавать акции в шорт - плохая идея. Во-вторых, акции в среднем растут, а не падают, поэтому короткие продажи - это не то же самое, что постоянно закрывать решку при подбрасывании монеты. Шансы на выпадение решки в четверти акции - один к двум, но вероятность того, что акция упадет в любой год, составляет примерно один к пяти. Фактически, индекс S&P 500, эталон для крупных акций, рос за девять из последних 10 лет и 25 из последних 30. Конечно, отдельные акции могут упасть даже в течение года, что в целом хорошо для рынок. В 2020 году 11 из 30 акций Dow упали в цене, а индекс в целом вырос на 7,3%. Три из 11 компаний - Boeing, Walgreens Boots Alliance и Chevron - потеряли более 20% каждая.

Проблема состоит в том, чтобы знать, какие акции упадут на рынке, где миллионы инвесторов устанавливают цены на основе всей доступной информации. Если вы думаете, что можете определить неудачника, я советую не покупать его. Сопротивляйтесь короткому замыканию. Если вы выберете пачку акций наугад и купите их (т. Е. Сделаете длинную позицию), история показывает, что вы будете получать доход в размере 10% в год. Если вы шортите акции наугад, вы потеряете столько же, плюс расходы по займам. Представьте, что 15 лет назад (период, который охватывает интенсивный медвежий рынок 2008 года) вы вложили 10 000 долларов в ProFunds Bear, паевой инвестиционный фонд, чья производительность соответствует обратной величине индекса S&P 500, как если бы инвестор закрыл индекс. Сегодня у вас будет меньше 1500 долларов. Напротив, фонд S&P 500 от Vanguard превратил бы ваши 10 000 долларов в почти 42 000 долларов.

Тем не менее, могут быть моменты, когда вы захотите хеджировать свои прибыли, то есть заблокировать их, если вы не можете позволить себе увидеть резкое падение своего портфеля. Например, вы могли накопить деньги, чтобы отправить свою дочь в колледж, и беспокоиться о том, что произойдет, если рынок внезапно упадет на 30% - как это произошло всего за пять недель в феврале и марте 2020 года. Вы можете продать половину своих акций и купить обратный фонд. Вы также можете купить опцион, дающий вам право «положить» - или заставить кого-то другого покупать - индексировать акции по сегодняшней стоимости. Концепция аналогична короткой, но вы можете потерять только стоимость опций.

Гораздо более простой способ зафиксировать прибыль - продать акции, выплатить прирост капитала (вам все равно придется это делать, чтобы заплатить за обучение), купить казначейство или положить наличные в банк. Что бы вы ни делали, помните мое одно-единственное предупреждение, когда вы чувствуете желание продать акции без покрытия:не делайте этого.