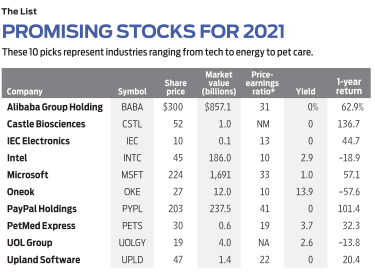

С 1993 года я предлагал ежегодный список из 10 акций. Девять из них выбраны экспертами, которым я доверяю, и я включил одного из своих. Пятый год подряд эти ежегодные рейтинги превышают индекс S&P 500. Такой полосы не должно быть, и читателей следует предупредить, что нет никаких гарантий, что она будет продолжаться. Тем не менее, позвольте мне немного отпраздновать. Результаты 2020 года еще раз демонстрируют важность диверсификации. Четыре из 10 акций упали в цене (включая одну, которая обанкротилась), но пять выросли в цене более чем на 25% каждая (в том числе две - более чем вдвое). В целом мой выбор принес в среднем 28,8% за последние 12 месяцев по сравнению с 16,3% для S&P 500 (цены и доходность указаны по состоянию на 6 ноября)

И снова Терри Тиллман, аналитик Truist Securities (ранее SunTrust Robinson Humphrey), добился больших успехов. Мои годовые выборы из рекомендаций Тиллмана «покупать» превосходят S&P вот уже девять лет подряд. Его выбор 2020 года, Okta (символ OKTA), принес колоссальные 115,5%. На 2021 год мне нравится его выбор Upland Software . (UPLD, 47 долларов США), базирующаяся в Остине, штат Техас, которая предлагает компаниям цифровые инструменты для управления своей клиентской базой. Это рискованные акции с малой капитализацией. Прибыль по-прежнему недостижима, но у Upland более 10 000 клиентов, а выручка за последний квартал выросла на 35% по сравнению с аналогичным периодом прошлого года.

Другим крупным победителем в 2020 году стала Nvidia (NVDA), производитель микропроцессоров для таких приложений, как искусственный интеллект и компьютерные игры. При доходности 180,9% он выделялся среди других постоянных клиентов из моего списка, Джерома Додсона из Parnassus Endeavour (PARWX). Додсон, знаток стоимости, недавно скупил акции другого производителя микросхем, Intel . (INTC, $ 45), который в прошлом году двигался в противоположном направлении от Nvidia, упав на 18,9%. Intel выглядит необычной технологической сделкой с соотношением цены и прибыли 10 и дивидендной доходностью 2,9%.

В сентябре Уилл Данофф отпраздновал 30-летие управления Fidelity Contrafund (FCNTX). Его недавнее выступление не было безупречным. Фонду с активами в 125 миллиардов долларов не удавалось превзойти контрольный показатель для крупных компаний за два из последних пяти лет. Но я не считаю Даноффа. Его многолетний рекорд - это то, что важно, и это великолепно. Например, Danoff купил PayPal Holdings . (PYPL, $ 203), компания цифровых платежей, в 2015 году, когда она была отделена от eBay (EBAY). С тех пор цена акций выросла более чем в пять раз, но Даноффа это не отпугивает. Он купил еще в 2020 году. Я считаю, что PayPal - отличная ставка на 2021 год и далее.

Среди сотен акций, проанализированных Value Line Investment Survey очень немногие получают высшие оценки в каждой из трех категорий:своевременность, безопасность и финансовая устойчивость. Один из них - Microsoft . (MSFT, 224 доллара), крупнейшего в мире производителя программного обеспечения. Прибыль Microsoft в период с 2011 по 2017 год резко снижалась, но с тех пор она почти удвоилась. Важной причиной являются облачные вычисления, которые стали крупнейшим источником доходов компании. Value Line прогнозирует, что прибыль Microsoft вырастет в среднем на 15% в течение следующих пяти лет - почти вдвое больше, чем за последние пять лет. А доходность по акции 1,0%.

Согласно Hulbert Financial Digest информационный бюллетень, отслеживающий эффективность финансовых информационных бюллетеней, Nate’s Notes имеет один из лучших показателей за последний 12-месячный период с доходностью 69,3% модельного портфеля. Один из фаворитов редактора Нейта Пайла - PetMed Express . (ЖИВОТНЫЕ, 30 долларов), зоомагазин. Нейт пишет, что он «оптимистично настроен по поводу того, что в долгосрочной перспективе мы добьемся успеха, продолжая терпеливо выстраивать свою позицию».

Акции малых компаний были в немилости по крайней мере шесть лет, но, как я недавно заметил, есть еще драгоценные камни, которые можно добыть. Дэн Абрамовиц, чья фирма Hillson Financial Management в Роквилле, штат Мэриленд, специализируется на таких акциях, в прошлом году нашел крупного победителя в лице Chemours (CC), производителя хладагентов и других химикатов, доходность которого составила 25,7%. На 2021 год ему нравится IEC Electronics . (IEC, 10 долларов), с рыночной капитализацией (умноженная на цену акций в обращении) всего 102 миллиона долларов. IEC специализируется на устройствах для медицинского и оборонного секторов, и бизнес процветает. Абрамовиц говорит, что ожидает «некоторого замедления темпов роста», но прибыль должна вырасти двузначными числами, и цена подходящая. Основываясь на прогнозе доходов Абрамовица на год вперед, акции торгуются с коэффициентом P / E, равным 13, и прибыль «может неожиданно возрасти». IEC также является потенциальной целью для поглощения.

Продолжая тему малых капиталовложений, я внимательно изучил портфель Wasatch Ultra Growth (WAMCX), фонда, который противодействует тенденции, возвращая невероятный среднегодовой показатель в 26,6% за последние пять лет. Васатч делает большую ставку на здравоохранение. Он пополнял свои запасы Castle Biosciences (CSTL, 52 доллара), компании со штаб-квартирой за пределами Хьюстона, которая разработала собственные тесты для выявления рака кожи и глаз. Акции Castle начали торговаться всего полтора года назад и с тех пор выросли вдвое.

Китайские акции в целом преуспели в этом году, но не мой выбор 2020 года, Trip.com Group (TCOM), ведущий холдинг моего любимого азиатского паевого инвестиционного фонда Matthews China (MCHFX). Trip.com пострадал из-за замедления движения из-за COVID-19, и акции компании упали. Мне все еще нравится, но в 2020 году Мэтьюз приобрел новую большую долю в Alibaba Group Holding . (BABA, 300 долларов), глобального гиганта электронной коммерции, что делает его вторым по величине холдингом фонда. Alibaba процветает:выручка за три года выросла более чем в три раза. Акции тоже растут, но есть куда расти.

За исключением частных домов в пригородах, COVID разрушил недвижимость. Неудивительно, что компания Schwab Global Real Estate (SWASX), которая показывала хорошие результаты в течение десяти лет, резко упала в 2020 году. Но для смельчаков сейчас самое время вернуться в коммерческую недвижимость, и хороший выбор - третий по величине фонд фонда. холдинг, UOL Group (UOLGY, 19 долларов). Компания из Сингапура инвестирует в недвижимость там, а также владеет жилыми и офисными зданиями и отелями в Великобритании, США, Китае и Австралии. Сингапур может быть самой управляемой страной на земле, и если политические беспорядки и эпидемии продолжатся, он станет еще более привлекательным. Акции UOL, упавшие на треть по сравнению с их пиком, продаются по привлекательной цене, и, по последнему отчету, у компании было 800 миллионов долларов наличными, чтобы пережить шторм.

Теперь становится ясно, что компания Diamond Offshore Drilling (DOFSQ), подавшая заявление о защите от банкротства, была моим личным выбором на 2020 год. В настоящее время она торгуется по 17 центов за акцию, став жертвой обвала цен на нефть. Поэтому, естественно, в 2021 году я выбрал другую энергетическую фирму: Oneok . (OKE, 27 долларов), 114-летняя Талса, занимающаяся переработкой природного газа и трубопроводной компанией. В этом году у Oneok были проблемы, но они не были такими разрушительными, как у геологоразведочных компаний, таких как Diamond, и ситуация налаживается. Компания Oneok сохранила свои щедрые дивиденды при выплате 30 октября, а прибыль за последний квартал выросла на 14% по сравнению с тем же периодом прошлого года. Но за последние 12 месяцев акции упали более чем наполовину. Вы понимаете, почему меня соблазняет.

Я закончу ежегодным предупреждением:эти 10 акций различаются по размеру и отрасли, но они не предназначены для диверсификации портфеля. Я ожидаю, что они превзойдут рынок в следующем году, но я не советую держать акции менее пяти лет, так что подумайте об этих долгосрочных инвестициях. И самое главное:я просто предлагаю здесь свои предложения. Выбор за вами.

Джеймс К. Глассман возглавляет Glassman Advisory, консалтинговую фирму по связям с общественностью. Он не пишет о своих клиентах. Его последняя книга Сеть безопасности:стратегия снижения рисков ваших инвестиций во время турбулентности. Из акций, упомянутых в этой колонке, он владеет Microsoft и Oneok. Свяжитесь с ним по адресу James_Glassman@kiplinger.com.

Можете ли вы думать о своем пути к богатству?

Фондовый рынок сегодня:без дураков ':S&P 500 взломал 4000

ЗНАЙТЕ О TOP AMC в ИНДИИ

Didi исключается из листинга NYSE. Что произойдет с моими китайскими акциями, котирующимися в США, если они будут …

Список 3 лучших книг по торговле опционами для повышения вашего образования