У меня есть портфель в США, который создан исключительно для акций с высокой бета-версией, таких как NIO, Tesla, Xpeng и Palantir. Это акции, о которых вы наверняка слышали бы, если бы вам принадлежали акции на фондовом рынке США. На момент написания этот портфель находится под минусом 20%. Если вы в одной лодке со мной, эта статья наверняка вас заинтересует.

Если в прошлом месяце вы купили какие-либо акции с малой и средней капитализацией, высока вероятность того, что ваша позиция в настоящее время находится в минусе. Некоторых это может озадачить, поскольку через день мы видим, как СМИ сообщают, что индекс S &P500 достигает новых максимумов, в то время как акции растущих компаний (особенно в технологическом секторе) достигают новых минимумов.

Это происходит по причинам, и в конце этой статьи я надеюсь, что читатели получат лучшее представление о следующих инвестиционных темах, которые включают:

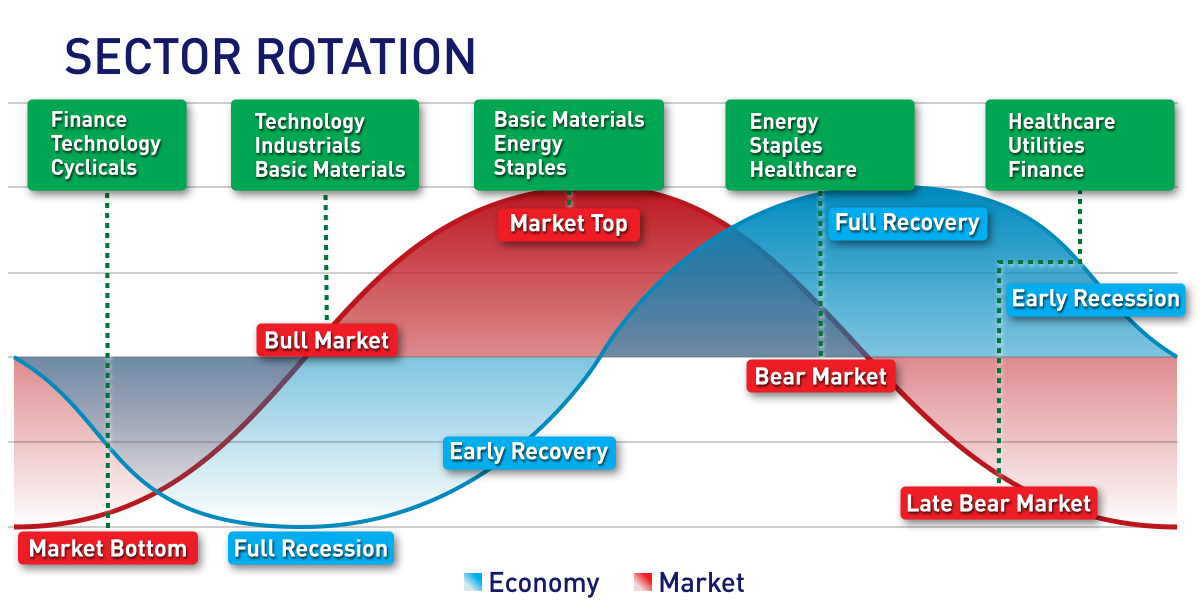

Если вам интересно, почему индексы растут, а акции в определенных секторах, таких как электромобили и технологии, падают, одной из причин может быть «ротация секторов». Это означает, что инвесторы по-прежнему вкладывают средства в фондовый рынок, но сектора, в которые они решили вложить свой капитал, больше не являются основными, о которых мы слышим в средствах массовой информации.

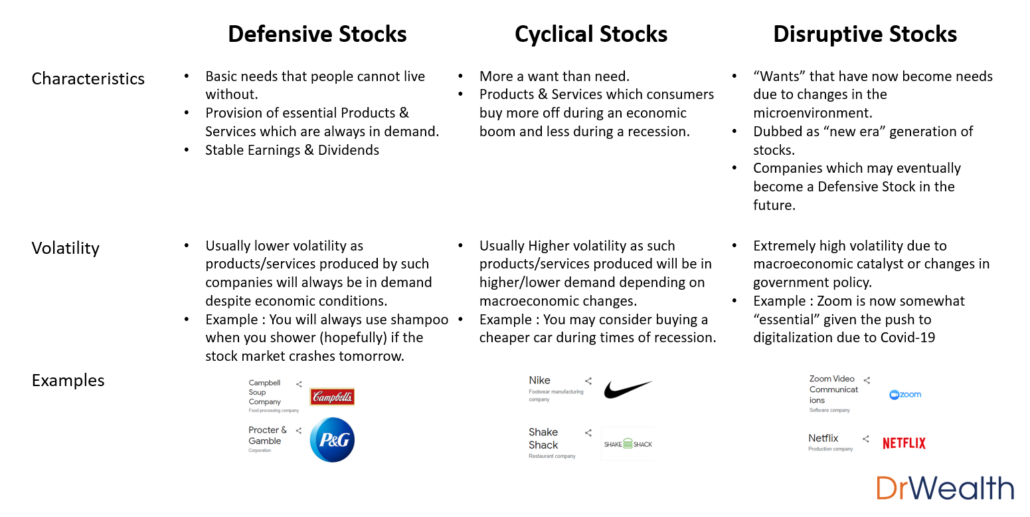

В понимании ротации секторов существует множество концепций, но я считаю простой для понимания сравнение между циклическими, защитными и разрушительными акциями:

Классификация акций может различаться для отдельных инвесторов, но здесь важно не то, что мы думаем, а то, что думает рынок в целом.

Например, убежденный фанат Nike, который покупает пару кроссовок Nike каждую неделю, может возразить, что Nike - это защитная акция, потому что он / она не может «жить» без Nike. Тем не менее, я могу с уверенностью сказать, что большинство участников рынка не покупают обувь Nike каждую неделю и могут даже перестать покупать обувь Nike, если экономика не слишком хороша, поскольку есть более дешевые альтернативы, которые выполняют ту же функцию.

Если мы посмотрим на то, что происходит сейчас, у нас есть инвесторы, уходящие от подрывных акций в целом и переходящие в защитные. Вот почему текущая траектория NASDAQ сильно отличается от промышленного индекса Dow Jones или S&P 500.

Нам, как инвесторам, всегда трудно определить время, когда может происходить такая ротация. Однако мы всегда должны помнить, что такие ротации будут время от времени происходить.

Что касается процентных ставок, это то, чему люди посвятили свою жизнь понимание, поэтому я буду как можно более кратким и точным, чтобы объяснить это.

На самом базовом уровне процент определяется как:

Когда мы пытаемся понять, как процентные ставки влияют на фондовый рынок США, есть несколько ключевых терминов, с которыми нам нужно ознакомиться:

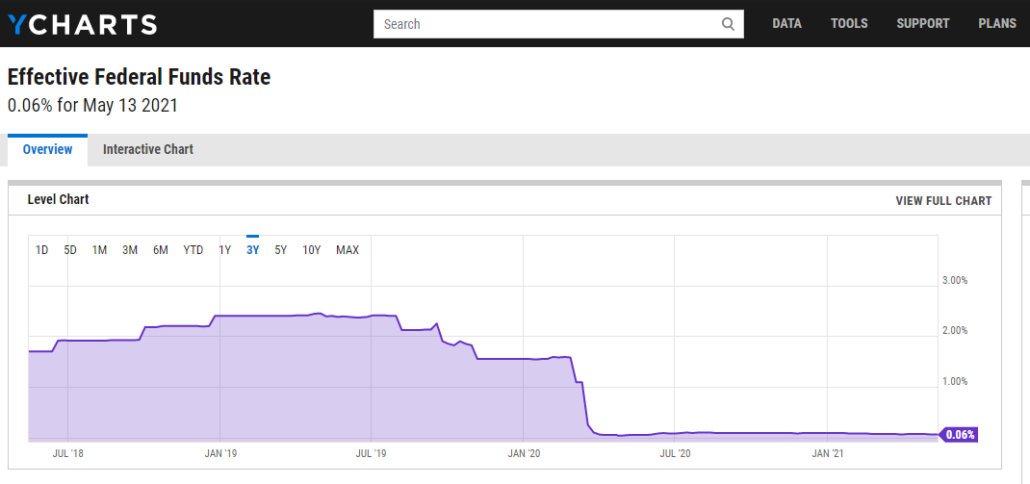

В понимании того, почему FOMC может инициировать изменение ставки по федеральным фондам, на это влияют многочисленные макроэкономические факторы. Ссылаясь на события марта 2020 года в качестве примера, FOMC снизил ставки по федеральным фондам почти до нуля, чтобы стимулировать экономику и поощрять заимствования.

Подумайте об этом так:если вы хотите купить дом и думаете о том, чтобы взять для этого ссуду, вы бы предпочли купить его, когда банк взимает с вас 1 доллар за каждые 1000 долларов или когда банк взимает с вас 0,50 доллара за каждые 1000 долларов?

Это несложное решение, очевидно, что люди с большей охотой будут брать ссуды при низких процентных ставках.

Таким образом, суть в том, что существует ОБРАТНАЯ связь между процентными ставками и фондовым рынком . . Это потому, что низкие процентные ставки (снижение процентной ставки) поощрять потребительские и деловые заимствования, расходы и инвестиции. И наоборот, при высоких процентных ставках (повышение процентных ставок) , потребители и компании считают, что брать в долг, тратить или инвестировать дороже, и, вероятно, сократят эти расходы.

Если мы посмотрим, как это применимо к настоящему, мы увидим много слабых мест в NASDAQ. Итак, вопрос в том, повышается ли ставка по федеральным фондам?

Ближайший ответ на этот вопрос от FOMC - НЕТ. Однако проблема здесь в том, что FOMC ожидает повышения ставки по федеральным фондам в 2022 году.

Рынок, как всегда смотрящий в будущее, почти мгновенно реагирует на это ожидание, поэтому в первой половине 2021 года у нас наступает «коррекционный» период.

Причины, по которым FOMC увеличивает или снижает ставки по федеральным фондам, не ограничиваются простым стимулированием фондового рынка. К другим факторам относятся влияние на потребительские расходы, снижение инфляции и т. Д. Причин слишком много, чтобы перечислить их, но если вы хотите подробнее рассказать об этом, напишите нам в разделе комментариев ниже.

Если коснуться более подробно, на мой взгляд, рост процентных ставок всегда будет влиять на компании, которые все еще находятся на стадии огромного роста, в большей степени, чем на зрелые компании.

Подумайте об этом так:в настоящее время у нас есть такие компании, как NIO и Xpeng, которые активно расширяются. Они выходят на новые рынки, такие как Европа, и инвестируют в себя, чтобы улучшить свои собственные технологии и производственные возможности.

Если такие компании планируют брать деньги в долг для финансирования своего роста, они, безусловно, будут более заинтересованы делать это в условиях низких процентных ставок, поскольку стоимость заимствования будет ниже. В условиях высоких процентных ставок компании, безусловно, дважды подумают, прежде чем заимствовать средства для финансирования любого расширения, и могут даже решить сократить его.

Когда мы анализируем уровни поддержки на графике, мы смотрим на различные точки входа, когда цена падает до определенного диапазона.

Для этого анализа я буду рассматривать динамические уровни поддержки NASDAQ (скользящие средние 120 и 200), а также его структурные уровни поддержки (прямые линии).

Заявление об ограничении ответственности:

Мой анализ этой диаграммы основан на моем исследовании и исследованиях и представляет собой просто мои письменные мнения и идеи. Поэтому представленная информация предназначена исключительно для образовательных целей и / или только для изучения или исследования. Эта информация не должна и не может быть истолкована как или полагаться на нее и (для всех намерений и целей) не является финансовой, инвестиционной или какой-либо другой формой совета.

Как видно из различных скользящих средних 50, 120 и 200, нанесенных на этот график, мы получаем довольно много смешанных сигналов с рынка.

У нас есть цены, которые часто ломаются вверх и вниз от 50-дневной скользящей средней (синие стрелки), но в то же время цены последовательно и в целом соблюдают 120-дневную скользящую среднюю (оранжевая стрелка) вплоть до прошлой недели.

Двигаясь дальше, мы, вероятно, увидим некоторую консолидацию вокруг 120-дневной скользящей средней (оранжевый круг), прежде чем мы испытаем еще одно движение вверх или вниз.

Когда мы строим структурные уровни поддержки / сопротивления, мы смотрим на ключевые цены, по которым инвесторы постоянно покупали и продавали. Уровни поддержки можно определить как ценовые точки, где мы видим повторяющиеся уровни покупок со стороны инвесторов. Точно так же в ценовых точках, где мы видим, что инвесторы продают или фиксируют прибыль, такие области можно определить как зону сопротивления.

Что касается ближайшего уровня поддержки NASDAQ на уровне ок. 13,000 (толстая фиолетовая линия), я считаю это чрезвычайно важным уровнем поддержки, поскольку мы видим, что инвесторы скупают с этого уровня примерно 4 раза за последние 5 месяцев (фиолетовые стрелки).

Если бы рынок полагался на этот уровень поддержки как на трамплин для движения вверх, мы могли бы увидеть краткосрочное сопротивление на уровне прибл. 13 650 (синяя линия). Этот уровень сопротивления имеет решающее значение в краткосрочной перспективе, поскольку мы также видели, как инвесторы в этот момент продавали вниз примерно 4 раза за последние 5 месяцев (синие стрелки).

На мой взгляд, с колебаниями ценового действия между фиолетовой линией поддержки (приблизительно 13 000) и синей линией сопротивления (приблизительно 13 650), я прихожу к выводу, что в настоящий момент индекс колеблется.

Это также отражает общее настроение рынка, на котором доходы компаний по-прежнему хорошие, экономика США начинает открываться, а ситуация с Covid-19 улучшается, но в то же время с некоторым опасением и неуверенным распространением в отношении повышения процентных ставок.

Если бы ценовые действия прорвались выше синей линии сопротивления (приблизительно 13 650), я бы пришел к выводу, что формирование восходящего треугольника могло продолжаться. В анализе графиков восходящий треугольник - это когда цена движется все выше и выше в ключевую зону сопротивления, прежде чем вырвется из этого сопротивления и продолжит движение вверх.

Зеленый треугольник, показанный на диаграмме выше, указывает на диаграмму, на которой уровень поддержки постепенно увеличивается (горизонтальные зеленые линии), а ключевая зона сопротивления формируется на отметке прибл. 14 200 (красная линия). Основываясь на теории, лежащей в основе формирования восходящего треугольника, вполне вероятно, что бычье ралли может продолжиться, если цены будут действовать на основе того, что нам показала история.

Хотя никто не может предсказать будущее, восходящий треугольник обычно известен как модель продолжения на рынке, и на том же графике мы видим восходящий треугольник (оранжевого цвета), сформированный не так давно, еще в сентябре.

Технический анализ никогда не бывает точным на 100%, однако он может помочь нам принимать решения на основе значительного уровня исследований.

Что мне нравится в техническом анализе, так это то, что его можно измерить количественно, то есть есть числа, закономерности и формулы, которые определяют принятие решений. Однако кое-что, что я узнал о фондовом рынке до сих пор, заключается в том, что он почти никогда не следует какой-либо математической логике, поэтому нам необходимо понимать настроение рынка с помощью качественного анализа (процентные ставки и ротация секторов) .

В зависимости от того, к какому типу инвестора вы относитесь, такие движения на рынке могут быть не так важны, если вы планируете инвестировать в долгосрочной перспективе.

7 лучших инвестиционных каналов YouTube для старта вашего 2022 года

FIDLEG и FINIG — что должны знать и делать управляющие активами

Что означает пузырь на фондовом рынке?

[Вебинар] Прибыльные инвестиции могут быть легкими. Если вы знаете, как использовать этот тайный финансовый и…

Что означает проверка кредитной карты?