Что делать:дивиденды или рост? Что лучше? Это вопрос каждого нового инвестора паевого инвестиционного фонда спрашивает.

Давайте рассмотрим некоторые ключевые факты:

Паевые инвестиционные фонды предлагают 2 варианта - Рост и дивиденды. В рамках дивидендов вы можете выбрать получение дивидендов в своем банке или реинвестировать в тот же фонд - Выплата . и реинвестирование варианты соответственно.

Когда вы выбираете вариант роста , чистая стоимость активов или цена единицы фонда растет по мере того, как фонд получает прибыль, которую он вкладывает в дальнейшие инвестиции.

Когда вы выбираете вариант дивидендов , и объявляется дивиденд, пропорционально уменьшается чистая стоимость активов фонда. Это связано с тем, что некоторая часть фонда используется для распределения дивидендов.

Когда вы выбираете Выплата дивидендов , а фонд объявляет дивиденды, вы получаете такие дивиденды в своем банке.

Когда вы выбираете реинвестирование дивидендов , объявленные дивиденды инвестируются обратно в ваш фонд. В основном вам выделяются дополнительные юниты. Это увеличивает общее количество единиц, которые вы держите.

Дивиденды не облагаются налогом в ваших руках как инвестор (то есть вам не нужно больше платить налог), но фонд платит налог на распределение дивидендов или ДДТ. ДДТ выплачивается с объявленных дивидендов, и вы получаете сумму за вычетом налогов.

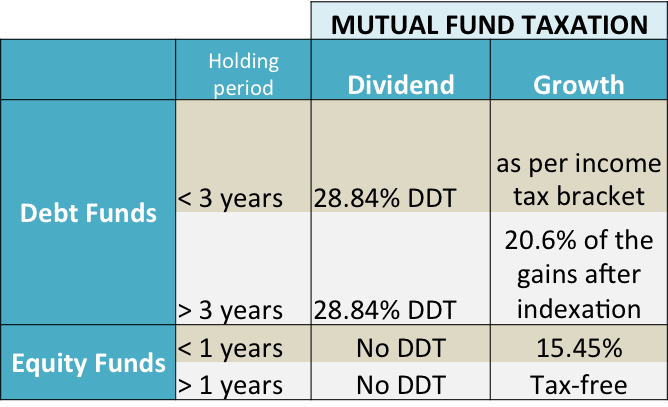

С налоговой точки зрения , выбор роста или дивидендов только по заемным средствам имеет значение. Взгляните на таблицу ниже.

* DDT - это налог на распределение дивидендов, уплачиваемый фондом.

ДДТ в размере 28,84% является результатом 25% налога + 12% надбавки + 3% сборов.

Вышеуказанные ставки применимы только для физических лиц / венгерских форинтов.

Начиная с 1 апреля 2018 г., долгосрочный налог на прирост капитала в фонды акционерного капитала составляет 10% + надбавка. Это применимо к прибыли выше рупий. 1 лакх.

Кроме того, с 1 апреля 2018 г. введен налог на распределение дивидендов в размере 10% + надбавка ко всем фондам капитала.

Итак, какой вариант выбрать?

Если вы находитесь в высшей налоговой категории и вам необходимо инвестировать в заемные средства менее 3 лет, выберите вариант реинвестирования дивидендов . Это поможет вам снизить налог на прирост капитала. Проще говоря, ДДТ в размере 28,84% * меньше, чем прирост капитала в размере 30,9% *, что является вашей налоговой ставкой в соответствии с диапазоном подоходного налога.

Когда вы выбираете вариант дивидендов, фонд выплачивает дивиденды от существующих инвестиций. Поскольку размер инвестиций теперь уменьшается на размер дивидендов, а количество паев остается прежним, чистая чистая стоимость фонда уменьшается. Из-за чего существенно снижается и прирост капитала. Помните, что к такой прибыли будет применяться обычная ставка налога на прирост капитала.

В случае фондов прямых инвестиций , вы обычно инвестируете более 1 года. Поэтому вам следует выбрать вариант роста . . Если вы владеете фондом акций более 1 года, прирост капитала не облагается налогом.

Реинвестирование дивидендов обеспечивает более высокую доходность, чем вариант роста .

В случае реинвестирования дивидендов , рост стоимости ваших инвестиций является результатом увеличения количества единиц. В случае варианта роста , увеличение чистой стоимости активов приводит к росту стоимости. Единицы остаются неизменными.

Дивиденды могут помочь спланировать регулярный денежный поток и потребности в доходе.

Пожалуйста, обратите внимание, что d ividends не гарантируется, и они тоже могут быть нестандартными. Это зависит от наличия средств и внутренней политики фонда в отношении объявления дивидендов. Например, Quantum Long Term Equity Fund никогда не объявлял дивиденды даже в своем дивидендном варианте.

Вот что случилось с Дираджем.

Итак, какой вариант вы выберете - рост или дивиденды?