Следует ли вам использовать CPF для инвестирования в акции или вы должны просто оставить свои деньги в CPF, чтобы получить 2,5% годовых на ваш обычный счет?

Это вопросы, с которыми сталкивается большинство начинающих инвесторов в Сингапуре. Вот почему в этом выпуске серии #AskDrWealth мы расскажем вам о двух ключевых моментах, которые помогут вам принять решение.

Начнем!

Прежде чем мы начнем, давайте сначала рассмотрим все в контексте.

Давайте пройдем этап изучения и узнаем некоторые статистические данные о CPF.

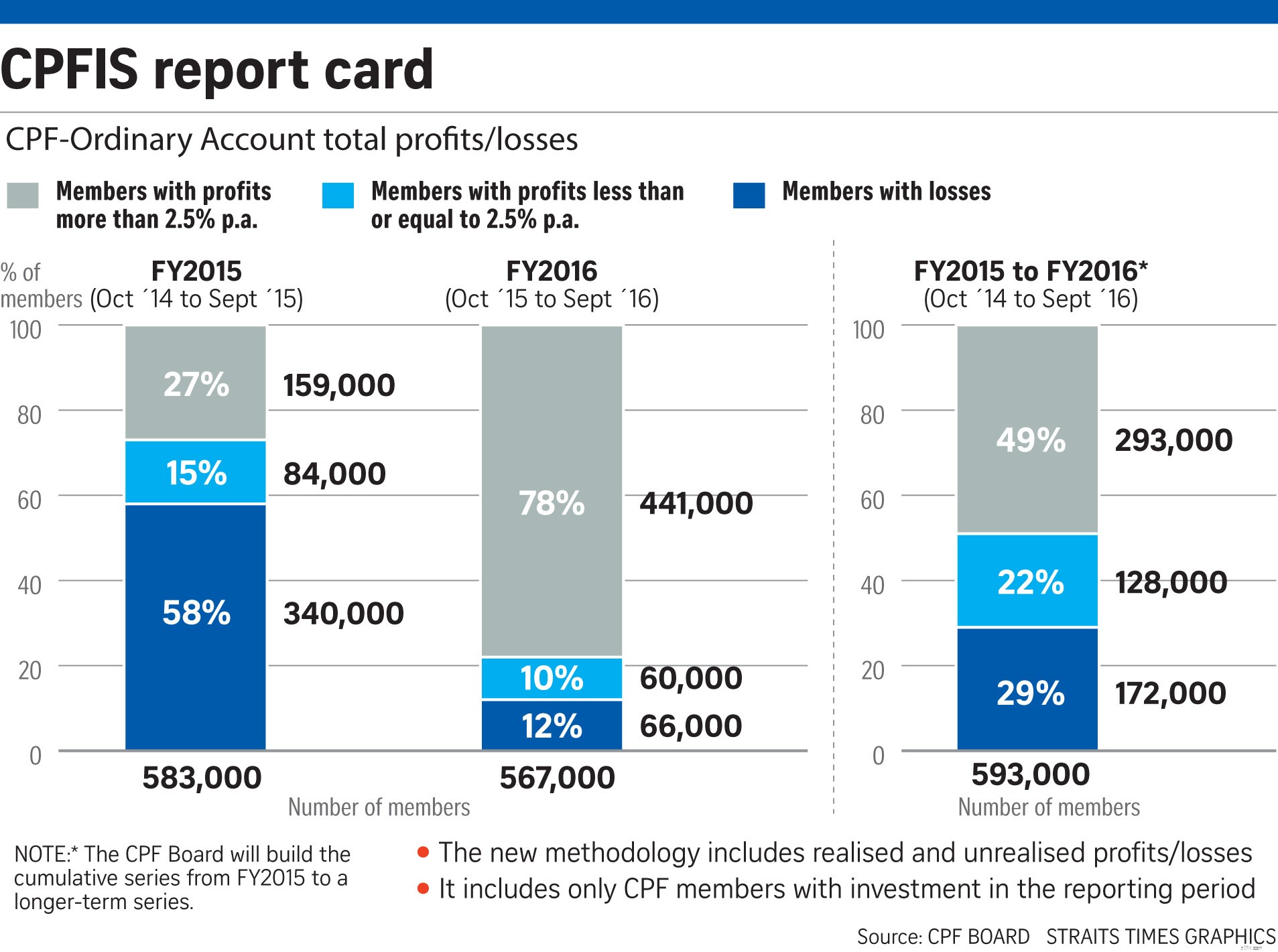

Итак, для тех участников, которые инвестировали свои деньги CPF, насколько хорошо они справились за последние два года?

В период с октября 2014 г. по сентябрь 2016 г. CPFB суммировал свои результаты, и вот что они выяснили:

Примечание. Мы учитываем базовую ставку 2,5 % для вашего обычного аккаунта.

О чем говорят эти результаты?

Другими словами, шансы оказаться ниже 2,5 % равны 51 % участников.

Тем не менее, важно помнить, что, конечно же, это всего лишь два года. Поскольку рынок движется вверх и вниз, со временем данные будут становиться все более достоверными. Мы можем поймать хороший или плохой год, что приведет к перекосу в процентах.

Так что же делать? Здесь мы переходим к главному пункту этого отчета:соображениям.

Хотя существует множество способов, которыми люди могут инвестировать свои деньги, необходимо отметить, что некоторые из них являются рискованными. И что они подходят только тем, кто хочет рискнуть, особенно тем, кто уже имеет опыт.

Но если вы еще новичок в этом, мы предлагаем вам сначала перейти на безопасную сторону. Вопреки тому, что думает большинство людей, нелегко превзойти 2,5%.

Итак, давайте перейдем к двум соображениям, которыми мы хотели поделиться с вами, прежде чем вы, наконец, решите инвестировать свои деньги CPF. И они:

Итак, номер 1, вы должны спросить себя:нужны ли вам деньги CPF в течение следующих 5 лет?

Чтобы ответить, возьмите этот пример:

Представьте, что вы хотите купить дом со своим партнером в ближайшие три года. Затем вы узнали, что ваши деньги CPF лежат без дела на вашем обычном счете.

В то же время вы ищете способы добиться высокой прибыли, чтобы в конце дня у вас было больше денег на все остальные нужды.

Один из немедленных ответов для вас — думать, что инвестировать в акции — это хорошо.

Но мы здесь, чтобы сказать вам, что это нецелесообразно. Причина этого в том, что, как почти все знают, фондовый рынок очень нестабилен.

Что, если вы инвестировали в акции, и в конечном итоге произошел крах рынка, прежде чем вы достигнете суммы, когда вы платите за дом. Ваши инвестиции могут легко разбиться пополам во время рыночного краха. И это может поставить под угрозу ваши финансовые возможности купить дом, который вы хотите.

Таким образом, суть такова:

Постарайтесь не использовать деньги CPF для инвестирования в акции, когда у вас есть краткосрочные потребности в этих деньгах CPF.

Так что это соображение номер 1.

И скажем, вы проходите, учитывая первый. Итак, вы продолжаете и думаете:«Мне не нужны эти деньги в ближайшие пять лет. Стоит ли мне инвестировать?»

Это подводит нас к следующему соображению.

Тогда следующий вопрос, который вы должны себе задать:

"Вы заработали деньги на акциях, инвестируя свои деньги?"

Другими словами, переходя к делу, мы здесь подразумеваем, что вы всегда должны использовать свои наличные для инвестирования в акции в первую очередь, а не деньги CPF.

Это связано с тем, что для обычного аккаунта CPF процентная ставка составляет 2,5% каждый год, а это означает, что альтернативные издержки выше.

Если вы недостаточно преуспеваете, вы на самом деле теряете эти 2,5%, тогда как при использовании наличных, скажем, на обычном сберегательном счете, а не на других счетах, таких как бонусные счета, вы, вероятно, получите 0,05% годовых.

Это означает, что ваши деньги бездействуют намного больше, чем деньги, находящиеся в CPF, из-за разницы в процентах. Вот почему всегда имеет смысл инвестировать свободные деньги, а не трогать свой обычный счет CPF.

И когда вы, наконец, решите, что вам нужно это сделать, вы должны думать об этом только после того, как вы достаточно сообразительны с инвестициями в акции и с вашим денежным счетом. Кроме того, вы должны добавить уверенности в этом. Когда вы почувствуете, что можете достичь этого превосходства в 2,5%, вы можете рассмотреть возможность использования денег CPF для инвестирования в акции.

Чтобы повторить этот второй пункт, вам следует подумать о следующем:

Старайтесь использовать наличные при инвестировании в акции как можно чаще.

В конечном счете, в сегодняшнем видео из серии #AskDrWealth мы надеемся, что вы узнали об этих двух важных соображениях. Когда вы стоите перед дилеммой, стоит ли инвестировать деньги CPF в акции или нет, полезно хорошо все обдумать, прежде чем делать поспешные выводы.

Две вещи, которые мы показали вам, должны помочь вам принять правильное решение в будущем.

Спасибо за просмотр!

Ресурсы:

<ул класс="">2019 год был отличным годом для инвесторов. Как следует инвестировать свои деньги в 2020 году?

Стоит ли инвестировать в криптовалюту?

Стоит ли инвестировать в паевые инвестиционные фонды?

Должны ли вы уволиться с работы, чтобы торговать акциями?

Что такое список ASM в акциях? Что делать, если ваши акции включены в список ASM?