Когда я пытался составить список контрольных показателей паевых инвестиционных фондов после переклассификации SEBI, мое внимание привлекла кое-что странное. Value Research включило новые ориентиры в графики роста чистой чистой стоимости активов. Nifty 100 Midcap (N100M) - популярный эталонный тест Midcap, и я заметил, что многие фонды изо всех сил пытались превзойти его в долгосрочной перспективе. Итак, вот сравнение производительности паевых инвестиционных фондов Midcap и Smallcap с Nifty 100 Midcap и нашим любимым Nifty Next 50 (NN50). Это исследование основано на недавно выпущенном скрининге эффективности паевых инвестиционных фондов за июль 2018 г.

Целых 28 фондов в сегменте фондов средней капитализации используют Nifty Midcap 100 TRI (индекс общей доходности, при котором дивиденды реинвестируются). Следующим по популярности индексом является BSE Midcap всего с 7 фондами. В сегменте smallcap самым популярным индексом является BSE Smallcap, его использует 21 фонд. Однако многие фонды smallcap не имеют чистой истории smallcap. Поэтому для этого исследования мы будем рассматривать обе категории как одну категорию - среднюю и малую капитализацию и использовать N100M и NN50 (оба TRI).

Возможно, многие фонды средней капитализации также не были чистыми средними капиталом на протяжении всей своей жизни. Это основная проблема в сегменте компаний средней и малой капитализации. Истории настолько короткие, что их невозможно использовать для какого-либо анализа. Даже в области тестов NSE и BSE внесли изменения в способ вычисления индексов. Что ж, это то, что есть.

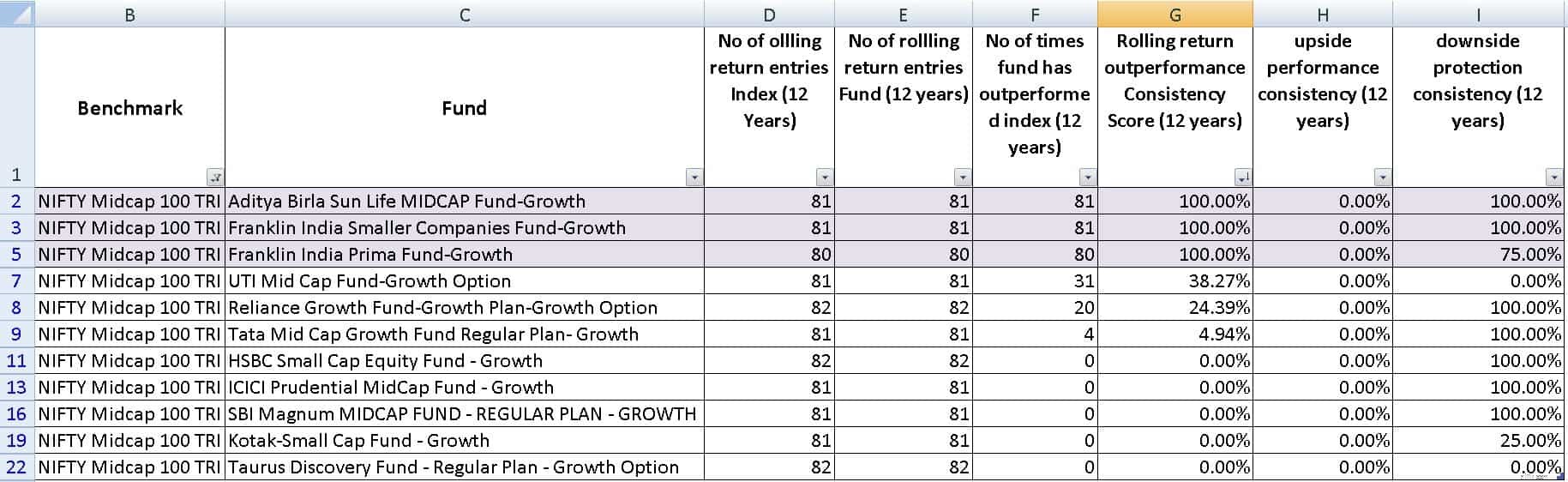

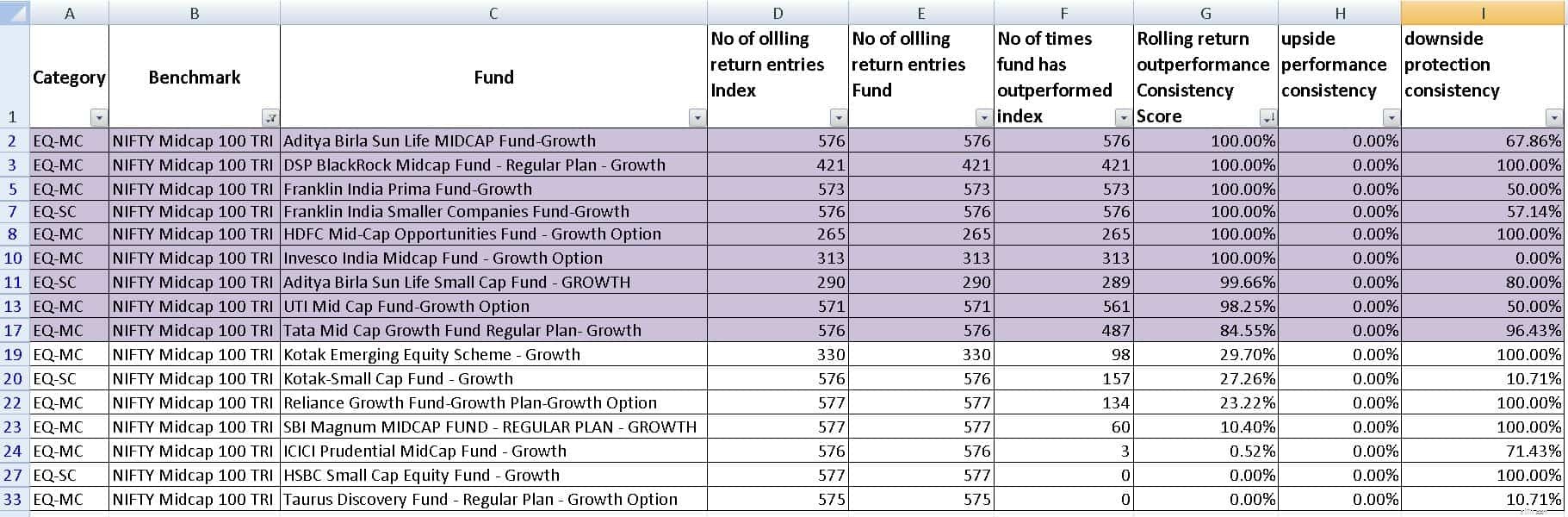

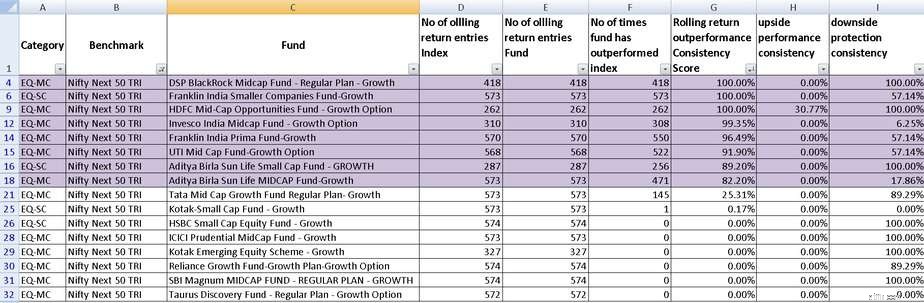

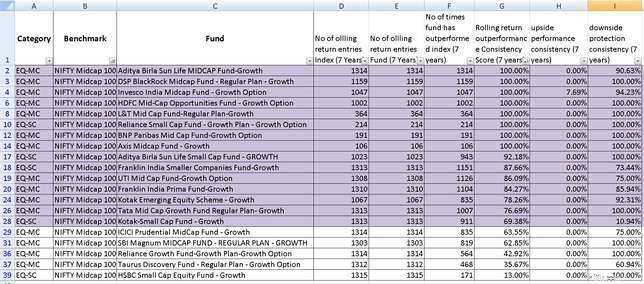

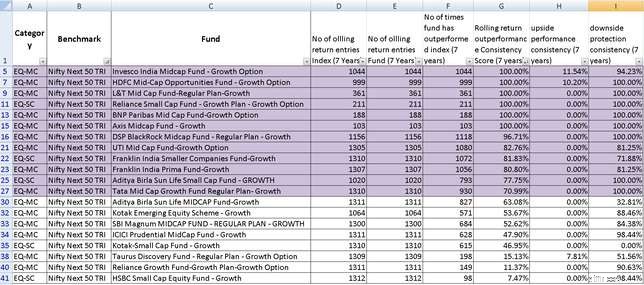

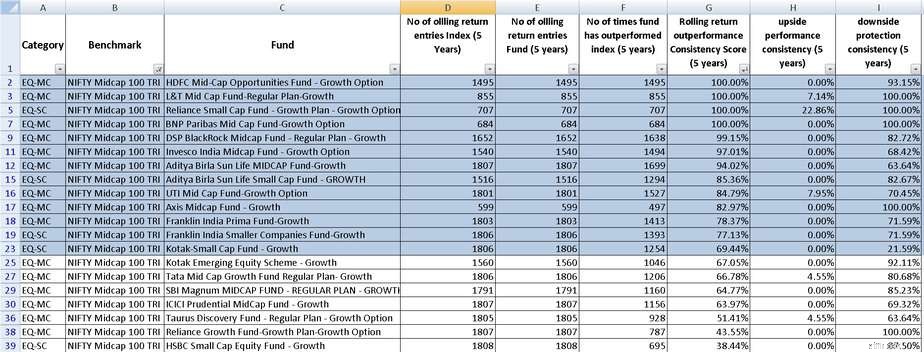

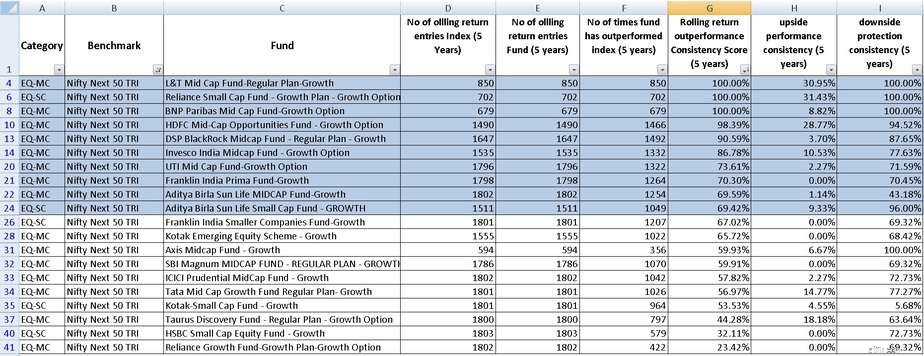

Для этого исследования были рассмотрены 18 фондов средней капитализации и 8 фондов малой капитализации. Это единственные фонды, которые в настоящее время имеют звездный рейтинг (согласно VR), что означает (согласно VR), они не сильно изменились после пересмотра SEBI. Поэтому мы сравним их производительность с N100M и NN50 в течение 12, 10, 7 и 5 лет. Чтобы лучше понять расчет, я предлагаю вам сначала посмотреть это видео.

Тогда можете отправиться сюда.

Теперь давайте посмотрим на результаты.

Постоянная стабильная доходность до показателей эффективности: ни разу фонд не превышал доходность индекса / (общее число возвратов)

Последовательность защиты от обратного воздействия: ни разу средняя ежемесячная доходность фонда не была лучше индекса, когда ежемесячная доходность индекса упала (отрицательная) / (общее количество точек выборки)

Постоянство защиты: ни разу средняя ежемесячная доходность фонда не была лучше индекса, когда ежемесячная доходность индекса была положительной / (общее количество точек выборки)

Обратите внимание на столбец «Превышение доходности». Только 3/11 фондов смогли стабильно превзойти NM00. Одно дело, если фонд имеет 100% -ную защиту от убытков и примерно 60% -ную стабильность прибыльности. Я бы сказал, что это хороший фонд. Однако стопроцентная защита от убытков при практически полном отсутствии отдачи - это плохо! Восемь из 11 фондов боролись с N100Midcap.

В отличие от Nifty Next 50, вы не можете обвинить меня в выборе здесь нерелевантного индекса! Одних этих данных достаточно, чтобы оправдать заголовок. Вот почему нам очень нужны фонды средней и малой капитализации. Был один от Принципала, и он был объединен с другим индексом, поскольку они не принимали участие. В настоящее время существует только два промежуточных etfs:

Держитесь подальше от них обоих, поскольку они не торгуются часто, что приводит к значительным колебаниям от цены к NAV. Подробнее:Чем ETF отличаются от паевых инвестиционных фондов:руководство для начинающих, а также

Список индексных паевых инвестиционных фондов и ETF в Индии:что выбрать и чего избегать. Вы также можете посмотреть мой доклад о вариантах индексного инвестирования в Индии.

Нет, ненадолго. ETF или индексные фонды не пользуются популярностью, потому что им не хватает комиссионных. Почему? потому что КУА зарабатывают больше на активных фондах. Фондовым домам легко продавать фонды средней и малой капитализации (особенно закрытые), собирать AUM и увеличивать свою прибыль. Мне бы хотелось думать, что значительная часть этого аум «незрелая». То есть люди видят огромную прибыль за последний год и вкладывают деньги или полагают, что такие фонды «превзойдут» другие типы фондов «в долгосрочной перспективе». Так что в интересах фондовых домов нет создать индексный фонд среднего и малого бизнеса

Ну вот и все. Но подождите, я забежал вперед. Давайте теперь посмотрим на остальные результаты.

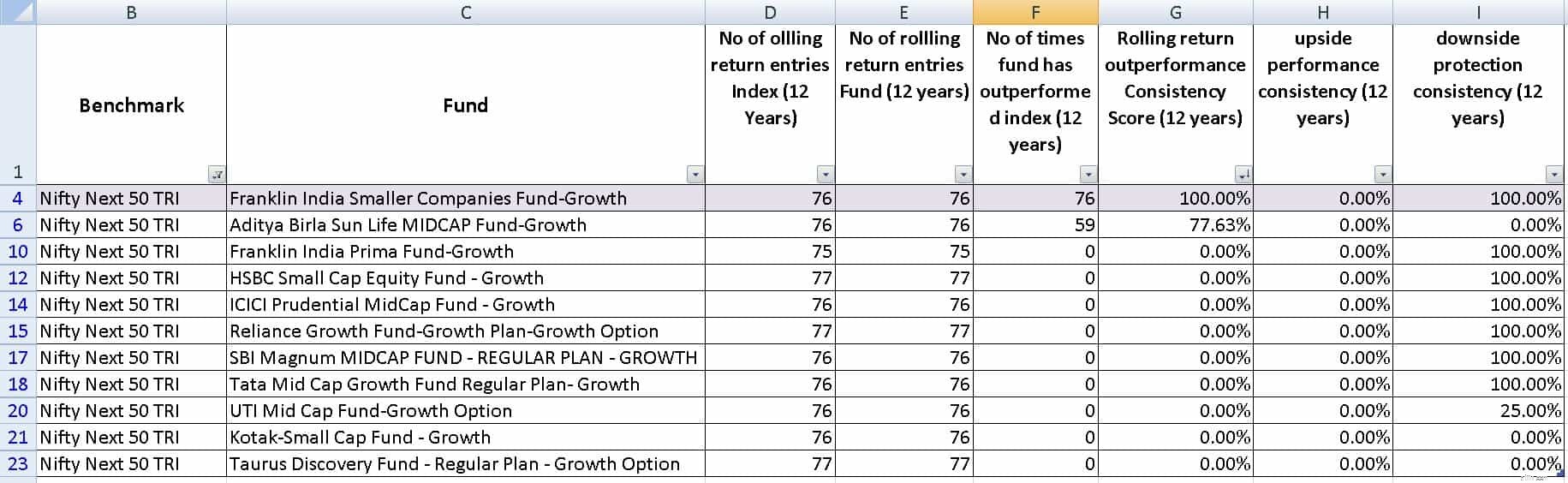

И снова та же тревожная картина.

Ситуация становится все лучше по мере того, как мы переходим к более коротким срокам. По прошествии 10 лет N100M все еще не может превзойти почти половину средств.

NN50 имеет было довольно сложно превзойти. Однако в дальнейшем рыночная капитализация акций NN50 может постепенно увеличиваться, и это может снизить доходность в течение следующих 15-20 лет. Просто предположение. Просто хочу сказать, чтобы не увлекались прошлым выступлением NN50.

Теперь это намного лучше! Вы можете легко публиковать фонды с хорошей доходностью и опережающей доходностью.

С NN50 производительность не такая сильная, но разумная.

Опять же, NN50 немного сложнее превзойти.

Найдите фонды с хорошей репутацией в 5 и 7 лет против N100M и NN50. Ищите постоянную защиту от убытков и разумную опережающую доходность. Если вы ищете средства midcap и smallcap (которые открыты для подписки!), Тогда вам будет хороший (короткий) список покупок! Загрузите фонды средней и малой капитализации против N100M, NN50, скринер

В перспективе кажется вполне вероятным, что по крайней мере половина фондов средней или малой капитализации не сможет превзойти (с точки зрения доходности) эталонный показатель репрезентативной категории. Это вызывает беспокойство, потому что у нас нет индексного фонда средней или малой капитализации !! Альтернативы нет! Если вам нравятся индексные фонды, придерживайтесь варианта роста прямого плана ICICI Nifty Next 50. Если вам нравятся активные фонды, ищите фонды с хорошей защитой от убытков и приемлемой доходностью. В любом случае, это все, что можно сделать. вздох!