С изобретением смартфона и распространением сервисов на основе приложений компании финансовых технологий, более известные как финтех-компании, разрушили традиционный банкинг, предлагая привлекательные функции новым клиентам, не привязанным к традиционным банкам. Эти банки-претенденты (или необанки, как их иногда называют) рекламируют более высокие ставки, более быстрый доступ к зарплате, данные о расходах в реальном времени и, по большей части, покрытие Федеральной корпорацией по страхованию депозитов - и все это при низкой (или нет) комиссии и ориентация на мобильные устройства.

Потребители замечают это, особенно потому, что COVID-19 затруднил банковское обслуживание в физическом отделении. В декабрьском опросе консалтинговой фирмы McKinsey &Co. 36% респондентов, которые задумывались об открытии счета в финансовых технологиях, заявили, что этими счетами было проще пользоваться, чем традиционными банковскими счетами. Финансовые технологии, как правило, нацелены на молодых потребителей, которые могут не иметь лояльных банковских отношений, а также на другие демографические группы, которые, по мнению компаний, не обслуживаются традиционными банками.

Например, банк-претендент First Boulevard напрямую нацелен на чернокожих потребителей со счетом, который будет предлагать 15% кэшбэка за покупки у компаний, принадлежащих черным, которые участвуют в его сети вознаграждений, а также автоматические сбережения с помощью функции округления покупок и раннего доступ до зарплаты. Комиссия за овердрафт или обслуживание счета не взимается, а также не требуется минимальный баланс. Greenwood Bank, ориентированный на чернокожих и латиноамериканских потребителей, предлагает аналогичные предложения. В настоящее время оба финтеха требуют, чтобы вы попали в список ожидания, прежде чем получить доступ. Ориентируясь на людей из сообществ лесбиянок, геев, гомосексуалистов и транссексуалов, Daylight позволяет клиентам выбирать имя, которое они хотят отображать на своей дебетовой карте, и иметь доступ к назначенному финансовому тренеру. Daylight не взимает ежемесячной платы.

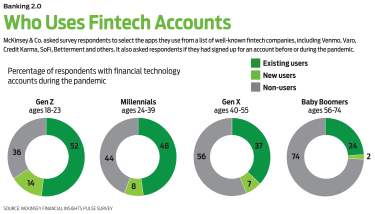

Но хотя общепринято считать, что почти все пользователи финтеха являются представителями поколения Z или миллениалами, пожилые клиенты тоже принимают участие. Согласно опросу McKinsey, 26% бэби-бумеров и 44% представителей поколения X имеют какой-либо финансовый аккаунт.

Прежде чем вы решите покинуть свой традиционный банк в пользу чего-то более модного или элегантного, проверьте, соответствуют ли возможности интересующего вас банка-претендента вашим потребностям.

Традиционные банки не могут работать без устава банка. Согласно уставу, банки соглашаются на федеральный надзор за безопасностью, страхованием и доступностью счетов. Финтех-компании в настоящее время не действуют по таким правилам, в основном потому, что соблюдение постоянно меняющихся правил обходится дорого и снижает их способность выводить новый продукт на рынок.

Чтобы обойти проблему регулирования, финтех-компании «арендуют» у банка функцию комплаенса или регулирования. В свою очередь, банк получает доступ к финтех-технологиям, помогая ему стать более ориентированным на цифровые технологии без необходимости покупать технологическую компанию или создавать собственное приложение или онлайн-интерфейс. Оттуда финтех может принимать депозиты, а средства хранятся в банке, застрахованном FDIC.

«В этих партнерствах участвуют не крупные банки, такие как JP Morgan или Citibank, а более мелкие региональные банки, у которых может не быть денег для прямой конкуренции с финтехами или даже более крупными банками», - говорит Дрю Паскарелла, основатель Cornell's FinTech. Интенсивная академическая программа. Например, MapleMark Bank из Далласа недавно объявил о новом партнерстве с Raisin, немецкой компанией, специализирующейся на финансовых технологиях, специализирующейся на депозитных сертификатах. Как первый банковский партнер Raisin в США, MapleMark предоставил Raisin доступ на американский рынок. Используя технологию Raisin, банк может предлагать своим клиентам три различных варианта компакт-дисков, в том числе лестницу для компакт-дисков, а также продвигать свои предложения новым клиентам.

Некоторые финтех подали заявки и получили собственные банковские чартеры. Первым, кто сделал это, был Varo Money, запущенный в 2017 году. В июле 2020 года он получил разрешение регулирующих органов на перезапуск в качестве Varo Bank, после чего он предложил бывшим клиентам Varo Money открыть счета в Varo Bank и перевести свои средства.

SoFi, которая стала пионером в рефинансировании студенческих ссуд и теперь предлагает процентный текущий счет и другие продукты, надеется сделать то же самое. Компания получила предварительное одобрение регулирующих органов в октябре, но сейчас работает над покупкой общественного банка для обеспечения чартера.

Финтех-компании также могут решить действовать в одиночку. Недостатком является то, что если финтех не сотрудничает с банком, его счет не покрывается страховкой FDIC. В настоящее время некоторые финтех-компании, специализирующиеся на криптовалюте, работают таким образом, говорит Кен Тумин, основатель DepositAccounts.com, сайта сравнения депозитных счетов. BlockFi, например, предлагает процентный счет в криптовалюте, на котором вы можете зарабатывать до 7,5%, в зависимости от типа депонированной криптовалюты.

Самая большая выгода, которую предлагают финтех-компании, - это их множество бесплатных или в основном бесплатных функций, обычно без комиссии за овердрафт. (Крупные финансовые учреждения взимают в среднем чуть более 33 долларов за овердрафт на своем счете. В 2020 году банки получили около 31,3 миллиарда долларов дохода от овердрафта.) Чтобы привлечь клиентов, финтех, включая Chime, Varo Bank, Current, Dave и множество других другие продают свою политику отказа от комиссии за овердрафт, а некоторые позволяют заранее получить доступ к своей зарплате.

С другой стороны, обслуживание клиентов не имеет большого значения. Если у вас есть вопрос или жалоба, вам обычно нужно общаться по электронной почте или в чате на веб-сайте. Возможно, вы никогда не сможете поговорить с человеком по телефону. (Чтобы узнать, как политика Chime превратилась в черный глаз для обслуживания клиентов, см. Ниже.)

Еще одна проблема:бесплатное не может длиться вечно. Возможность для финтех-компаний увеличить комиссию за овердрафт в будущем заставляет защитников потребителей задуматься. Кроме того, по мере того, как эти компании начинают предлагать более сложные линейки продуктов, в конечном итоге затраты вырастут.

«Прямо сейчас эти финтех-компании предпочитают съедать расходы на эти функции, чтобы привлечь клиентов», - говорит Эрик Солис, генеральный директор MovoCash, компании, занимающейся финансовыми технологиями, которая предлагает мобильный банкинг по требованию и другие услуги в одном приложении. «Но надвигается сползание сборов. Затраты - это нижняя часть айсберга, которую потребители не видят, и вы можете съесть эту цену так долго », - говорит он.

Пользователи накопительного депозитного приложения Digit уже сталкиваются с этим ростом комиссии. В 2017 году компания Digit ввела ежемесячную плату в размере 2,99 долларов США. Она была увеличена до 5 долларов США, а начиная с осени эта плата будет составлять 9,99 долларов США в месяц. Именно тогда Digit представит новые функции, в том числе текущий счет под названием Digit Direct, в котором используется искусственный интеллект, чтобы помочь клиентам составлять бюджет, экономить и инвестировать. Клиенты также будут иметь доступ к 55 000 бесплатных банкоматов. Текущие пользователи Digit, которые перешли на Direct, будут продолжать платить ежемесячную плату в размере 5 долларов в течение шести месяцев, прежде чем начнется плата в размере 9,99 долларов США. Те, кто не хочет использовать новую банковскую функцию, могут отказаться от обновления и продолжить использование 5 долларов США. месячная версия приложения. (Новые клиенты, заинтересованные в Директе, должны присоединиться к его списку ожидания.)

Наряду с ростом комиссионных, некоторые финтех-компании могут отказаться от своей высокой доходности, или вам, возможно, придется перепрыгивать через обручи, чтобы их получить. Клиенты T-Mobile, зарегистрированные в T-Mobile Money, текущем счете, предоставляемом BankMobile, могут зарабатывать до 4% на остатках до 3000 долларов США (1% на более высоких остатках). Но чтобы получить начальные 4%, вы должны быть зарегистрированы в соответствующем тарифном плане беспроводной связи, зарегистрироваться для получения льгот с помощью своего идентификатора T-Mobile ID и совершать 10 соответствующих покупок с помощью дебетовой карты T-Mobile Money каждый месяц.

Несколько финтех-компаний вступили в партнерские отношения со службами чистых счетов в качестве входа в банковскую систему США. При такой настройке финтех работает с сетью банков вместо одного, «перемещая» депозиты в несколько банков, застрахованных FDIC. Однако этот механизм более запутан и представляет больший риск для потребителей, поскольку они не знают, в каком банке размещены их депозиты, и могут иметь проблемы с доступом к своим деньгам, - говорит Тумин.

Именно это случилось с клиентами Beam Financial в прошлом году. Вместо того чтобы получать переводы со своих счетов в Beam в течение обещанного трех-пятидневного окна, некоторые клиенты ждали недели или месяцы. Запросы в службу поддержки, отправленные через мобильное приложение, остались без ответа. А поскольку Beam сотрудничал с сетью поиска, клиенты не знали, в каком банке были их деньги. В ответ на эти и другие жалобы Федеральная торговая комиссия подала в суд на Beam. В марте 2021 года компания договорилась с Федеральной торговой комиссией о возмещении клиентам всех средств, включая проценты, и Beam больше не может принимать депозиты.

Если вы просто хотите повысить доходность своих сбережений, обратите внимание на интернет-банки. Перейдите на сайт www.depositaccounts.com и выберите «Личные сберегательные счета» на вкладке навигации «Сберегательные счета».

Поскольку американцы получали стимулирующие деньги, чеки по безработице и возмещения налогов, Chime проводил агрессивную маркетинговую кампанию, приглашая новых клиентов регистрировать счета. Но когда пришли деньги, Чайм начал закрывать некоторые счета. Когда клиенты с замороженными средствами отправили электронное письмо в Chime, чтобы спросить, почему, они получили ответы, в которых отмечалось, что депозиты были помечены как «необычная деятельность», согласно отчету ProPublica, некоммерческой исследовательской публикации.

Компания Chime попросила этих клиентов прислать документы, удостоверяющие личность, и доказательства того, что проверки по стимулированию доходов и проверки на пособие по безработице были законными. Тем не менее, некоторым клиентам приходилось ждать месяцами, чтобы получить доступ к своим деньгам, сообщает ProPublica. (На момент публикации Chime еще не ответил на наш запрос о комментариях.) Chime отметил (как сообщает ProPublica), что компания, наряду со своими банками-партнерами Bancorp и Stride, знала об увеличении мошеннической активности, вызванной различными пакетами стимулов. и что аккаунты были заблокированы в рамках мер по предотвращению мошенничества.

«Многие люди пытаются получить банковский счет в США по неправильным причинам, поэтому есть веские причины для проверки счетов и проверки платежей», - говорит Адам Раст, старший политический советник Национальной коалиции реинвестирования сообществ, члена национального сообщества. группа, которая отстаивает справедливость в кредитовании, жилищном строительстве и увеличении благосостояния. «Но звучит так, будто Chime рекламировал использование этого стимула, поэтому, безусловно, вызывает вопросы о его приготовлении».

Ситуация подчеркивает необходимость спрашивать необанк, как он будет решать возникающие вопросы. Будут ли проблемы решаться только через чат-бота или по электронной почте? А вы точно знаете, где находятся ваши деньги? Например, есть ли ваше имя на счете в банке-партнере? В традиционном банке вы, как правило, можете связаться с представителем службы поддержки клиентов по телефону или посетить филиал, исключив посредников. Независимо от того, открываете ли вы учетную запись в необанке или используете традиционное учреждение, сообщайте о любых проблемах в учреждение, а также в Бюро финансовой защиты потребителей (перейдите по адресу www.consumerfinance.gov/complaint).

Если вам нравится полностью цифровой банкинг, финтех могут стать привлекательной альтернативой традиционному банку. «Сберегатели могут быть привлечены к некоторым высокодоходным счетам, предлагаемым финтех-компаниями», - говорит Адам Раст, старший советник по политике Национальной коалиции реинвестирования сообществ, национальной членской группы, которая выступает за справедливость в кредитовании, жилищном строительстве и увеличении благосостояния. «Год назад доходность иногда была выше 2%, но по-прежнему выше, чем у обычного банка», - добавляет он.

Варо Банк предлагает сберегательный счет, который приносит до 3%. Чтобы получить полную ставку, вы должны ежемесячно получать в общей сложности 1000 долларов в виде прямых вкладов либо на сберегательный счет, либо на текущий счет в Varo Bank. Ни ваш чек, ни баланс вашего сберегательного счета не могут опускаться ниже 0 долларов в месяц, а ваш сберегательный счет не может превышать дневной остаток в 5000 долларов в любой день месяца. Чтобы подать заявку, загрузите приложение Varo Bank из Apple App Store или Google Play Store.

Помимо VantageScores, кредитного мониторинга и услуг по подготовке налогов, Credit Karma также входит в финтех-игру. Теперь компания предлагает расходный и сберегательный счет в рамках Credit Karma Money. Расходный счет можно открыть бесплатно, и нет минимального остатка, который необходимо поддерживать. Если вы настроили прямой депозит на расходный счет, вы можете получить доступ к своей зарплате на два дня раньше. Кроме того, нет комиссии за овердрафт, и пользователи могут получить доступ к более чем 55 000 банкоматов. Бонус:Credit Karma может возместить вам стоимость покупки благодаря своей программе Instant Karma. Сберегательный счет приносит 0,17% дохода.

Если вас больше интересует сбор вознаграждений, воспользуйтесь бесплатным базовым текущим счетом от Current стоит посмотреть. На счете нет комиссии за овердрафт, ежемесячной платы за обслуживание и требований к минимальному балансу. Он также предлагает мобильный чек и доступ к 55 000 бесплатных банкоматов. Чтобы заработать призовые баллы, вы активируете предложения участвующих розничных продавцов в приложении. Текущие пользователи, которым нужен ранний доступ к зарплате, могут перейти на премиум-аккаунт за 4,99 доллара в месяц.

Fintech также занимается конкретными потребностями гигантов. Лили , например, предлагает текущий счет с инструментами налогового планирования (помимо взимания комиссии за овердрафт и минимального баланса). Гигантские работники могут отслеживать и сортировать расходы по категориям «жизнь» и «работа», чтобы составить отчет о расходах, когда пришло время платить налоги дяде Сэму. Приложение также позволяет автоматически сохранять часть каждого гигабайта в налоговой корзине.

Personal Capital Review:БЕСПЛАТНЫЙ инструмент для анализа ваших инвестиций

Генеральный директор Louis Vuittons теперь стоит 200 миллиардов долларов - вот как инвестировать в самые богатые в ми…

Топ-10 акций Nasdaq с наибольшей относительной подверженностью инфляции - данные от 13 апреля 2021 г.

Вот ваши денежные цели на 2017 г.

Финансирование за счет долга или финансирование акционерного капитала - что лучше?