Налоги - не первое, на что обращает внимание большинство инвесторов, погружаясь в мир биткойнов и криптовалют. Однако по мере того, как IRS продолжает жесткие меры Что касается соблюдения налоговых требований на криптовалюту, становится все более важным узнать о том, как облагаются налогом криптовалюты.

В этом руководстве мы обсудим все, что вам нужно знать о налогах на криптовалюту. Вы узнаете все, от налоговых последствий высокого уровня до фактических налоговых форм, которые необходимо заполнить, о том, что вам нужно, чтобы соответствовать требованиям и надлежащим образом уплачивать налоги.

Это руководство было создано налоговой службой CryptoTrader.Tax, программного обеспечения для крипто-налогообложения №1 . . Сегодня более 100000 криптоинвесторов используют CryptoTrader.Tax, чтобы уплатить налоги на криптовалюту за считанные минуты. Вы можете создать бесплатную учетную запись здесь .

В этом руководстве рассматриваются конкретные налоговые последствия для криптовалют в США. Вы можете ознакомиться с другими руководствами по налогам для конкретных стран здесь .

В США рассматриваются криптовалюты, такие как биткойн. как имущество для целей налогообложения.

Как и в случае с другими формами собственности, такими как акции, облигации и недвижимость, вы несете прибыль и убытки от своих инвестиций в криптовалюту, когда продаете, торгуете или иным образом распоряжаетесь своей криптовалютой.

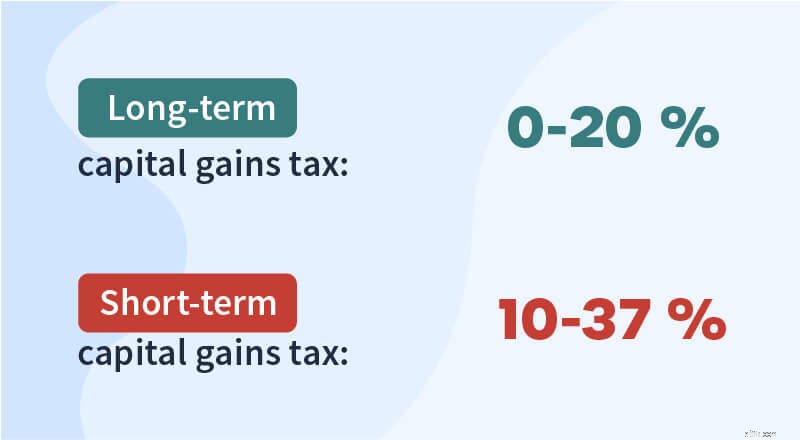

В зависимости от того, к какой налоговой категории вы подпадаете, вы будете платить определенный процент налога с этого прироста капитала. Налоговые ставки зависят от вашей налоговой категории . и был ли выигрыш краткосрочным или долгосрочным (подробнее об этом позже).

Если вы зарабатываете , помимо покупки, продажи и торговли криптовалюты - будь то работа, майнинг, ставки, раздача или проценты от кредитной деятельности - вы обязаны уплачивать подоходный налог с суммы ваших доходов от криптовалют в долларах США.

Ниже мы рассмотрим примеры для всех этих сценариев более подробно.

Каждый раз, когда вы сталкиваетесь с налогооблагаемым событием в результате вашей деятельности по инвестированию в криптовалюту, вы должны требовать налоговой отчетности.

Налогооблагаемое событие просто относится к сценарию, в котором вы запускаете или реализуете доход. Как указано в руководстве IRS по виртуальной валюте , следующие события считаются налогооблагаемыми для криптовалюты:

Ниже мы рассмотрим практические примеры, чтобы проиллюстрировать каждое из этих налогооблагаемых событий.

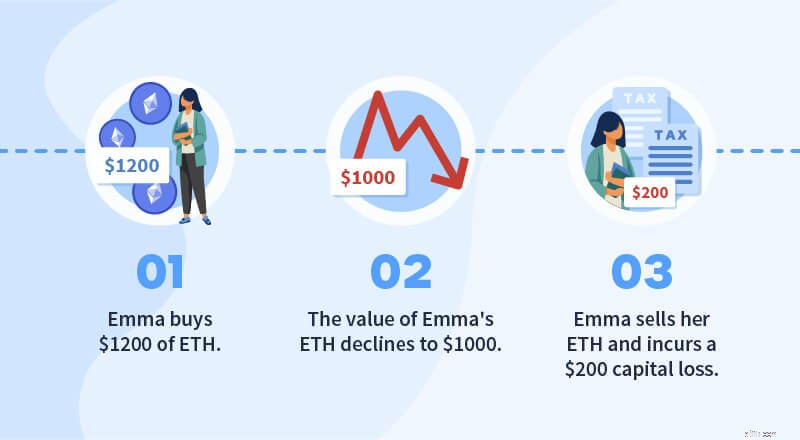

Продажа криптовалюты за фиатную валюту облагается налогом.

В этом примере Эмма понесла капитальные убытки в размере 200 долларов (1000–1200). Этот убыток вычитается и фактически снижает налогооблагаемый доход Эммы.

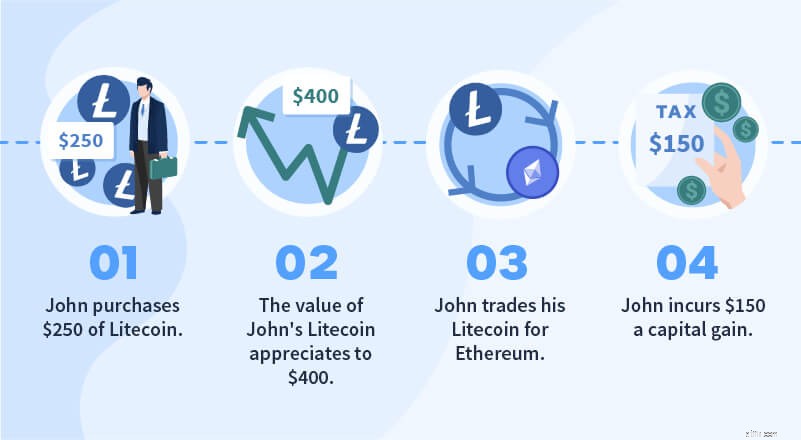

Обмен одной криптовалюты на другую считается отчуждением.

В этом сценарии Джон подвергается налогообложению, обменивая свой Litecoin на Ethereum. Обмен одной криптовалюты на другую рассматривается как выбытие, и здесь Джон получает прибыль в размере 150 долларов от сделки, которую ему нужно будет отчитаться по своим налогам (400–250).

Покупка товаров и услуг за криптовалюту считается налогооблагаемым событием.

В этом примере Тейлор подвергается налогообложению, когда избавляется от биткойнов.

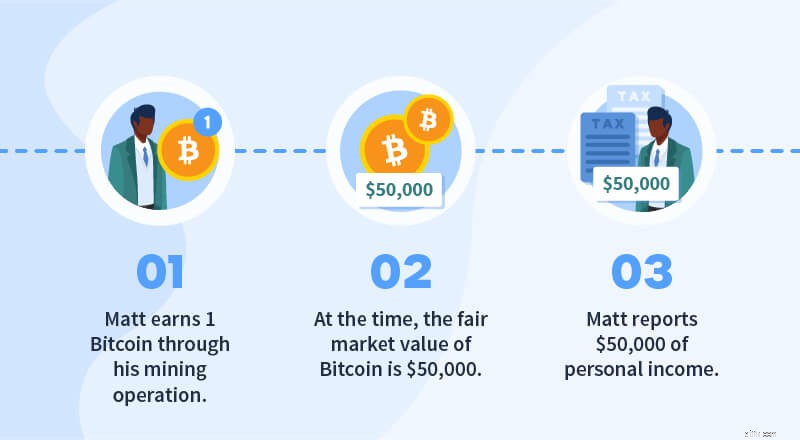

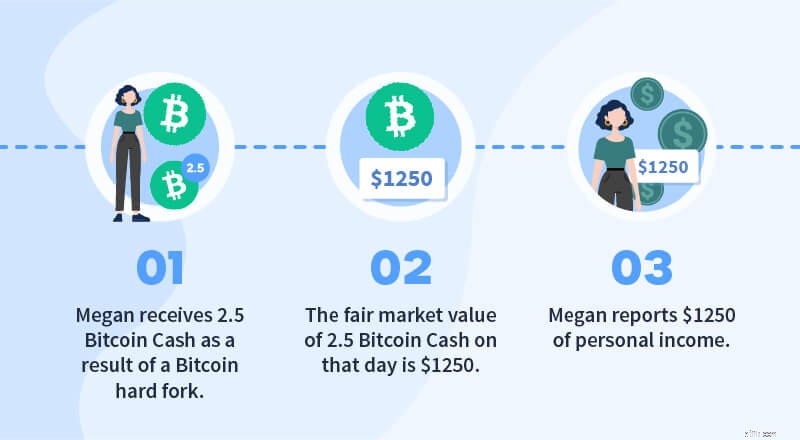

Да, получение дохода от криптовалюты считается личным доходом, облагаемым подоходным налогом.

Распространенные формы дохода от криптовалюты включают в себя получение вознаграждений за размещение криптовалюты, процентных ставок в криптовалюте и вознаграждений за рефералов в криптовалюте.

При определенных обстоятельствах вы не будете инициировать какие-либо налогооблагаемые события при транзакциях с криптовалютой, и вам не придется платить или сообщать о каких-либо налогах на криптовалюту.

Вы не инициируете налогооблагаемое событие, если вы:

Если вы просто покупаете биткойн или другую криптовалюту и держите ее в кошельке, у вас не будет никаких требований к налоговой отчетности, поскольку вы не осознали прибыль или убыток от ваших инвестиций.

Когда вы продаете, торгуете или инициируете налоговое событие, выбрасывая монету, вы понимаете прирост капитала или убыток.

Отправка одной криптовалюты из одного кошелька, которым вы владеете, в другой кошелек, которым вы владеете, не является избавлением от вашей криптовалюты. Вы по-прежнему владеете криптовалютой и, следовательно, не инициировать налогообложение.

Чтобы рассчитать прирост капитала и убытки от каждой продажи, сделки или выбытия криптовалюты, вы просто применяете формулу:

Справедливая рыночная стоимость - основа стоимости =прирост / убыток

Справедливая рыночная стоимость - это просто цена, по которой актив будет продаваться на открытом рынке. В случае криптовалюты это обычно цена продажи в долларах США.

Основа стоимости показывает, сколько денег вы вложили в покупку своей собственности (т. Е. Сколько это вам обошлось ). Стоимость включает стоимость покупки плюс все другие расходы, связанные с покупкой вашей криптовалюты (комиссии и т. Д.).

Из приведенных выше примеров легко увидеть эту формулу в действии. Если вы покупаете 1 Litecoin за 250 долларов, ваша базовая стоимость составляет 250 долларов за Litecoin. Если вы продаете или обмениваете его, когда он стоит 400 долларов, то эти 400 долларов и будут справедливой рыночной стоимостью. Применяя формулу:

400 долларов (справедливая рыночная стоимость) - 250 долларов (базовая стоимость) =150 долларов прибыли

Довольно просто.

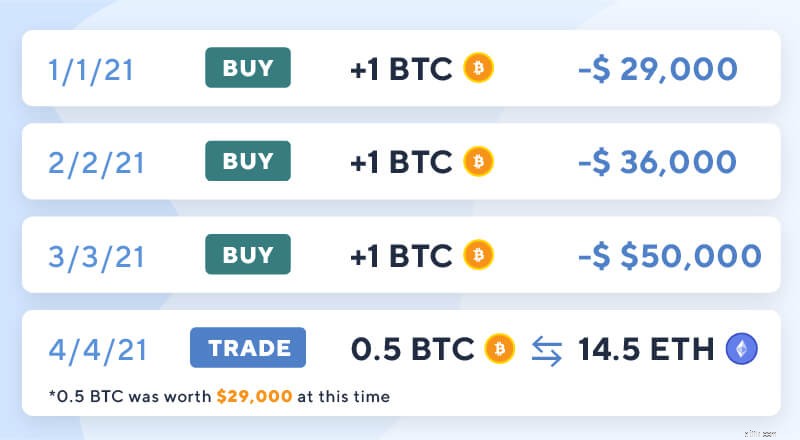

Теперь давайте рассмотрим более сложный пример, чтобы увидеть, как можно рассчитать свои прибыли и убытки, используя ту же формулу, когда у вас есть несколько транзакций, а не одна или две.

Допустим, у вас есть следующая история транзакций на Coinbase:

С этой историей транзакций вы сначала инициируете налогооблагаемое событие (и, следовательно, прирост / убыток капитала), когда вы торгуете 0,5 BTC за 8 ETH. Чтобы рассчитать прибыль / убыток, вам необходимо вычесть базовую стоимость 0,5 BTC из справедливой рыночной стоимости на момент сделки.

Вопрос в том, какова ваша базовая стоимость в 0,5 BTC, которые вы торговали за 8 ETH? В конце концов, вы купили 3 разных биткойна по разным ценам до этой сделки.

Чтобы ответить на этот вопрос, вы должны определить какой биткойн вы избавляетесь от этого сценария.

Чтобы определить порядок, в котором вы продаете различные криптовалюты, бухгалтеры используют определенные методы расчета стоимости . например Первый пришел - первый ушел (FIFO) или Последний пришел - первый ушел (LIFO) . Стандартный метод - «первым пришел - первым обслужен».

Эти методы калькуляции работают именно так, как кажутся. Для первым пришел - первым обслужен , актив (или криптовалюта), который вы купили первым тот, который продается в первую очередь. Таким образом, вы по сути распоряжаетесь своей криптовалютой в том же порядке, в котором вы их впервые приобрели.

Если мы используем Первым пришел - первым обслужен в нашем примере выше мы «продаем» первый биткойн, который был приобретен за 29 000 долларов 21 января. Базовая стоимость этого первого биткойна составляет 29 000 долларов США, что составляет основу стоимости 0,5 из этого BTC 14 500 долларов США (0,5 * 29 000 долларов США).

Как указано в примере, справедливая рыночная стоимость 0,5 BTC на момент торговли составляла 29 000 долларов.

Итак, применив формулу, мы видим, что эта история транзакций вызывает прирост капитала в размере 14 500 долларов . (29 000 - 14 500). Эта прибыль отражается в ваших налогах и увеличивает ваш налогооблагаемый доход.

Вы можете узнать больше о том, как работают различные методы расчета стоимости для расчета прибылей и убытков от криптовалютных сделок, в этом сообщении блога: FIFO, LIFO и HIFO для криптовалютной торговли .

Как видно из приведенных выше примеров, для расчета прироста капитала и убытков от вашей деятельности по торговле криптовалютами требуются записи для отслеживания вашей базовой стоимости, справедливой рыночной стоимости, а также прироста или убытка в долларах США каждый раз, когда вы выбрасываете криптовалюты (торговать, продавать, тратить и т. д.).

Без этой информации вы не сможете рассчитать свой реализованный доход от своей торговой деятельности и не сможете отразить его в своих налогах.

Это является чрезвычайно сложной задачей для многих инвесторов в криптовалюту, поскольку большинство из них не ведет подробный учет своей инвестиционной деятельности. Попытка отслеживать основную стоимость и цены в долларах США для всех их криптовалют на всех их биржах, кошельках и протоколах в любой момент времени быстро превращается в трудное, если не невозможное, упражнение с электронными таблицами.

Это причина, по которой сотни тысяч криптотрейдеров обращаются к программному обеспечению для налогообложения криптовалют . например CryptoTrader.Tax, чтобы автоматизировать всю свою крипто-налоговую отчетность. Вы можете создать бесплатную учетную запись здесь . .

Если вы похожи на большинство инвесторов в криптовалюту, вы, скорее всего, покупали, продавали и торговали криптовалютой (т. Е. Инвестиционной деятельностью по приросту капитала) только через обмен криптовалюты. Этот крипто-доход считается доходом от прироста капитала и указывается как таковой.

С другой стороны, если вы заработали криптовалюта - будь то работа, майнинг, стейкинг или получение процентных вознаграждений - этот заработанный доход обычно рассматривается как обычный доход и указывается как таковой.

Ниже мы подробно рассмотрим отчеты по каждому из этих типов доходов.

Информация о приросте капитала и убытках от ваших криптовалютных сделок отображается на странице Форма 8949 IRS .

Форма 8949 - это налоговая форма, которая используется для отчета о продажах и выбытии основных средств, включая криптовалюту. Другие основные активы включают такие вещи, как акции и облигации.

Чтобы заполнить форму 8949, укажите все ваши сделки, продажи и выбытия криптовалюты в форме 8949 (на фото ниже) вместе с датой приобретения криптовалюты, датой продажи или обмена криптовалютой, вашей выручкой (справедливая рыночная стоимость), основа вашей стоимости, а также ваша прибыль или убыток от сделки.

После того, как вы внесете каждую сделку в список, просуммируйте их и укажите в нижней части чистую прибыль или убыток за год.

Подробное руководство по заполнению формы 8949 можно найти в этом сообщении в блоге: Как сообщить о криптовалюте в IRS с помощью формы 8949 .

К сожалению, обычный доход не попадает в одну налоговую форму, как мы видели в случае с приростом капитала и формой 8949.

Обычный доход, который вы получаете от майнинга, стейкинга, процентных счетов или, возможно, криптовалюты, полученный вами в качестве оплаты за работу, отражается в различных налоговых формах в зависимости от конкретной ситуации.

Расписание C - Если вы зарабатывали криптовалюту как коммерческое предприятие, например, получая оплату за работу или выполняя операцию по добыче криптовалюты, это часто рассматривается как доход от самозанятости и указывается в Графике C . .

Расписание Б - Если вы получили доход от стекинга или процентное вознаграждение от предоставления своей криптовалюты в долг, этот доход обычно указывается в Графике Б . .

Расписание 1 - Если вы заработали криптовалюту за счет аирдропов, вилок или другой заработной платы за криптовалюту и дохода от хобби, это обычно указывается в Приложении 1 . как прочий доход .

Чтобы упростить жизнь инвесторам, CryptoTrader.Tax генерирует полный отчет о доходах который прилагается к вашим заполненным криптовалютным налоговым отчетам. В этом отчете подробно описывается стоимость в долларах США всех событий, связанных с доходами от криптовалюты, которые вы получили в течение года:майнинг, ставки, раздачи и многое другое. Этот отчет о доходах можно использовать для заполнения ваших соответствующих обычных налоговых форм, таких как Приложение 1, Приложение B и Приложение C.

Если у вас есть какие-либо вопросы о том, как следует сообщать о вашем доходе, связанном с криптовалютой, не стесняйтесь обращаться в нашу службу поддержки клиентов в чате через виджет чата на нашей домашней странице . . Мы рады ответить на любые ваши вопросы!

Пошаговое руководство по крипто-налоговой отчетности см. В нашем поясняющем видео ниже.

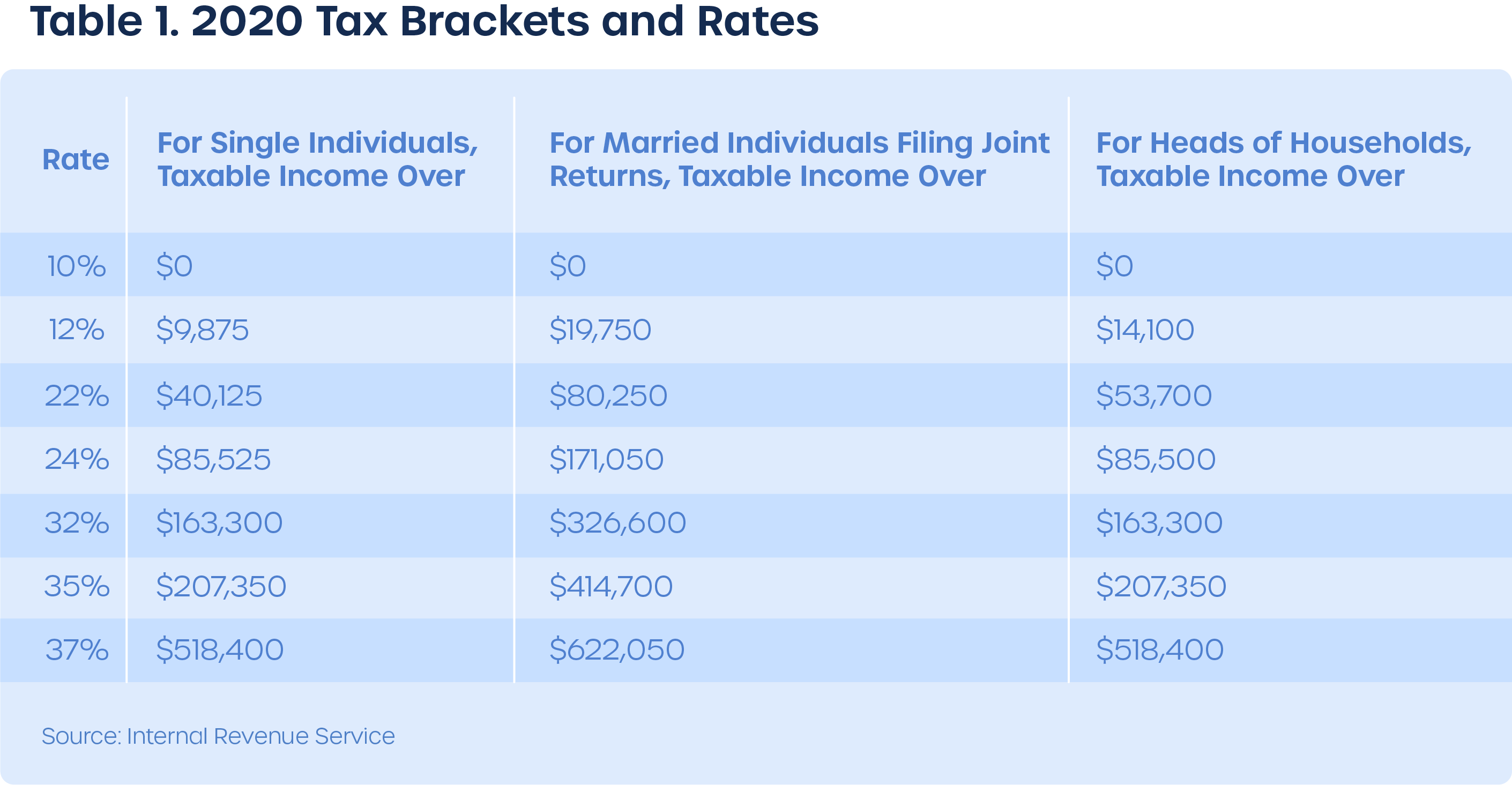

Размер вашего личного подоходного налога и период хранения ваших криптоактивов (краткосрочный или долгосрочный) будут определять, какой налог (и какой% налога) вы платите на свой крипто-доход. Это будет отличаться для каждого инвестора.

Краткосрочный прирост капитала применяется к любой криптовалюте, которая удерживалась менее 12 месяцев.

Краткосрочный прирост капитала не подлежит особому налогообложению. Они просто рассматриваются как доход от ваших налогов (как и доход от вашей работы), и, таким образом, вы платите налоги на краткосрочный прирост капитала в соответствии с вашей шкалой подоходного налога с физических лиц (см. Ниже).

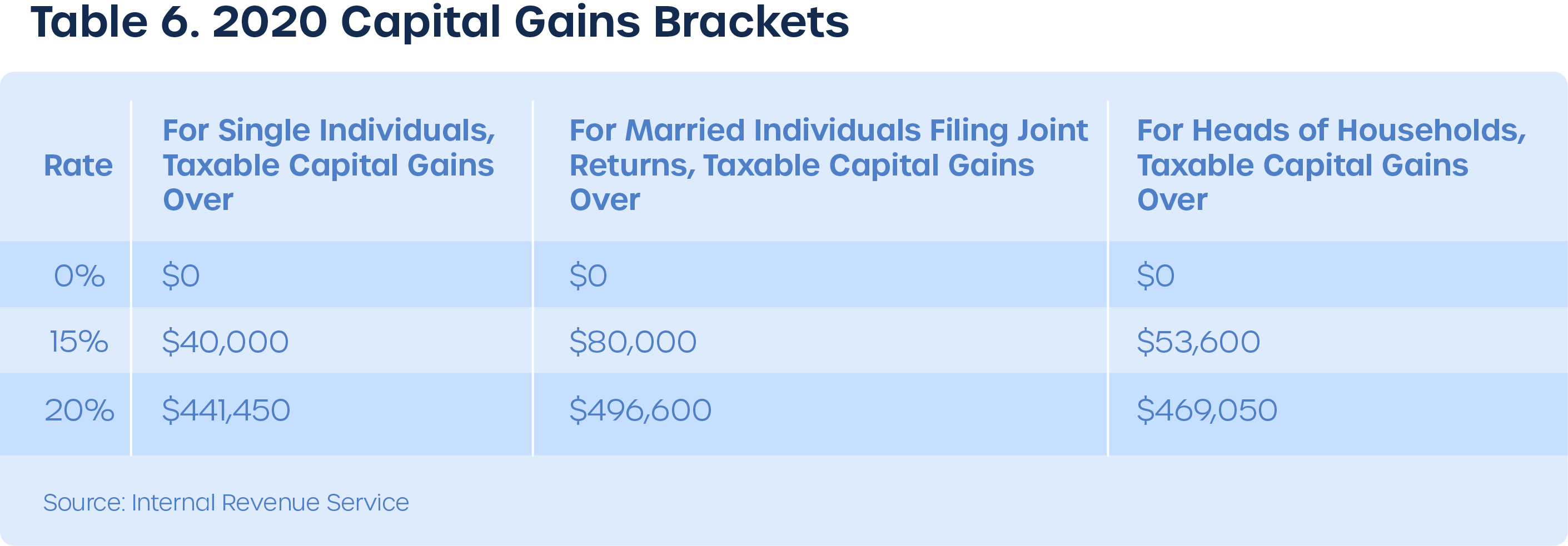

Долгосрочный прирост капитала применяется к любой криптовалюте, которая удерживалась в течение 12 месяцев и более.

Правительство хочет стимулировать инвесторов вкладывать средства в долгосрочной перспективе, поэтому они предлагают налоговые льготы для этого.

Ставки налога на долгосрочный прирост капитала предлагают более низкие налоги, чем на краткосрочную прибыль, и на диаграмме ниже показаны эти ставки.

Как видите, хранение криптовалюты более одного года может обеспечить серьезные налоговые льготы. Если вы находитесь в самой высокой налоговой категории, ваши налоги на долгосрочный прирост капитала будут составлять 20% вместо 37% (самая высокая ставка налога для краткосрочной прибыли).

Вы можете использовать CryptoTrader.Tax для автоматического определения того, какие криптовалюты в вашем портфеле подходят для долгосрочного прироста капитала, и для помощи в планировании будущих сделок. Это может помочь вам сэкономить десятки тысяч долларов на налогах в долгосрочной перспективе. Начните бесплатно здесь .

Крипто-транзакции, которые классифицируются как доход, обычно облагаются налогом на доходы физических лиц.

Это включает в себя ваш краткосрочный прирост капитала (как упоминалось выше), вознаграждения за стекинг, бонусы и процентные доходы.

Эти категории подоходного налога показаны в таблице ниже.

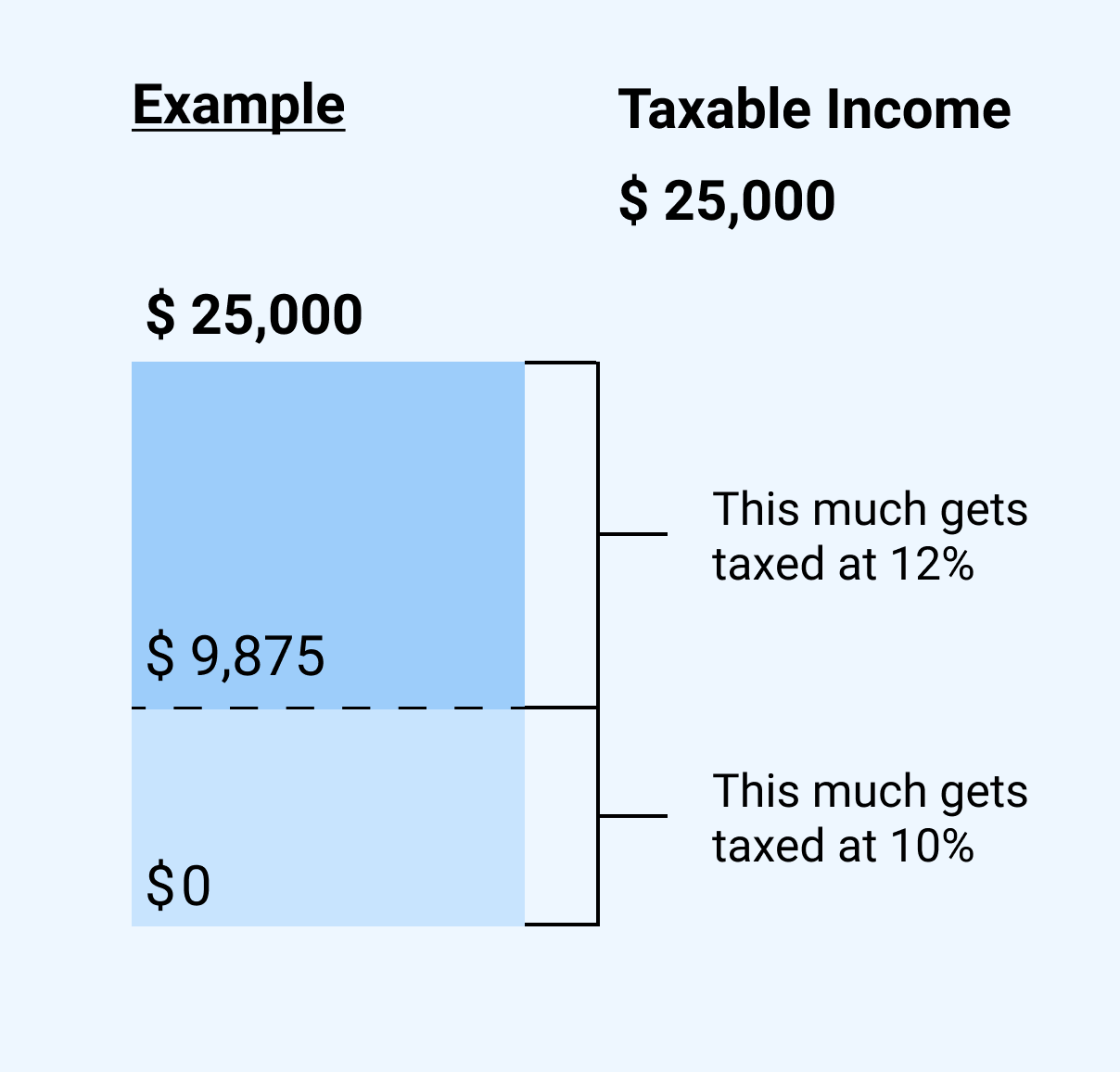

Допустим, вы получили 25 000 долларов краткосрочного прироста капитала от своей криптовалютной торговли, и это был единственный доход . у вас был в течение года. Вы бы просто заплатили 12% налога с этих 25 000 долларов?

Нет. Вместо того, чтобы платить фиксированный налог на весь свой доход, вы будете платить разные налоговые ставки для каждой отдельной части. В этом случае вы фактически платите 10% с первых 9 875 долларов и 12% с следующих 15 125 долларов США.

В последнее время резко возросла популярность платформ кредитования криптовалюты и других сервисов DeFi, таких как Uniswap, Maker и Compound.

Получение процентного дохода от деятельности по кредитованию криптовалют или пулов ликвидности считается формой налогооблагаемого дохода и должно отражаться в ваших налогах - аналогично вознаграждениям за майнинг и стейкинг.

Полные налоговые последствия, связанные с транзакциями, типичными для ландшафта DeFi, выходят за рамки этой статьи; однако мы подробно обсуждаем их в нашем Руководстве по налогам на криптовалюту Defi . .

Незаменяемые токены, или NFT, приобрели огромную популярность среди криптовалютной аудитории и за ее пределами.

С налоговой точки зрения NFT рассматриваются как собственность, как и другие криптовалюты. Когда вы покупаете NFT, а затем продаете его, вы получаете прибыль или убыток, о которых сообщается в форме 8949 IRS.

Для получения дополнительной информации ознакомьтесь с нашим Полным руководством по налогам на NFT . .

Вот где существует большая проблема в сфере налогообложения криптовалют.

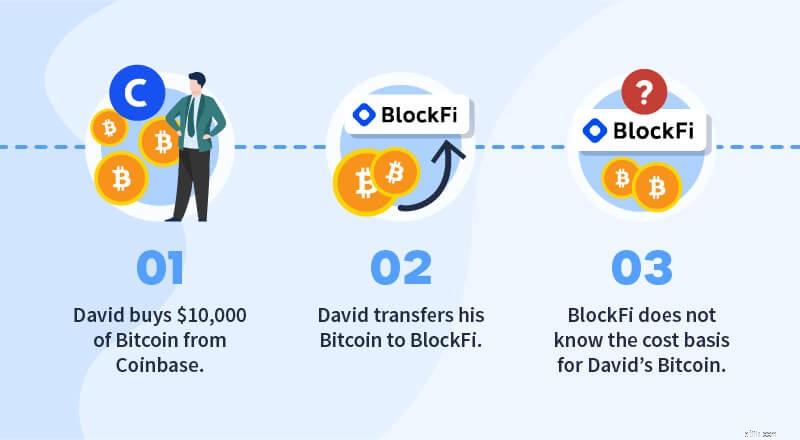

Криптовалютные биржи, такие как Coinbase , Binance , и другие не имеют возможности предоставлять своим пользователям точные налоговые отчеты о прибылях и убытках. Это не вина самой криптовалютной биржи, это просто результат уникальных характеристик криптовалют, а именно их возможности передачи.

Поскольку пользователи постоянно переводят криптовалюту на биржи и обратно, биржа не имеет возможности узнать, как, когда, где и по какой основе вы изначально приобрели свою криптовалюту. Биржа видит только тогда, когда криптовалюта появляется в вашем кошельке.

В тот момент, когда вы переводите криптовалюту на биржу или из нее, эта биржа теряет возможность предоставить вам точный отчет с подробным описанием основы затрат . и справедливая рыночная стоимость ваших криптовалют, которые являются обязательными компонентами налоговой отчетности.

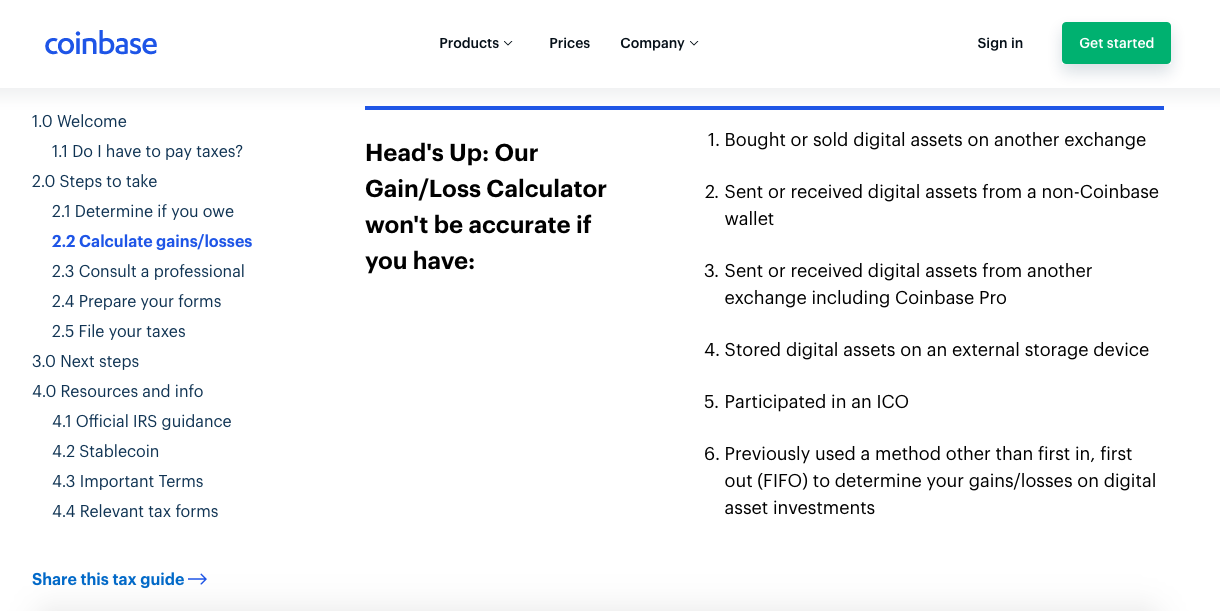

Как вы можете видеть на рисунке ниже, сами Coinbase объясняют своим пользователям, что созданные ими налоговые отчеты не будут точными, если произойдет какой-либо из следующих сценариев. Это затрагивает более двух третей пользователей Coinbase, что составляет миллионы людей.

Вы можете узнать больше о «проблеме налогообложения криптовалют» в нашем блоге: Почему биржи не могут сообщать о налогах на криптовалюту .

Решение проблемы налога на криптовалюту зависит от объединения всех ваших данных о криптовалютах, которые составляют ваши покупки, продажи, сделки, раздачи, форки, добытые монеты, обмены, свопы и полученные криптовалюты на одной платформе, чтобы вы могли построить точную налоговый профиль, содержащий все данные о ваших транзакциях.

Как только все ваши транзакции (покупки, продажи, сделки, прибыль) будут совмещены, вы сможете рассчитать базовую стоимость, справедливую рыночную стоимость, прибыли / убытки и доход для всей своей инвестиционной деятельности.

Вы можете вручную собрать всю историю транзакций, собрав транзакции с каждой из ваших бирж и кошельков. Или вы можете избежать ручной работы и автоматизировать этот процесс с помощью программного обеспечения для шифрования налогов . .

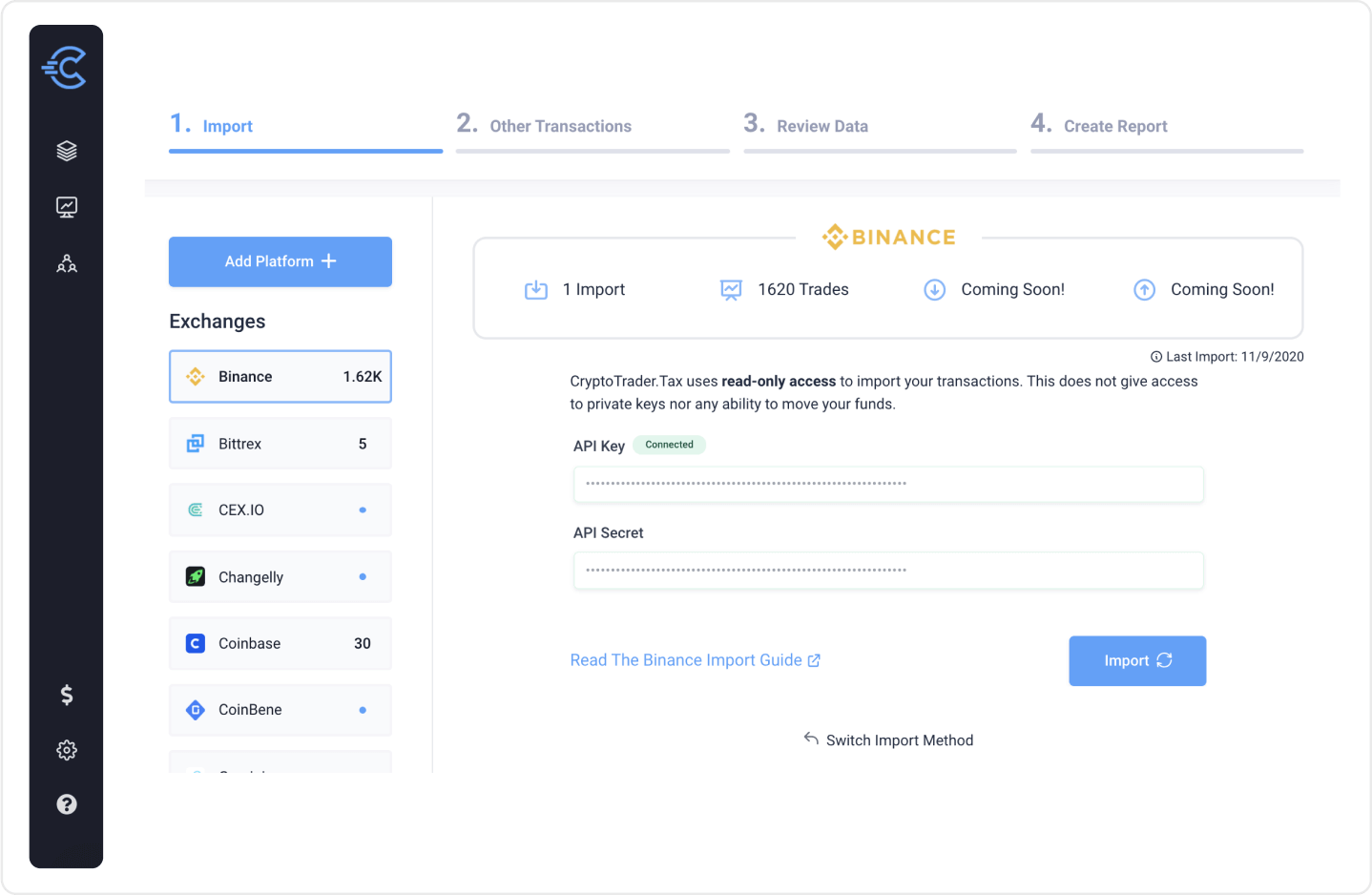

Программное обеспечение для налогообложения криптовалют, например CryptoTrader.Tax был создан для автоматизации всего процесса крипто-налоговой отчетности.

Благодаря прямой интеграции с ведущими биржами, кошельками, блокчейнами и протоколами DeFi, механизм CryptoTrader.Tax может автоматически создавать все ваши необходимые налоговые отчеты . на основе ваших исторических данных. Вы можете проверить, как это работает, создав учетную запись . бесплатно.

1. Выберите каждую из криптовалютных бирж, кошельков и платформ, которые вы использовали на протяжении многих лет.

2. Импортируйте свои исторические транзакции, подключив свои учетные записи через API или загрузив отчет истории транзакций в формате CSV, экспортированный вашими биржами.

3. Наконец, одним нажатием кнопки создайте налоговые отчеты на основе этих импортированных данных.

После создания налоговых отчетов , вы можете отправить их своему налоговому специалисту или импортировать их прямо в предпочитаемое программное обеспечение для налоговой отчетности, например TurboTax или TaxAct .

Вы можете протестировать программное обеспечение самостоятельно, создав бесплатную учетную запись здесь . .

Чтобы максимально упростить крипто-налоговую отчетность, команда CryptoTrader.Tax стала партнером TurboTax. Это позволяет импортировать ваши налоговые отчеты прямо в ваш аккаунт TurboTax.

IRS использует различные тактики для обнаружения инвестиций в криптовалюту и незарегистрированного дохода. Наиболее распространенной из них является система отчетности 1099.

Крупные биржи, такие как Coinbase, Gemini, Uphold, Kraken и другие, сообщают об определенных действиях клиентов в IRS . используя форму 1099-К и / или другие связанные 1099. Все эти 1099 служат одной и той же цели:сообщать в IRS о доходах, не связанных с занятостью.

И вы, и IRS получить копию этих форм в конце года.

Если IRS получает 1099 от вашей криптовалютной биржи, но не видит дохода от криптовалюты, указанного в ваших налогах, ваша учетная запись будет помечена и автоматическое письмо CP2000 будет отправлено уведомление о ваших неуказанных доходах и налоговых обязательствах.

Подробнее о том, как 1099-K работает для вашей деятельности по обмену криптовалют, можно узнать здесь . .

Помимо отчетов 1099, IRS работает с компаниями, занимающимися аналитикой блокчейнов, такими как Chainalysis, для отслеживания движения криптовалюты непосредственно в цепочке. С 2015 года IRS потратило более 10 миллионов долларов . по контрактам Chainalysis. Эти данные используются для выявления налогового мошенничества и отмывания денег.

Умышленное непредоставление отчетности о прибылях и убытках от криптовалюты, а также о доходе по налогам считается налоговым мошенничеством . IRS.

IRS может наложить ряд штрафов за налоговое мошенничество, включая уголовное преследование, пять лет тюремного заключения и штраф в размере до 250 000 долларов США.

В течение последних двух лет IRS агрессивно борется с соблюдением налогов на криптовалюту. Агентство отправило десятки тысяч писем с предупреждениями и действиями . пользователям Coinbase, подозреваемым в недостоверной налоговой отчетности. Он также обновил основную форму налога на прибыль в США . (1040) включить вопрос, на который каждый налогоплательщик США должен ответить под страхом наказания за лжесвидетельство:

«В любое время в течение 2020 года получали ли вы, продавали, отправляли, обменивали или иным образом приобретали какой-либо финансовый интерес в какой-либо виртуальной валюте?»

При таком тщательном изучении класса криптовалютных активов вполне вероятно, что мы увидим рост количества аудитов и уголовных налоговых преследований по мере ускорения внедрения криптовалюты и биткойнов.

Как и в США, страны по всему миру начали принимать меры и вводить налоги на прибыль, связанные с криптовалютами. Хотя налоговые правила очень похожи на американские, существуют небольшие различия. Для получения более подробной информации ознакомьтесь с нашими путеводителями по различным странам ниже:

Как и в случае с любой другой формой дохода, есть определенные шаги и действия, которые вы можете предпринять, чтобы активно минимизировать ваши налоговые обязательства, связанные с криптовалютой. Мы обсудим некоторые из этих стратегий ниже.

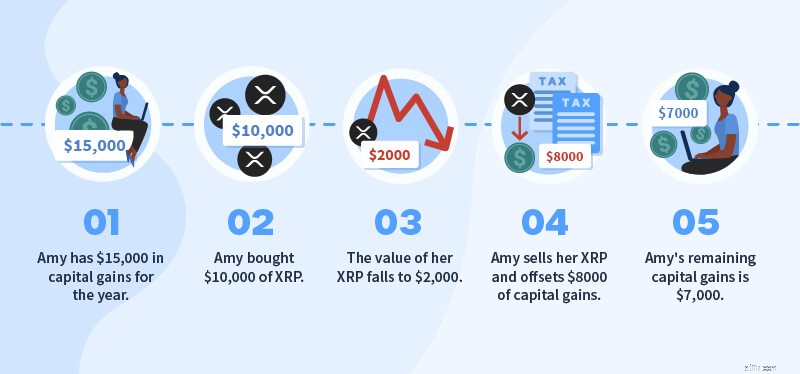

Сбор налоговых убытков - это практика продажи основных средств с убытком для компенсации налогового обязательства на прирост капитала. Это одна из лучших возможностей для инвесторов сократить прибыль от криптовалюты за год.

Давайте рассмотрим пример сбора налоговых убытков.

В этом примере Эми уменьшает свои налоговые обязательства за год, заявляя о своих капитальных убытках.

Вы можете использовать панель CryptoTrader.Tax для сбора налоговых убытков, чтобы автоматически определять, какие активы в вашем крипто-портфеле находятся «под водой».

Подробнее о том, как получить прибыль от налоговых убытков с помощью криптовалюты, можно узнать здесь . .

Для любого значительного прироста криптовалюты, который вы планируете реализовать, вам следует проверить, есть ли у вас возможность зафиксировать долгосрочные ставки прироста капитала.

Помните, что долгосрочный прирост капитала применяется к криптовалюте, которая хранится более 1 года, и они предлагают значительно более низкие налоговые ставки . по сравнению с краткосрочной выгодой.

Перед продажей или торговлей вам следует просмотреть свой портфель, чтобы увидеть, какие активы подходят для получения долгосрочной прибыли, а какие нет. Это отличная стратегия, которая поможет снизить ваш годовой налог на криптовалюту.

Если вы, как и многие другие криптоинвесторы, скорее всего, не всегда знали о том, что ваш доход, связанный с криптовалютой, нужно указывать в налоговых отчетах.

Если вы попали в такую ситуацию, не переживайте. Вы можете изменить налоговую декларацию за предыдущий год, включив в нее свой доход, связанный с криптовалютой, в форму IRS 1040X . .

Многие инвесторы в криптовалюту проходят этот процесс без проблем, и всегда лучше добросовестно изменить свой доход, чем ждать, пока IRS найдет вас.

Чтобы получить подробное руководство, ознакомьтесь с нашим сообщением в блоге о том, как изменить налоговую декларацию, чтобы включить в нее криптовалюту . .

Криптовалюта, полученная в результате аирдропа, облагается налогом как доход. Это означает, что вы несете ответственность за уплату подоходного налога с суммы заявленного аирдропа в долларах США. Если вы продаете, обмениваете или иным образом избавляетесь от своих сброшенных токенов в будущем, вы понесете прирост капитала или убытки в зависимости от того, как колебалась цена ваших токенов.

IRS четко сформулировано в своем руководстве о доходах от воздушных капель.

Если определенная криптовалюта, которую вы держите, проходит через хард-форк, который «происходит, когда криптовалюта претерпевает изменение протокола, приводящее к постоянному отвлечению от устаревшего распределенного реестра», новая форк-криптовалюта, которую вы получаете, облагается налогом как доход.

Основой вашей стоимости в вновь полученной криптовалюте становится признанный вами доход.

В настоящее время такие платформы, как Gemini и BlockFi, предлагают пользователям вознаграждение в виде процентов за хранение выбранных криптовалют. Между тем, протоколы DeFi, такие как Compound, предлагают пользователям вознаграждение за размещение криптовалюты.

Криптовалютные проценты и вознаграждения за криптовалюту считаются личным доходом и облагаются соответствующим налогом.

Криптовалютные биржи, такие как BitMex, популяризировали использование маржинальной торговли. IRS еще не сформулировало четких указаний о том, как следует обрабатывать маржинальные транзакции с криптовалютой с точки зрения налогообложения, но мы можем сделать вывод о вероятной обработке на основе других указаний.

Маржинальная торговля состоит из заимствования средств на бирже для проведения сделки и последующего погашения кредита. Консервативный подход заключается в том, чтобы рассматривать заемные средства как свои собственные инвестиции и платить налог на прирост капитала с прибыли и убытков от маржинальной торговли.

Если вы чувствуете себя щедрым, вы можете отправить подарок в криптовалюте другу или члену семьи. Как правило, подарки в криптовалюте не облагаются налогом.

Если вы отправляете подарок, справедливая рыночная стоимость которого превышает 15 000 долларов США, вам необходимо будет подать налоговую декларацию на дарение. Помните, что эта форма предназначена для информационных целей и не означает, что вы должны будете платить налоги за свой подарок.

Для получения дополнительной информации ознакомьтесь с нашим руководством по налогам на подарки в криптовалюте . .

Пожертвование криптовалюты не облагается налогом и вычитается, если вы делаете пожертвование зарегистрированной благотворительной организации.

Если вы претендуете на вычет, превышающий 500 долларов, вам нужно будет сообщить об этом в форме 8283 . .

Сумма вашего пожертвования, подлежащая вычету из налогооблагаемой базы, зависит от того, как долго вы владеете активами:

Вся экосистема криптовалюты все еще находится в зачаточном состоянии. По мере развития отрасли неизбежно будут развиваться новые правила и нормы.

Наша команда отслеживает каждое обновление в мире регулирования криптовалюты, и мы продолжим обновлять этот пост в блоге самой актуальной информацией по мере ее выпуска. Вы также можете подписаться на нас в Twitter для получения обновлений в режиме реального времени и стратегий экономии налогов.

«Наша миссия - сделать криптовалюту более доступной для всех. Если мы сможем упростить налоговую отчетность, от этого выиграет вся экосистема ».

- Дэвид Кеммерер , соучредитель и генеральный директор CryptoTrader.Tax

If you have any questions about cryptocurrency taxes or your specific situation, feel free to reach out to our live-chat customer support team from the chat widget on our homepage . We have been doing this for a long time and are happy to answer any questions you have!

Разработка стратегии:бизнес-план

Этот неожиданный фактор способствует росту онлайн-покупок продуктов питания

Как стать самому себе начальником (и бросить свою основную работу)

Z-ENEMY v2.6.2 (DevFee 1%):майнер NVIDIA GPU CUDA для Windows

Клиенты говорят, что этот банк предлагает лучшие финансовые консультации