Возникли проблемы с навигацией по канадскому налоговому кодексу?

Во всем мире правительства все еще выясняют, как облагать налогом быстро развивающееся криптовалютное пространство. Канада не исключение. К сожалению, это означает, что криптоинвесторы часто чувствуют себя подавленными и сбитыми с толку тем, как поступать со своими налоговыми декларациями.

В этом руководстве мы разберем канадские правила налогообложения криптовалюты на основе последних указаний CRA и Revenu Quebec. В этой статье будет рассказано о том, как криптовалюта облагается налогом в Канаде, как вы можете сообщить о своих налогах, а также о нескольких простых способах уменьшить свои налоговые обязательства.

Канадское налоговое агентство (CRA ) рассматривает криптовалюту как товар для целей налогообложения.

Это означает, что любой доход, который вы получаете от транзакций, связанных с криптовалютой, рассматривается либо как доход от бизнеса, либо как прирост капитала — в зависимости от того, работаете ли вы «как бизнес» или просто как «хобби». Аналогичным образом, если вы понесете убытки, для целей налогообложения они будут рассматриваться либо как коммерческие убытки, либо как капитальные убытки.

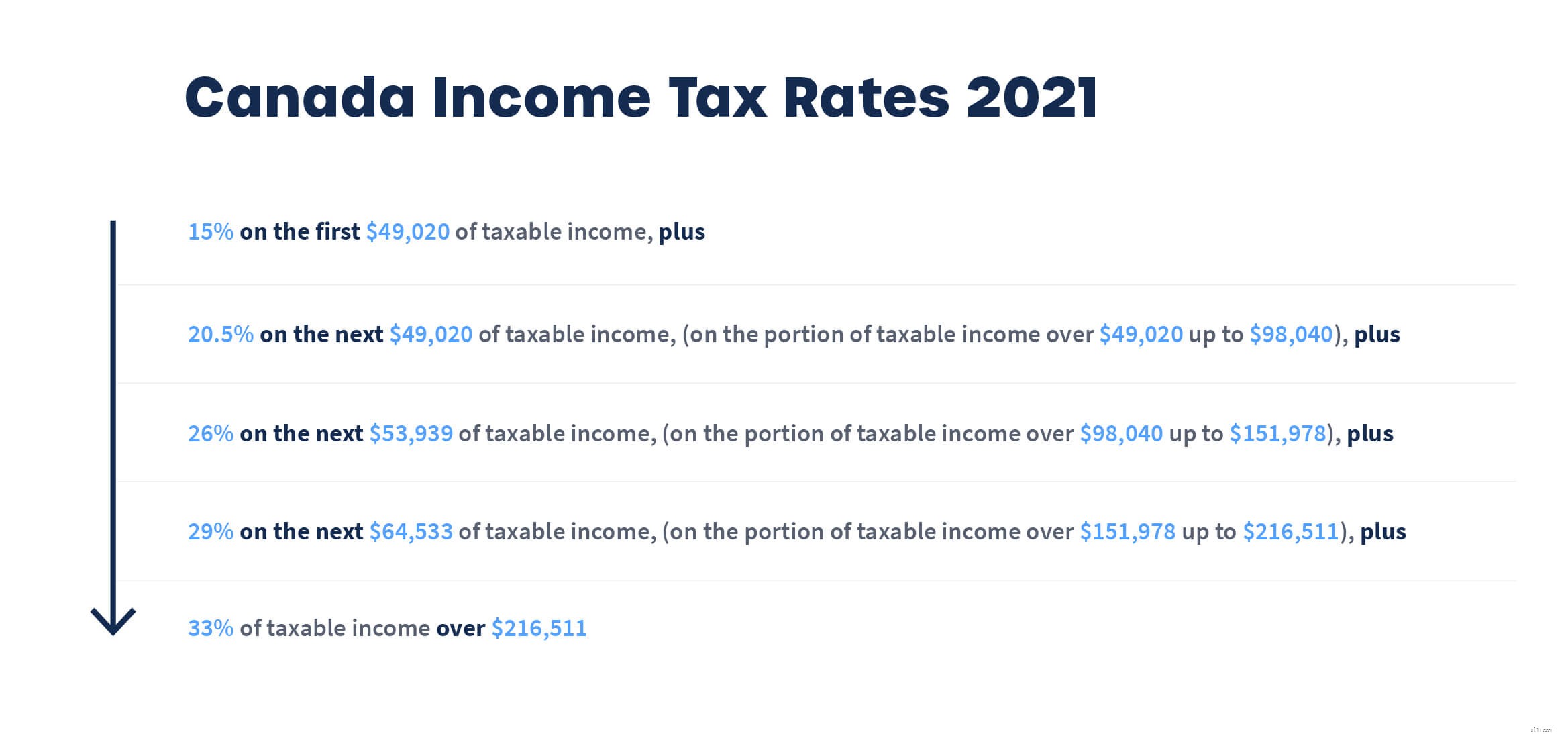

В Канаде эти две разные формы дохода — доход от бизнеса и прирост капитала — облагаются налогом по-разному. 100 % дохода от бизнеса облагается налогом, в то время как только 50 % дохода, полученного от прироста капитала, облагается налогом.

Помните, что общая сумма налога, которую вы платите, зависит от того, к какой налоговой категории вы относитесь. Вот разбивка уровней налогов в течение текущего налогового года.

В Канаде нет законного способа избежать уплаты налогов на криптовалюту. Хотя криптовалютные транзакции проводятся анонимно, CRA имеет право требовать данные о клиентах. с криптобирж. Он использует эти данные, чтобы выяснить, у кого есть доход, связанный с криптовалютой, который следует указывать в налоговой декларации.

Нет налога за простое хранение криптовалюты. В большинстве случаев инвесторы инициируют налогооблагаемые события посредством распоряжения (события, когда они избавляются от своей криптовалюты).

Вот несколько примеров диспозиций криптовалюты.

Несмотря на то, что они были разработаны для транзакций, а не для инвестиций, торговля стейблкоинами по-прежнему считается распоряжением, облагаемым налогом на прирост капитала (однако ваш «прирост капитала», скорее всего, будет близок к нулю).

Нет . Перемещение криптовалюты между кошельками не считается налогооблагаемым событием. Тем не менее, вы захотите отслеживать эти переводы, чтобы вы могли легко рассчитать базовую стоимость, когда произойдет налогооблагаемое событие.

Чтобы точно сообщать о своих налогах, важно вести подробные записи о ваших транзакциях. CRA рекомендует отслеживать следующую информацию:

CRA рекомендует хранить эти записи не менее шести лет на случай расследования.

Прирост капитала от ваших транзакций с криптовалютой должен быть указан в Форме Приложения 3. . С другой стороны, ваш доход от бизнеса должен быть указан в Отчете о коммерческой или профессиональной деятельности T2125. .

Если вы занимаетесь криптовалютным бизнесом, вы обязаны платить налог на прибыль. Вот несколько признаков того, что вы, возможно, занимаетесь бизнесом.

Границы между бизнесом и индивидуальным инвестором могут стать размытыми. Даже одну транзакцию может потребоваться отразить в отчете как доход от бизнеса, если целью транзакции было получение краткосрочной прибыли.

Если вы не уверены, следует ли облагать налогом вашу криптовалютную деятельность как доход от бизнеса или прирост капитала, проконсультируйтесь со специалистом по налогам.

Если вы занимаетесь криптовалютой, вот пример, показывающий, как будет облагаться налогом ваша прибыль:

Большинство розничных инвесторов, вероятно, будут платить прирост капитала от своей прибыли от криптовалюты.

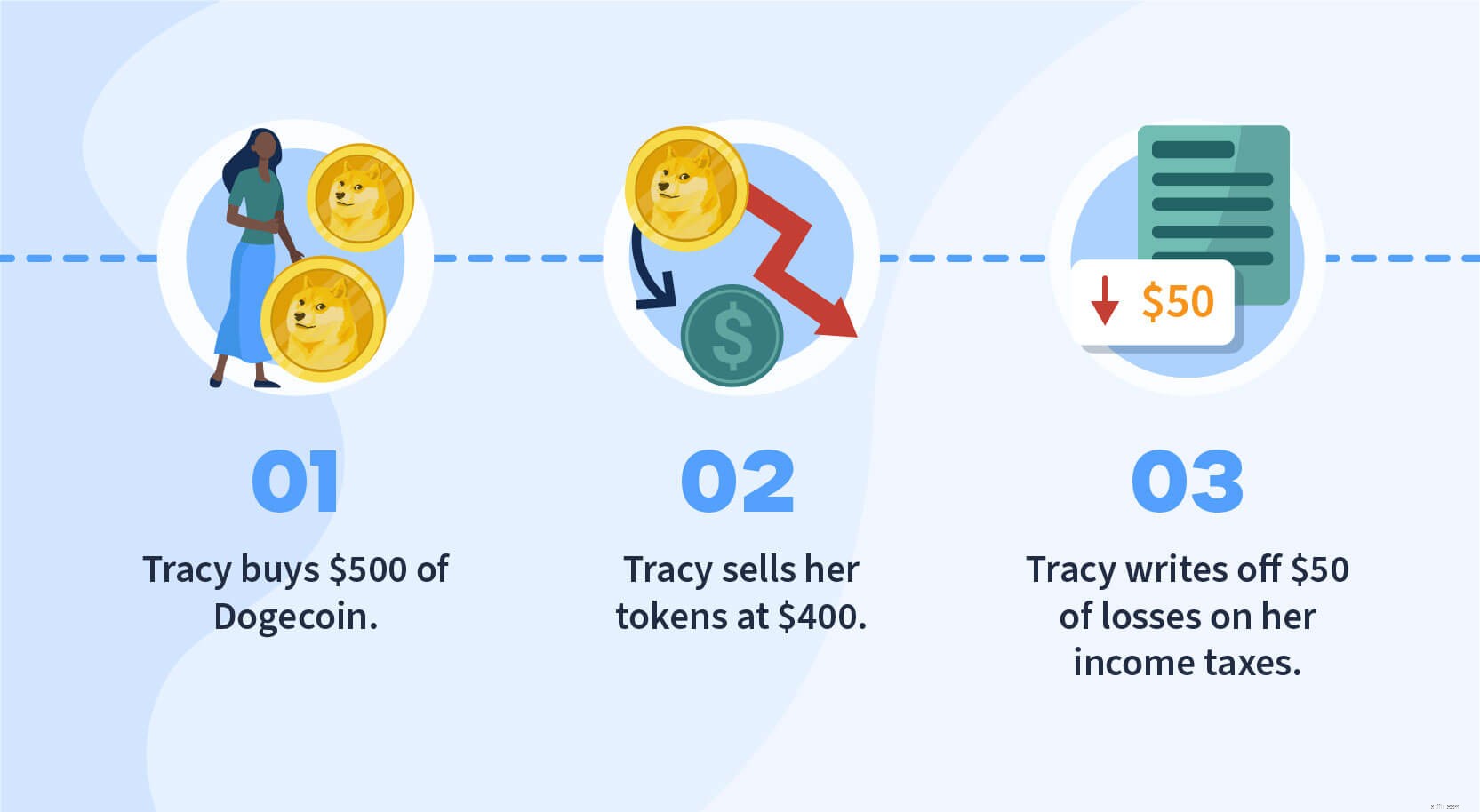

Если вы продаете одну из ваших инвестиций в криптовалюту с убытком, вы можете потребовать потери капитала. Потери капитала могут быть использованы для компенсации прироста капитала за год. Если у вас больше капитальных убытков, чем прироста капитала, это может быть перенесено, чтобы уменьшить ваши налоговые обязательства в будущем.

Хотя нет способа избежать налогов на криптовалюту, есть способы уменьшить общую налоговую ответственность.

Потери капитала могут быть использованы для компенсации прироста капитала и уменьшения общей суммы налоговых обязательств. Многие инвесторы используют это в своих интересах и стратегически продают криптовалюты, стоимость которых снизилась, чтобы уменьшить свой общий налоговый счет. Эту стратегию обычно называют сбором налоговых убытков. .

Важно помнить, что то же правило 50%, которое применяется к приросту капитала, также применяется к потерям капитала. Инвесторы могут списать только 50% убытков.

С другой стороны, предприятия могут списывать 100% своих убытков на свои доходы.

Совет профессионала: Канадское правило поверхностных убытков накладывает некоторые ограничения на списание капитальных убытков. Вы не можете заявить о потере капитала, если вы покупаете ту же криптовалюту за 30 дней до или через 30 дней после продажи.

Если вы ведете криптовалютный бизнес, любые убытки от криптовалюты могут быть вычтены из вашего дохода от бизнеса и уменьшить ваши обязательства по подоходному налогу за год.

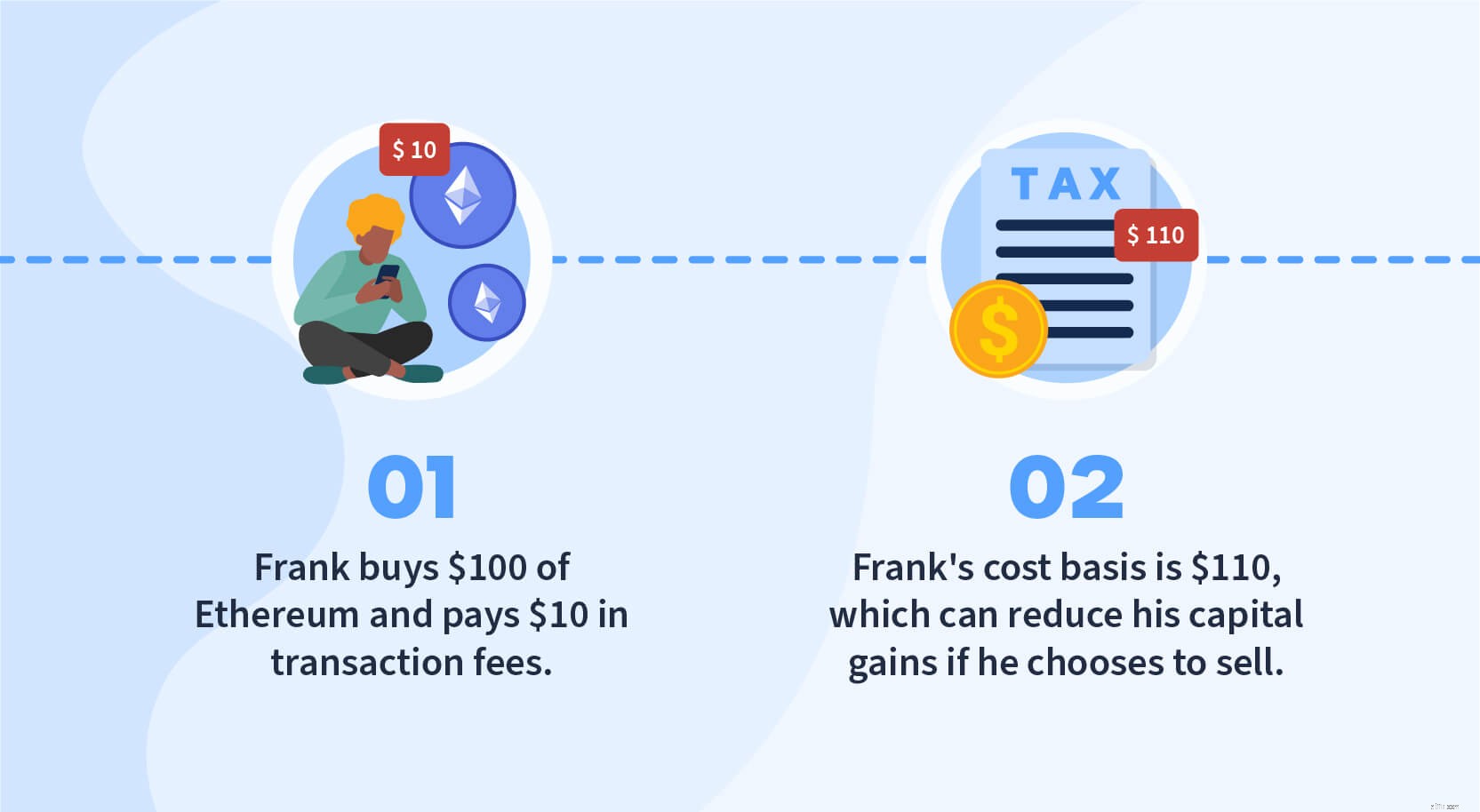

Комиссия за транзакцию при передаче и торговле криптовалютой может быть добавлена к вашей скорректированной стоимости и, таким образом, поможет уменьшить ваш общий прирост капитала.

Если вы ведете криптовалютный бизнес, вы сможете списать сопутствующие расходы. Например, горнодобывающий бизнес может списать затраты на электроэнергию и оборудование.

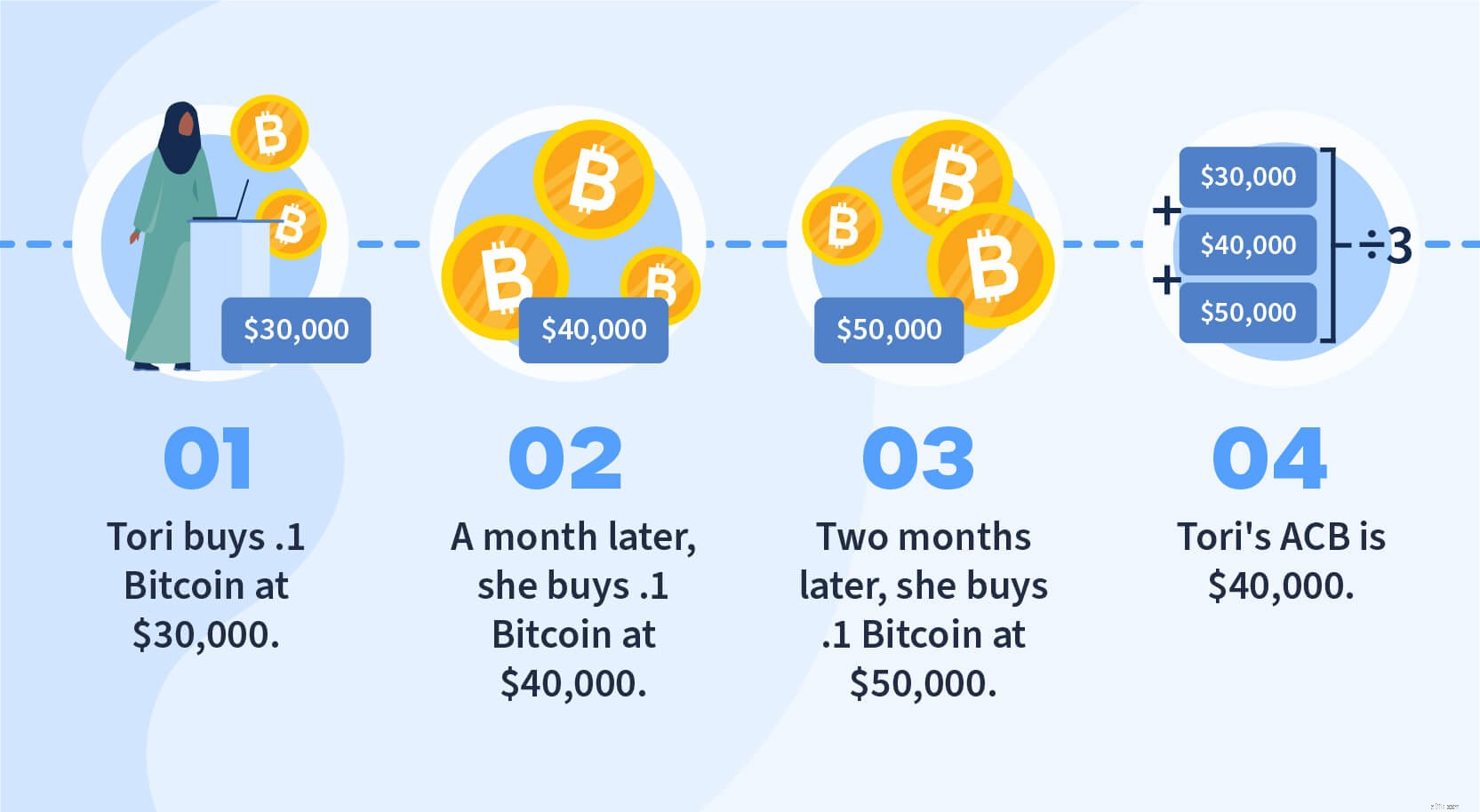

CRA требует использовать метод расчета стоимости на основе скорректированной стоимости (ACB) для расчета ваших прибылей и убытков от вашей криптовалюты, в отличие от США, где разрешены различные методы, такие как FIFO, LIFO или HIFO. .

Ваш ACB – это общая средняя стоимость (в канадских долларах) каждой единицы этой криптовалюты в любой момент времени.

Чтобы лучше понять, как это работает, взгляните на пример ниже.

Давайте посмотрим, как майнинг криптовалюты облагается налогом для бизнеса и любителей.

Если вы занимаетесь добычей криптовалюты в качестве хобби, вы будете получать прирост капитала, когда будете избавляться от своих токенов. Эти токены будут считаться новыми активами с базовой стоимостью 0. Майнеры-любители не имеют право на бизнес-вычеты.

Токены, полученные в результате бизнес-майнинга, должны быть зарегистрированы вместе с любым другим обычным доходом от бизнеса. Вы можете списать сопутствующие расходы (например, электроэнергию).

DeFi — это быстро развивающееся пространство, и CRA еще не выпустил четких указаний по некоторым общим проблемам, связанным с ним.

Однако разумно предположить, что многие из тех же правил, которые применяются к криптовалюте, будут применяться к транзакциям, которые происходят в настройках DeFi. Это включает следующее:

Разумно предположить, что аирдропы считаются новыми активами в Канаде. Таким образом, при утилизации токенов вся выручка считается приростом капитала (для физических лиц) или доходом (для предприятий).

В заключение давайте ответим на несколько часто задаваемых вопросов о налогах на криптовалюту в Канаде.

Могу ли я обналичить криптовалюту без уплаты налогов?

Торговля криптовалютой за фиатные деньги считается налогооблагаемым мероприятием. Чтобы соответствовать законам CRA, вам нужно будет заплатить налог на прирост капитала.

Может ли CRA отслеживать транзакции в биткойнах?

Да В прошлом CRA запрашивал и получал информацию о клиентах от крупных канадских бирж. Кроме того, налоговые органы по всему миру используют сопоставление данных для идентификации лиц с анонимными кошельками.

Какой налог облагается криптовалютой в Канаде?

Налоговая ставка, которую вы платите за криптовалюту, зависит от нескольких факторов, например, от того, торгуете ли вы криптовалютой как бизнес или как любитель, а также от уровня вашего дохода.

Могу ли я платить налоги в биткойнах?

В настоящее время невозможно платить налоги биткойнами. Вы можете совершать платежи только в канадских долларах. Вы можете оплатить свои налоговые обязательства онлайн с помощью дебетовой карты, кредитной карты, банковского перевода или Paypal.