США доллар оставил свой след во всем мире, и различные страны интегрируют валюту Соединенных Штатов наряду со своей собственной. Итак, что такое долларизация? Определение долларизации включает доллар США наряду с местной фиатной валютой и часто происходит, когда действующая валюта потеряла свою ценность.

Но технологии продвинулись вперед, и с появлением биткойнов и других криптовалют мы столкнулись с более футуристической формой денег. Эксперты спорят о том, является ли биткойн целью спекулятивного актива, а это означает, что биткойн более рискован, чем большинство других инвестиций.

Однако спекулятивные инвестиции — это не то, что имел в виду создатель Биткойна Сатоши Накамото, когда представлял проект Биткойн. Накамото рассматривал Биткойн как альтернативу традиционным фиатным валютам.

Спустя двенадцать лет после его создания мир все еще решает, что делает Биткойн, а также как его следует классифицировать. Каковы цель и функция Биткойна? Может ли первая в мире криптовалюта считаться спекулятивным активом из-за ее волатильности, или Биткойн станет новой формой долларизации?

Более того, почему люди думают, что Биткойн — это только спекуляция? Будут ли криптовалюты существовать наряду с традиционными фиатными деньгами или полностью заменят определенные валюты?

В этой статье будет рассмотрено текущее состояние биткойнов и выяснение того, сможет ли криптовалюта заменить доллар или же она должна просто оставаться на заднем плане в качестве более спекулятивной инвестиции.

Как известно всем энтузиастам криптовалют, технический документ о Биткойне был выпущен в 2009 году Сатоши Накамото под псевдонимом. Что делает биткойн? Согласно документу, Накамото задумал Биткойн как «чисто одноранговую» версию электронных денег. В документе подробно описано, что Биткойн должен был стать анонимной альтернативной платежной системой, устраняющей необходимость участия третьих лиц.

Однако по прошествии более десяти лет после создания Биткойна остается спорным вопрос о том, удалось ли Биткойну реализовать первоначальное смелое видение Накамото. В конце концов, сеть Биткойн страдает от проблем масштабируемости и высоких комиссий за транзакции, что заставляет многих полагать, что Биткойн — это скорее средство сбережения, чем альтернативная форма наличных денег.

Несомненно, биткойн вырос в цене, чтобы превзойти таких конкурентов, как золото (товар) с точки зрения цены. Но когда дело доходит до использования биткойнов в качестве альтернативных денег, видение Сатоши, возможно, не сбылось. Биткойн изо всех сил пытается обрабатывать более семи транзакций в секунду (TPS) и по-прежнему страдает от высоких комиссий во время перегрузок сети.

По состоянию на март 2021 года Visa обрабатывала в среднем 84 миллиона транзакций в день. В то же время Биткойн обрабатывал в среднем только 350 000 транзакций. Для попытки создать глобальную альтернативу фиату 350 000 транзакций в день — это очень низкий порог.

Биткойн существует уже более 12 лет, поэтому отсутствие существенной ежедневной стоимости транзакций заставляет многих утверждать, что первая в мире криптовалюта предназначена скорее для сбережения, чем в качестве альтернативной валюты. Хотя Биткойн действительно обладает некоторыми особенностями, относящимися к статусу валюты, такими как его использование в качестве средства обмена, проблемы масштабируемости, среди прочих проблем, похоже, не позволяют Биткойну достичь новых высот в качестве глобальной альтернативной валюты.

Надежное средство сбережения – это актив, стоимость которого медленно растет с течением времени. Золото, например, вероятно, является самым популярным средством сбережения. Многие считают Биткойн формой «цифрового золота». Но какова цель Биткойна или для чего используется Биткойн?

Глядя на общую историю цен на биткойны, можно утверждать, что первая в мире криптовалюта является достаточно надежным средством сбережения. Биткойн начинался с менее чем доллара и медленно дорожал каждый год с момента его создания. В 2010 году биткойн не смог пробиться даже к одному доллару. В 2013 году биткойн взлетел до 220 долларов, а затем снова упал ниже 100 долларов. К 2017 году активы Накамото превысили 20 000 долларов, а в 2021 году превысили 64 000 долларов.

Частично ценовой успех Биткойн обусловлен давними держателями или ходлерами. Ходлеры — это биткойн-инвесторы, которые не собираются торговать своими биткойнами. Ходлеры, которые держат миллионы в биткойнах, называются китами и могут в одиночку изменить рынок актива одной распродажей. Но преданные киты понимают, что они поддерживают высокую цену Биткойна, и, похоже, не собираются продавать в течение длительного времени. Подобно инвесторам в золото и другим, кто вкладывает деньги в активы сбережения, ходлеры рассматривают Биткойн как постоянно дорожающую форму денег.

Когда в начале 2020 года разразилась пандемия COVID-19, почти все финансовые активы столкнулись с падением цен, поскольку инвесторы из-за страха забрали свои деньги. Тем не менее, на протяжении многих лет инвесторы вкладывали деньги в биткойн и золото с пугающе схожей скоростью.

Хотя положительная корреляция между биткойнами и золотом может привести к тому, что криптовалюта станет средством сбережения и активом-убежищем, уже в следующем году между этими двумя активами возникла обратная корреляция.

Положительная корреляция существует, когда две переменные изменяются синхронно; то есть в том же направлении. Актив-убежище — это финансовый инструмент, стоимость которого, как ожидается, сохранится или даже возрастет во время экономического кризиса. Поскольку эти активы не коррелированы или отрицательно связаны с общей экономикой, они могут вырасти в случае рыночного краха.

Институционально многие корпорации считают, что цель Биткойна — стать следующим потенциальным глобальным резервным активом. И финансовые группы JPMorgan Chase, и Blackrock считают, что первая криптовалюта, например, завоевывает долю рынка золота.

С другой стороны, главный экономист и глобальный стратег Europac Питер Шифф утверждает, что Биткойн — это просто «гигантский насос и сброс». В середине 2021 года Шифф провел публичные дебаты с Энтони Скарамуччи, основателем инвестиционной компании SkyBridge. Первый заявил, что у золота есть вариант использования даже через 1000 лет из-за его физической природы, подразумевая, что другой актив может легко заменить биткойн в краткосрочной перспективе.

Скарамуччи защищал Биткойн, утверждая, что дефицит цифрового актива является более чем достаточным основанием для сохранения его стоимости в долгосрочной перспективе. К несчастью для Биткойна, Шифф склонил аудиторию к тому, что 51 % верят в золото, и только 32 % поддерживают Биткойн.

Аргумент Шиффа справедлив. Исторически сложилось так, что все средства сбережения, такие как собственность, драгоценные камни и предметы искусства, были физическими предметами, выдержавшими испытание временем. Цифровая природа Биткойна может означать, что если все перейдут от первой криптовалюты, она практически бесполезна и может больше не существовать. Между тем, у физических активов есть и другие варианты использования, которые являются частью их ценности.

Однако по мере того, как мир движется в более цифровое будущее, сторонники биткойнов утверждают, что цифровое хранилище стоимости является развитием того, что было раньше. В конце концов, Биткойн — это глобально доступный актив с ликвидностью более 1 триллиона долларов. Биткойн не может разрушиться со временем, и дефицит актива может быть положительным фактором для спекуляций с ценой биткойнов или спекуляций с инвестициями в биткойны, пока пользователи инвестируют в криптовалюту.

Несмотря на постоянную волатильность Биткойна, можно привести аргумент, что Биткойн существует как валюта в том виде, в каком он был первоначально представлен Накамото.

В конце концов, на бумаге Биткойн — это актив, который относительно легко приобрести. Потенциальным держателям биткойнов не нужен банковский счет или иметь дело с контролирующей третьей стороной для работы с биткойнами. На глобальном уровне финансовая инфраструктура Биткойн уже существует. Продавцы могут просто начать принимать биткойны, при условии, что их местные регулирующие органы соблюдают криптовалюту, и любой человек в мире может прийти и легко потратить.

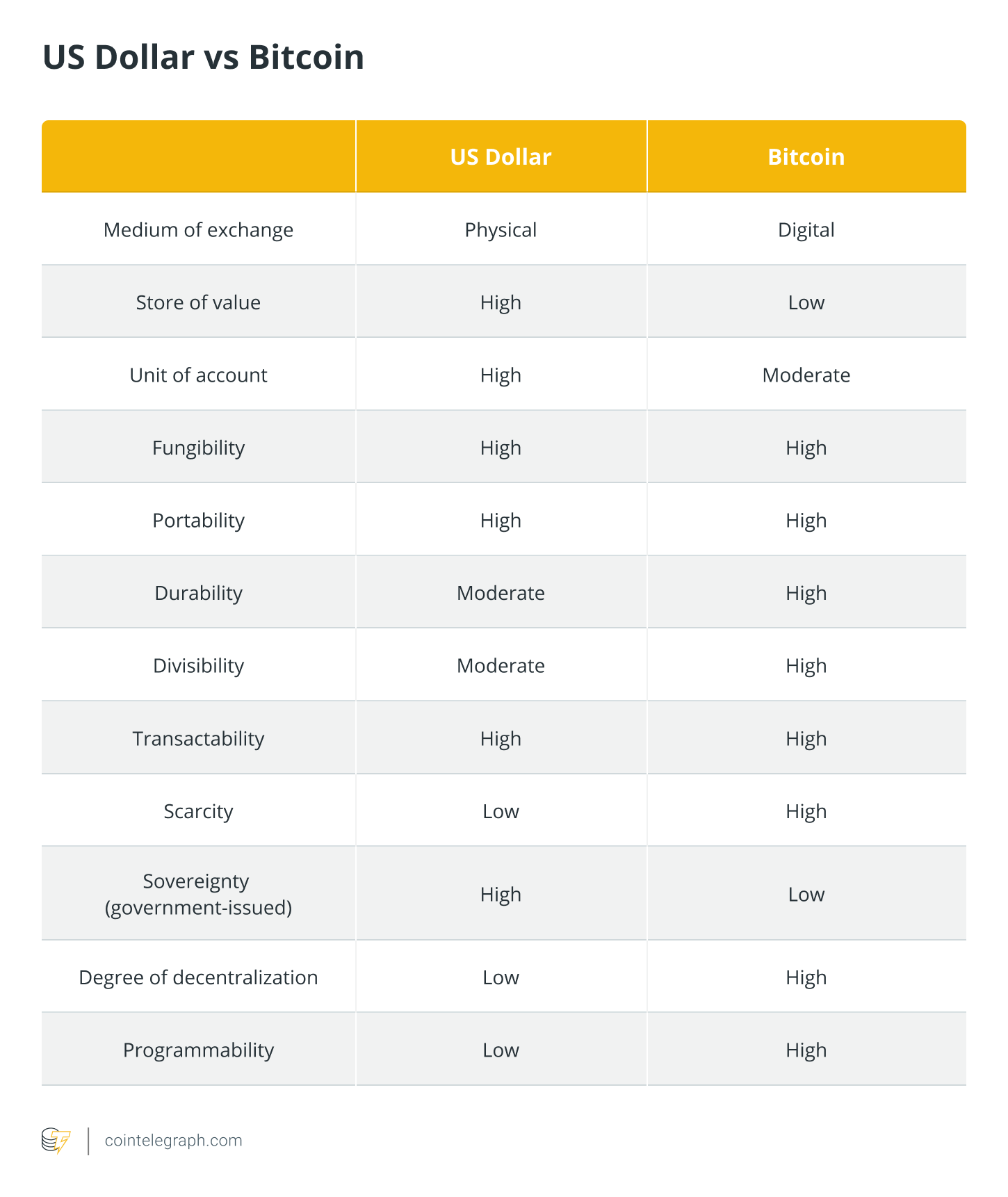

Но дело в валюте не только в возможности ее потратить. При противопоставлении трех элементов традиционной валюты — средства сбережения, средства обмена и расчетной единицы — биткойн не рассматривается его противниками как альтернативная форма наличных денег.

Биткойн хорошо подходит под описание средства обмена. Первая в мире криптовалюта уже принимается для оплаты товаров и услуг на различных веб-сайтах и даже в некоторых местных компаниях во многих странах.

К сожалению, большая часть истории Биткойна как предполагаемого средства обмена связана с его использованием в даркнете. В частности, биткойн был предпочтительной валютой для пользователей, приобретающих нелегальные наркотики и занимающихся опасной деятельностью на веб-сайте Silk Road.

Тем не менее, представления злоумышленников о предназначении Биткойна как анонимной валюты были ошибочными. В конечном итоге правительства закрыли Silk Road после использования различных методов отслеживания в публичной экосистеме Биткойн. Из-за отсутствия анонимности Биткойн можно утверждать, что Биткойн использовался в качестве средства обмена на Шелковом пути, поскольку товары и услуги имели определенный набор ценностей на платформе, а Биткойн использовался для оплаты указанных товаров и услуг.

Более того, биткойн является взаимозаменяемым, то есть каждый биткойн взаимозаменяем с другим, подобно доллару США и другим фиатным валютам. Некоторые страны даже начинают использовать Биткойн в качестве средства обмена. В сентябре 2021 года Сальвадор стал первой страной, принявшей Биткойн в качестве законного платежного средства. Президент Наиб Букеле считает, что Биткойн поможет 70% жителей Сальвадора, у которых нет доступа к надлежащему банковскому обслуживанию.

Но даже если правительство Сальвадора считает, что Биткойн является отличным дополнением к их использованию фиата Соединенных Штатов, 70% его граждан против тендеризации Биткойна. Многие граждане Сальвадора даже не знают, как использовать биткойн, поэтому правительство Сальвадора должно просвещать людей, чтобы увидеть, облегчает ли биткойн в качестве законного платежного средства их страдания.

На пути внедрения Биткойн стоят проблемы с масштабируемостью сети. В настоящее время сеть Биткойн может обрабатывать только семь транзакций в секунду (TPS) по сравнению с 24 000 у Visa. Некоторые решения второго уровня, такие как Lightning Network, работают над решением проблем масштабируемости Биткойна.

Несмотря на то, что Lightning Network находится на определенном уровне принятия, еще неизвестно, сможет ли проект работать в масштабе, поскольку сеть Биткойн не может считаться средством обмена, если Биткойн не может увеличить свой средний показатель TPS. .

С другой стороны, стоит отметить, что биткойн является дефляционным активом из-за его жесткого предела в 21 миллион монет. Учитывая, что биткойн, как полагают, растет в цене по мере того, как актив становится все более редким, криптовалюта вполне может использоваться в качестве средства обмена, аналогичного золотому стандарту, когда он существовал.

Но опять же, если предприятия не смогут использовать биткойн в качестве ежедневной формы оплаты, дефляционный атрибут биткойна будет больше подходить для сохранения стоимости, чем альтернативная валюта.

Волатильность биткойна затрудняет его существование в качестве расчетной единицы. В конце концов, актив, который может колебаться в несколько десятков тысяч долларов в день, вряд ли может быть выпущен в местную экономику, не говоря уже о том, чтобы считаться надежным способом перевода стоимости.

В один день продукт может стоить 0,00034 доллара США в биткойнах, но в течение следующего часа его стоимость полностью изменится из-за постоянных колебаний курса биткойнов.

Также вряд ли возможно определить реальную стоимость Биткойна в любой момент времени. Криптовалютные биржи указывают разные цены на биткойны в любой момент времени, причем расхождение цен достигает сотен долларов за раз. Нельзя ожидать, что розничные продавцы будут идти в ногу с изменениями цен на биткойны, если мир не может договориться даже об одной цене.

Затем у нас есть средний номинал биткойнов. Учитывая, что цена одного биткойна намного превышает 10 000 долларов, не говоря уже об одном долларе, как розничные торговцы могут оценивать свои товары? Если цена кофе составляет 0,00034 долларов США в биткойнах во вторник и 0,000012 долларов США в четверг, и покупателям, и розничным продавцам будет сложно определить истинную стоимость кофе.

По соображениям бухгалтерского учета и удобства текущие финансовые системы по всему миру представлены в максимально простом виде. Просить продавцов принять другую форму запутанной, колеблющейся отчетности в биткойнах вряд ли получится.

Как упоминалось ранее, Биткойн лучше всего рассматривать как средство сбережения, даже если с этим прозвищем есть некоторые проблемы. С одной стороны, спекуляции с биткойнами указывают на волатильность биткойна, из-за чего граждане не решаются рассматривать биткойн как надежный метод долгосрочного хранения.

Когда люди инвестируют в золото, они ожидают, что драгоценный металл будет медленно расти в цене с момента его покупки. По крайней мере, инвесторы в золото рассчитывают, что смогут продать металл обратно по относительно схожей стартовой цене.

Биткойн, с другой стороны, может упасть в цене более чем на 100 % с момента покупки. Хотя волатильность Биткойна также может быть положительной, такой высокий уровень риска не сулит ничего хорошего для будущего Биткойна как средства сбережения.

Мы также должны учитывать отсутствие у Биткойна физического представления. Золото, произведения искусства и другие средства сбережения могут быть спрятаны или надежно сохранены на время их хранения. Биткойн можно безопасно хранить несколькими способами, например, в аппаратном кошельке, но большинство инвесторов держат биткойн на бирже криптовалют или в другом кошельке, подключенном к Интернету. Постоянное подключение к онлайн-кошелькам подвергает Биткойн постоянному риску кражи, совершенно неподконтрольной держателю.

До некоторой степени существует страхование биткойнов, но уровень доступного страхования полностью зависит от того, где пользователь хранит свою криптовалюту. Даже если инвестор найдет наиболее безопасный способ хранения своего биткойна, трейдеры все равно будут зависеть от его резкой волатильности. Все это предполагает, что биткойн остается востребованным. Хотя ожидается, что ограниченное предложение криптовалюты создаст постоянный спрос, если в игру вступит лучший криптопроект, что все делают со своим теперь бесполезным биткойном?

Что касается первых 12 лет существования Биткойна, этот актив можно считать спекулятивным. Хотя эта классификация биткойнов, безусловно, может измениться в будущем, непредсказуемый характер криптовалюты делает ее трудноосуществимой, иначе как спекулятивной.

Роза Риос, бывший казначей США, утверждает, что большинство криптовалют, включая биткойн, являются полностью спекулятивными, поскольку большинство криптовалют не служат основной цели. Риос назвал Ripple менее чем спекулятивным, учитывая, что актив предназначен для облегчения трансграничных платежей по всему миру.

Интересно, что председатель Комиссии США по ценным бумагам и биржам Гэри Генслер заявил, что Биткойн в первую очередь является спекулятивным средством сбережения. Генслер заявил, что биткойн и другие криптовалюты не могут служить гражданам так же, как доллар. Тем не менее, мы должны рассматривать Биткойн как уникальный класс активов, а не как актив, который может привести к повсеместной долларизации.

Обещание о цифровой альтернативе традиционной валюте, не контролируемой правительством или центральной партией, неоднозначно по разным причинам. Во-первых, легко понять, почему продавец может не захотеть принимать биткойны вместо своих местных фиатных денег. Если продавец принимает Биткойн за товар или услугу, Биткойн может внезапно упасть в цене уже на следующий день. Если бизнес испытывает трудности, он, скорее всего, захочет получить стабильный доход, обеспечиваемый существующим долларом.

Однако сторонники Биткойна могут возразить, что неприятие Биткойна означает, что Биткойн будет только расти в цене по мере того, как он становится реже, заявляя, что криптовалюта Накамото является дефляционным активом. Наоборот, доллар США инфляционный и со временем будет падать в цене. В долгосрочной перспективе, если предположить, что спрос на Биткойн продолжит расти, Биткойн вполне может стать долгосрочным активом для удержания.

Давайте разберемся в различиях между денежной системой, основанной на долларах, и глобальной денежной системой, основанной на биткойнах.

Конечно, если биткойн станет активом, способным превзойти доллар США в других странах, потребуется пересмотр регулирования. В конце концов, Биткойн — это глобальная криптовалюта, и денежно-кредитная политика должна измениться, чтобы соответствовать глобальному охвату Биткойна. Потребуются налоговые изменения, корректировка стоимости на основе разных фиатных валют и унификация существующей глобальной финансовой системы.

Не говоря уже о том, что правительство не может печатать больше биткойнов, чем доллар. Ограниченное количество биткойнов может означать, что миллионы людей не могут держать даже один биткойн. Могут ли ограничения Биткойна вызвать финансовое напряжение, аналогичное золотому стандарту? Мы можем ожидать, что те же проблемы, что и с золотым стандартом, применимы и к Биткойну. Именно по этим причинам, наряду с проблемами масштабируемости Биткойна и неудобным активом, Биткойн может никогда не подвергнуться долларизации, как это произошло с долларом США.