Помните Джека и его волшебные бобы? Что ж, страхование жизни наличными обещает волшебные бобы — как, знаете, наличные деньги — но, как оказалось, эти бобы вообще ничего не вырастают. (Определенно не на таком гигантском уровне, как бобовый стебель размером с небоскреб.) Это потому, что компании по страхованию жизни не очень хороши в инвестировании и должны придерживаться того, что у них получается лучше всего:возмещать ваш доход, когда вы умираете.

Итак, что же такое страхование жизни наличными? И какова денежная стоимость полиса страхования жизни? Самое главное, стоит ли это усилий? Мы поможем вам преодолеть путаницу и найти ответы, которые вы ищете.

Страхование жизни с денежной стоимостью – это тип полиса страхования жизни, который действует на всю вашу жизнь и. поставляется со встроенным сберегательным счетом.

Итак, здесь вы платите за две вещи:часть страхования жизни (часть, которая покрывает вашу семью, если вы умрете) и часть денежной стоимости (сберегательный счет, который предположительно увеличивает ваши деньги с течением времени). Сколько сколько его рост действительно зависит от типа полиса денежной стоимости, который вы покупаете, и от того, каковы его доходы.

Каждая из этих политик работает немного по-своему, и есть много мелкого шрифта, через который нужно пройти. Вот разбивка по каждому типу страхования жизни с денежной стоимостью.

Страхование жизни на всю жизнь является наименее гибким из трех вариантов, которые мы собираемся покрыть. После того, как вы определитесь со своей премией, эта сумма будет постоянно указана в вашем полисе. Вы вынуждены каждый год (или месяц) платить эту сумму страхового взноса, ну, в общем, за весь свой полный жизнь. Часть этой премии войдет в денежную часть вашего полиса, и это тоже не может измениться. Вы можете ожидать, что ваша норма прибыли будет колебаться около 2%, так что в основном она будет соответствовать инфляции. Чем дольше действует ваш полис, тем больше денег вы накопите.

Универсальное страхование жизни отличается (и является более сложным) по сравнению со страхованием всей жизни, потому что оно предполагает «гибкие» страховые взносы и пособия в случае смерти. Это означает, что у вас есть некоторый контроль над размером страховых взносов. Если вы чувствуете себя прилично, вы можете «переплатить» свой ежемесячный взнос, а разница пойдет на денежную стоимость вашего полиса. И если со временем вы накопили достаточно этой денежной стоимости, ее можно использовать для уменьшения страховых взносов (подробнее об этом позже).

Когда дело доходит до того, как ваши деньги будут накапливаться с течением времени, все зависит от типа вашего универсального страхования жизни (помните, когда мы говорили, что это сложно?). Это следующие типы:переменный универсальный срок службы, гарантированный универсальный срок службы и индексированный универсальный срок службы.

Переменное страхование жизни создает дополнительные сложности, потому что в отличие от обычного универсального страхования жизни и всей жизни, которые могут иметь гарантированную норму прибыли, переменное страхование жизни позволяет вам решить, как ваша денежная стоимость инвестирована. Например, это могут быть акции или облигации. Таким образом, вы делаете колл, и это рискованно, если вы не всегда следите за своими инвестициями. О, и переменная страховка жизни предполагает невероятно высокие комиссионные, так что не ожидайте больших денежных сумм в первые три года!

Эта фраза «денежная стоимость» звучит круто, не так ли? Может быть, вы думаете, что у вас будет свой личный банкомат, который выдает наличные, когда вам это нужно. К сожалению, это обещание не выполняется.

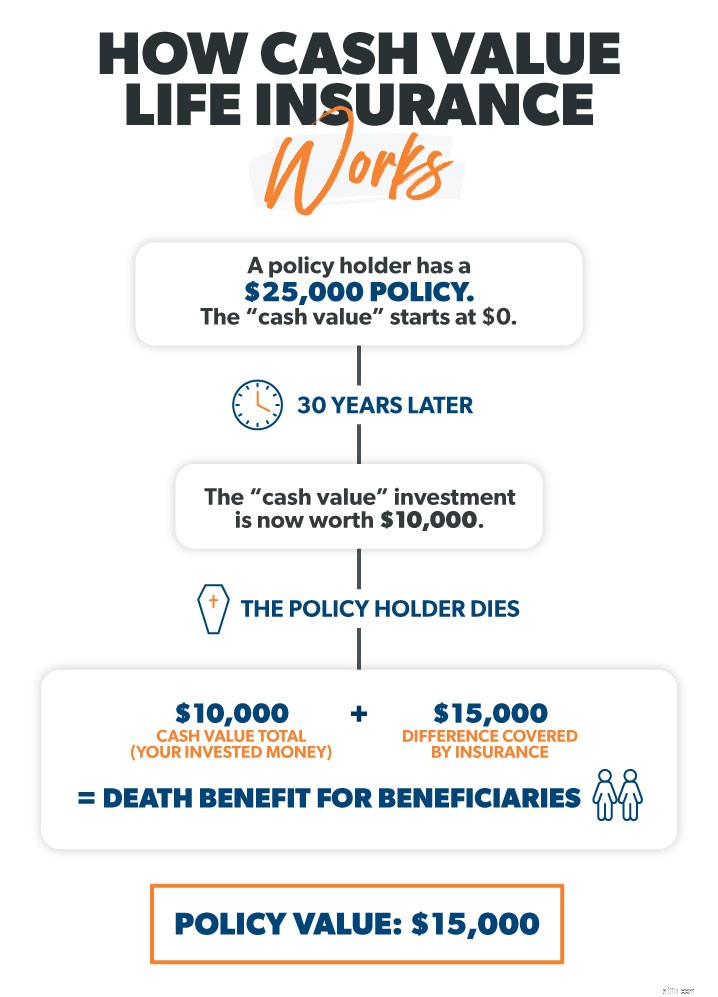

Денежная стоимость работает следующим образом:скажем, вы платите 100 долларов в месяц за полис страхования жизни с денежной стоимостью. Часть этих 100 долларов США покрывает расходы на фактическое страхование вашей жизни, а остальная часть вкладывается страховой компанией в инвестиции.

Разбивка того, сколько инвестируется по сравнению с тем, сколько идет на ваш полис, меняется с годами. В первые годы больший процент ваших страховых взносов направляется на денежную стоимость, а в последующие годы большая часть ваших страховых взносов идет на ваш полис, поскольку стоимость страхования будет расти с возрастом.

Эти инвестиции предназначены для того, чтобы строить и зарабатывать деньги с течением времени. Как мы уже говорили ранее, доходность ваших денежных вложений зависит от того, какой тип страхования жизни с денежной стоимостью вы покупаете.

Страховые компании укажут на денежную стоимость как на положительный момент. Вы платите свою премию, часть ее инвестируется, и в итоге вы получаете кучу денег. . . пока ты жив.

Подождите, что?

Ага. В большинстве случаев, если вы нет используйте денежную стоимость, пока вы живы, она возвращается страховой компании, когда вы умираете.

Вот в чем дело:если вы попытаетесь получить наличные по страховке жизни наличными через год, угадайте, сколько у вас будет? Большой жирный ноль. Через три года? Все равно ноль.

В течение этих первых нескольких лет вы не увидите никаких денежная стоимость из-за всех сборов, расходов, комиссий и издержек, которые вы платите страховой компании, в первую очередь, только для того, чтобы иметь полис!

Джеку не пришлось долго ждать, пока эти волшебные бобы превратятся в огромный бобовый стебель. Но какова денежная стоимость полиса страхования жизни — и готовы ли вы ждать 10–15 лет, чтобы получить приличную денежную стоимость? Потому что именно столько времени это займет.

Допустим, вы можете подождите 10–15 лет, чтобы накопить свою денежную стоимость. Как вы можете это вытащить? Что ж, вот ваш выбор, в зависимости от того, есть ли у вас страхование жизни на всю жизнь или универсальное/переменное страхование жизни. . .

Это самое близкое к фактическому снятию наличных. Но если вы снимаете деньги и не кладете их обратно в свой полис, угадайте, что произойдет? Ваше пособие по смерти (вы знаете, деньги, которые выплачиваются, когда вы умираете) уменьшится .

Заметили, что все эти способы доступа к денежной ценности имеют подвох? Вы либо сократите свое пособие по смерти, либо столкнетесь с высоким налогом, либо заплатите пошлину. Получение денежной стоимости без каких-либо последствий для вас не в интересах страховой компании. Это то, как они зарабатывают деньги, и это еще одна причина избегать страхования жизни с денежной стоимостью.

Это просто:Нет! Одна из худших вещей, которые вы можете сделать, — это купить страховку жизни наличными в надежде, что она поможет вам на пенсии. Доходы едва поспевают за инфляцией, и вам придется платить кучу сборов и комиссий.

Гораздо лучше было бы купить пожизненный полис и инвестировать 15% дохода семьи в паевые инвестиционные фонды с хорошим ростом через IRA Roth и/или 401(k).

К настоящему моменту вы, вероятно, поняли намек:страхование жизни наличными — пустая трата денег. Но мы еще не добрались до самого худшего! Как мы упоминали ранее, когда вы умрете, единственная выплата, которую получит ваша семья, — это сумма пособия в связи со смертью. Любая накопленная вами денежная стоимость вернется страховой компании. .

Просто дайте этому понять.

Вы честно инвестировали всю свою жизнь только для того, чтобы оставить все эти деньги страховой компании. Звучит не так, не так ли? Но именно так страховые компании зарабатывают деньги, и именно поэтому они так быстро продают вам страхование жизни за наличные.

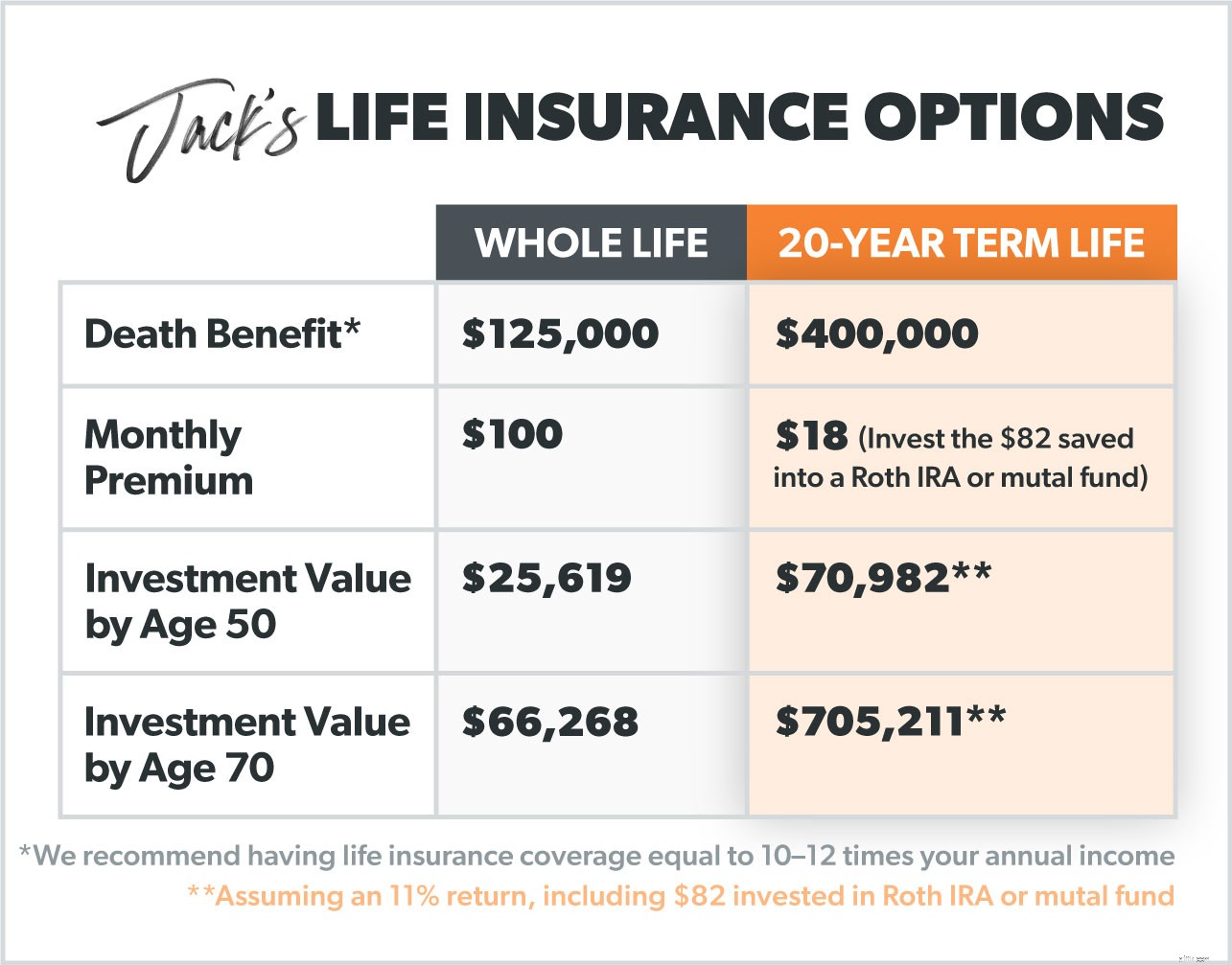

Давайте поговорим о другом Джеке. Ему 30 лет, он не курит, вполне здоров и хочет застраховать жизнь. Но он действительно запутался со всеми возможными вариантами. (Разве не все мы, Джек?)

Он слышал, что срочный полис страхования жизни отличается тем, что действует только в течение определенного периода времени (мы рекомендуем 15–20 лет). Он знает, что полис срочного страхования жизни просто страхование жизни и никакой денежной стоимости, так что это делает его дешевле. У этого Джека может и не быть волшебных бобов, но он хочет максимально использовать то, что у него есть. Так какие у него варианты?

Когда дело доходит до пособия по смерти Джека, пожизненный срок предлагает почти в четыре раза больше покрытия. Но он платит за это всего 18 долларов в месяц! Если он последует совету Дейва, когда дело доходит до инвестирования и выплаты долгов, он будет самозастрахован. к моменту выхода на пенсию. Самая большая разница между полисом срочного страхования жизни и полисом денежной стоимости заключается в цене, которую он будет платить каждый месяц. Несмотря на то, что он вкладывает часть своей денежной премии в 100 долл. США в инвестиции, в долгосрочной перспективе это не принесет ему столько же прибыли, сколько вложение вне его полиса страхования жизни.

Дэйв всегда говорит нет купить страхование жизни в качестве инвестиции! Это не то, для чего это нужно, и это паршивый способ инвестирования.

В последние годы все больше людей покупают полисы с наличной оплатой, поэтому для нас еще важнее громко и четко заявить:со страхованием жизни с наличной оплатой вы выбрасываете больше. ваших денег, пока вы еще живы, когда вы могли бы копить и инвестировать их куда-то еще с гораздо большей отдачей.

Если у вас есть долги и вы думаете, что страхование жизни наличными поможет вам в будущем, это не так. Вам (и вашей семье) будет лучше получить полис срочной жизни и вкладывать 15% дохода вашей семьи в Roth IRA и/или 401(k), которые предлагают хорошие взаимные фонды. Это разумный способ заставить ваши деньги работать на вас!

Если вы находитесь на рынке нового страхования жизни или хотите поговорить с экспертом, мы рекомендуем RamseyTrusted провайдера Zander Insurance. Не позволяйте ни одному дню пройти без защиты. Начните здесь, чтобы получить котировки срочного страхования жизни.