Вы еще молоды и хотите начать откладывать деньги на пенсию. Вы хотите, чтобы после выхода на пенсию вы получали регулярный доход. По этой причине вы хотите инвестировать в пенсионный план.

Какой пенсионный план вы выбираете?

Существует NPS (Национальная пенсионная схема) и несколько пенсионных планов от страховых компаний. Какой бы вы выбрали?

В пенсионном плане вы инвестируете за несколько лет до выхода на пенсию. Когда вы выйдете на пенсию (или срок действия плана истечет), вы сможете взять часть денег в виде единовременной выплаты и использовать оставшуюся часть для покупки аннуитетного плана.

В этом посте я сравню NPS с пенсионными планами от страховых компаний по разным параметрам и посмотрю, какие тарифы лучше.

NPS должен быть здесь явным победителем . Комиссия за управление фондом составляет 0,01% от портфеля. Есть и другие дополнительные расходы, но они вряд ли будут существенными для большого корпуса. Вы можете проверить начисления по этой ссылке. Дополнительную информацию о том, как корректируются эти сборы, см. в этом сообщении.

Пенсионные планы от страховых компаний бывают двух вариантов.

Структура затрат ULPP достаточно прозрачна. Онлайн-варианты имеют тонкую структуру затрат. Тем не менее, эти планы могут приблизиться к NPS.

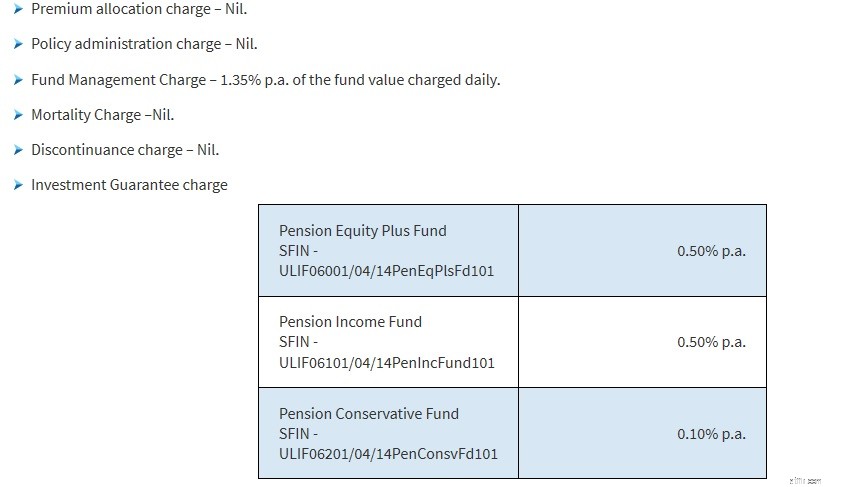

Я беру список расходов из плана HDFC Click 2 Retire. В рамках пенсионного плана, связанного с Unit, этот план, по-видимому, имеет разумные расходы. Обратите внимание, что это один из планов, которые я подобрал. Я не внимательно изучил план.

Вы можете проверить плату за управление фондом. Это 1,35% годовых. (NPS составляет 0,01%). Страховые компании могут усложнить структуру сборов, включив дополнительные расходы. Например, у этого есть плата за гарантию инвестиций. Некоторые пенсионные планы также могут обеспечить некоторое пожизненное страхование. В таких случаях сборы за смертность съедят ваши доходы.

Не может превзойти NPS по затратам. И затраты имеют значение для долгосрочных инвестиций.

С помощью NPS вы можете вносить различные суммы. Вы не обязаны вносить одинаковую сумму каждый год. Минимальный годовой взнос составляет 1000 рупий в финансовый год. Нет ограничений на сумму, которую вы можете инвестировать в NPS в течение финансового года. С пенсионными планами от страховых компаний вы должны платить фиксированный ежегодный взнос.

Учетная запись NPS становится доступной в момент выхода на пенсию или когда вам исполняется 60 лет. У вас есть возможность продлить срок действия вашей учетной записи до 70 лет. Досрочный выход в возрасте до 60 лет требует, чтобы вы использовали не менее 80% накопленного корпуса для покупки аннуитета. Теперь это проблема, если вы планируете досрочно выйти на пенсию.

С пенсионными планами от страховых компаний у вас есть возможность выбрать возраст погашения. Если вам 30 лет, и вы планируете выйти на пенсию к 45 летам, вы можете оформить полис на 15 лет.

Инвестиции в пенсионный план от страховой компании имеют право на вычет до максимальной суммы 1,5 лака рупий за финансовый год в соответствии с разделом 80 CCC Закона о подоходном налоге.

Налоговая льгота в соответствии с разделом 80CCC НЕ сверх налоговой льготы по разделу 80C в размере 1,5 лака рупий за финансовый год.

Примечание. В соответствии с разделом 80CCE Закона о подоходном налоге совокупная сумма налоговой льготы в соответствии с разделом 80C, разделом 80CCC и разделом 80CCD (1) не может превышать 1,5 лака рупий за финансовый год.

Дополнительную информацию о налоговых льготах и налоговом режиме при погашении пенсионных планов см. в этой публикации.

С NPS вы можете получить налоговую льготу тремя способами.

NPS здесь явно выигрывает.

С NPS вы можете снять до 60% накопленного корпуса на момент погашения (на момент выхода на пенсию или в возрасте 60 лет или позже). Эта единовременная выплата освобождается от подоходного налога. Оставшаяся сумма (не менее 40%) должна быть использована для приобретения аннуитетного плана. Сумма, использованная для приобретения аннуитетного плана, не облагается налогом. Однако аннуитетные поступления (доход от аннуитетного плана) облагаются налогом в год получения по вашей предельной ставке подоходного налога.

Если вы выходите до достижения 60-летнего возраста (или пенсионного возраста), вы можете снять только 20% в виде единовременной выплаты. Эта единовременная выплата освобождается от налога. Оставшаяся сумма (не менее 80%) должна быть использована для приобретения аннуитетного плана. Доход от аннуитетного плана облагается налогом по вашей предельной налоговой ставке в год получения. В NPS нет концепции сдачи.

Дополнительную информацию о налогообложении средств NPS при наступлении срока погашения см. в этой публикации.

С пенсионными планами от страховых компаний , вы можете снять до 1/3 rd накопленного корпуса в виде единовременной (коммутируемой) пенсии. В июле 2019 года IRDA увеличило это ограничение до 60% от накопленного корпуса, что привело его в соответствие с NPS. Прежде чем купить план, ознакомьтесь с формулировками полиса, чтобы узнать, сколько можно коммутировать.

Вся единовременная выплата (сокращенная пенсия) освобождается от подоходного налога в соответствии с разделом 10(10A) Закона о подоходном налоге, независимо от того, составляет ли она 1/3 rd . или 60%.

Оставшаяся сумма будет использована для приобретения аннуитетного плана. Доход от аннуитетного плана облагается налогом в год получения по вашей предельной ставке.

Другая проблема связана с отказом от плана.

В случае отказа от пенсионного плана , выкупная стоимость будет добавлена к вашему доходу за год и будет облагаться налогом по предельной налоговой ставке. Этот случай рассматривается в соответствии с разделом 80 CCC Закона о подоходном налоге.

Небольшой нюанс:выкупная стоимость будет добавлена к вашему доходу и будет облагаться налогом по предельной ставке только в том случае, если вы воспользовались налоговой льготой в соответствии с разделом 80CCC Закона о подоходном налоге. . Таким образом, никаких льгот, если вы воспользовались налоговой льготой в соответствии с разделом 80CCC. Весь доход от сдачи облагается налогом.

Если вы вложили средства в план, но не воспользовались налоговой льготой в соответствии с Разделом 80CCC в течение какого-либо из лет (и впоследствии отказались), вы можете получить некоторое облегчение. Чтобы получить налогооблагаемую часть, вы можете вычесть страховые взносы из выручки от сдачи.

Дополнительную информацию о налоговом учете пенсионных планов см. в этой публикации.

Здесь, скорее всего, выиграют пенсионные планы от страховки. Впрочем, победа в этом аспекте для меня не имеет большого значения.

NPS предлагает вам на выбор собственный капитал (E), фонд государственных ценных бумаг (G) и фонд корпоративных облигаций (C). Я пока игнорирую альтернативные активы (A). Вы можете выбрать распределение между 3 фондами. Каждый год в день вашего рождения ваш портфель будет автоматически перебалансироваться. На мой взгляд, этого достаточно.

Пенсионный план от страховой компании может дать вам больший выбор средств, но, на мой взгляд, NPS уже предлагает достаточно.

Читать :NPS почти EEE, стоит ли инвестировать в NPS?

Если нужно сделать выбор между этими двумя вариантами, я голосую за NPS.

NPS имеет более низкие затраты и обеспечивает лучшие налоговые льготы. На данный момент она пользуется лучшим налоговым режимом по истечении срока погашения, но недавнее повышение предельного размера пенсии, скорее всего, сведет на нет это преимущество. для новых покупателей. Каждый пенсионный план будет иметь свои нюансы. Как потенциальному покупателю, вам нужно внимательно изучить все планы в своем наборе для рассмотрения. И это усложняет решение. NPS относительно прост.

Кстати, это не просто или-или. Возможно и «ни то, ни другое».

Вы должны думать о пенсионных планах (в том числе) таким образом. Вы накапливаете деньги и получаете доход до выхода на пенсию. Как только план становится зрелым, вы берете некоторую сумму единовременно и используете оставшуюся часть для покупки аннуитетного плана.

Теперь вам не нужно покупать пенсионный план, чтобы накопить корпус. Вы можете сделать это многими другими способами. Вы можете инвестировать в FD, взаимные фонды, акции, облигации, PPF, EPF и т. д. Во время выхода на пенсию вы можете использовать некоторую часть корпуса для покупки аннуитетного плана. Это так же хорошо и намного более гибко. Налоговый режим немного усложняет ситуацию.

Что вы выбираете? NPS или пенсионный план от страховых компаний или ни то, ни другое?