Когда мы говорим о планах страхования с привязкой к единице (ULIP), противники указывают на более высокие сборы, которые приводят к более низкой доходности. С другой стороны, сторонники указывают на благоприятную структуру с низкими затратами, которая возникла после того, как IRDA пересмотрело Регламент привязанных единиц, 2010 г.

Кажется, у обоих есть правильная точка зрения. Более высокие сборы съедают прибыль. С другой стороны, ULIP нового века и близко не подошли к своим злым аватарам в первом десятилетии этого века.

Кто прав?

На мой взгляд, в какой-то степени и то, и другое. Тем не менее, это все же лучший выбор, чтобы разделить ваши потребности в инвестициях и страховании.

Давайте сначала посмотрим на сборы в планах страхования с привязкой к единице.

Номенклатура и количество могут отличаться, но плата обычно будет иметь аналогичную структуру.

Различные страховые компании могут внедрять инновации и экспериментировать с различными уровнями оплаты. Достаточно честно.

Цель этого сообщения не в том, чтобы вдаваться в подробности о характере и уровне сборов в ULIP и о том, как они влияют на ваши доходы. Я подробно обсуждал этот аспект в более ранней публикации.

В этом посте я хочу сосредоточиться на том, сколько вы платите, чтобы получить страховку в ULIP . Также будет полезно сравнить цену за такое же страхование жизни, которое вы заплатите за план чисто срочного страхования.

Премия по плану срочного страхования жизни может быть истолкована как чистая плата в случае смерти поскольку здесь нет элемента инвестиций.

В случае ULIP расчет немного более тонок.

Уровень смертности зависит от суммы риска.

Сумма риска - это сумма, которую страховая компания должна выплатить из своего кармана в случае смерти страхователя.

В ULIP типа I , кандидат получает ВЫСШЕЕ из (гарантированная сумма, стоимость фонда) . Следовательно, по мере роста стоимости фонда сумма риска снижается.

В ULIP типа II , кандидат получает СУММУ (гарантированная сумма, стоимость фонда) . Таким образом, сумма риска остается неизменной на уровне Sum Assured.

Чтобы узнать больше о ULIP типа I и типа II, прочтите этот пост.

Более того, хотя премия по плану срочного страхования жизни остается неизменной в течение срока действия полиса, сборы за смертность увеличиваются каждый год в ULIP.

В случае ULIP есть таблица смертности. В таблице сборы за смертность выражены в тысячах сумм риска в год.

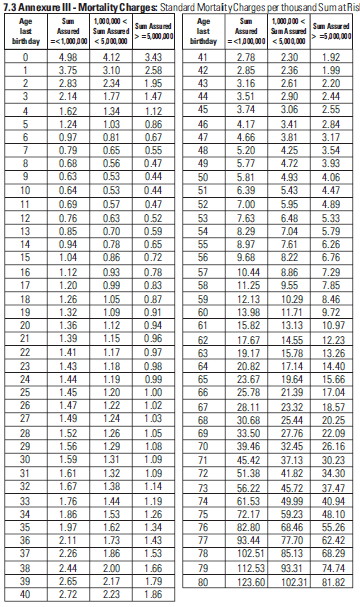

Пример таблицы смертности приведен ниже.

Следовательно, согласно таблице смертности, если запись равна 3 для вашего возраста, а сумма риска составляет 10 лаковых рупий, вы заплатите сбор за смертность в размере 3 X (10 лаковых рупий). / 1000 рупий) =3000 рупий за этот год.

Плата за смертность увеличивается с возрастом. Следовательно, если предположить, что сумма риска остается постоянной (что было бы в случае ULIP типа II), ваш тариф за смертность будет увеличиваться с возрастом. Плата за смертность обычно взимается с вас ежемесячно / ежеквартально путем аннулирования паев фонда.

Продолжая приведенный выше пример, единицы стоимостью 250 рупий (3000/12) будут аннулироваться (выкупаться) из вашей учетной записи каждый месяц. Обратите внимание, что я еще не рассматривал влияние GST. GST взимается с платы за смертность.

Прочитать :Как GST влияет на размер вашей премии по страхованию жизни?

Давайте попробуем узнать, сколько вы платите, чтобы получить пожизненное страхование на ту же сумму в рамках срочного плана и ULIP.

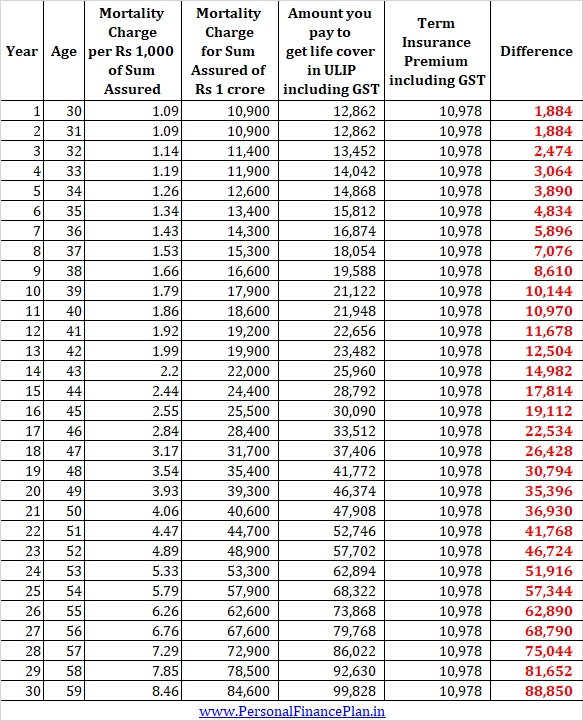

Для сравнения. Я приобрел план чистого срочного страхования и ULIP от одной и той же страховой компании. Я выбрал тарифный план ICICI Prudential iProtect Smart (срочный план) и ICICI Prudential Wealth Builder II (ULIP типа II).

Мы рассматриваем 30-летнего мужчину, который хочет купить спасательное покрытие на сумму 1 крор на 30 лет .

Премия за срочный план составит 10 978 рупий в год. Обратите внимание, что размер премии останется неизменным в течение следующих 30 лет.

А теперь сравним это с платой за смертность в ULIP. Я буду использовать таблицу смертности плана ICICI Prudential Wealth Builder II.

Как видите, за ту же функцию (тот же уровень защиты жизни) вы платите гораздо большую сумму в случае указанного ULIP.

Прочтите:в традиционных планах и ULIP ваш возраст влияет на доход

В случае ULIP гарантированная сумма (пособие в случае смерти) обычно кратна выплаченной годовой премии.

Следовательно, если ваш годовой взнос составляет 50 000 рупий, вы получите пожизненное покрытие в размере рупий. 5 лаков (в 10 раз больше годовой премии). Как правило, сумма страхового взноса не менее чем в 10 раз превышает годовой страховой взнос, поскольку в этом случае это может повлиять на ваши налоговые льготы по уплате страховых взносов. Более того, выручка от погашения не будет облагаться налогом.

Если Sum Assured больше, чем 10, то большая часть ваших денег пойдет на оплату смертности, что повлияет на возврат. Поэтому большинство компаний устанавливают 10-кратную ежегодную премию для молодых людей.

Следовательно, чтобы приобрести страховку на сумму 1 крор по ULIP, вам придется платить ежегодный взнос в размере 10 лаковых рупий. Для большинства людей это кажется недоступным.

Если вы слишком категорично избегаете срочных планов и не можете позволить себе такую высокую премию, вы можете оказаться недостаточно застрахованными.

Кроме того, вы можете видеть, что плата за смертность в ULIP даже зависит от гарантированной суммы. Плата за смертность намного выше при небольшой гарантированной сумме . Я не понимаю причину такой резкой разницы.

Я рассмотрел ULIP типа II для своего анализа. Таким образом, сумма риска для страховой компании остается постоянной.

Если бы я рассматривал ULIP типа I, сумма риска постоянно снижалась бы из-за роста стоимости фонда. Фактически, как только стоимость фонда превышает гарантированную сумму, страховая компания не подвергается риску, и, следовательно, плата за смертность не применяется. Теперь вы знаете, как ULIP типа I принесут вам большую прибыль, чем ULIP типа II. Однако обратите внимание, что покрытие ULIP типа I ниже.

Совершенно очевидно, что существует резкая разница между ценой, которую вы платите за получение одинакового уровня страхового покрытия по ULIP и планом срочного страхования жизни.

Насколько я понимаю, нормы андеррайтинга для плана страхования с привязкой к единице (ULIP) относительно смягчены по сравнению с планом срочного страхования. Отчасти причина в том, что уровень риска, который принимает на себя страховая компания, может быть не таким высоким. В конце концов, гарантированная сумма является кратной годовой премии (как обсуждалось выше).

В случае срочного плана жизни вы получите покрытие в размере 1 крор рупий, заплатив всего лишь 10 000–15 000 рупий.

Из-за этих смягченных норм андеррайтинга, возможно, будет проще приобрести ULIP по сравнению с планом срочного страхования жизни. Многим, кому может быть отказано в страховании по срочному плану, может быть предложено страхование жизни в рамках ULIP от той же компании по страхованию жизни.

Однако, если вы можете претендовать на получение срочного плана жизни, имеет ли смысл для вас платить более высокие сборы за смертность в соответствии с ULIP?