В этом независимом обзоре я рассматриваю, является ли Penfold лучшим способом для людей управлять своими пенсионными планами и консолидировать их. Я объясню, как работает сервис, сколько он стоит и чем он отличается от Nest, Moneybox и PensionBee, специалиста по консолидации пенсий.

В этом независимом обзоре я рассматриваю, является ли Penfold лучшим способом для людей управлять своими пенсионными планами и консолидировать их. Я объясню, как работает сервис, сколько он стоит и чем он отличается от Nest, Moneybox и PensionBee, специалиста по консолидации пенсий.

Penfold* описывает себя как «Цифровую, гибкую и онлайн-пансионат для всех — соискателей, самозанятых, подсобников — всех!». У него нет минимальной суммы первоначальных инвестиций, гибких взносов и бесплатной услуги консолидации пенсий, которая позволяет клиентам переводить существующие пенсии между собой. Penfold обещает пенсионный фонд, который можно настроить менее чем за 5 минут, и который позволяет вам пополнять, изменять или приостанавливать платежи в любое время — мгновенно и через Интернет через приложение или веб-сайт.

Вы можете открыть пансион с Penfold либо онлайн, либо загрузив его приложение. Пользователи начинают с ввода своей электронной почты и выбора пароля, а затем предоставляют некоторые личные данные. Затем вы готовы настроить свою учетную запись и выбрать инвестиционный план, чтобы решить, как ваши сбережения будут работать. Очень важно знать, сколько откладывать на пенсию, поскольку чем больше вы откладываете, тем больше может быть ваша пенсионная корзина. Но вам также могут понадобиться эти деньги в более короткие сроки, особенно если ваш доход колеблется.

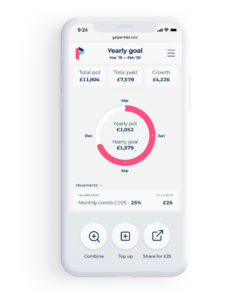

Penfold предлагает ссылку на инструмент, который может помочь вам решить, сколько сэкономить. Он спрашивает ваш возраст и сколько вы будете инвестировать, чтобы рассчитать, сколько ваш банк может стоить в вашем штате пенсионного возраста. Калькулятор также сообщит вам, насколько ваш портфель далек от идеального банка, если предположить, что вам нужно будет зарабатывать около двух третей своего рабочего дохода во время выхода на пенсию. Вы можете поиграть с калькулятором, чтобы увидеть, как изменение взносов повлияет на окончательный портфель.

Как только вы будете довольны размером вклада, вы можете выбрать один из трех инвестиционных планов; «Стандартный», «Устойчивый» или «Шариат». Стандартные и устойчивые инвестиционные планы управляются Blackrock с использованием средств MyMap, которые распределяют ваши деньги по широкому спектру пассивных средств отслеживания BlackRock iShares. Эти фонды представляют собой сочетание акций, облигаций и других альтернативных активов, таких как недвижимость по всему миру. У Penfold также есть фонд, соответствующий шариату, которым управляет HSBC.

Выбор правильного инвестиционного плана может быть сложным, поскольку вам нужно брать на себя достаточный риск, чтобы ваша пенсионная копилка росла, но вы не хотите брать слишком много и рисковать потерять свои сбережения. Penfold предлагает четыре различных уровня риска в своем стандартном инвестиционном плане, каждый из которых обеспечивает различный уровень риска. Планы варьируются от Уровня 1, который обеспечивает наименьший риск и предназначен для тех, кто ближе к пенсионному возрасту, до Уровня 4, который обеспечивает самый высокий риск и предназначен для тех, у кого есть не менее 20 лет до выхода на пенсию и поэтому они могут себе позволить чтобы компенсировать любые краткосрочные потери на этом пути. Первый уровень имеет наименьшую подверженность более рискованным активам, таким как акции (акции и акции), а уровень 4 имеет гораздо более высокую подверженность риску. Когда вы выбираете план, вам объясняются ожидаемый рост, волатильность и пригодность, и если вы хотите узнать больше информации о фондах и базовом портфеле, вы можете нажать кнопку информации на каждом плане.

Прежде чем согласиться вложить деньги в один из планов, необходимо прочитать поле принятия риска, и вы должны поставить галочку, чтобы указать, что вы понимаете и принимаете риски. Пенфолд говорит, что нужно знать четыре основных момента:

Каждое предупреждение имеет раскрывающийся список с дополнительными пояснениями.

После этого ваша пенсия может быть официально оформлена, и вы сможете сделать свои первые взносы после того, как предоставите некоторые дополнительные юридические данные, такие как номер вашей национальной страховки, сведения о гражданстве и статус занятости. Penfold помогает организовать вашу пенсию, которая находится в ведении Gaudi Regulatory Services, а базовые фонды находятся в ведении Blackrock (или HSBC для инвестиций, соответствующих шариату). Вклады являются гибкими и могут быть приостановлены или изменены в любое время через приложение или веб-сайт.

Penfold гарантирует, что вы автоматически получите налоговые льготы на свои взносы, а эффективность вашей пенсии можно будет отслеживать с помощью собственной специальной панели инструментов, и вы сможете изменить свою инвестиционную стратегию, когда захотите.

Penfold* предлагает бесплатную услугу консолидации пенсий под названием «Найди мою пенсию». Таким образом, вместо того, чтобы копаться в старых документах 20-летней давности, Penfold сделает перевод за вас и выполнит всю административную работу. Эта услуга почти идентична той, которую предлагает PensionBee, поставщик, которого мы недавно рассмотрели и чью услугу консолидации мы опробовали и протестировали. Чтобы получить максимальную отдачу от услуги, вам нужно будет предоставить некоторые основные сведения, такие как пенсионный фонд, даты и имя работодателя (если вы работали в то время). Непредоставление этих основных сведений может либо замедлить перевод, либо даже привести к тому, что они вообще не смогут найти пенсию.

Минимальных вложений для начала пенсии нет. Вы можете остановить или приостановить взносы в любое время, чтобы вы могли делать разовые пополнения или вообще ничего не делать. Это обеспечивает большую гибкость, если ваш доход непредсказуем и у вас бывают хорошие или плохие месяцы, поскольку вы можете откладывать больше, когда у вас все хорошо, и меньше, когда дела идут хуже.

Уникальное преимущество Penfold заключается в том, что он разработан с учетом потребностей самозанятых, что означает, что фрилансеры, индивидуальные предприниматели и директора компаний с ограниченной ответственностью могут открывать счета. Директора компаний с ограниченной ответственностью также могут вносить взносы «работодателя», которые обычно считаются расходами компании и, следовательно, уменьшат ваш счет по корпоративному налогу.

Penfold взимает полную комиссию, которая включает в себя административные сборы и комиссионные за управление фондом. Мы объясняем комиссию за каждый из его инвестиционных планов ниже.

Penfold регулируется Управлением по финансовому надзору и надзору за организацией пенсий. Это важное отличие, поскольку специалисты контрактного центра могут отвечать на вопросы и давать рекомендации, однако они не могут давать финансовые консультации. Penfold по-прежнему должна следовать правилам справедливого обращения с клиентами и раздельного хранения денег клиентов. Деньги клиента хранятся на счете Lloyds Bank до того, как они будут инвестированы в фонды, управляемые Blackrock, оба из которых регулируются FCA,

Penfold Pension управляется и управляется Gaudi Regulated Services Limited, деятельность которой также регулируется. Если что-то случится с Penfold, ваша пенсия все равно будет существовать, и Гауди свяжется с вами, чтобы объяснить, как вы будете управлять ею в будущем, если онлайн-портал Penfold прекратит свое существование. Penfold также защищен Схемой компенсации финансовых услуг, поэтому, если что-то случится с Penfold, Gaudi и BlackRock, ваши деньги гарантированы государством на сумму до 85 000 фунтов стерлингов.

Penfold получил оценку «Отлично» на независимом обзорном сайте Trustpilot из почти 300 обзоров, получив 4,8 балла из 5,0. В отзывах отмечают простоту настройки и высокий уровень обслуживания клиентов.

| Penfold | PensionBee | Копилка | Гнездо | |

| Минимальная сумма первоначальных инвестиций | £0 | Н/Д (необходимо перевести, чтобы открыть пенсию) | £0 | £0 |

| Минимальный вклад | Нет минимума | Нет минимума | Нет минимума | 10£ |

| Количество планов | 6 | 7 | 3 | 6 |

| Стоимость/сборы | 0,45% до 0,88% | 0,50% до 0,95% | 0,45% на остаток до 100 000 фунтов стерлингов, 0,15% на остаток свыше 100 000 фунтов стерлингов. Плюс расходы поставщика от 0,12% до 0,30%. | 1,8% сборов от взносов плюс 0,30% годовых сборов за управление |

| ESG Investment | | <тд стиль ="ширина:21,2644%;"> | | |

| Гибкие взносы | | <тд стиль ="ширина:21,2644%;"> | | |

| Служба консолидации | | <тд стиль ="ширина:21,2644%;"> | | |

| Защита FSCS | | <тд стиль ="ширина:21,2644%;"> | | |

| Просадка | | <тд стиль ="ширина:21,2644%;"> | |

*Nest взимает комиссию 1,8 % с пожертвований

PensionBee начинает с того, что помогает вкладчикам найти и объединить все свои старые пенсии в одном месте. После этого вы можете сделать столько вкладов, сколько захотите, в его схему, аналогичную Penfold. С PensionBee пользователи получают более широкий спектр планов и могут выбирать из семи, которыми управляют разные управляющие фондами. Его сборы варьируются от 0,50% до 0,95%, поэтому он может быть дешевле или дороже, чем Penfold, в зависимости от выбранного вами плана. У PensionBee также есть калькулятор, показывающий, сколько может стоить ваш банк в зависимости от разных уровней взносов. Прочтите наш независимый обзор PensionBee.

Копилка – это популярное приложение, которое округляет ваши расходы и позволяет вам копить или инвестировать «лишнюю мелочь». Деньги можно положить на сберегательные счета, а также SIPP. Существует выбор всего из трех фондов, а комиссия за SIPP составляет 0,45% для инвестиций менее 100 000 фунтов стерлингов и 0,15% для инвестиций выше этой суммы. Существует также комиссия поставщика средств в размере от 0,12% до 0,30%. Копилка также поможет закрепить старые пенсии. Read our independent Moneybox review.

Nest is the government-backed National Employment Savings Trust (NEST) that was set up when the government first introduced auto-enrolment to ensure that there was a scheme that all employees could be entered into. NEST also offers a self-employed option that lets you contribute as often as you like at a minimum of £10. NEST charges 1.8% on each contribution and has an annual management charge of 0.3%. Read our independent Nest review.

Penfold* provides a flexible and low-cost way to start a pension. Income can be unpredictable when you are self-employed so Penfold's flexible investing approach, allowing investors to easily adjust how much they contribute is especially useful.

It may be hard to work out how much you should be contributing without the help of an adviser as a pension is just one product. An adviser can take a more holistic look at your finances and provide cashflow tools that estimate how much retirement income you may require as part of a wider financial planning process that looks at all your assets, savings and your goals.

If you have a pot you wish to consolidate, then it would be wise to check out PensionBee, as the costs and features are similar. If you are comfortable setting and monitoring goals yourself and have an idea of how much you are willing to contribute and what you will need when you retire then Penfold could be right for you, especially if you have old pension pots that you could consolidate.

Если рядом со ссылкой стоит *, это означает, что это партнерская ссылка. Если вы перейдете по ссылке «Деньги в массы», вы можете получить небольшую плату, которая поможет сохранить «Деньги в массы» бесплатным для использования. Но, как вы можете ясно видеть, это никоим образом не повлияло на этот независимый и взвешенный обзор продукта. The following link can be used if you do not wish to help Money to the Masses or take advantage of any exclusive offers - Penfold