Закон об отпуске по семейным обстоятельствам и болезни (FMLA) требует, чтобы некоторые предприятия предлагали сотрудникам неоплачиваемый отпуск в соответствующих ситуациях. Но федеральный закон не требует, чтобы вы предлагали сотрудникам оплату отпуск по семейным обстоятельствам и больничный. Если вы добровольно решите платить сотрудникам, которые используют этот тип отпуска, вы можете иметь право на налоговый кредит FMLA.

Читайте дальше, чтобы узнать:

Налоговый кредит в соответствии с Законом о семейном отпуске и отпуске по болезни представляет собой сокращение налоговых обязательств в долларовом выражении. Правомочные работодатели могут претендовать на этот кредит, если они решат выплачивать заработную плату работникам, которые находятся в отпуске по семейным обстоятельствам или по болезни.

Когда вы запрашиваете уплаченный семейный и медицинский налоговый кредит, вы уменьшаете свои налоговые обязательства на сумму кредита. IRS определяет максимальный кредит, который вы можете получить.

В соответствии с Законом о сокращении налогов и занятости от 2017 года налоговая льгота FMLA первоначально была доступна только в 2018 и 2019 налоговых годах. Однако Закон о гарантии налогоплательщика и помощи при стихийных бедствиях от 2019 года расширил льготу на 2021–2025 налоговые годы.

Имейте в виду, что это не тот же кредит, который вы можете претендовать на предоставление оплачиваемого отпуска в связи с COVID-19 в соответствии с законодательством о чрезвычайном положении. Это отдельный кредит.

В 2020 году Закон о реагировании на коронавирус для семей в первую очередь установил кредиты для трудоустройства, связанные с коронавирусом. Закон о консолидированных ассигнованиях и Американский план спасения продлили эти кредиты до 30 сентября 2021 года.

Правомочные работодатели могут претендовать на кредиты, связанные с коронавирусом, в своей налоговой декларации по занятости, если они предлагают оплачиваемый отпуск по болезни и семейным обстоятельствам правомочным работникам.

Легко перепутать уплаченный налоговый кредит FMLA и налоговые кредиты COVID-19 за предоставление оплачиваемого отпуска по семейным обстоятельствам и отпуска по болезни. Но налоговые льготы в связи с COVID-19 доступны только в том случае, если вы предоставите следующее:

В отличие от оплаченного налогового кредита FMLA, налоговые кредиты на оплачиваемый отпуск в связи с COVID-19 доступны только в том случае, если вы предоставляете оплачиваемый отпуск сотрудникам по причинам, связанным с коронавирусом. Выплаченный налоговый кредит FMLA в соответствии с Законом о уверенности налогоплательщиков и помощи при стихийных бедствиях от 2019 года не зависит от COVID.

Кроме того, работодатели заявляют о зачете оплачиваемого отпуска в связи с COVID-19 в своих налоговых декларациях. С другой стороны, работодатели заявляют о налоговом кредите FMLA в своих налоговых декларациях.

Имейте в виду, что вы не можете претендовать на налоговый кредит FMLA и налоговый кредит COVID-19 на одну и ту же заработную плату.

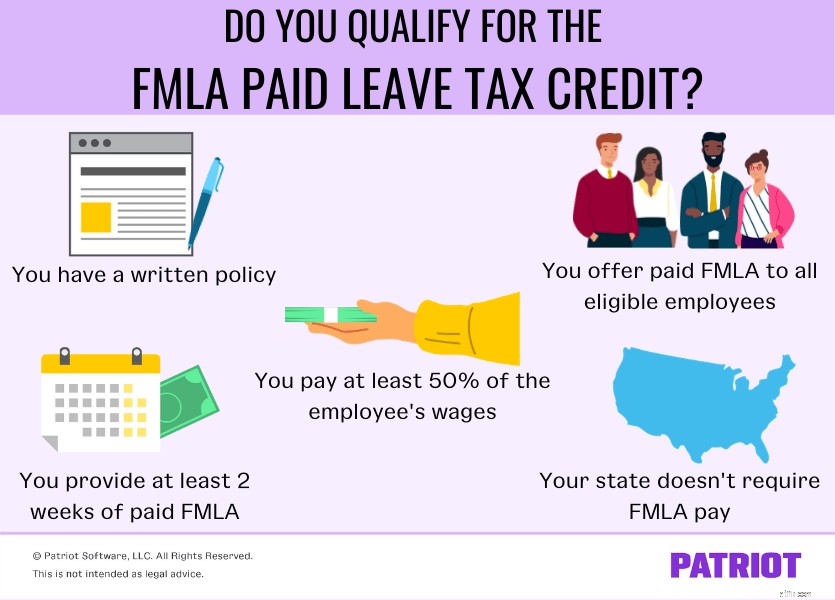

Не все работодатели, предлагающие оплачиваемый отпуск, могут претендовать на налоговый кредит FMLA. Вы должны соответствовать всем пяти следующих требований IRS.

IRS требует, чтобы вы создали письменную оплачиваемую политику FMLA до того, как сотрудник возьмет оплачиваемый отпуск.

Ваша письменная политика должна касаться ключевой информации, такой как:

Если вы хотите получить налоговый кредит FMLA, вы должны предложить его всем соответствующим сотрудникам, включая работников, работающих полный и неполный рабочий день.

В соответствии с Законом об отпуске по семейным обстоятельствам и болезни сотрудники получают право на отпуск, если проработают на вас не менее 12 месяцев.

Приемлемыми сотрудниками также являются те, кто зарабатывает ниже годового порога. Квалифицируемые сотрудники в 2021 и 2022 годах — это те, кто заработал менее 78 000 долларов США в качестве компенсации в предыдущем году. Вы можете запросить налоговый кредит FMLA за предоставление оплачиваемого отпуска этим квалифицированным сотрудникам.

Отпуск работника должен быть по уважительной причине FMLA. Следующие виды отпусков учитываются как FMLA:

Вы не можете претендовать на налоговый кредит FMLA для сотрудников, которые используют неоплачиваемый или оплачиваемый отпуск для отпуска или болезни.

Чтобы претендовать на налоговый кредит, вы должны платить сотрудникам не менее 50 % от их обычной заработной платы, пока они находятся в отпуске по семейным обстоятельствам или в отпуске по болезни.

Например, предположим, что ваш сотрудник обычно зарабатывает 1000 долларов в неделю. Вам нужно будет платить им не менее 500 долларов в неделю в течение их FMLA.

Вы должны предлагать всем имеющим на это право сотрудникам, работающим полный рабочий день, не менее двух недель оплачиваемого отпуска по семейным обстоятельствам и болезни ежегодно, чтобы претендовать на налоговый кредит FMLA. Имейте в виду, что вам, возможно, придется предлагать больше, бесплатно. отпуск по семейным обстоятельствам и болезни в соответствии с федеральным законом.

Есть сотрудники на неполный рабочий день? Вы должны уделять им по крайней мере пропорциональное количество времени. Работники, занятые неполный рабочий день, — это те, кто работает менее 30 часов в неделю. Например, вы предоставляете четыре недели оплачиваемого отпуска штатным сотрудникам, которые работают 40 часов в неделю. Вы бы предоставили двухнедельный отпуск сотруднику, работающему неполный рабочий день, который работает 20 часов в неделю.

Некоторые штаты уже требуют от работодателей предоставления оплачиваемого отпуска по семейным обстоятельствам и отпуска по болезни имеющим на это право работникам. В рамках государственной программы оплачиваемого отпуска по семейным обстоятельствам вы, ваш сотрудник или вы и ваш сотрудник платите в систему. Затем государство распределяет льготы между работниками, имеющими право на отпуск.

Вы не можете претендовать на налоговый кредит FMLA за любой отпуск, за который штат (или местность, если применимо) оплачивает работника.

Тем не менее, вы можете потребовать кредит на любой дополнительный оплачиваемый отпуск, который вы предлагаете сотруднику, если вы соответствуете другим требованиям IRS.

Допустим, ваш штат выплачивает работникам 50% их обычной заработной платы за оплачиваемый отпуск. В вашей политике также говорится, что вы предоставляете оплачиваемый отпуск в размере 50% от обычной заработной платы работника. Работник получает 100% своей заработной платы — 50% от государства и 50% от вас. Вы можете запросить налоговый кредит FMLA на 50% выплаты работодателя.

Кредит, который вы можете претендовать на предложение платного FMLA, зависит от процента заработной платы, которую вы предоставляете.

Минимальная налоговая скидка, которую вы можете получить, составляет 12,5%, а максимальная — 25%. Налоговая льгота увеличивается на 0,25% за каждый процентный пункт, превышающий 50%.

Если вы платите 50 % от обычной заработной платы сотрудника, когда он находится в отпуске по семейным обстоятельствам или по болезни, вы можете получить налоговый вычет в размере 12,5 %.

Вы можете получить максимальный налоговый вычет в размере 25 %, если вы выплачиваете 100 % заработной платы работника, когда он уходит в отпуск по семейным обстоятельствам и в отпуск по болезни.

Чтобы найти налоговый кредит для процентов от заработной платы сотрудника, превышающих 50 %, используйте следующую формулу:

[(Желаемый % – 50%) X 0,25] + 12,5%

Предположим, вы хотите выплачивать сотрудникам 75% их обычной заработной платы, когда они используют оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни. Используйте формулу для определения налогового кредита:

[(75% – 50%) X 0,25] + 12,5% =18,75%

Вы можете запросить налоговый кредит в размере 18,75%.

Чтобы помочь вам определить ваш налоговый кредит, используйте приведенную ниже таблицу, которая увеличивается с шагом 10%:

| % от заработной платы сотрудника | Налоговый кредит |

|---|---|

| 50% | <тд>12,5%|

| 60% | <тд>15%|

| 70% | <тд>17,5%|

| 80% | <тд>20%|

| 90% | <тд>22,5%|

| 100 % | <тд>25%

Чтобы потребовать выплаченный кредит FMLA, вы должны приложить несколько форм к своей налоговой декларации (например, форма 1120-S).

Форма для подачи заявки на налоговый кредит FMLA — это форма 8994 «Кредит работодателя для оплачиваемого отпуска по семейным обстоятельствам и отпуска по болезни». Вам также необходимо заполнить форму General Business Credit, форма 3800.

В общем, заполните следующие формы, чтобы получить кредит:

Чтобы претендовать на налоговые вычеты, вам нужны актуальные книги. Патриот онлайн-бухгалтерия позволяет легко отслеживать входящие и исходящие деньги. Кроме того, мы предлагаем бесплатную поддержку в США. Получите бесплатную пробную версию сегодня!

Эта статья была обновлена по сравнению с первоначальной датой публикации 5 февраля 2019 года.

Остерегайтесь детских налогов, когда вы оставляете наследникам свою ИРА

Налоговая скидка на поездки:будет ли дядя Сэм платить вам за отпуск?

Федеральные налоговые льготы для малого бизнеса в связи с COVID-19

9 налоговых льгот, на которые вы все еще можете претендовать в 2018 году

5 налоговых вычетов, которые вы почти наверняка не получите в этом году