Вести свой малый бизнес недешево. И обеспечение финансирования для ведения вашего бизнеса тоже недешево. Взятие бизнес-кредитов может отягощать вас высокими процентными ставками. Чтобы компенсировать эти расходы, вы можете запросить налоговый вычет по процентам по кредиту для бизнеса.

Не все процентные расходы подлежат налогообложению. Чтобы претендовать на этот вычет, вы должны соответствовать требованиям. Имеете ли вы право на списание расходов на деловые проценты?

Когда вы берете бизнес-кредит, ваш кредитор взимает проценты, которые представляют собой процент от первоначального кредита или основного долга. Вы несете ответственность за уплату процентов в дополнение к основному долгу. Вычет процентов по бизнес-кредиту Налогового управления США позволяет списать годовые проценты, уплаченные по бизнес-кредиту.

Благодаря налоговому вычету по процентам по кредиту для бизнеса вы можете вычесть сумму, уплаченную вами в качестве процентов по кредиту для бизнеса, из вашего налогового обязательства. Этот вычет уменьшает сумму, которую вы должны уплатить по налогам.

Всегда ли процентные расходы вычитаются из суммы налога? Нет. У Налогового управления США есть правила по заявлению вычета деловых процентов из вашей налоговой декларации.

Вы можете претендовать на налоговый вычет по процентам только в том случае, если ваши кредиты предназначены для деловых целей, таких как покупка бизнес-активов или оплата деловых расходов. К соответствующим бизнес-кредитам относятся срочные кредиты и кредитные линии.

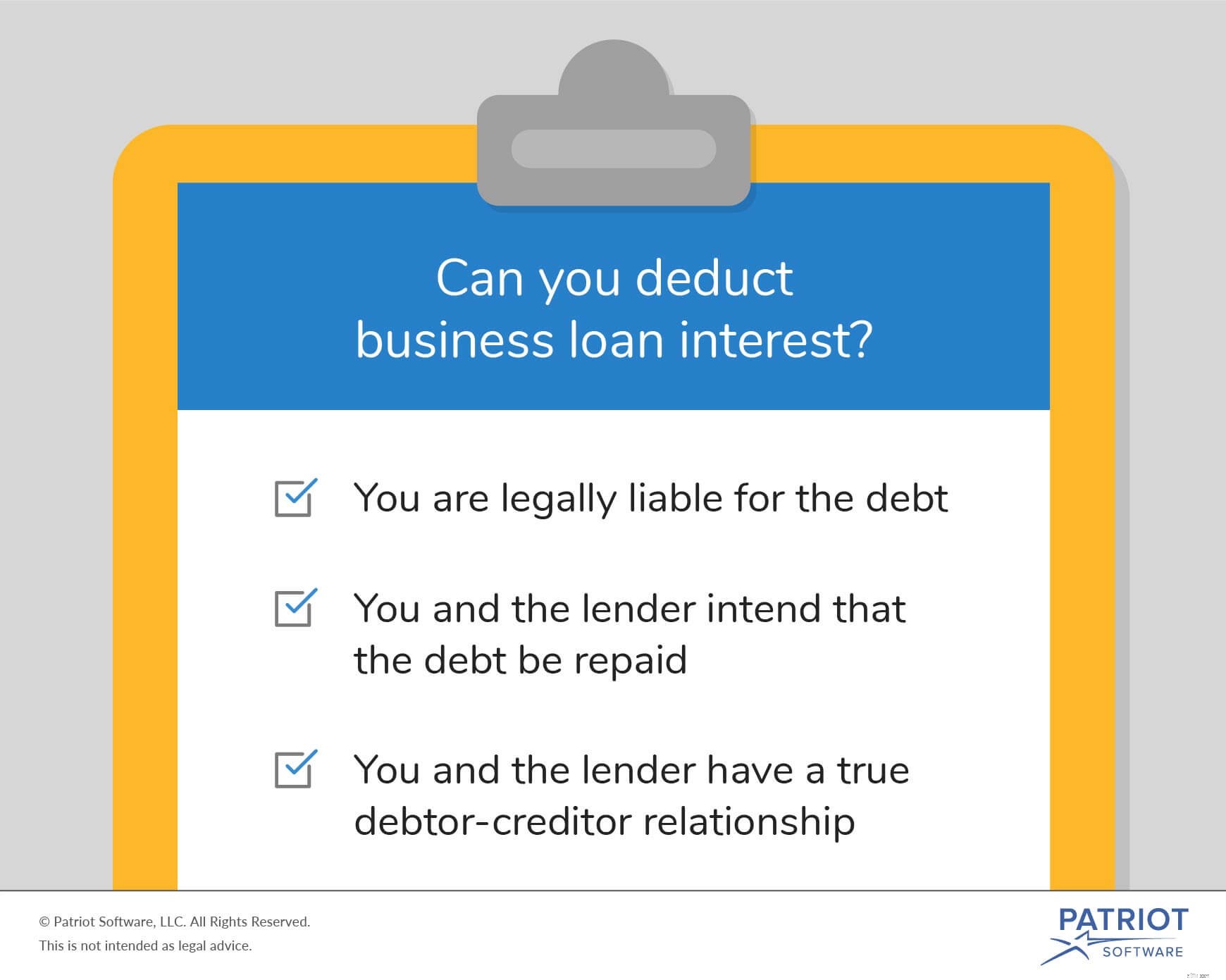

Согласно публикации IRS 535, вы можете вычесть проценты по бизнес-кредиту только в том случае, если вы соответствуете всем трем следующим требованиям:

Чтобы выполнить три вышеуказанных требования, храните кредитный договор в своих записях, регулярно вносите платежи и проверяйте, обрабатывает ли ваш кредитор платежи.

Не пытайтесь требовать вычет процентов по кредитам, использованным на личные расходы. Если у вас есть кредит, который покрывает как деловые, так и личные расходы, вы можете вычесть часть процентов, уплаченных за деловые расходы.

Вы не можете претендовать на вычет процентов, если вы платите проценты по кредитам, которые не используете (например, сумма находится на вашем банковском счете).

Если вы рефинансируете кредит и используете новый кредит для выплаты процентов по старому кредиту, вы не можете требовать вычета налога на проценты.

Проценты по просроченным налогам на прибыль не считаются квалифицируемым налоговым вычетом. Если вы платите проценты по просроченным налогам на бизнес, вы не можете требовать вычета.

Если вы вносите проценты заранее, вы можете вычесть только сумму, которая относится к текущему налоговому году.

Закон о снижении налогов и занятости от 2017 года уменьшил сумму процентов по бизнес-кредитам, которые некоторые предприятия могут вычесть. В соответствии с законом крупные предприятия теперь могут вычитать только 30 % своего скорректированного налогооблагаемого дохода в качестве чистого коммерческого процента.

Это уменьшение вычета не распространяется на малый бизнес. со среднегодовым валовым доходом не более 25 млн долларов за трехлетний период.

Требуйте налогового вычета по процентам по кредиту для бизнеса в налоговой декларации малого бизнеса. Форма, которую вы используете, зависит от структуры вашего бизнеса.

Если вы зарегистрированы как индивидуальный предприниматель или ООО с одним участником, укажите расходы на интересы бизнеса в Приложении C, Прибыли или убытки от бизнеса (Индивидуальное предприятие).

Владельцы товариществ и ООО с несколькими участниками должны использовать форму 1065 «Возврат доходов от партнерства» США, чтобы сообщать о процентных расходах.

Если у вас есть корпорация, спишите налог на проценты по бизнес-кредиту, используя форму 1120, декларацию о подоходном налоге с корпорации США. Владельцы S Corp должны использовать форму 1120-S, декларацию о подоходном налоге США для S Corporation.

Убедитесь, что вы указали правильную сумму процентов, уплаченных в налоговой декларации. Отчеты вашего кредитора должны показывать, сколько процентов вы заплатили в течение года.

Вы также должны отражать процентные расходы на счете «Процентные расходы» в своих бухгалтерских книгах. Таким образом, вы можете обратиться к главной бухгалтерской книге вашего малого бизнеса, чтобы определить, сколько вы заплатили процентов в течение года.

Важно, чтобы вы сверили свой счет процентных расходов с выпиской о выплате процентов, чтобы убедиться, что ваши записи точны. Затем укажите процентные расходы в налоговой декларации.

Предположим, ваш кредитор взимает с вас простые проценты по ставке 8 % по бизнес-кредиту в размере 50 000 долларов США, взятому сроком на три года.

Используйте следующую простую формулу для расчета процентной ставки:

Простые проценты =Основная сумма X Процентная ставка X Количество лет

Простые проценты =50 000 долл. США X 0,08 X 3

Простые проценты =12 000 долларов США

В общей сложности вы должны 12000 долларов в виде процентов по кредиту. Ваши ежегодные процентные обязательства составляют 4000 долларов. Если вы представляете малый бизнес и используете кредит в коммерческих целях, вы можете потребовать вычет процентов в размере 4000 долларов США по налоговой декларации.

Хотите простой способ отслеживать расходы вашего малого бизнеса? Программное обеспечение для онлайн-бухгалтерии Patriot простое в использовании и предназначено для тех, кто не занимается бухгалтерским учетом. Попробуйте бесплатно сегодня!