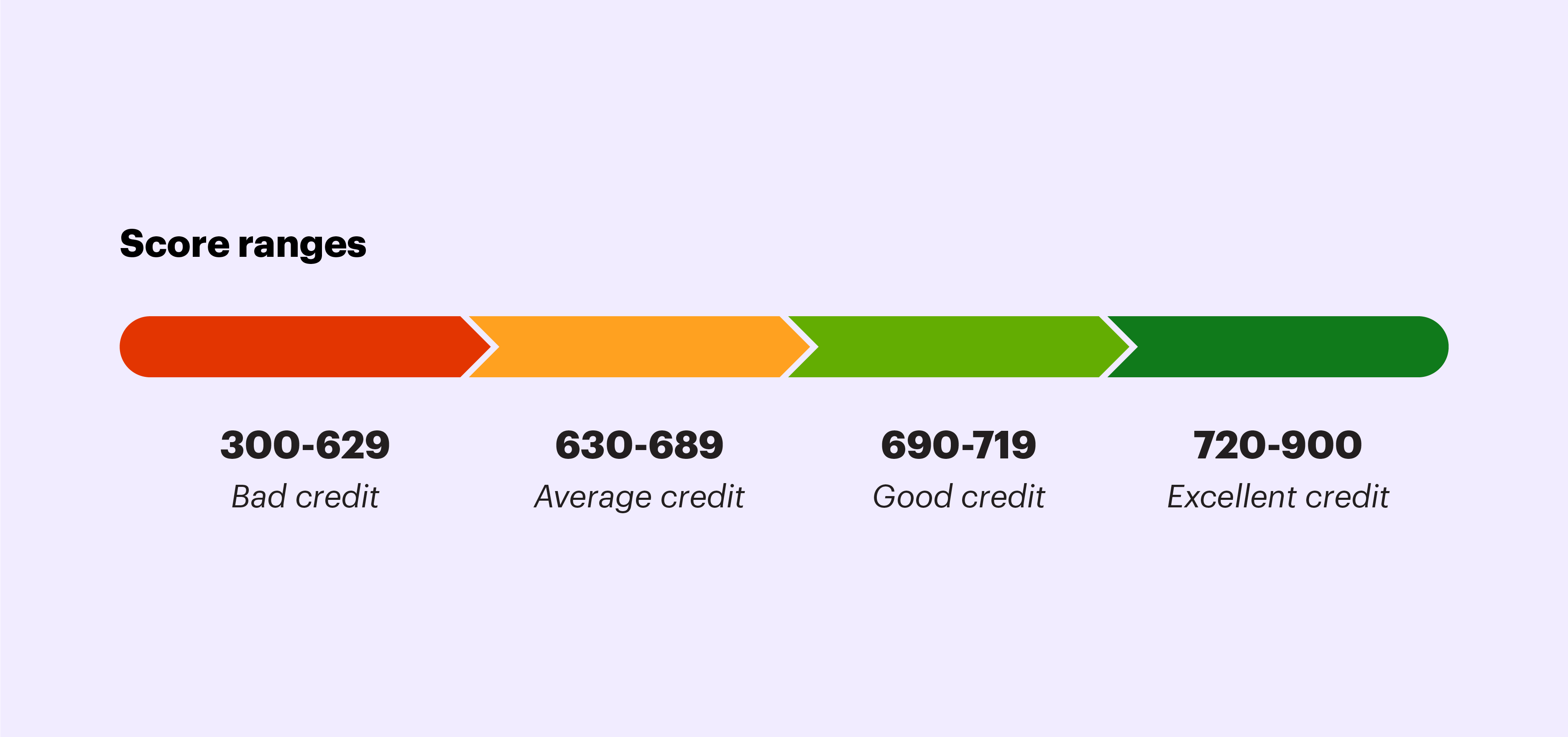

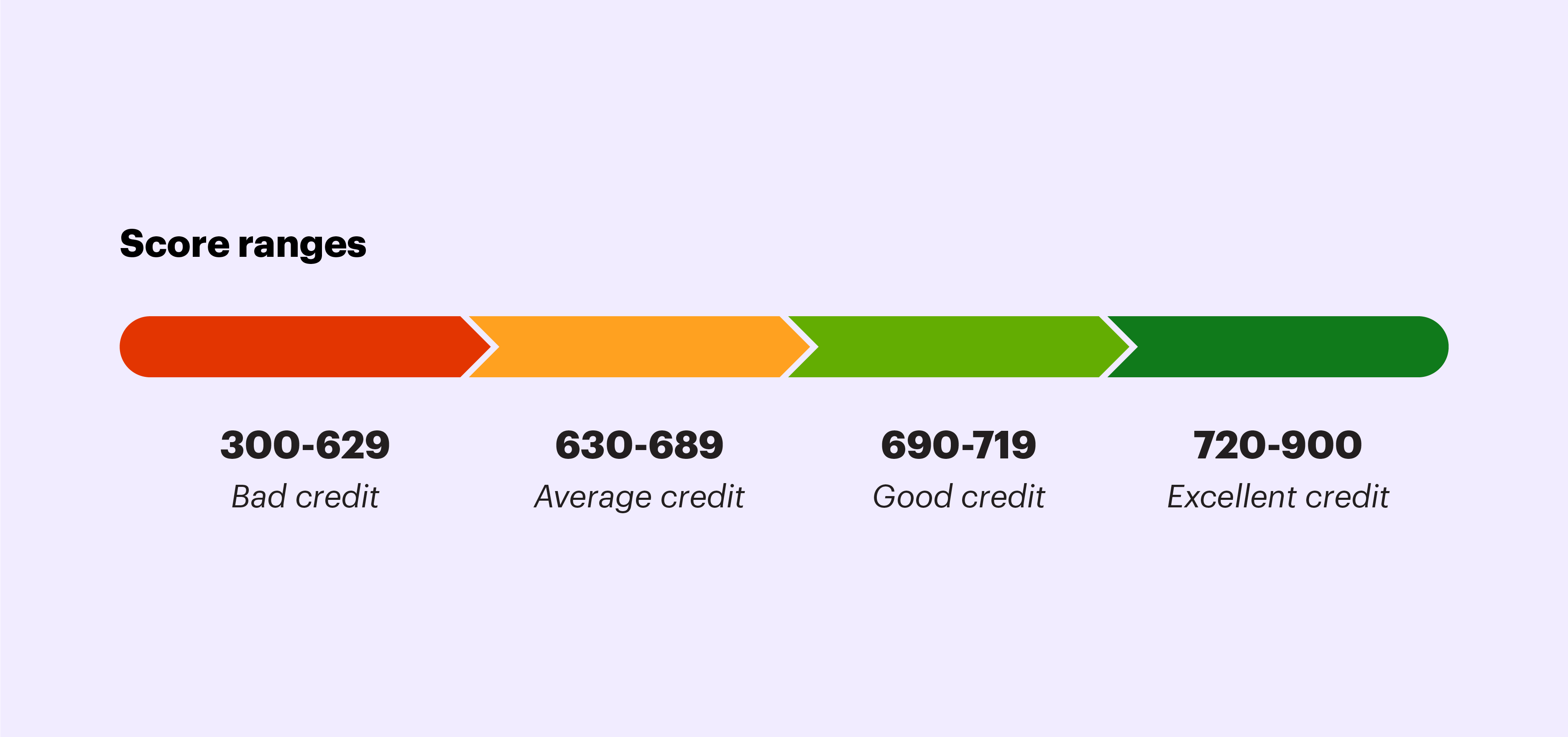

Посмотрите на свой кредитный отчет как на свой личный финансовый отчет. Этот отчет дает вам трехзначный балл в диапазоне от 300 до 850, который говорит кредиторам, насколько вы рискованны как заемщик. Каждый раз, когда вы платите остаток по кредитной карте или погашаете кредит, транзакция передается в бюро кредитных историй и засчитывается в ваш общий балл. Хороший кредитный рейтинг (690 и выше) помогает позиционировать вас как надежного и ответственного клиента. Низкий кредитный рейтинг (все, что ниже 630) может серьезно повлиять на вашу способность получать деньги и даже привести к более высоким процентным ставкам и авансовым платежам, поскольку вы будете считаться заемщиком с "высоким риском".

Вы можете узнать свой кредитный рейтинг, запросив бесплатный кредитный отчет онлайн в национальном бюро кредитных историй (AnnualCreditReport.com является федеральным уполномоченным источником, который предлагает дополнительную информацию). Вы имеете право на одну бесплатную копию в год или в течение 60 дней после отказа в кредите, трудоустройстве, страховании или аренде жилья из-за плохой кредитной истории.

Магия чисел

Первый шаг к созданию хорошей кредитной истории — понять, как рассчитывается ваш балл. Кредитные бюро обычно принимают во внимание следующие пять факторов:

- История платежей. Своевременная оплата счетов оказывает наибольшее влияние на ваш кредитный рейтинг. Кредитные бюро отдают приоритет платежам по кредитным картам, а не другим видам долгов, таким как студенческие ссуды или ипотечные кредиты.

- Коэффициент использования кредита. Это сумма всех ваших непогашенных кредитных остатков (ваша общая задолженность), деленная на ваш общий кредитный лимит. Другими словами, какую часть вашего общего доступного кредита вы используете в настоящее время. Например, если у вас есть баланс в размере 1000 долларов США на карте с лимитом в 5000 долларов США, коэффициент использования кредита для этой карты составляет 20%. Как правило, чем ниже коэффициент использования, тем лучше.

- Продолжительность кредитной истории. Чем длиннее ваша кредитная история, тем лучше, поэтому постарайтесь начать наращивать кредит как можно раньше.

- Общее количество открытых кредитных линий и используемые типы кредитов. Существует несколько типов кредитов, которые могут повлиять на ваш кредитный рейтинг. Помимо кредитных карт, ваш кредитный рейтинг учитывает автокредиты, ипотечные кредиты, студенческие кредиты и некоторые другие формы долга.

- Количество запросов о жесткой кредитной истории. Проверка собственного кредита раз в год может не повлиять на ваш балл, но есть много других людей, которые могут запросить отчет от вашего имени. Каждый запрос, сделанный третьим лицом от вашего имени, может отрицательно сказаться на вашей оценке, поэтому постарайтесь свести их к минимуму.

<раздел> Выигрышные розыгрыши для сохранения вашего кредита

К счастью, есть несколько вещей, которые вы можете сделать, чтобы сохранить или улучшить свой результат. Вот несколько способов поддерживать ваш финансовый табель в хорошем состоянии:

- Избегайте просроченных платежей. Просроченные платежи по чему угодно, от медицинских счетов и счетов за электричество до взносов по кредитной карте и ежемесячной арендной платы, могут привести к падению вашего кредитного рейтинга и могут быть отмечены в вашем кредитном отчете на срок до семи лет. Кредитные бюро обычно не сообщают о просроченных платежах до истечения 30 дней после наступления срока платежа, но не позволяйте этому дойти до этого.

- Не аннулируйте кредитные карты. Отмена карты уменьшит общую сумму кредита на ваше имя и в результате снизит коэффициент использования кредита, даже если у вас нет остатка на карте.

- Не подавайте заявку на несколько кредитных карт одновременно. Кредитные учреждения регистрируют все кредитные запросы, сделанные от вашего имени. Многократные запросы в течение короткого промежутка времени могут свидетельствовать о том, что вы относитесь к группе высокого риска, что может отрицательно сказаться на вашей оценке.

- Автоматизация платежей. Настройте автоматические платежи для своих кредитных карт, чтобы избежать штрафов за просроченные платежи.

- Сделайте копии. Если вы знаете, что несколько человек будут спрашивать о вашем кредите в течение короткого периода времени (например, при переезде или подаче заявления на получение кредита), предложите отправить им последнюю копию вашего кредитного отчета вместо того, чтобы каждый из них делал официальный кредит. запрос от вашего имени.

- Ставка использования кредита не должна превышать 30 %. Помните, что ваш кредитный рейтинг учитывает общее использование кредита, а также коэффициент использования кредита для каждой отдельной карты.

- Будьте осторожны при совместном подписании займа. Если ваш поручитель не оплатил платеж, это также может отрицательно сказаться на вашей оценке.

- Ежегодно просматривайте свой кредитный отчет. Во многих кредитных отчетах есть ошибки, которые могут привести к снижению кредитного рейтинга, поэтому обязательно запрашивайте отчет один раз в год. Например, не все учреждения отчитываются перед всеми тремя кредитными бюро.

Какой бы ни была ваша отправная точка, не недооценивайте силу этих трех цифр и помните, что никогда не рано стать кредитоспособным.

Источник этой статьи, Credit 101:Use Credit Wisely (октябрь 2020 г.) — часть серии Morgan Stanley The Playbook:Your Guide to Life and Money. . Узнайте больше о Playbook и других доступных ресурсах, которые помогут вам преодолеть различные жизненные этапы.

<раздел> Чем может помочь E*TRADE?

Сберегательные и расчетные счета

Готовы начать откладывать больше для достижения своих целей? Взгляните на эти варианты аккаунтов, чтобы найти тот, который подходит именно вам.

Узнайте больше arrow_forward

Автоматическое инвестирование

Хотите выработать хорошие финансовые привычки? Рассмотрите возможность создания регулярных инвестиций на пенсионном или брокерском счете.

Перейдите к разделу «Автоматическое инвестирование» arrow_forward.

(требуется авторизация)