Это официально. По данным Национального бюро экономических исследований (NBER), экономика США официально вступила в рецессию в феврале 2020 года.

Плохая новость заключается в том, что самые оптимистичные экономические сценарии V-образного восстановления, вероятно, не осуществятся. Такие эксперты, как Кеннет Рогофф из Гарварда, недавно подвергли сомнению V-образное восстановление, заявив, что «малому бизнесу — авиакомпаниям, гостиницам, финансовому сектору — нанесен слишком большой долгосрочный ущерб». Работники сферы услуг могут не вернуться на работу в течение многих лет или десяти лет, если эти отрасли не смогут возобновить полноценную работу из-за COVID, и эти сотрудники ранее способствовали экономическому росту благодаря своей покупательной способности.

В то время как прошлые рецессии были тяжелыми для молодых людей, поскольку они сокращали заработок на протяжении всей жизни, они, как правило, не так страшны для пожилых работников. Согласно новому отчету Центра анализа экономической политики Шварца (SCEPA) Новой школы. Однако текущая рецессия, вызванная COVID-19, может оказать большее влияние на тех, кто ближе к пенсии и на пенсии, чем на молодое поколение.

Согласно отчету SCEPA, больше всего пострадают домохозяйства, зарабатывающие более 48 000 долларов, но ниже предела доходов социального обеспечения в 137 700 долларов, «потому что они подвержены как потере работы, так и потере рынка». Эти домохозяйства также уязвимы, потому что их более высокие расходы могут потребовать от них использования пенсионных сбережений, чтобы восполнить потерянный доход.

Даже люди с высокими доходами и состоятельные люди почувствуют боль. Благодаря тому, как устроено социальное обеспечение, лица с высоким доходом получают более низкую замещающую заработную плату, чем работники со средним и низким доходом. Работники с высоким доходом также обычно несут более высокие расходы, чем работники с низким и средним доходом, и Социальное обеспечение будет покрывать пропорционально меньше этих расходов, чем домохозяйства с более низким доходом. Следовательно, эти пенсионеры больше полагаются на свои пенсионные сбережения, чтобы поддерживать свой образ жизни, а также более подвержены рыночным спадам.

Удивительно, но исследователи из SCEPA обнаружили, что среди работников, зарабатывающих больше, чем предел социального обеспечения в размере 137 700 долларов в год, 27% не имеют никаких пенсионных сбережений. У 73%, у которых есть пенсионные сбережения, эти активы сократятся в среднем на 31% к тому времени, когда им исполнится 65 лет, в результате чего многие из этих домохозяйств останутся без средств на 20 лет. Несмотря на то, что это небольшая группа всех пенсионеров, ожидается, что число высокооплачиваемых людей, которые «уходят в нищету на пенсии», удвоится.

Рецессия, вызванная COVID-19, — это двойной удар по пожилым работникам:правый удар по доходам, если вы уволены или потеряете работу, и левый удар по вашим инвестициям. Хорошая новость заключается в том, что теперь у вас есть прекрасная возможность пересмотреть свой пенсионный план с учетом изменений в размере вашей задолженности, расходов, связанных с детьми, и различных источников дохода.

Ваши потребности в доходах на пенсии могли измениться из-за рецессии. Наибольшее влияние будет на ваши сбережения, либо потому, что стоимость ваших инвестиций упала, либо потому, что вы вложили свои сбережения, чтобы покрыть потерянный доход из-за безработицы. Но не забывайте, что ваше налоговое бремя претерпит большие изменения, когда вы перейдете от уплаты большего подоходного налога к большему налогу на прирост капитала.

Вы можете рассчитать свои пенсионные расходы с помощью пенсионного планировщика New Retirement, чтобы защитить свои пенсионные сбережения от дальнейших рыночных потрясений, гарантировать доход после выхода на пенсию и создать резервные планы для защиты от неопределенности по мере развития текущей ситуации.

NewRetirement Planner позволяет вам продумать детали, которые могут существенно изменить ваше финансовое положение — сейчас и в будущем.

Прежде всего, если вы сталкиваетесь с немедленным дефицитом наличности, не поддавайтесь искушению использовать свои пенсионные сбережения. В нашей статье о наилучших и наихудших источниках денег и дохода на случай чрезвычайной ситуации приведен исчерпывающий список относительных рисков, которым вы подвергаетесь, используя эти средства, предназначенные на более поздний срок.

Точно так же избегайте искушения взять ссуду в системе социального обеспечения или подать заявку на получение пособий заранее, не проанализировав, как это повлияет на ваши пособия. Чтобы узнать больше, послушайте наш подкаст с Мэри Бет Франклин, автором книги «Максимизация пенсионных пособий по социальному обеспечению».

Независимо от того, находитесь ли вы на пенсии, на пути к пенсии или вам еще предстоит пройти более десяти лет, вы можете добавить дополнительный доход на пенсии, занимаясь подработкой. С момента появления COVID-19 личная работа на неполный рабочий день может быть не лучшим выбором, особенно если вы находитесь в группе высокого риска, как и многие пенсионеры. Но есть и другие способы заработать на пенсии помимо вождения Uber.

Чтобы узнать больше о подработках, ознакомьтесь с этими 14 реальными и очень простыми способами увеличить пенсионный доход. Подработка может показаться, что она сводит на нет цель выхода на пенсию, потому что вы все еще работаете. Что еще можно сделать?

Хэнк Брок, CFP компании Brock and Associates в Сент-Джордже, штат Юта, сказал нам:«Мы обнаружили, что значительная часть пенсионеров ищет уверенности. … Если вас беспокоит непредсказуемость, то вам подойдет пожизненная рента с защитой от инфляции и супружеской поддержкой».

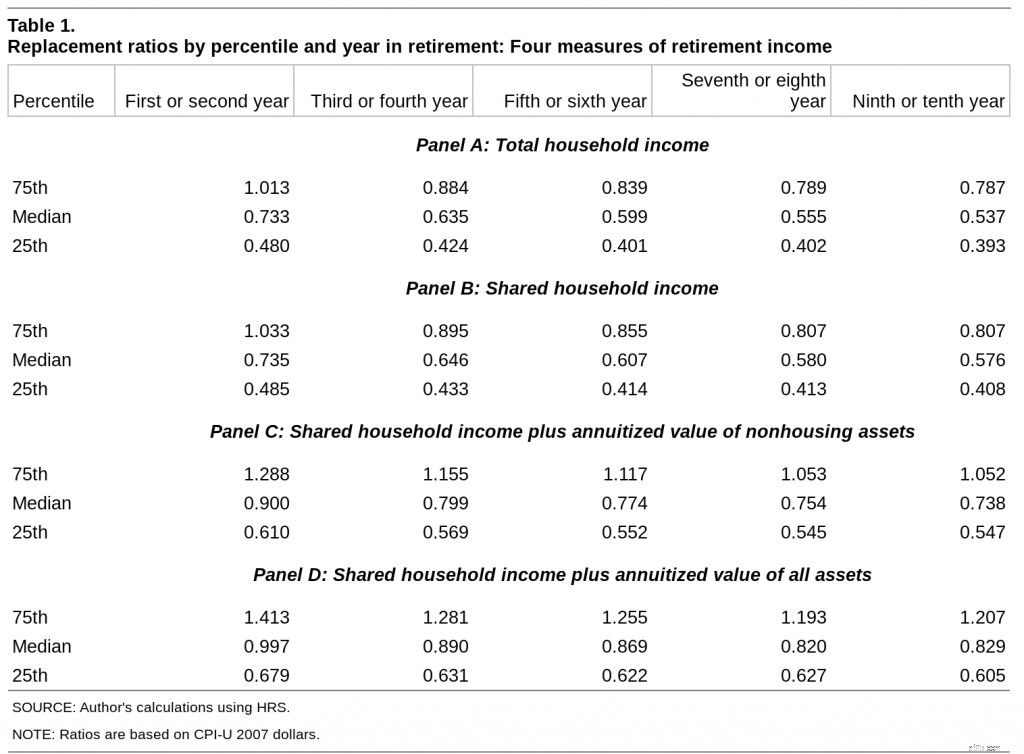

Его советы подкреплены исследованиями Управления социального обеспечения. В лонгитюдном исследовании, которое было опубликовано через четыре года после Великой рецессии, SSA обнаружило, что «эффект коэффициента замещения от использования финансовых активов и собственного капитала для приобретения аннуитетов при выходе на пенсию» был значительным.

Панели A и B показывают коэффициенты пенсионного дохода для одиноких и супружеских пар в течение десяти лет. Примечательно, что со временем это соотношение уменьшается.

Панели C и D показывают влияние перевода всех активов на аннуитеты на коэффициенты пенсионного дохода. В качестве метода гарантированного дохода на пенсии аннуитизация активов, включая жилые активы, имеет значительный эффект.

Этот подход не для всех, но для самых не склонных к риску он предлагает страховку от катастрофических будущих сценариев.

Единственная константа — это изменение. Если XXI век нас чему-то и научил, так это тому, что к тому времени, когда вы выйдете на пенсию, мир станет другим. Не существует единой стратегии «серебряной пули», которая будет работать для всех, и всем нам необходимо проявлять бдительность при обновлении и пересмотре наших планов на будущее.

Ваши сбережения и пенсионные планы должны будут адаптироваться к изменениям в мире и в ваших обстоятельствах. Инструмент планирования New Retirement позволяет запускать гипотетические сценарии, в том числе наихудшие.

Преимущество прогона наихудших сценариев заключается не только в том, что вы видите, насколько все может быть плохо, но и в том, что вы можете морально подготовиться к трудным ситуациям. Психологи из Мичиганского университета и Колледжа Уэллсли описывают преимущества «защитного пессимизма» в статье «Позитивная психология негативного мышления». Просматривая наихудшие сценарии, оборонительные пессимисты эмоционально прививают себе тревогу, связанную с текущим планированием, что позволяет им получить лучшие результаты, чем если бы они просто сосредоточились на лучшем случае.

Запускайте сценарии прямо сейчас с NewRetirement Planner.

2020 год станет переломным для многих американцев (и многих людей во всем мире). Зная это, сейчас лучшее время, чтобы переоценить свое положение и то, как добраться туда, где вы хотите быть.

Не упускайте из виду эти 5 рисков для пенсионного дохода

Вы можете платить 0 долларов США налогов на свой пенсионный доход

Неустойчивый рынок может отодвинуть дату вашего выхода на пенсию - но не отчаивайтесь

6 шагов, которые помогут убедиться, что вы не проживете свои деньги

3 ошибки, связанные с пенсионным налогом, которые вы не можете себе позволить