много любить взаимные фонды! Но, возможно, после самостоятельного исследования вы немного ошеломлены всеми деталями и чувствуете себя потерянным в жаргоне. С фронтальной загрузкой, с торцевой загрузкой, с перегрузкой. . . легко запутаться!

Во-первых, сделайте глубокий вдох! Как только вы разберетесь со всем этим причудливым инвестиционным жаргоном, вы увидите, что взаимные фонды на самом деле не так уж сложны и играют большую роль в том, чтобы помочь вам накопить богатство перед выходом на пенсию.

Мы поможем вам избавиться от всего этого шума, чтобы вы могли уйти отсюда, зная точно что такое взаимный фонд и как правильно в него инвестировать. Готовый? Давайте сделаем это!

Прежде всего, давайте определим, что такое взаимный фонд. Проще говоря, взаимный фонд создается, когда группа инвесторов объединяет свои деньги, чтобы инвестировать во что-то.

Взаимными фондами управляет команда профессионалов в области инвестиций, и эта команда выбирает набор инвестиций для включения во взаимный фонд в зависимости от цели фонда. Если фонд используется, например, для покупки акций роста, то он будет называться «взаимный фонд акций роста». Видеть? Это не так уж сложно понять!

Самое замечательное во взаимных фондах то, что они дают таким инвесторам, как вы, возможность инвестировать сразу во многие разные компании, что гораздо менее рискованно, чем делать ставки на отдельные акции (плохая идея!). Если у вас есть пенсионный сберегательный счет с льготным налогообложением, например план 401(k) на рабочем месте или Roth IRA, это лучший способ начать инвестировать в взаимные фонды.

Когда взаимные фонды растут в цене, прибыль делится с инвесторами. Эта прибыль либо выплачивается инвесторам, обычно в виде ежегодных выплат, называемых дивидендами, или они могут быть реинвестированы, чтобы купить больше акций фонда. Эти акции приносят больше прибыли, которую можно реинвестировать и так далее. Выиграют все!

Следует отметить, что если вы инвестируете в паевые инвестиционные фонды на пенсионном счете, ваши дивиденды автоматически реинвестируются. Вот почему в конце года вы не увидите никаких чеков на дивиденды из вашего 401(k) или IRA. Но вы будете владеть большим количеством акций прибыльного взаимного фонда. Неплохая сделка, правда?

Мы хотим, чтобы вы услышали нас громко и ясно:самый важный фактор в получении денег от взаимных фондов, во-первых, это то, что вы на самом деле инвестировать во взаимные фонды — вы не просто говорите об этом. И во-вторых, что вы инвестируете последовательно в течение длительного периода времени. Правильно, просто инвестировать и продолжать инвестировать даже важнее, чем то, в какие фонды вы решите инвестировать!

Будут ли взлеты и падения инвестирования на фондовом рынке? Конечно! Но исторически сложилось так, что большинство людей зарабатывают деньги в долгосрочной перспективе, если они терпеливы. Просто посмотрите, например, на S&P 500. Индекс S&P 500 отслеживает динамику акций 500 крупнейших и наиболее стабильных компаний США. Его среднегодовая доходность составляет 11–12 % с 1928 по 2020 год 1 .

Вот почему вы хотите использовать стратегию «купи и держи» при инвестировании в паевые инвестиционные фонды. Не пытайтесь определить время рынка, покупая и продавая на основе трендов. Выбирайте инвестиции с долгой историей доходности выше среднего и придерживайтесь их в течение длительного времени. Помните, что пенсионные накопления — это марафон, а не спринт!

Вывод:перестаньте слушать разорившегося блогера-теоретика инвестиций, который живет в подвале дома своих родителей и просто чертовски инвестирует!

Теперь пора переходить к делу! Если вы готовы начать инвестировать в паевые инвестиционные фонды, просто выполните следующие простые шаги, и у вас все получится:

Создание богатства требует тяжелой работы и дисциплины. Если вы хотите инвестировать в свое будущее, вам необходимо планировать инвестиции последовательно — независимо от того, что происходит на рынке.

После того, как вы выплатите все долги (кроме дома) и создадите солидный резервный фонд, ежемесячно вкладывайте 15% своего валового дохода на пенсию. Как только вы выработаете привычку последовательно инвестировать, вы поймете, что даже не упускаете эти деньги!

Почему 15%? Почему не больше или меньше? Потому что мы видели, как миллионы американцев стали миллионерами Baby Steps, постоянно откладывая 15% с течением времени, но при этом сохраняя достаточно места для других важных финансовых целей, таких как накопления на колледж своих детей и досрочное погашение их дома. Если они смогли это сделать, то сможете и вы!

Хотите узнать больше? Последняя книга Дэйва, Миллионеры Baby Steps , покажет вам, что самое быстрое правильно следовать шагам ребенка. способ стать миллионером. Получите копию сегодня, чтобы узнать, как преодолеть барьеры, мешающие вам стать миллионером.

Нет коротких путей к богатству, но есть стратегии, которые могут помочь вашим деньгам двигаться дальше. Например, инвестирование в паевые инвестиционные фонды на счетах с налоговыми льготами через ваше рабочее место, например, 401 (k), — отличный способ начать. И даже лучше, если вы получите соответствие компании своим взносам. Это бесплатные деньги и мгновенная 100-процентная окупаемость ваших инвестиций!

Но не считайте матч частью вашей 15-процентной цели. Это приятно, но это всего лишь вишенка на торте вашего собственного вклада.

Если у вас есть традиционный 401(k) на работе со спичкой, инвестируйте до спички. Затем вы можете открыть Roth IRA. С Roth IRA деньги, которые вы инвестируете в паевые инвестиционные фонды, идут дальше, потому что вы используете доллары после уплаты налогов, что означает, что вам не придется платить налоги с этих денег, когда вы снимаете их на пенсии. Это все твое!

Единственным недостатком IRA Roth является более низкий лимит взносов, чем у 401(k). 2 Можно максимизировать свой Roth IRA, не достигая цели в 15%. Это нормально! Просто вернитесь к своей 401(k) и вложите оставшиеся 15% туда.

У вас есть Roth 401(k) с хорошими вариантами взаимных фондов? Даже лучше! Вы можете просто вложить все свои 15% в этот аккаунт и бум — готово!

Вот что касается ваших вариантов Roth:они огромны для ваших пенсионных сбережений, так что делайте все, что можете. Когда вы будете готовы выйти на пенсию, большая часть денег на вашем пенсионном счете будет расти. Отсутствие необходимости платить налоги с этих денег означает, что вы держите в кармане сотни тысяч долларов. Если вы когда-нибудь запутались в том, какой аккаунт лучше, просто помните:Match лучше, чем Roth лучше, чем традиционный.

Всякий раз, когда кто-то говорит с вами об инвестировании, слово диверсификация наверное много кидается. Все средства диверсификации заключаются в том, что вы распределяете свои деньги по разным видам инвестиций, что снижает общий риск, если конкретный рынок пойдет вниз.

Это хорошая вещь! В конце концов, последний то, что вы хотите сделать, это относиться к своему пенсионному портфелю как к Кентукки Дерби и поставить все на одну лошадь.

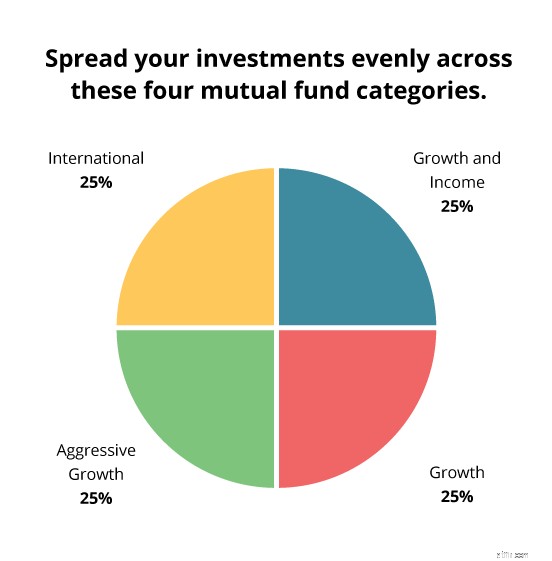

Вот почему вы должны равномерно распределять свои инвестиции по четырем типам взаимных фондов:рост и доход, рост, агрессивный рост и международный. Это обеспечивает сбалансированность вашего портфеля и поможет вам свести к минимуму риски, связанные с взлетами и падениями фондового рынка.

Ниже приведены четыре категории взаимных фондов, о которых мы говорим, и причины, по которым мы их рекомендуем:

Может быть заманчиво получить узкое видение и сосредоточиться только на фондах или секторах, которые принесли блестящую прибыль в последние годы. Просто помните, что никто не может рассчитать рынок или предсказать будущее (если только у вас случайно не припаркован путешествующий во времени DeLorean на подъездной дорожке).

Прежде чем вкладываться в фонд, сделайте шаг назад и рассмотрите общую картину. Как он себя показал за последние пять лет? А последние 10-20 лет? Выбирайте взаимные фонды, которые выдержали испытание временем и продолжали приносить высокие доходы в долгосрочной перспективе.

Послушайте, вам не нужно быть экспертом в инвестиционном жаргоне, чтобы выбрать правильные взаимные фонды. Но базовое понимание некоторых из наиболее распространенных терминов поможет. Вот небольшая шпаргалка для начала:

Знакомство с этими условиями поможет вам чувствовать себя более комфортно, когда вы принимаете инвестиционные решения вместе со своим специалистом по инвестициям.

Есть причина, по которой большинство миллионеров, с которыми мы беседовали в рамках Национального исследования миллионеров сказали, что работали с финансовым консультантом, чтобы увеличить свой собственный капитал.

Хороший специалист по инвестициям может сделать две очень важные вещи. Во-первых, они могут помочь вам выбрать, какие взаимные фонды включить в ваш пенсионный портфель. Четко определите свои цели, чтобы вы и ваш профессионал были на одной волне, прежде чем принимать какие-либо решения!

А во-вторых, они могут помочь вам разобраться во всем жаргоне и жаргоне инвестиционного мира. Если мы сказали это однажды, мы сказали это сто раз:никогда не инвестируйте в то, чего не понимаете. Никто не заботится о вашем будущем так сильно, как вы сами, поэтому ваша работа — взять на себя ответственность за обучение взаимных фондов.

Если это звучит как много информации для изучения и сравнения, вы правы! Хорошая новость заключается в том, что вам не нужно делать все это в одиночку. Вы можете работать с SmartVestor Pro, который понимает ваши цели и может помочь вам сделать выбор в отношении инвестиций в ваше будущее.

Найдите свой SmartVestor Pro!