2 миллиона долларов — это большие деньги.

Но давайте смотреть правде в глаза, это не так много, как десять лет назад.

Поэтому, когда подающий надежды пенсионер обращается ко мне с сбережениями на 2 миллиона долларов и хочет знать, сможет ли он успешно выйти на пенсию, у него нет четкого ответа, как многие могли бы подумать.

Есть много факторов, которые входят в уравнение, например:

Это то, что делает финансовое планирование сложным, но и очень увлекательным, потому что каждая ситуация и история уникальны.

Ниже приводится пример пенсионеров, которые хотят выйти на пенсию, имея сбережения в размере 2 миллионов долларов. Некоторые детали были изменены для их защиты.

Хотя это тематическое исследование посвящено тем, кто скоро выйдет на пенсию, это также должно стать важным уроком для представителей поколения X или поколения Y, которые хотят выйти на пенсию в один прекрасный день.

И хотя некоторым это может показаться невозможным, это вполне выполнимо при наличии дисциплины и плана действий.

Во-первых, вот их предыстория:

Джозеф Петерсон ему 58 лет, он начал работать в корпорации Ameren в возрасте 24 лет в качестве линейного мастера, а сейчас является супервайзером по обучению и моделированию в составе группы кризисного управления Ameren.

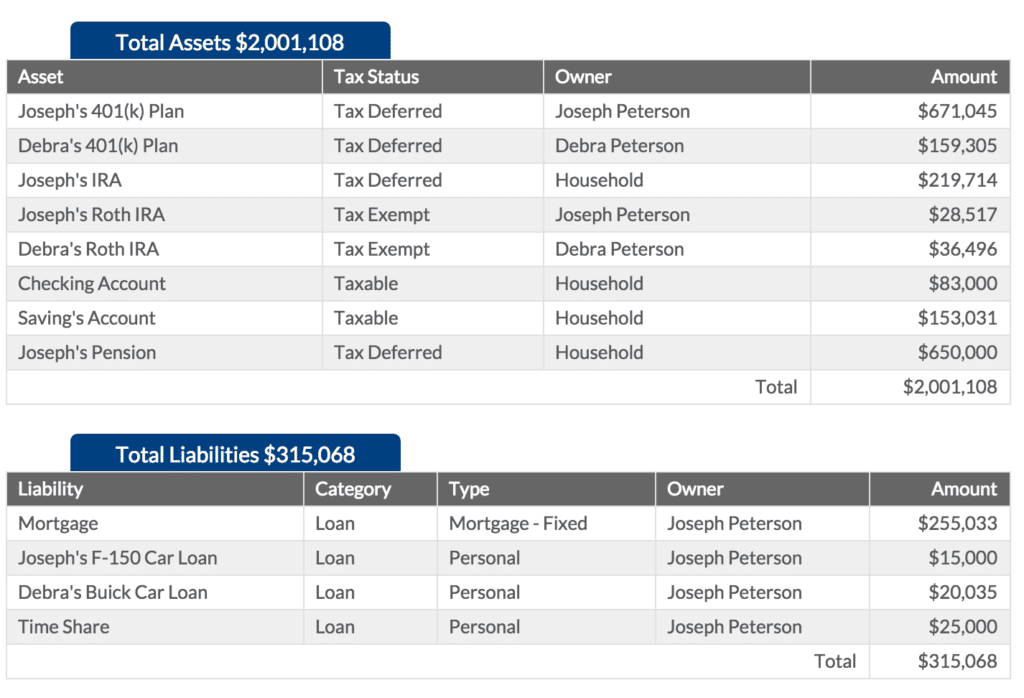

Джозеф собирается выйти на пенсию через четыре года в возрасте 62 лет. В настоящее время у Джозефа есть план 401(k) с отсрочкой уплаты налогов на сумму 671 045 долларов. Четыре года назад Джозеф открыл освобожденную от налогов пенсионную программу Roth IRA и вносит 6 500 долларов США в год, что сегодня составляет 28 517 долларов США.

У Джозефа также есть традиционная IRA на сумму 219 714 долларов. Кроме того, у Джозефа есть пенсионный план с установленными выплатами как часть его пособий по трудоустройству в Ameren. Текущая стоимость пенсионного плана составляет 650 000 долларов США.

Дебра Петерсон ей 57 лет, она начала работать медсестрой в 22 года, а в 30 лет бросила работу, чтобы стать домохозяйкой на полный рабочий день. Дебра оставалась дома со своими детьми в течение 10 лет и вернулась к работе в возрасте 40 лет в качестве медсестры.

У нее есть план 401 (k) с отсрочкой уплаты налогов на сумму 159 305 долларов через ее работодателя в больнице. Дебра открыла не облагаемую налогом пенсионную программу Roth IRA пять лет назад и вносит 6 500 долларов США в год, что сегодня составляет 36 496 долларов США.

Суммарный баланс Джозефа и Дебры на расчетном счете составляет 83 000 долларов США, а на сберегательном счете – 153 031 доллар США.

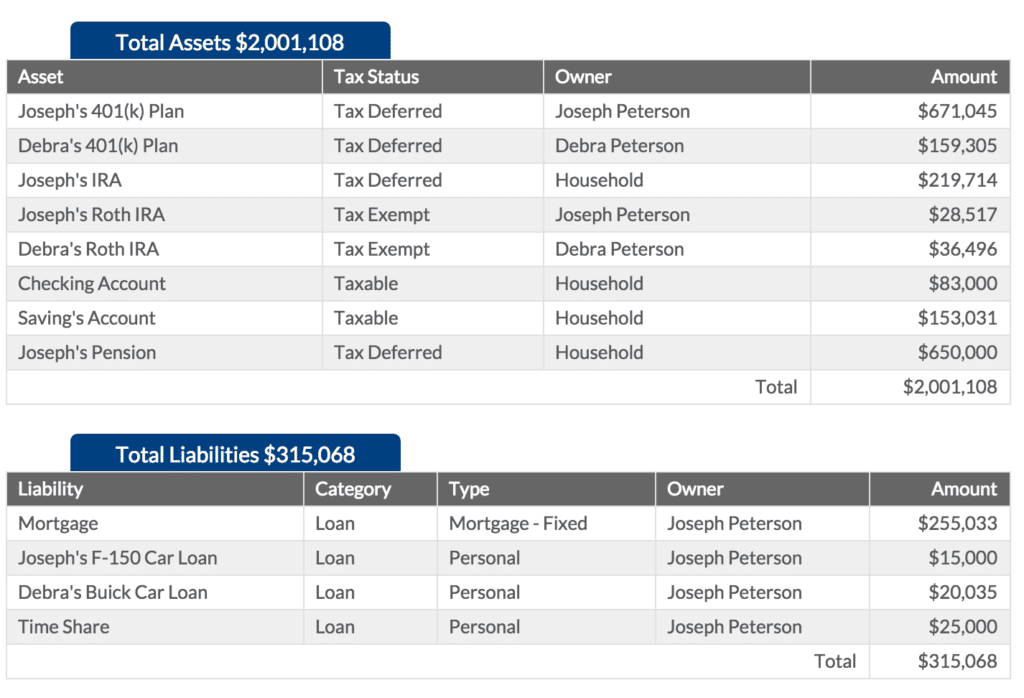

В настоящее время они должны 155 033 доллара США по ипотеке, Джозеф должен 15 000 долларов по кредиту на грузовик, а Дебра должна 20 035 долларов по кредиту на машину.

У Джозефа и Дебры трое детей:Мэтт, 27 лет, работает линейным поваром в Сент-Луисе; Морган, которому 25 лет, все еще живет дома и заканчивает аспирантуру; и Саманта, которой 18 лет, и она готовится поступить в колледж. Джозеф и Дебра оплатят обучение Саманты в колледже.

Вот общая сумма их активов и пассивов:

<носкрипт>

<носкрипт>

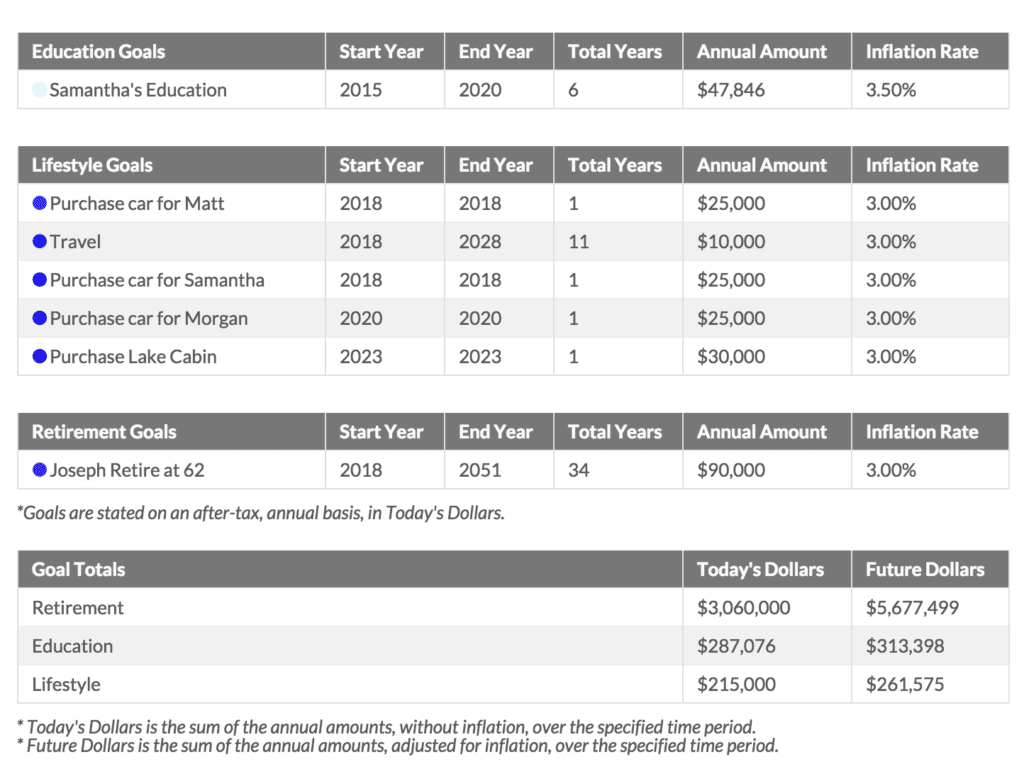

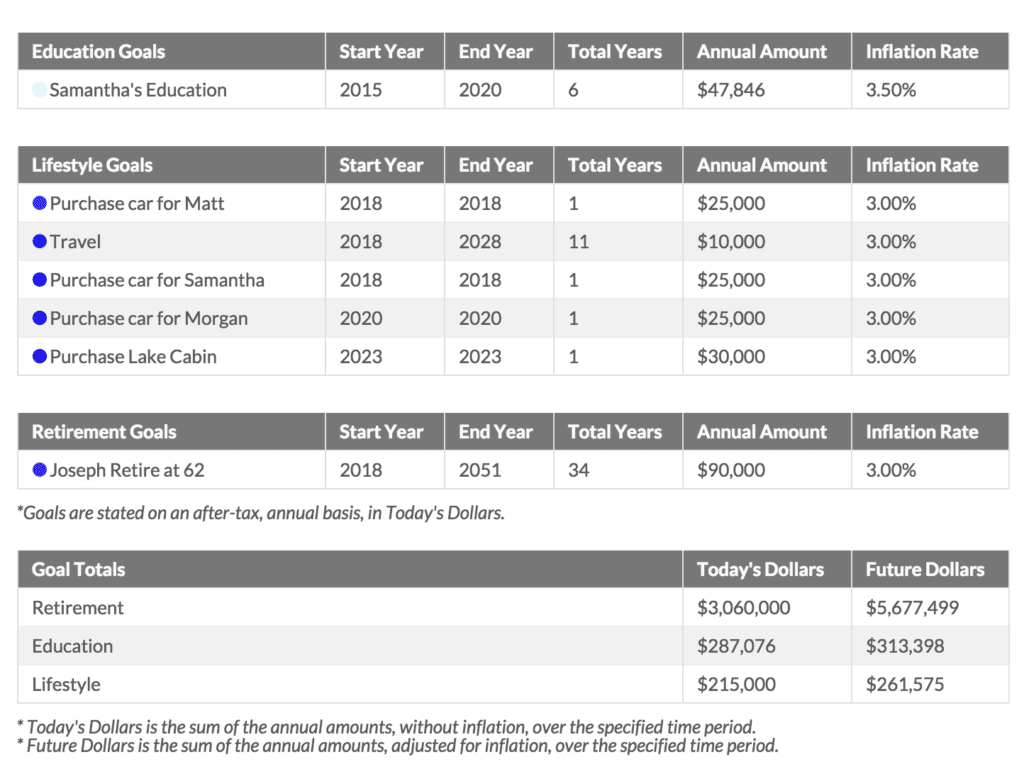

Джозеф и Дебра хотят иметь 90 000 долларов США в год до выхода на пенсию, и у них есть определенные цели, которых они хотят достичь, живя на пенсии с комфортом.

Во-первых, когда Джозеф выйдет на пенсию, он планирует потратить 25 000 долларов на покупку новой машины для своего сына Мэтта, затем, два года спустя, 25 000 долларов на покупку новой машины для своей дочери Морган, а затем, через четыре года, 25 000 долларов на покупку машины для Саманты.

Джозеф и Дебра также хотят начать путешествовать, как только Джозеф выйдет на пенсию, поэтому они планируют выделить 10 000 долларов в год на путешествия в течение 10 лет подряд. Они хотят вместе поехать в Италию, Рим и Грецию. Они также хотят увезти своих детей в Новую Зеландию.

В 2023 году, через пять лет после того, как Джозеф выйдет на пенсию, он планирует купить для себя и своей семьи хижину на берегу озера, где они смогут проводить лето. Он планирует потратить на хижину 30 000 долларов.

<носкрипт>

<носкрипт>

Если один из моих клиентов спросит, могут ли они выйти на пенсию с 2 миллионами долларов, нам придется выйти за рамки цифр, чтобы найти убедительный ответ.

Вот почему, прежде чем мы начнем перемалывать цифры, я хотел бы, чтобы клиенты действительно задумались о выходе на пенсию и о том, как будут выглядеть следующие несколько лет. Вот простой вопрос, который я им задаю:

<цитата>«Если бы мы встретились через три года с сегодняшнего дня — и вы должны были оглянуться на эти три года назад к сегодняшнему дню — что должно было произойти за этот период, как в личном, так и в профессиональном плане, чтобы вы были довольны своим прогрессом?»

Очевидно, что эффективность их инвестиций и наша совместная работа будут частью этого уравнения, но я хочу знать больше:

После того, как они ответят на некоторые из этих вопросов, мы углубимся в цифры. Мы используем агрегатор учетных записей под названием Blueleaf. что позволяет всем нашим клиентам просматривать все свое портфолио в одном месте.

Я поражен тем, как много людей имеют несколько инвестиционных счетов 401(k), разбросанных по пяти, шести, семи или восьми различным учреждениям, но никогда не смотрят на это под одним микроскопом. Это то, что предлагает Blueleaf.

Сначала мы просто посмотрим на их текущие распределения, а затем начнем проводить стресс-тесты, чтобы увидеть, как эти портфели будут себя вести с течением времени.

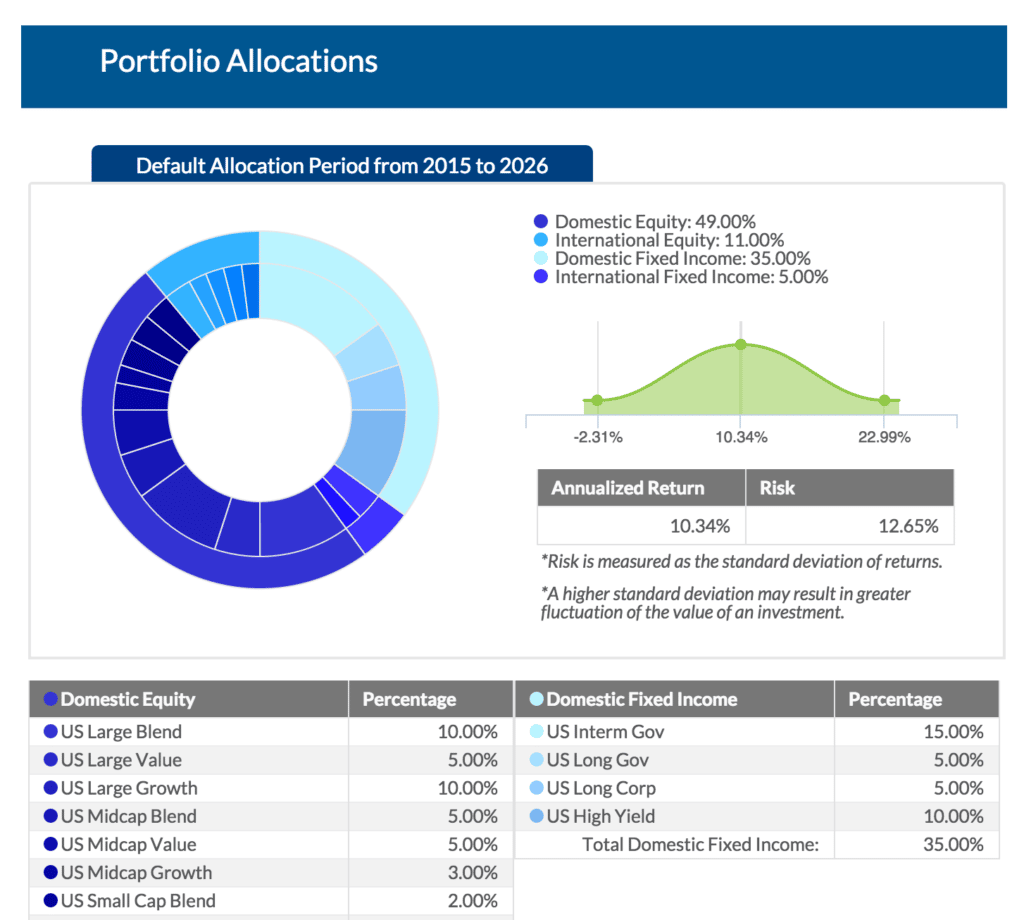

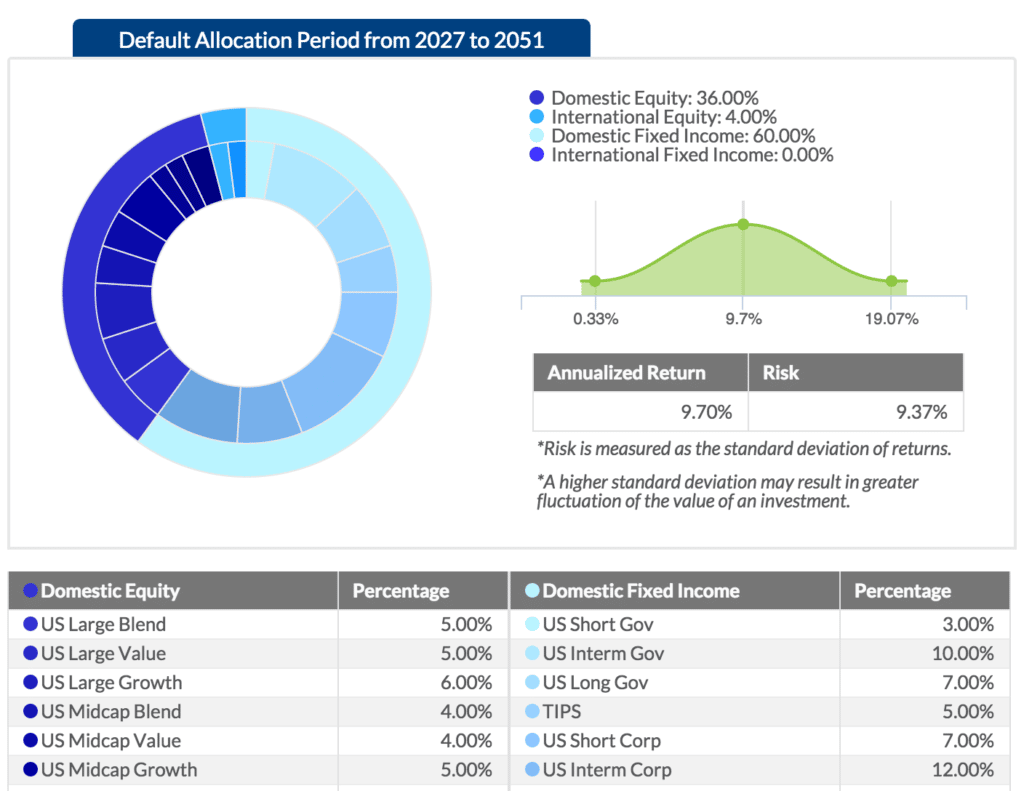

Основываясь на степени допустимого риска и их потребности в доходах, мы определили, что Джозефу и Дебре необходимо около 60 % их инвестиций в акции и 40 % в облигации в течение первых 10 лет выхода на пенсию.

После некоторых из их целей по покупке таймшера и покупке подарков детям на выпускной, мы подумали, что можем смягчить распределение до 40% акций и 60% облигаций (это то, что представляют эти два графика).

Я говорю всем нашим клиентам, что результат настолько же хорош, насколько хорош вход, поэтому мы должны сделать все возможное, чтобы иметь четкое представление о наших финансовых целях и о том, какой наш доход будет на пенсии.Я знаю, что для некоторых это сложно, но это только подтверждает, насколько важно иметь какой-то бюджет, если вы хотите успешно выйти на пенсию.

<носкрипт>

<носкрипт>

<носкрипт>

<носкрипт>

Судя по всем этим цифрам, есть ли у Петерсонов шанс? Могут ли они выйти на пенсию с 2 миллионами долларов в желаемом возрасте Джозефа 62 лет? Давайте посмотрим.

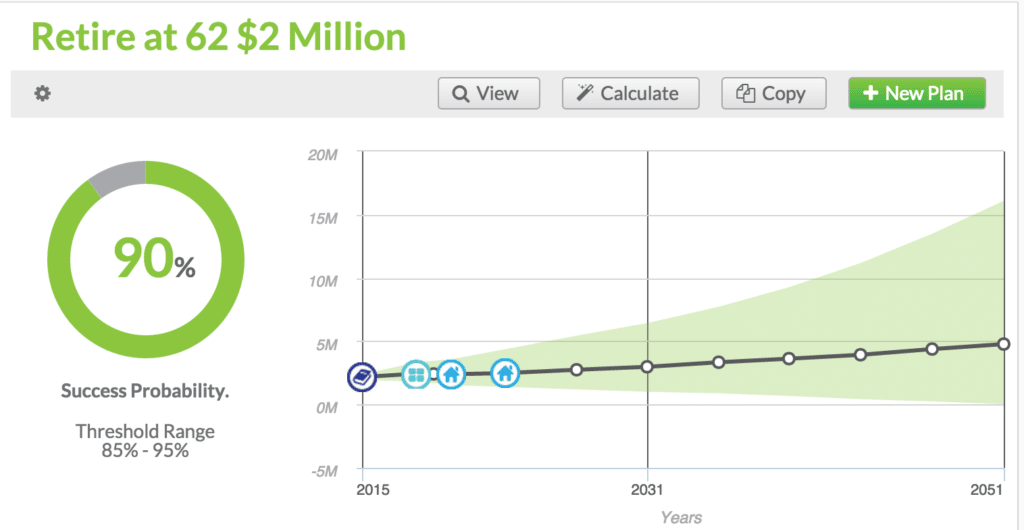

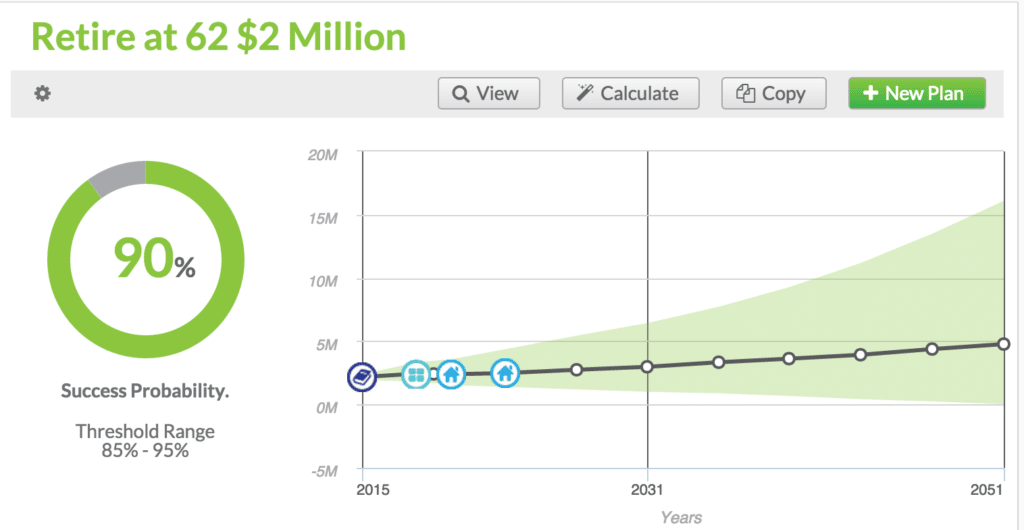

Согласно нашему программному обеспечению для финансового планирования, вероятность успеха в достижении этой цели составляет 90 %.

Что именно представляют эти 90 %?

Программное обеспечение для финансового планирования запускает 1000 различных сценариев, рассматривая каждый рынок, с которым мы сталкивались, как хорошие, так и плохие, и анализирует их потребности в доходах с поправкой на инфляцию. Таким образом, исходя из всего этого, у них есть 90% шансов на успех в достижении своей цели - не исчерпать пенсионные деньги, которые были бы в возрасте 95 лет Джозефа.

Если вам интересно, это хорошая новость. Как правило, нам нравится видеть клиентов в диапазоне 85 % или выше, поэтому все, что находится на уровне 90, заставляет нас чувствовать себя довольно уверенно.

<носкрипт>

<носкрипт>

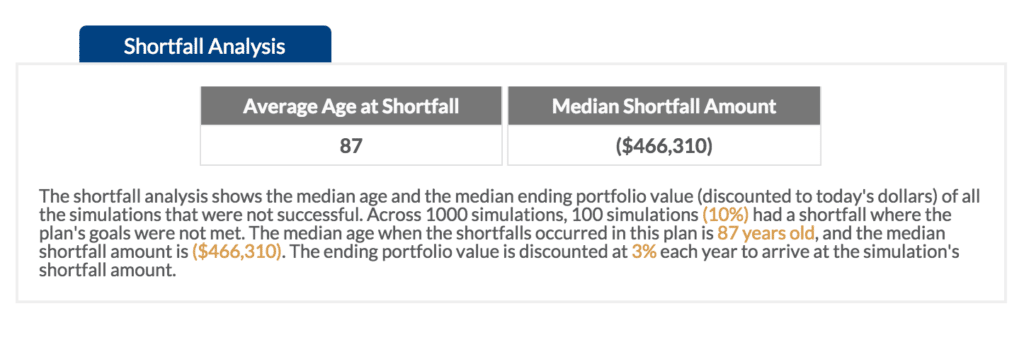

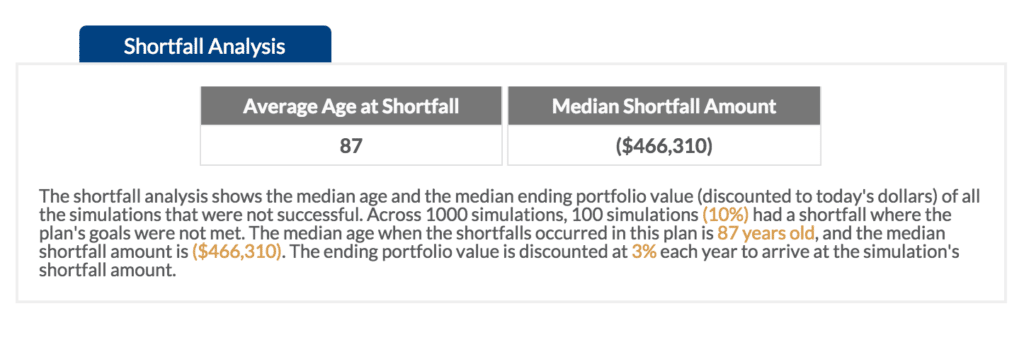

Так есть ли шанс, что у них закончатся пенсионные фонды? Есть ли шанс, что у них действительно закончатся деньги с 2 миллионами долларов в портфеле?

Как видите, средний отставание в возрасте составляет 87 лет, то есть это далеко не самый важный возраст выхода на пенсию.

<носкрипт>

<носкрипт>  Мы также предполагаем, что их пенсионные расходы ежегодно увеличиваются из-за инфляции.

Мы также предполагаем, что их пенсионные расходы ежегодно увеличиваются из-за инфляции.

Я говорю многим клиентам, что обычно пенсионные расходы больше похожи на кривую нормального распределения, где первые пару лет они тратят гораздо больше своих пенсионных сбережений.

После первых лет путешествий и занятий тем, что они ждали на пенсии, кривая нормального распределения начинает снижаться, и их расходы уменьшаются. Обычно это так, но обычно предсказать будущее непросто.

Как видите, есть много факторов, влияющих на прогноз. Предсказать наиболее правдоподобную производительность портфеля — непростая задача. На самом деле, это непростое дело.

К счастью, существует ряд доступных инструментов, которые могут помочь финансовым консультантам дать наилучший совет своим клиентам. Но проблема в том, что многие из этих инструментов используются недостаточно, а правильные вопросы обычно не задаются.

Учтите и это:тот факт, что определенная инвестиция работала определенным образом в течение определенного количества лет, не означает, что она будет работать так же и в будущем. Прошлые результаты не связаны напрямую с будущими результатами. Клиентам, не говоря уже о финансовых консультантах, может быть легко забыть об этом и делать предположения, не учитывая все возможные последствия конкретного действия.Вот почему, когда я сажусь с клиентами, я напоминаю им, что даже если существует высокая степень уверенности в том или ином результате, все же существует вероятность того, что может произойти другой результат.

Хотя невозможно предсказать будущее со 100-процентной точностью, можно лучше прогнозировать, учитывая все известные факторы, такие как запланированное время отпуска, крупные покупки и многое другое.

Я, например, всегда осторожен, когда предлагаю будущие результаты деятельности фонда. Скотт Болье, пишущий для Forbes, прав, когда утверждает:

<цитата>«Просто» быть средним в мире финансов на самом деле чертовски хорошо.

Если вы слышите, как финансовый консультант заявляет, что он может из года в год стабильно приносить вам 12 % прибыли, это может быть лишь одной из многих причин, по которым вам следует уволить его и бежать в другом направлении.

У Петерсонов есть хорошие шансы воплотить в жизнь мечту о выходе на пенсию, которую они себе представляли, но если бы я представил их прогнозы в более благоприятном свете, я бы, вероятно, дал им слишком много доверия. Правда в том, что есть шанс, что они могут столкнуться с неожиданными неудачами. Это маловероятно, но возможно, и они должны это знать.

Могут ли Петерсоны спокойно выйти на пенсию с 2 миллионами долларов? Скорее всего, да. Но им необходимо понимать связанные с этим риски, какими бы незначительными они ни были.

Можно ли выйти на пенсию с 2 миллионами долларов? Как насчет 1 миллиона долларов? Митч Тачман пишет для Forbes:

<цитата>Вы можете выйти на пенсию с миллионом долларов — или любой другой суммой — если поставите перед собой цель и серьезно отнесетесь к экономии. Хорошо продуманный инвестиционный портфель почти неизбежно приведет вас к этому.

Ключевыми словами здесь являются то, что вам нужен «хорошо разработанный» инвестиционный портфель. Как получить один из них?

Сядьте с профессионалом, убедитесь, что он учитывает как можно больше переменных и разрабатывает план. Не торопитесь, когда вы спрашиваете себя, можете ли вы выйти на пенсию с какой-либо конкретной суммой денег — вы не можете позволить себе ошибиться. Вы также можете ознакомиться с нашим уникальным процессом финансового планирования The Financial Success Blueprint.