Вот как вы можете комбинировать индексные фонды Nifty 50 (Nifty или N50) и Nifty Next 50 (NN50) для создания индексных портфелей с большой и средней капитализацией. Поскольку индексные фонды N50 и NN50 существуют уже много лет, индексные инвесторы могут использовать эти два вместо новых или низких AUM ETF или индексных фондов, таких как Nifty 100, Nifty 100 Equal Weight, Nifty Midcap 150 или Nifty Large Midcap 250.

Преимущество построения индексного портфеля путем объединения двух непересекающихся индексных фондов заключается в гибкости. Его потенциал риска и вознаграждения может быть скорректирован в соответствии с рыночными условиями или в соответствии с целью. Тактическое распределение активов также возможно, как обсуждается здесь: Регистрация прибыли от взаимных фондов с малой капитализацией:работает ли это?

Далее мы рассмотрим различные результаты комбинаций и обсудим их доходность и риск для разных периодов времени, вы можете посмотреть видеоверсию ниже, чтобы узнать, как это было сделано. Идея состоит в том, чтобы выбрать комбинацию Nifty 50 и Nifty Next 50, которая очень похожа на заданный индекс с точки зрения риска и вознаграждения. 100% совпадение невозможно для любой возможной продолжительности, но достаточно точного совпадения.

Мы начнем с индекса равного веса NIfty 100. Это 100 лучших акций NSE в равных пропорциях. Вы можете узнать больше об этом здесь:Будут ли взаимные фонды с большой капитализацией бороться за то, чтобы превзойти индекс Nifty 100 Equal Weight?

Примечание. Смешанные портфели создаются с ежедневной ребалансировкой, что явно является излишним. В реальной жизни смешанный портфель будет ребалансироваться один раз в месяц учреждением (например, Nifty Large Midcap 250) или один раз в год отдельным инвестором. Так что опыт может быть разным. Пропорции смеси должны быть восстановлены после сравнения доходности в каждом конкретном случае,

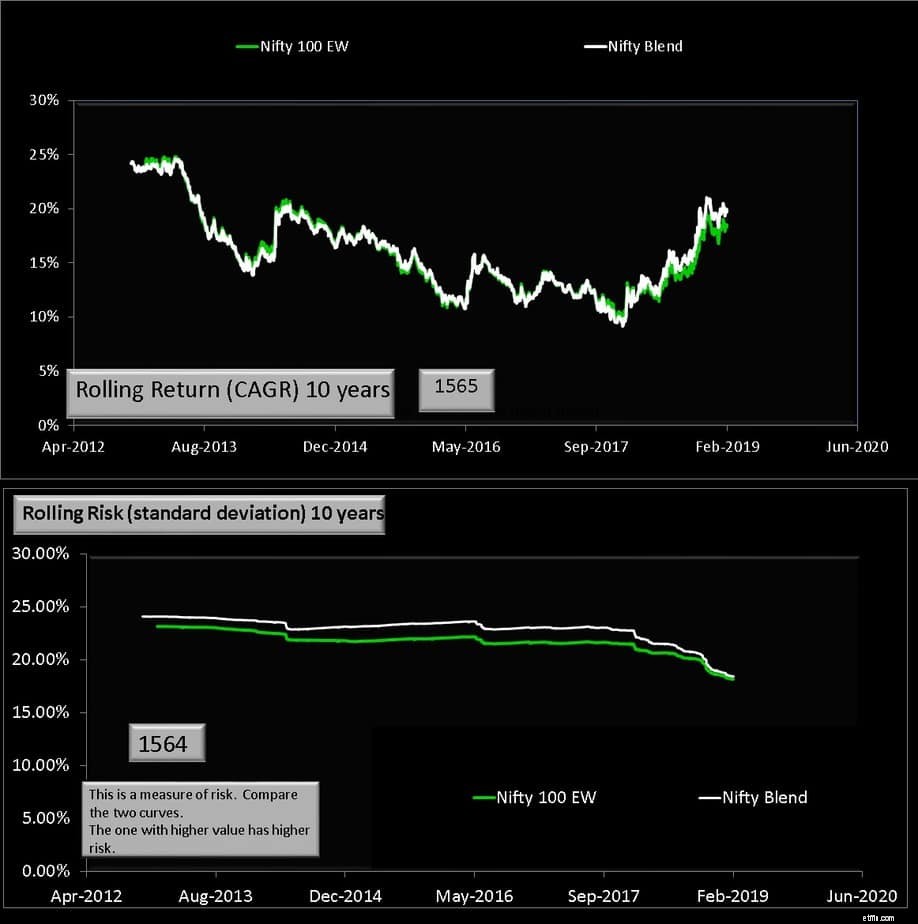

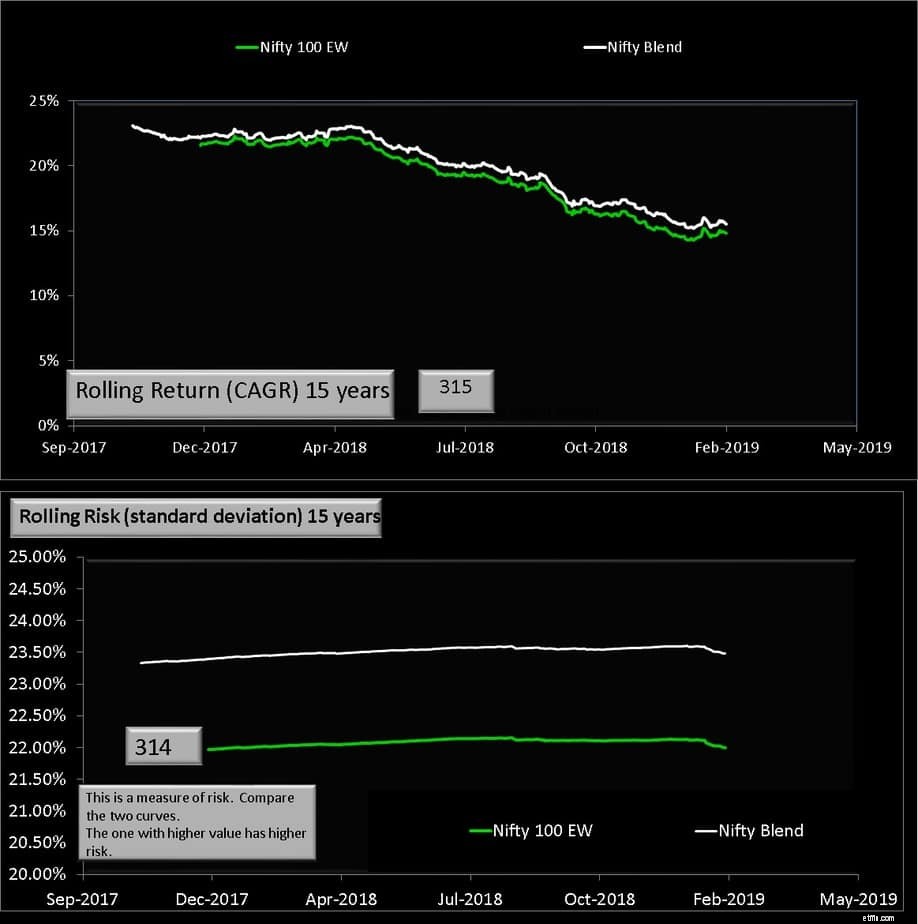

Это смесь 50:50 в течение десяти лет. Скользящая доходность показана на верхней панели, а скользящее стандартное отклонение (риск) показано на нижней панели. Соответствие доходности разумное, но смесь имеет большую волатильность

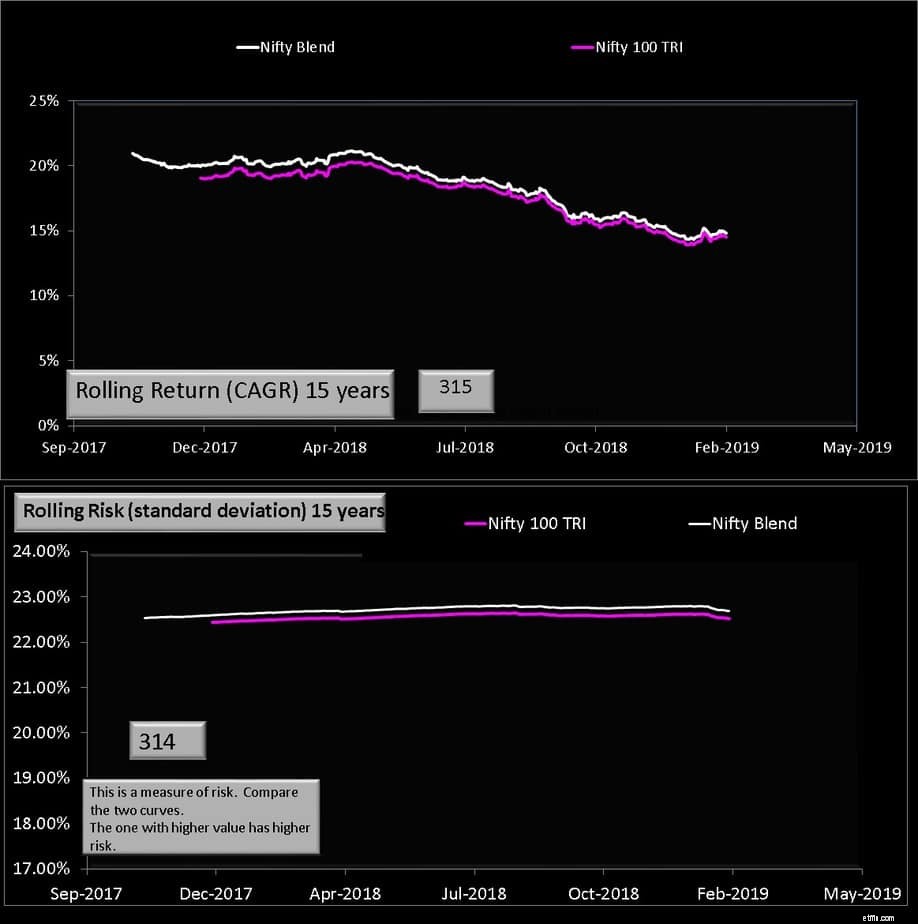

Смесь 50:50 превосходит Nifty 100 Equal Weight в течение 15 лет (с немного большим риском)

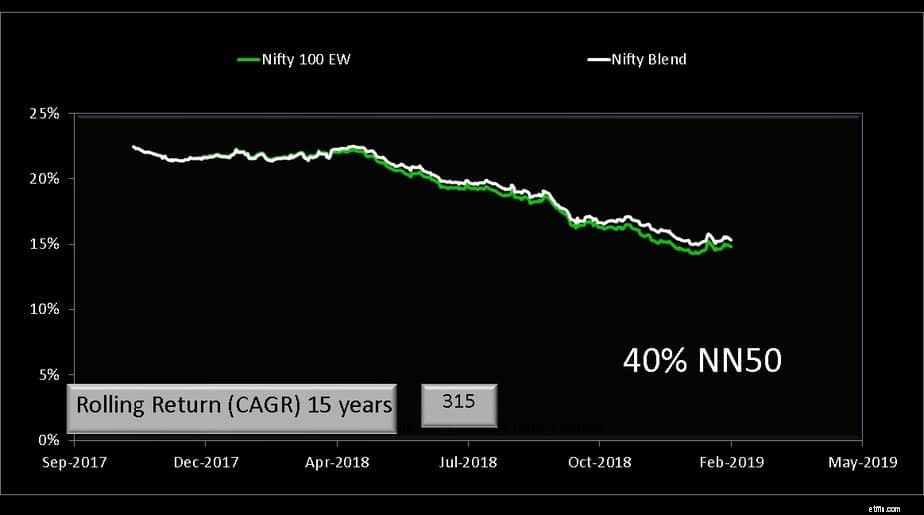

Более низкий вес NN50 до 40 % или менее может лучше соответствовать доходности с N100EW в долгосрочной перспективе

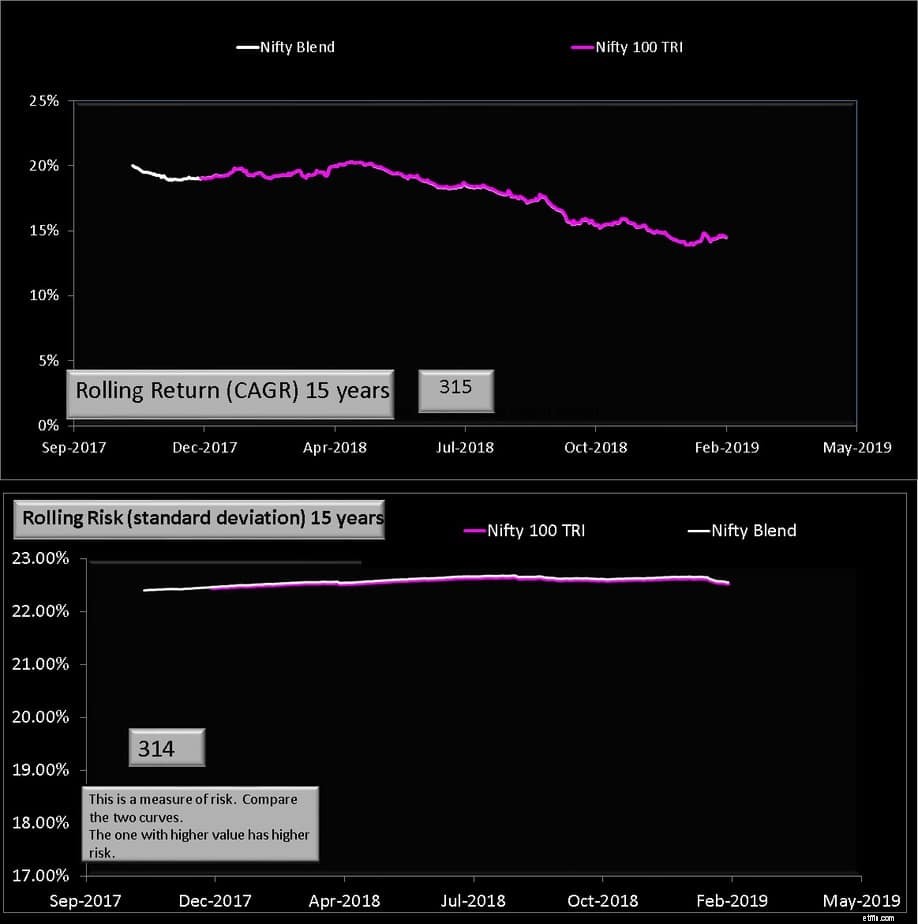

Далее мы рассмотрим различные комбинации Nifty 100. Это взвешенный по капитализации индекс 100 лучших акций NSE, и для приличного совпадения будет достаточно лишь небольшого количества NN50. Вы можете узнать больше о важности Nifty 100 здесь: Только пять фондов с большой капитализацией уверенно превзошли Nifty 100!

Можно видеть, что даже 10% NN50 даже воспроизводят риск и вознаграждение в размере 100 N за 10 и 15 лет. Портфель с 20% NN50 может превзойти N100 с более высокой волатильностью.

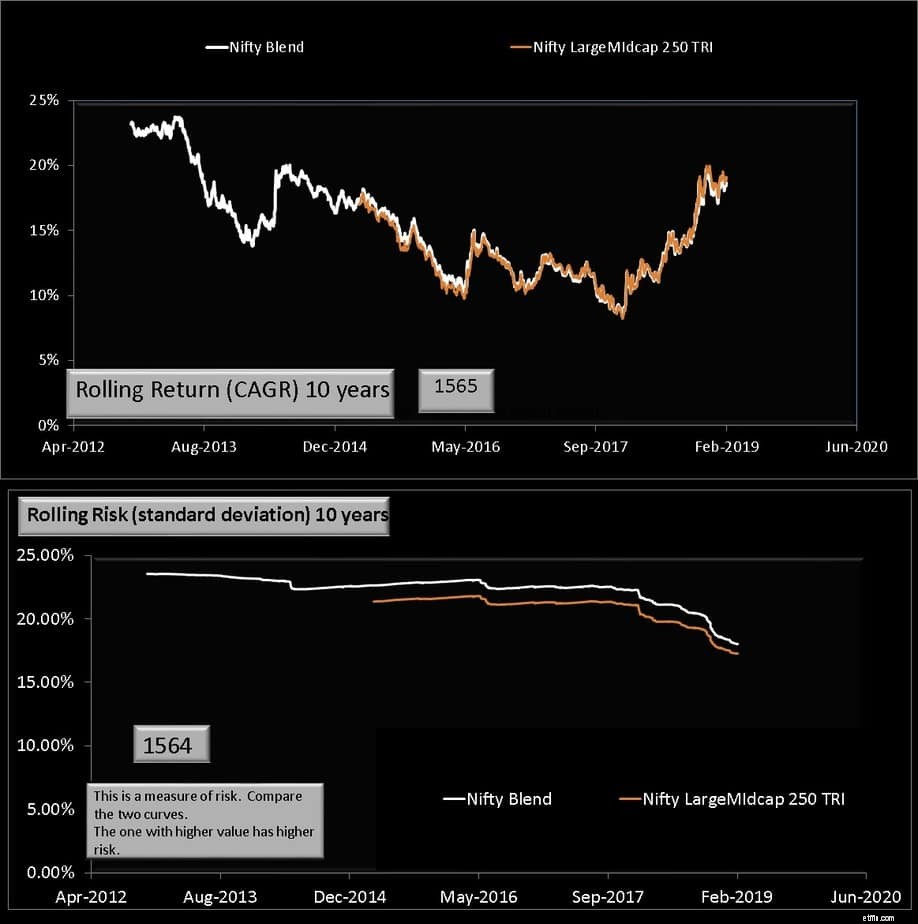

Далее идет Nifty Large Midcap 250. Это 50 % от Nifty 100 и 50 % от Nifty 150.

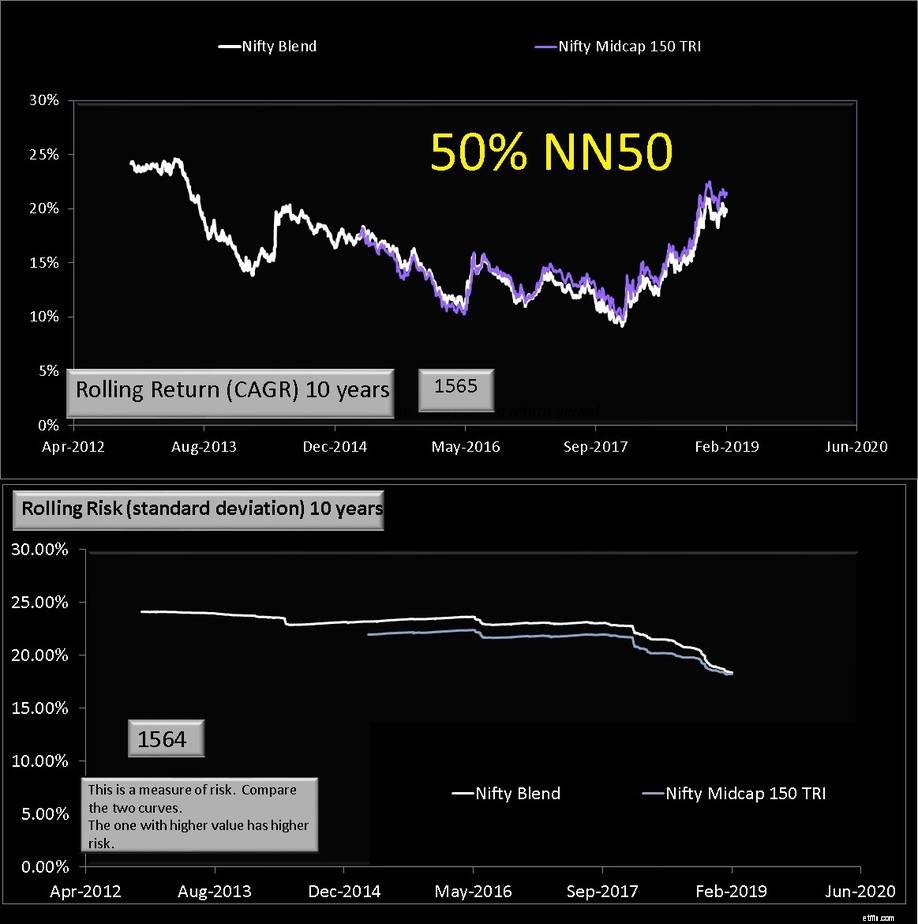

Недостаточно данных для проверки за 15 лет. Далее у нас Nifty Midcap 150.

Даже фонд средней капитализации может быть воспроизведен с помощью этого смешанного портфеля. Забавно, что смесь имеет более высокую волатильность, чем индекс средней капитализации. Вот почему я постоянно предупреждаю, что Nifty Next 50 НЕ является индексом большой капитализации!

Можно даже попытаться сравнить вес Nifty 200 или Nifty 50 с этой смесью, воздействие NN50 может быть довольно небольшим. Кто-то спросил на YouTube (см. видео ниже) о Nifty с низкой волатильностью 30. Поскольку этот индекс имеет более низкую волатильность, чем Nifty 50, нет смысла использовать смесь для его воспроизведения, поскольку USP низкой волатильности будет потерян.

Эти взаимные фонды с малой капитализацией неизменно обыгрывают Nifty Next 50!

Сравнение доходности активных взаимных фондов с большой капитализацией и Nifty SIP

Миф развеян:активные управляющие взаимными фондами со средней капитализацией могут легко превзойти индекс

Могу ли я избежать Nifty и инвестировать 50% в индекс Nifty Next 50 и 50% в долг?

Могу ли я использовать эти два индексных фонда для выхода на пенсию вместо Nifty, Nifty Next 50?