Mirae Asset Emerging Bluechip Fund - еще один популярный фонд среди инвесторов паевых инвестиционных фондов. Как следует из названия, это фонд средней капитализации, как полагает большинство инвесторов. Вопрос в том, действительно ли это настоящий голубой фонд средней капитализации? Этот пост узнает об этом.

Для начала давайте разберемся, что задумал фонд.

Фонд Mirae Asset Emerging Bluechip Fund был основан в июле 2010 года с мандатом инвестировать в акции, которые могут стать «победителями завтрашнего дня». Другими словами, он направлен на инвестирование в компании среднего размера с потенциалом роста своего бизнеса и, следовательно, доходностью для акционеров.

В своей инвестиционной цели фонд заявляет:

Для получения дохода и прироста капитала за счет диверсифицированного портфеля, в основном инвестирующего в индийские акции и связанные с акциями ценные бумаги компаний, которые не входят в 100 лучших акций по рыночная капитализация и иметь рыночную капитализацию не менее 100 крор на момент инвестирования. Время от времени управляющий фондом может также стремиться к участию в других индийских акциях и ценных бумагах, связанных с акциями, для достижения оптимального построения портфеля.

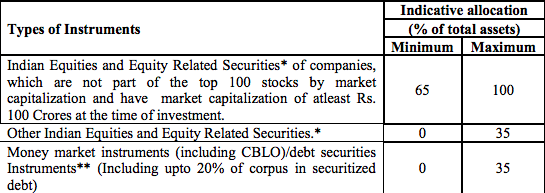

Чтобы лучше понять это, давайте также рассмотрим определенную схему распределения активов этого фонда.

Источник : Информационный документ схемы

В совокупности это означает, что Mirae Asset Emerging Bluechip Fund будет инвестировать 35% своих денег в акции 100 крупнейших компаний, а оставшиеся 65% за пределами 100 крупнейших компаний.

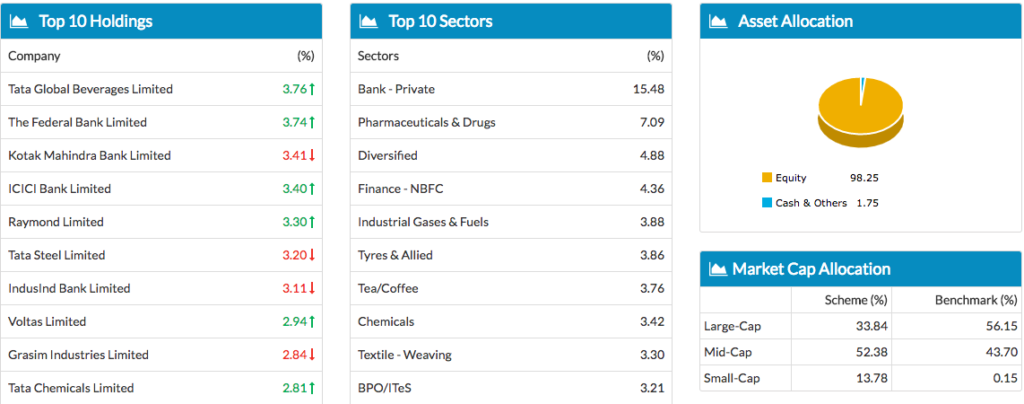

К чести, фонд выполнил этот мандат. Даже в самом последнем информационном бюллетене соотношение акций 100 крупнейших и других компаний составляет примерно 35:65.

Источник :Юновест

Источник :Юновест

Посмотрим, как.

При условии инвестирования не менее 65% своих денег в акции 100 крупнейших компаний, компания оказывается в зоне средней капитализации. Остальные 35% инвестируются в акции и связанные с ними ценные бумаги, включая долговые обязательства. Обычно эти 35% приходится на акции компаний с большой капитализацией.

Такое сочетание делает его преимущественно средним капиталом.

Для истинно синего фонда средней капитализации я бы предпочел, чтобы 80% + выделялись на долю средней капитализации.

С этим распределением он немного напоминает фонд HDFC Midcap Opportunities. Интересно, что фонд HDFC Midcap Opportunities Fund больше, чем Mirae Asset Emerging Bluechip Fund. Между прочим, отраслевое распределение двух фондов тоже очень похоже.

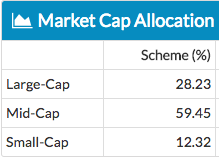

Вот распределение активов HDFC Midcap Opportunities Fund.

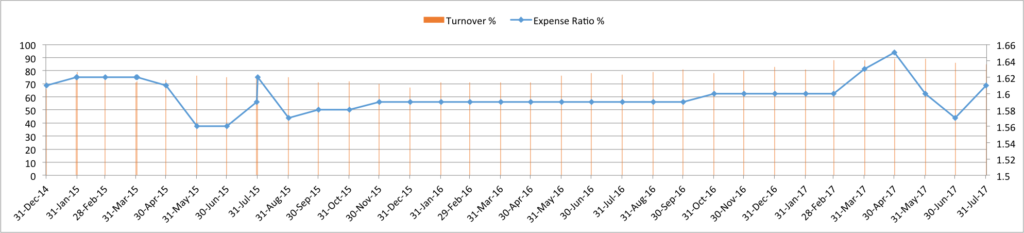

Вот диаграмма тенденций расходов и оборачиваемости Mirae Asset Emerging Bluechip Fund.

Источник : Unovest Research, Только прямой план. Цифры даны с декабря 2014 года по июль 2017 года.

Как видите, коэффициент расходов постоянно находится в диапазоне от 1,55% до 1,7%. По сравнению с аналогами по категории это соотношение выше. Последний заявленный коэффициент расходов составляет 1,68% (по состоянию на октябрь 2017 г.)

Особенно выделяется стабильно высокий коэффициент текучести кадров . , ближе к 80%. Последний заявленный коэффициент оборачиваемости составляет 78% (по состоянию на октябрь 2017 г.). Другими словами, акция остается в фонде около года.

Итак, почему фонд растет?

За последний год фонд вырос почти на 85% с примерно рупий. 2600 крор активов в рупии. 4800 крор сейчас. Почему?

Ответ простой - возвращается.

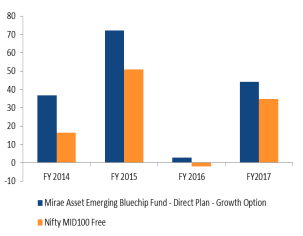

Вот диаграмма его результатов за финансовый год.

Источник : Информационный документ схемы, контрольные данные основаны на цене и не включают общую прибыль.

С годовой доходностью ( точка-точка, единовременные инвестиции ) 25% за последние 3 года и почти 40% только за последний год, трудно игнорировать фонд.

Фонд справился со своим мандатом очень хорошо.

Вот обычное предупреждение. Прошлые результаты могут не поддерживаться в будущем и не должны использоваться для принятия инвестиционных решений.

Еще один положительный момент об этом фонде - он, похоже, не голоден по AUM. Фонд прекратил принимать единовременные инвестиции с 25 октября 2016 года. Только SIP, STP с лимитом рупий. Допускается 25000 за рассрочку. Это еще раз показывает, что фонд заботится о своих существующих инвесторах и не жаждет увеличения своих активов.

Обновить :W.e.f. 15 декабря 2017 года фонд будет разрешать только STP / SIP с ограничением до рупий. 25000 за PAN (не рассрочка). В месяц будет только одна SIP-дата - 10-е. (ч / т @invest_mutual)

У фонда немало возможностей для этого.

Если вы ищете мандат довольно диверсифицированного фонда с более крупными инвестициями в midcap, который придерживается своего мандата, но все же предоставляет товары, Mirae Asset Emerging Bluechip Fund, кажется, отвечает всем требованиям.

Шаг по сокращению притока в фонд тоже положительный.

Это также одна из немногих схем, которая уже согласована с новыми руководящими принципами SEBI по категоризации схем.

Mirae Asset не является частью какого-либо финансового или делового конгломерата и имеет свои основные интересы в управлении инвестициями. Это делает его профессиональным фондом.

Просто обратите внимание на другую сторону , это не настоящий голубой фонд средней капитализации, как это принято считать. Оборот в фонде - вопросительный знак.

Итак, сделайте свой выбор.

Раскрытие информации :Я не вкладываюсь в этот фонд.

<час />Что вы думаете о Mirae Asset Emerging Bluechip Fund? Будете ли вы инвестировать в него как в фонд средней капитализации или как мультикаповый фонд. С нетерпением жду ваших отзывов.