Почему люди ищут в Google «Альтернативу банковским фиксированным депозитам»?

Причина вполне очевидна. Инвесторы считают, что интереса к банковским ФД недостаточно. Ставки по фиксированным депозитам в последнее время упали с 7 до 7,5%, как ставка, предлагаемая большинством банков. Также нужно платить подоходный налог с полученных процентов.

В то время как процентные ставки снизились, инфляция продолжает поднимать свою уродливую голову. В этом контексте ФД не приносят результатов даже с точки зрения защиты стоимости денег. Таким образом, инвесторам ничего не остается, кроме как искать более выгодные инвестиционные возможности для получения более высокой прибыли.

Более высокая доходность - это нормально, но это не означает никаких компромиссов в отношении безопасности. Это также не означает никаких дополнительных налогов.

Где это волшебное вложение? Что может быть альтернативой Bank FD?

Сейчас найти точную альтернативу будет действительно сложно. Вот некоторые варианты, которые довольно близки:

Корпоративные депозиты / долговые обязательства - Такие компании, как L&T, Mahindra Finance, Shriram Transport Finance, HDFC и т. Д., Выпускают депозиты / долговые обязательства, на которые могут подписаться обычные инвесторы. Процентные ставки, предлагаемые этими компаниями, как правило, выше, чем у банковских FD.

Государственные облигации и облигации государственного займа - Правительство и предприятия государственного сектора время от времени выпускают облигации для финансирования своих нужд. Эти облигации весьма привлекательны, поскольку обещают максимальную безопасность и достойную доходность. Например. те, которые предлагаются Tamil Nadu Finance Corporation или NHAI Bonds.

Однако в обоих случаях эти возможности недоступны в течение всего года. Теперь, даже если вы подаете на них заявку, совсем не обязательно, чтобы вы получали земельный участок.

Это подводит нас к еще одной альтернативе.

Долговые паевые инвестиционные фонды - Долговые паевые инвестиционные фонды инвестируют в инструменты с фиксированным доходом, такие как корпоративные облигации / долговые обязательства или государственные облигации и облигации с фиксированным доходом. Прелесть долгового паевого инвестиционного фонда в том, что вы можете инвестировать всего лишь рупий. 5000. Большинство долговых фондов являются бессрочными, а это означает, что вы можете войти или выйти из инвестиций в любое время, когда захотите.

Теперь долговые фонды бывают разных видов - ликвидные, ультракороткие, краткосрочные, долгосрочные, доходные, кредитные возможности, свинки и т. Д. Однако в этом посте основное внимание будет уделено ультракороткосрочному фонду разнообразие.

Долговые фонды в основном инвестируют в корпоративные облигации, государственные ценные бумаги и краткосрочные ссуды в ценные бумаги корпораций и / или правительства. Эти ценные бумаги выпускаются на различные сроки или сроки погашения от овернайт / один день до нескольких лет.

В зависимости от сроков погашения заемные средства делятся на категории денежного рынка, ликвидные, ультракороткие, краткосрочные, долгосрочные и т. Д.

Ультракороткосрочный фонд - это фонд, в котором " средний срок погашения «Инвестиций в портфель обычно составляет от 6 месяцев до 1 года.

Еще один аспект, заслуживающий внимания, - это измененная продолжительность . . Теперь вы знаете, что процентные ставки и цены на облигации движутся в противоположных направлениях. Когда процентные ставки растут, цены падают, и наоборот. Модифицированная дюрация - это мера чувствительности цены фонда или чистой стоимости активов к изменению процентной ставки.

Так, например, если модифицированная дюрация фонда равна 0,5, это означает, что при каждом изменении процентной ставки на 1% стоимость фонда будет изменяться на 0,5%. Это будет работать в обоих направлениях - положительно или отрицательно.

Модифицированная дюрация ультракороткосрочного фонда должна быть низкой, в идеале менее 1. Это сделало бы его менее чувствительным к изменениям процентных ставок.

Это гарантирует стабильную доходность фонда. Цена не повышается или не падает резко в ответ на изменение процентных ставок. Это подводит нас к вопросу о безопасности.

Важный вопрос. Перво-наперво. Это небезопасно, как в случае с Bank FD. Безопасность этого фонда будет определяться двояко.

Один , фонд должен инвестировать в инвестиции самого высокого кредитного качества, обычно AAA / AA. У них почти нулевой шанс дефолта. Другими словами, высокое кредитное качество означает, что заемщик будет выполнять обязательства по своевременному погашению основной суммы долга и процентов.

Два , они инвестируют только в те инвестиции, срок погашения которых составляет в среднем от 6 месяцев до 1 года. Модифицированная дюрация, как мы отметили ранее, также меньше 1, поэтому они не будут очень волатильными, то есть они не будут видеть слишком много движений цен вверх и вниз. В любой момент, если вы захотите вывести свои деньги, есть разумная вероятность того, что вы получите больше, чем вложили.

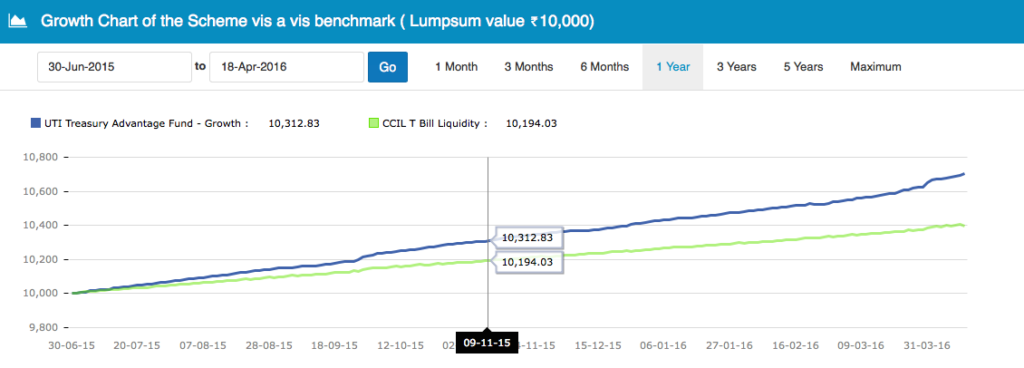

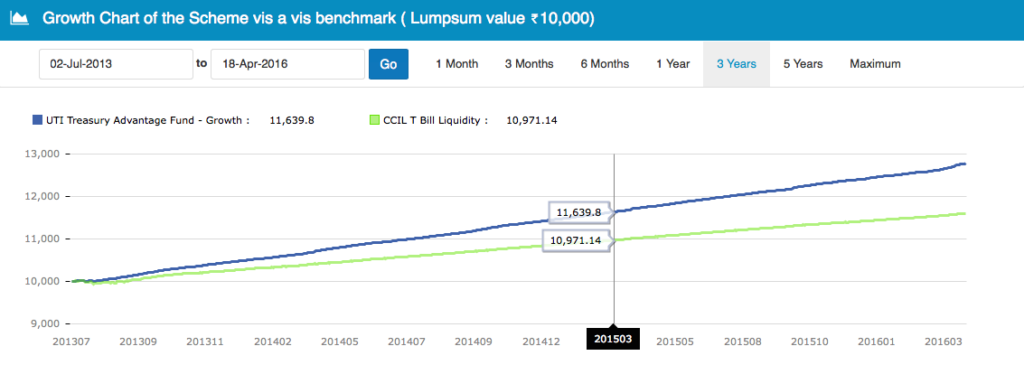

Чтобы понять это, см. Следующий график фонда UTI Treasury Advantage - ультракороткого фонда за последние 1 год и 3 года. Это показывает рост инвестиций рупий. 10 000 за два периода времени.

Как вы заметили, инвестиции в фонд росли довольно стабильно как в течение 1, так и 3 лет.

Для тех, кто попадает в группу с самым высоким подоходным налогом, ультракороткий фонд является достойным рассмотрением.

Если вам нужны подсказки, вот некоторые из них, которые помогут вам выбрать ультракороткосрочный фонд:

Большая часть этих данных легко доступна на различных финансовых сайтах, включая Unovest.

Вот список из 5 ультракороткосрочных фондов, которые вы можете оценить:

Щелкните имя, чтобы просмотреть подробную информацию о Unovest по каждому из фондов.

В какой ультракороткосрочный фонд вы переводите свои банковские ФД?

<час />Заявление об ограничении ответственности :Указанные в статье фонды не являются инвестиционными рекомендациями. Проконсультируйтесь со своим консультантом по инвестициям, чтобы узнать, что лучше всего подходит для ваших нужд.